作者:YBB Capital Researcher Ac-Core

導讀:

相比於21 年5 月時隔兩年的V3 版本,V4 擁有了更為自由靈活的資產可組合性以及大幅降低了提供流動性和交易所需的Gas 費用。在新功能Hooks(鉤子)的加持下,開發者無需開發xxSwap ,只需在Hooks 中定制流動性並加上前端頁面和符合自身需要的元素,即可開設“制定場所” ,與此同時也無需擔心“制定場所”流動性不足的問題的問題。讓我們一探究竟Uni V4 是如何引領DeFi 從“樂高時代” 邁入“萬鉤演義”。

YBB Capital Researcher Ac-Core 自製

Uniswap V4 — 熊市為數不多的真創新

Uniswap 的迭代升級讓我們看到了DeFi 世界的無窮潛力,它從始至終都沒有違背X*Y=K 的初衷和規則。 Uniswap V4 的創新主要集中在提供更加定制化的交易邏輯,改進Gas 效率和開發者體驗,以及提高交易的便利性和效率。相比於使用V3,無論是開發者還是用戶,都能獲得更加開放、自由且高效的自動化做市商服務。下文將全面介紹V4的升級及最重要的兩個改變:Hooks 和Singleton 。

改變一切的引入:Hooks(鉤子)

Uniswap V4 版本的核心功能- Hooks,它可以讓每一位開發者創建出滿足場景需求的定制化DEX,組建出自己的“樂高積木” 。 Hooks 是Uniswap V4 引入的重要概念,它們是用於定制化流動性池、交換、費用和流動性提供者(LP)位置交互的插件。通過Hooks 機制,開發者可以在流動性池的生命週期中的關鍵時刻執行特定的操作,例如在交換之前/之後,或在LP 位置發生變化之前/ 之後。

同時,Hooks 也是智能合約,它們與Uniswap V4 的核心合約進行交互,可以在流動性池中的不同“關鍵點”執行(關鍵點是指:交換之前/之後的操作,或LP存款/取款時等),允許開發者以靈活的方式定義和執行自定義邏輯。 Hooks 可以被綁定到特定的流動性池中,做到控制池的行為和交互方式。例如,開發者可以創建一個在每次交換之前驗證特定條件的Hook,或者在LP位置變化時執行一些附加操作。

YBB Capital Researcher Ac-Core 自製

通過Hooks 礦池創建者可以調整礦池參數並向AMM引入新功能,甚至還可允許在Uniswap 構建各種DeFi策略,最終使LPs / swapper 受益更多。我們不難想像Hooks的引入將為開發者帶來更大的靈活性和創新空間,可以根據自己的需求和策略創建獨特的流動性池,以提供更多創新和個性化的交易體驗,例如:

●時間加權平均市場製造者(TWAMM):開發者可以利用Hooks機制創建支持TWAMM策略的流動性池,以在一段時間內平均分散大額訂單的交易。

●動態費用:通過Hooks,流動性池可以根據市場波動性或其他輸入參數動態調整費用,以更好地適應市場情況。

●Onchain限價訂單:Hooks可以實現在鏈上創建和執行限價訂單,使用戶能夠以指定價格進行交易。

●與借貸協議的交互:開發者可以通過Hooks將超出流動性範圍的資金自動存入借貸協議,從而最大化資金的效用。

與此同時Uniswap V4目前支持如下圖所示的八種Hooks回調,這些Hooks可以在交易開始開始前和交易結束後執行,從而實現鏈上限價訂單的功能。實際操作中可在交易開始前設置一個限價,隨後在交易結束後檢查是否滿足這個限價,如果滿足,就執行交易,如果不滿足,就取消交易。

YBB Capital Researcher Ac-Core 自製

YBB Capital Researcher Ac-Core 自製

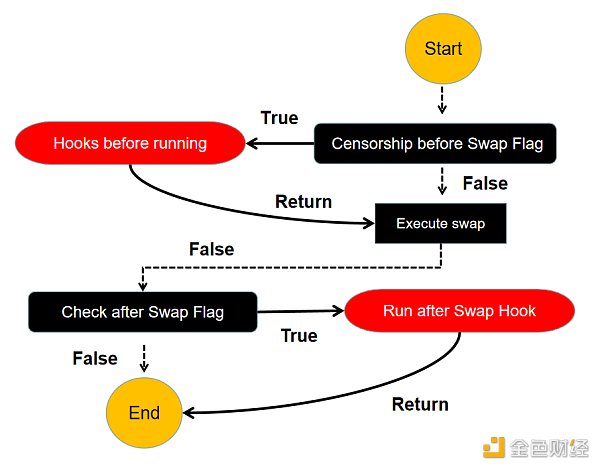

V4 的另一個Hooks —— “Action Hooks”

Uniswap V4版本中除了Hooks外,還存在著另一個“Action Hooks” 。它只有在滿足Flag條件時才能觸發運行合約,因此它可在合約執行期間調用邏輯。參考下面流程圖來解釋說明,在我們資產交換之前,合約需檢查Flag以此來評估流動性池的波動性,如果流動性很高,Flag會變成True並運行執行我們的Hooks,如果流動性不足,Flag會變成False從而拒絕Hooks保持交互不變,通過如下圖示執行操作“Action Hooks” 則啟用了一種更為節省Gas的方法來執行我們所需要的Hooks,接下來將介紹Singleton 結構和Flash accounting 將在V4 中實現更加便宜的資產交換和合約部署體驗。

YBB Capital Researcher Ac-Core 自製

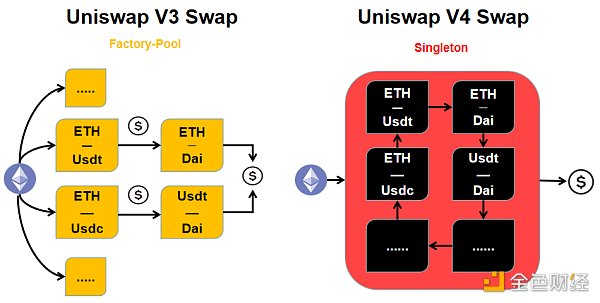

全新的單例結構:Singleton

在Uniswap往期版本中,Factory-Pool是從V1延用至今的合約架構,同時也是DeFi 世界中眾多DEX和衍生品最常使用的合約架構,但在V4版本中它捨棄了Factory-Pool 取而代之是單例合約“Singleton“結構。在V3中每次創建流動性池都需要重新部署全新的合約,這樣部署的成本是非常昂貴的,但在V4裡,單例結構將所有流動性池全部保存在了一個合約當中,這樣可以最大限度的降低創建流動性以及跨鏈池(合約)中的Gas消耗,這樣代幣交易不需要在不同的合約之間轉移,甚至能從V3基礎上降低99%的Gas費用。

這種單例架構還配備了全新的”Flash Accounting”系統。在V3中當每次交互結束時,都需要在流動性池之間轉移資產,而在V4版本里,該系統僅在“淨餘額”上進行資產轉移,每個操作(交換/部署)只會導致內部餘額的變化,資產餘額以單位“delta”表示,在交換結束時,它只會在一系列計算後交換掉淨“delta”餘額,這意味著一個更高效的系統能夠為Uniswap V4再次提供額外的Gas節省。

借助“Singleton” 和“Flash Accounting”,Uniswap V4 支持了Native ETH。用戶可以直接使用以太幣(ETH)進行交易,再無需進行額外的轉換操作,以此提高交易的便利性和Gas費的節省。這讓Uni和ETH生態緊密捆綁,起到反哺以太坊的作用。

在合約結構方面,V4的流動性倉位數據存儲與封裝也發生了巨大的變化。在V2版本中流動性是位於全區間分佈的(如上圖1),所以Uni協議使用的是同質化Token(ERC-20)作為流動性憑證。 V3版本中,由於加入了限價流動性,所以在選擇對應的流動性顯示上變為了非同質化代幣(ERC-721)來展示。而在V4版本中我們猜測流動性顯示不會用Token化的方式表現,而是會使用每一個錢包的地址進行管理。此外,坎昆升級中的EIP-1153的“transient storage”(瞬態存儲)也利於V4系統,這有助於進一步實現成本優化。

YBB Capital Researcher Ac-Core 自製

YBB Capital Researcher Ac-Core 自製

如何允許定制的Oracle 並將內部化的MEV 分發給LP 持有者

UniSwap V4 是一個去中心化交易協議,旨在實現在以太坊上進行無需信任的代幣交易。它通過使用定制的Oracle 實現和內部化的MEV(最大化交易價值)分發機制,為此提供了更高的流動性和更好的交易體驗。要允許定制的Oracle 實現並將內部化的MEV 分發給流動性提供者(LP 持有者),可以考慮以下步驟:

1.設計定制的Oracle :你需要開發一個能夠提供定制化價格數據的Oracle。 Oracle 是一個獲取外部數據的合約,它將實時市場價格等信息提供給智能合約。可以根據自身需求,開發一個根據交易對、時間或其他因素定制的Oracle 合約。

2.實現內部化的MEV 分發機制:MEV 是指在區塊鏈交易中由於交易順序變化而產生的利益。 UniSwap V4 通過內部化的MEV 分發機制,將這些利益直接分發給流動性提供者。你可以設計一個機制,使得當MEV 出現時,一部分收益直接分配給相應的LP 持有者。

3.合約集成和部署:將定制的Oracle 和內部化的MEV 分發機制集成到UniSwap V4 的智能合約中。只需要在相應的合約中進行修改和擴展,即可支持這些功能。確保在合約開發和修改過程中遵循安全性最佳原則,並進行充分的測試和審計。

4.通知和激勵機制:向流動性提供者宣傳這個新的特性,並為他們提供適當的激勵。可以通過社媒渠道、或其他方式與用戶進行溝通,讓他們了解到新的定制Oracle 和內部化MEV 分發機制的好處。

5.監測和改進:在部署後,密切關注系統的運行情況。監測交易和MEV 分發的效果,並根據需要進行改進。同時反饋和參與社區的建議對於進一步優化這個機制非常重要。

定制化流動性池的優勢

Uniswap V4引入定制化流動性池的概念,但定制化是建議在集中流動性的基礎之上的,所以這種轉變不僅影響了Fork Swap發展格局,聚合器的存在意義,甚至還為流動性提供者和交易者帶來了許多優勢。

●拓展流動性提供的選擇: 傳統的AMM模型通常具有固定的規則和參數,這限制了流動性提供者的選擇。然而,Uniswap V4通過Hooks機制允許定制化流動性池,使得流動性提供者能夠根據自己的偏好和策略創建不同類型的流動性池。這使得市場上可以出現各種規模的流動性池,為用戶提供更多選擇和靈活性。

●減少費用和提高效率: Uniswap V4的架構通過引入”Singleton”合約,將所有流動性池集中在一個智能合約中。這種架構可以減少交易的成本,提高交易的效率,同時簡化合約的部署和維護。此外,定制化流動性池還可以根據具體需求設置更適合的費用結構,以滿足不同用戶的需求。

●提供更廣泛的交易策略和風險管理工具: 定制化流動性池為交易者提供了更多交易策略和風險管理工具的機會。例如,通過支持TWAMM策略,大額訂單可以在一段時間內平均交易,從而降低對市場價格的衝擊。此外,定制化流動性池還可以與其他DeFi協議進行集成,例如借貸協議和自定義預言機,為用戶提供更全面的交易解決方案。

●全面提升靈活性和創造力:定制化流動性池為流動性提供者帶來更大的靈活性。他們可以根據市場需求和策略來定制化管理自己的流動性。這種靈活性和創新潛力可以激勵更多的流動性提供者參與,為交易者提供多樣化的流動性選擇。

值得思考的問題

YBB Capital Researcher Ac-Core 自製

1.Curve解決了Uni V3什麼問題?

Uni V3 AMM模型是基於X*Y=K為基礎的交易模型,在我們實際組合LP的過程中會發現當出現極端行情時,不僅總價值會出現無償損失的風險,同時也是會出現流動池兌換率超出範圍的情況。 Curve和Uniswap V3是兩種不同的去中心化交易協議,它們面對的問題和目標略有不同。

相比於V3,Curve解決了以下問題:

1.賺取低流動性區間的利潤:Uniswap V3的特點是將流動性集中在特定的價格區間內,受到其AMM模型影響,而其他價格區間則缺乏流動性。這導致在較大價格範圍內交易時,交易成本較高且流動性有限。相比之下,Curve專注於穩定幣之間的交易,並通過使用自適應的流動性曲線來增加價格區間內的流動性。這意味著用戶可以在較大的價格範圍內以更低的滑點進行穩定幣交易。

2.低成本交易:由於Curve專注於穩定幣之間的交易,其中包括具有固定價格關係的資產,它採用了特定的算法和策略來降低交易的滑點和成本。這使得用戶可以以更具競爭力的價格進行穩定幣交易。

3.更好的價格發現:Curve提供了更大範圍內的流動性,特別是在穩定幣之間進行交易時,它能夠提供更好的價格以被發現。這意味著用戶可以更準確地獲得穩定幣的市場價格,從而更好地進行交易決策。

4.高效的穩定幣交易:Curve採用了專門優化的算法和流動性曲線,旨在提供高效的穩定幣交易。這使得用戶可以快速、安全地進行穩定幣之間的兌換,而不需要過多的價格滑點或成本。

2. 利用Uni V2創建的雙Token經濟模型DEX:Camelot

Camelot原是位於Fantom發布的項目,原名:Excalibur,隨後因採用UST作為穩定幣而崩盤,隨機遷移至了Arbitrum生態,更名為Camelot 。與GMX 不同的是,Camelot 更加側重為新項目做流動性的引導,其主要創新機制為無許可「Nitro Pools」,項目可完全自己控制激勵措施,達到建立自身發展所需的流動性類型。

需要重點強調的是Camelot的雙Token經濟模型,將Uniswap V2與Curve的去中心化交易協議相結合,且同時支持波動性和穩定性Token 對交易,將流動性分散在從零到無窮大的整個區間內。最重要的是可以讓項目方根據市場條件和協議的具體情況設置交易手續費用的比例,達到管理動態定向交易費用的目的。

除此之外,Camelot 的自定義Launchpad 也是無許可的,以供項目發行Token 並為其引導更多流動性。不僅如此,每個在Camelot AMM 上啟動或與之合作的項目都可以為其LP 配置特定的交易利率,以適應其項目自身的流動性策略需求。

綜上述小結

Uniswap V4作為去中心化交易所的重要升級,通過引入Hooks和定制化流動性池的概念,為DeFi生態系統帶來了更大的靈活性和創造空間。 Hooks機制允許開發者根據自己的需求和策略創建獨特的流動性池,並提供了豐富的交易策略和風險管理工具。定制化流動性池拓展流動性提供的選擇、減少費用和提高效率,以及提供更廣泛的交易策略和風險管理工具。

然而,V4的出現必定再次重建DeFi的底層基礎,它提供了一個超大的流動性底池,開發者可以利用這個底池來部署自己的Hooks或生態,甚至不需要功能單一的xxSwap即可獲得高額的流動性,讓更多開發者在Uniswap平台上開發各種多功能性的生態,Hooks + SingLeton 是否會結合Curve+Camelot 的優勢影響DeFi下一步的發展趨勢,讓我們拭目以待吧。