作者: Xenia Soares,beincrypto 編譯:金色財經,善歐巴

去中心化金融(DeFi)徹底改變了加密貨幣市場,同時也在全球經濟中留下了印記。通過各種去中心化協議賺取被動收入的方法有很多。大多數DeFi用戶認為最賺錢的方式之一是通過質押賺錢。像以太坊這樣的權益證明區塊鍊是通過質押協議來保護的,允許網絡參與者使用他們的質押資金運行驗證器節點。然而,傳統質押的主要挑戰是質押的代幣無法在其他DeFi 生態系統中進行交易或用作抵押品以賺取更多收益。流動性質押旨在通過提供代表質押資產的額外代幣鑄造來解決這一流動性問題。

這到底是如何運作的?本文深入探討了流動性質押及其對當前DeFi 用戶的好處,流動性質押與其他質押方法的不同之處。

目錄:

-

什麼是流動性質押?

-

流動性質押如何運作?

-

質押和流動性質押有什麼區別?

-

流動性質押的好處

-

流動質押的優點和缺點

-

流動性質押服務

-

流動性質押有風險嗎?

-

流動性質押和DeFi 的未來

-

經常問的問題

什麼是流動性質押?

流動性質押是一種質押解決方案,使用戶能夠在質押其代幣的同時獲得流動性。這意味著您可以像傳統質押一樣為權益證明(PoS) 區塊鏈做出貢獻。然而,您不會受到綁定期的限制,而是會收到流動質押代幣(LST)形式的質押資金“收據”。該LST 收據可用於其他DeFi 系統,以產生額外的收益和獎勵機會。換句話說,這種類型的質押涉及將您的資金存儲在DeFi 託管賬戶中。用戶在質押期間仍然可以訪問他們的資金,這使得協議具有流動性或“流動性”。

迄今為止,流動性質押市場和LSD(流動性質押衍生品)正在興起。 2023 年6 月16 日,幣安研究院發布了一份報告,重點介紹了基於LSD 和較舊的DeFi 協議構建的較新的DeFi 協議。

受益於流動質押的採用,LSDfi 協議在過去幾個月中鎖定的總價值(TVL)快速增長。隨著故事的發展,頂級LSDfi 協議的累計TVL 突破了4 億美元大關,並且自一個月前以來已經增加了一倍多。

-幣安研究院

流動性質押如何運作?

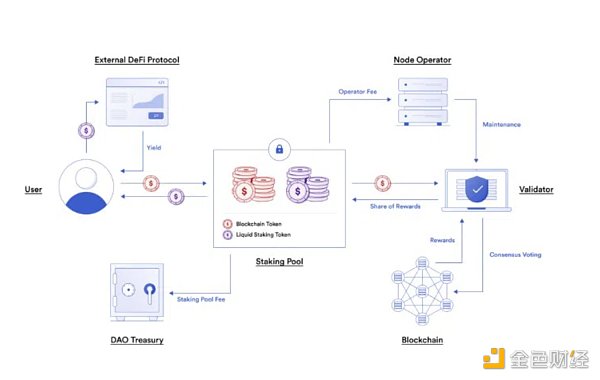

就像傳統的權益證明協議一樣,流動質押的工作原理是將資金存入由智能合約運行的託管賬戶。該平台發行質押資金的代幣化版本作為回報。這些代幣化版本具有同等價值的回報。

請記住,您仍然可以從質押資金中獲得獎勵,但在流動性質押中,您現在可以將這些代幣用於其他目的。然後,這些流動性質押代幣(LST)可以從平台轉出、存儲在另一個地方、進行交易或花費,而不會影響初始存款。現在,要訪問您的原始持有量,您將需要換回相同價值的代幣化版本。

下面是流動質押協議圖表,還展示瞭如何在外部DeFi 項目中使用LST。

流動質押代幣和協議:Chainlink

質押和流動性質押有什麼區別?

傳統質押需要您將資金存入智能合約運營的託管賬戶一段時間。根據所選計劃,鎖定期可能從幾天到幾個月不等。在此期間,投資者無法動用其資金。

相反,當投資者使用流動性質押服務質押其資金時,這些資金不會被鎖定。代幣持有者收到收據代幣作為其股權的證據。因此,主要區別在於,通過流動質押,您可以隨時完全訪問您的資金,並可以隨時取消質押,而不會產生任何影響。因此,這相當於更高的回報和更大的市場流動性。

流動性質押的好處

流動質押提供的最明顯的好處是為其用戶提供額外的獎勵機會。這種方法可以讓您在不鎖定獎勵的情況下獲得質押獎勵。然而,為了獲得額外的獎勵,您可以通過在各種協議(例如貸款池和預測市場)中應用LST 來實現收益機會的多樣化。例如,與以太坊網絡上質押的代幣相反,流動性代幣可以進行交易並用作抵押品。此外,您可以隨時取消質押。

請記住,流動質押並非沒有風險。下面我們將討論此類投資的常見優點和缺點。

流動質押的優點和缺點

優點

-

解鎖流動性:流動性質押不會鎖定可以在任何給定時間解鎖的代幣。此外,流動性質押代幣可以用作抵押品。

-

流動性挖礦:LST 可以在其他DeFi 協議上使用,參與各種流動性挖礦。這增加了獲得更多獎勵的機會。

-

加密貨幣支持貸款:投資者可以通過鎖定資金並接收其資產的代幣化流動版本,使用現有的加密資產來換取加密貨幣支持貸款。

缺點

-

需要技術專長:那些剛接觸DeFi(尤其是質押協議)的人可能不具備自行參與平台的技術專長。

-

智能合約風險:流動性質押依賴於智能合約的可操作性,但智能合約總是存在錯誤或攻擊的風險。

-

價格脫鉤:LST 的價格不與其所代表的標的資產掛鉤,並且可能由於意外的市場波動而跌至資產價格以下。

流動性質押服務

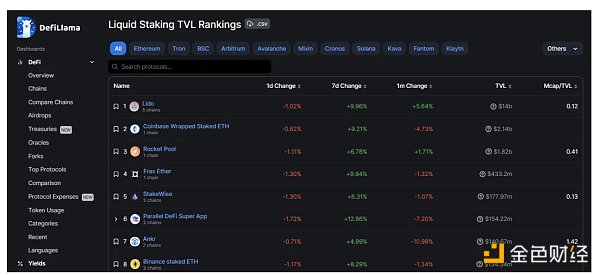

市場上充斥著提供多種服務的流動質押協議,而且數量正在穩步增加。例如,特定的區塊鏈默認提供自己的協議。然而, Solana ( SOL ) 和Polkadot ( DOT )等其他區塊鏈則依賴於第三方的流動質押協助。下面,您可以看到每個平台的TVL 排名。

Liquid Strike TVL:DefiLlama

Lido

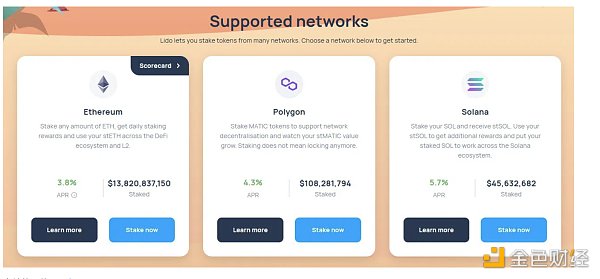

Lido Finance協議於2020 年推出,總體而言是最好、最著名的流動質押平台。該項目最初是專門針對以太坊網絡的可行的質押解決方案。從那時起,它已將其功能擴展到其他生態系統,例如Polygon、Solana 和Kusama ( KSM )。

存入質押資金後,用戶會收到“st”形式的衍生品(例如stETH)和資產代碼的名稱。然後可以提取這些資金以用於超過27 個DeFi 應用程序和加密錢包。 Lido 的質押獎勵範圍為4.8% 至15.5%,對於其流動性質押服務,Lido 收取10% 的費用。

支持的網絡:Lido

Rocket Pool

Lido 的一個很好的替代方案是Rocket Pool,它是一個用於質押以太坊的去中心化平台。 Rocket Pool 於2016 年推出,使用戶能夠質押和運行無需許可的節點。然而,此功能允許您用少於32 ETH 進行質押,同時賺取高達8.98%年利率的質押獎勵以及用於保護平台的RPL 抵押品。或者,您可以使用其流動性質押服務來質押ETH並接收年利率高達3.15% 的rETH流動性代幣(基於7 天平均值)。

Rocket Pool如何運作

OKTC

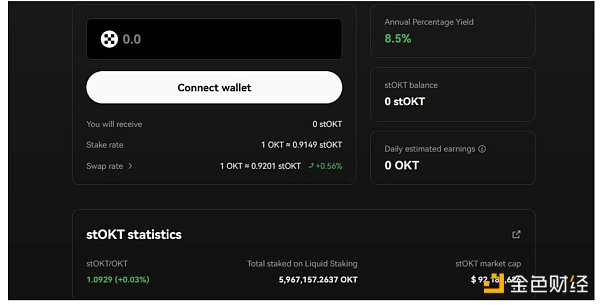

OKX 平台提供流動性質押服務,以便在OKT 鏈上質押並賺取OKT 。作為質押OKT 的回報,用戶會收到質押的OKT (stOKT)。這是一種多功能KIP-20 代幣,可以在OKTC 協議內進行交易和使用。代幣的價值可能會隨著時間的推移而變化,因為從質押OKT 收到的質押資金並不是恆定的。

OKT 質押週期設置為14 天週期,OKT 流動質押質押的OKT 不僅會產生收益,而且這些收益也會產生自己的收益(複合收益)。此外,您甚至可以通過為平台的OKTC Swap 功能提供流動性來賺取掉期費用。

Staking: OKTC

Hubble

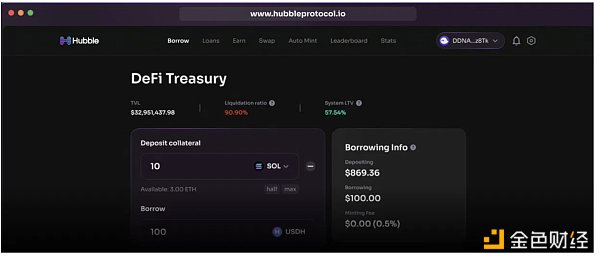

Hubble協議允許在其流動平台上抵押加密資產進行借貸。它是在參加Solana 黑客馬拉鬆後開始流行的,但讓這個平台脫穎而出的是它的借貸服務。該協議允許投資者以加密貨幣為抵押借款,並將藉來的代幣用作其他DeFi 平台的抵押品。

USDH穩定幣用於該平台的加密貸款服務。您可以用多種類型的抵押品鑄造USDH,並隨時償還。這意味著Hubble 支持多種資產,並允許您從不同的網絡存款,從而提供高達11 倍的抵押品槓桿。

DeFi Treasury: Hubble Protocol

流動性質押有風險嗎?

與任何涉及加密貨幣的金融協議一樣,風險總是存在的。流動性挖礦存在清算風險。如果市場低迷,資產價值可能會跌破抵押要求。與流動質押相關的另一個主要風險是智能合約安全。

一般來說,智能合約很容易受到攻擊和錯誤。為了緩解這種情況,需要定期審核協議和智能合約。從代幣的價格來看,也存在脫鉤的風險。然而,通過良好的風險管理和投資策略,您可以大大降低犯錯誤或虧損的機率。

流動性質押和DeFi 的未來

與傳統的質押協議相比,流動質押為用戶提供了更多的好處。投資者不再需要等到鎖定期結束才能獲取資金。除了更加方便之外,獎勵也加倍。用戶仍然可以正常從質押資金中賺取收益;然而,隨著流動性質押代幣的引入,當這些代幣在其他DeFi 網絡上運行時,用戶可以獲得額外的收益。由於用戶可以隨時取消質押,這使得它對更廣泛的投資者俱有吸引力。

話雖如此,未來流動性質押協議的表現遠遠優於傳統質押服務也就不足為奇了。