老牌DeFi 協議Maker 的代幣MKR 近期市場表現亮眼,但有誰注意到它在過去3 個月裡的年化利潤悄悄增長了3 倍?

MKR 的表現雖然優於普通的山寨幣,但相較於三倍的利潤增長,其價格增長還不夠明顯。

換句話說,MKR 的市盈率已經被大幅壓縮。

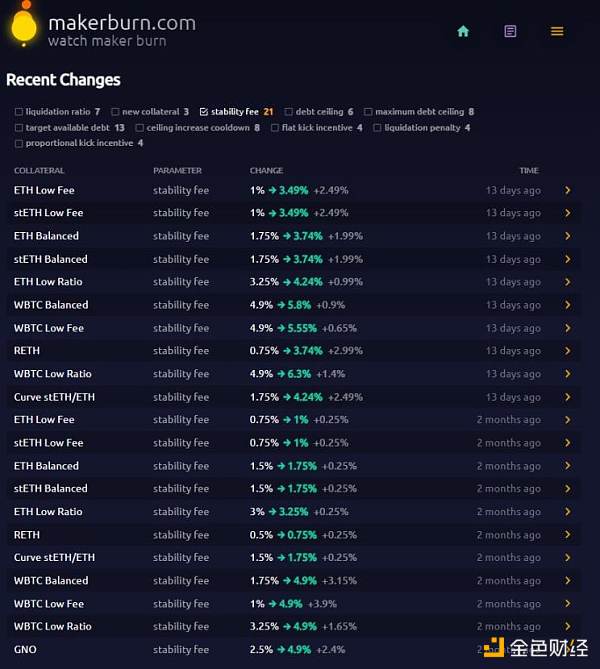

Maker 最近收入的激增主要是因為穩定費(即向DAI 借款人收取的費用)的增加以及資產負債表中資產更有效地分配到國債和投資級債券等方面。

資產負債表的重新分配已經取得初步成效,Maker 費用收入在未來幾個月可能會繼續上升。不知道為什麼Token Terminal 還沒有註意到這一點,但肯定有人在關注。

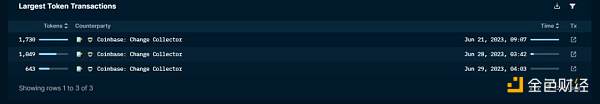

儘管處於美國的長周末期間,過去3 天幣安上仍有7000 萬美元的MKR 現貨交易。

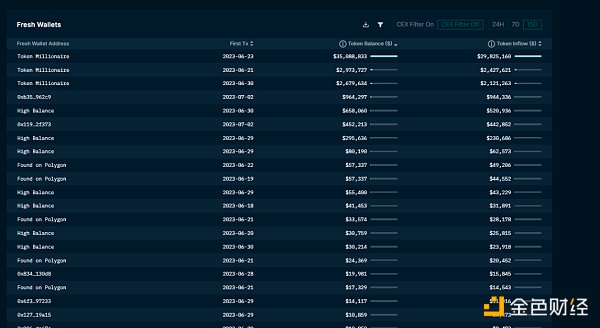

我們觀察到一些新的錢包在積累MKR,可能是有大資金在購買。

我們密切關注的另一項指標是DAI 的市值,它的上升將推動MKR 的盈利能力倍增。在穩定費和債券分配上調後,每單位DAI 現在對MKR 來說的利潤都在逐漸增加。

可以簡單將其比作銀行在利率上升之後能提高盈利能力。儘管向儲戶支付更多利息,但貸款利息收入增長的更多。隨著淨利息收入(NIM)的上升,盈利能力也隨之上升。 Maker 正在採取這些措施向DAI 持有者支付更高的儲蓄利率,但其收入增加的幅度是大於支付的幅度。因此,盈利能力大幅提升。