三代幣模型的提出已經有段時間了,其本質在於針對不同場景,使用不同代幣,發掘不同價值。不過,這套模式在國內應用還需任重道遠。

代幣是基於區塊鏈新經濟的激勵機制,是實現去中心化的核心支柱。如何讓全球分散的網絡參與者在一個去中心化網絡中,圍繞一個共同的目標進行協作,這就是代幣經濟學所要解決的問題。

在代幣經濟學流行之前,Web2 的互聯網公司需要大量的人力、財力來單方面地捕獲用戶,為他們自己創造價值。如今,Web3 應用可以直接利用代幣來激勵用戶以提高網絡效用,並創造生態網絡中的可流轉價值。

例如BTC 網絡就是為了解決一個點對點的支付系統和數字價值存儲問題,讓來自全球各地的網絡參與者通過共同維護節點,並共同支持網絡而獲取價值激勵。

這就是Web3 項目的最佳用例:設計激勵機制,協調分散各方的行動,以實現一個共同的目標。

隨著行業的發展,如BTC、ETH 等區塊鏈基礎協議“單代幣模型”的激勵模式,已經無法滿足多形態場景和多樣化參與者的Web3 應用。由此,HashKey Group 肖風博士在2023 香港Web3 嘉年華上發表了《Web3 應用的三代幣模式》閉幕演講,指出Web3 的應用必然存在多方需求,Web3 應用層面的代幣模型和基礎協議的代幣模型是不同的,基礎協議是單代幣模型,全球應該統一,應用層面則應是三代幣模型,應用場景各有特色。

《Web3 應用的三代幣模式》很好地歸納了以往代幣經濟運行中的問題,並進行了總結提升,為Web3 虛擬資產行業的合規發展提供了寶貴的路徑,如(1)三種代幣的合規問題;(2)三種代幣的多方激勵問題;以及三種代幣的價值捕獲問題。

本文首先梳理了Web3 新經濟三代幣模型的概念,再從Web3價值捕獲的角度拆解三種代幣的價值維度,最後通過鏈遊項目的落地實踐來探索一條三代幣模型在國內落地應用的可行性路徑。

Web3新經濟的三代幣模型

圖源:肖風博士2023 香港Web3 嘉年華閉幕演講

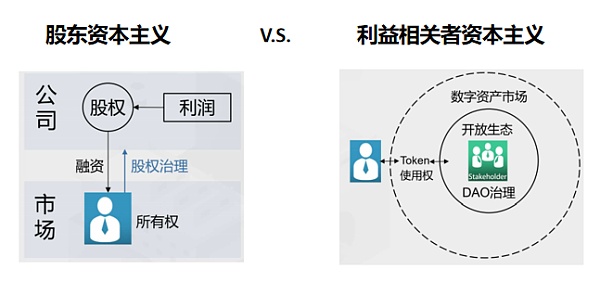

無論是在Web1 還是Web2 的經濟模型中(監控資本主義),數字世界的資產和數據信息都是由平台享有,平台將其變現後產生了巨大的商業價值,催生瞭如Facebook、Googel 等平台級的商業巨頭,但這與一般的用戶參與者無關。

而基於區塊鍊網絡的Web3,則是一套基於價值網絡的經濟模型(利益相關者資本主義),強調數據可信、數據主權和價值互聯。在一切價值都可代幣化的前提下,價值不僅僅包括了所有權,更重要的價值是使用權。

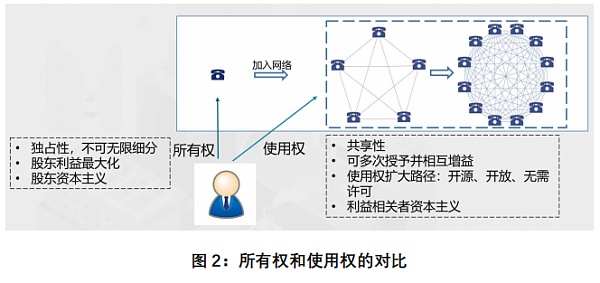

所有權具有獨占性,難以分割。所有權制度下的組織形態(一般為公司),其目標是股東利益最大化,是股東資本主義的體現,普通用戶很難參與其中並分享價值。

使用權則是非獨占的,具有多重共享性,可以多次授權、許可,甚至做到開源、CC0 的無限循環,利於普通用戶參與其中並共享價值。使用權制度的核心是利益相關者資本主義,原有的組織形態就不一定合適,以開源組織、非營利組織為基礎的去中心化自治組織(DAO)就天然地契合了利益相關者資本主義,成了Web3 新經濟模式的最主要組織形式。

圖源:Web3 新經濟和代幣化

在使用權制度下,去中心化組織中所有參與者以利益相關者的身份進行大規模協作,做出自身的貢獻,共享組織價值。在這樣的背景下,中心化項目股東所代表的股東所有權已經沒有意義,真正有價值的是項目的使用權。

使用權不能被股份化,但是可以被代幣化。結合區塊鏈分佈式賬本技術,使用權能夠以Token 的形式標準化和份額化,這與每一個項目網絡中的參與者的利益都有關係,這種代幣被稱為——功能型代幣(Utility Token)。

圖源:Web3 新經濟和代幣化

例如OpengAI 創始人Sam Altman 佈局的Web3 項目——Worldcoin,是一個開源協議,旨在解決未來世界中人類身份證明(區別於AI)和財富的公平分配(重新分配AI 創造的財富)問題,建設一個全球最大的、公平的數字身份和數字貨幣體系,成為實施全民基本收入(Universal Basic Income,UBI)的基礎設施,解決AI 發展可能引發的工作崗位流失問題。

由於Worldcoin 的設計是基於去中心化的區塊鍊網絡來實現全球協同分工,那麼在Worldcoin 網絡下參與者的使用權價值會遠遠大於中心化項目的所有權價值(在Worldcoin 項目中不存在)。 Worldcoin 網絡屬於所有參與者(使用權),Worldcoin 作為功能型代幣將網絡的價值抽取出來,並使其標準化、份額化、金融化,做到對參與者的價值激勵。

圖源:worldcoin官網

使用權的代幣化是理解過去15 年區塊鏈基礎設施發展的關鍵,區塊鏈基礎協議因為全球統一,內置的價值捕獲系統,只需要“單代幣模型”,典型代表是BTC 和ETH。下一個15 年,Web3 新經濟會產生新的貨幣市場、資本市場和商品市場,建立在區塊鏈基礎設施上的Web3 應用將成為新的發展重心,這些Web3 應用需要使用不同類型Token 作為經濟活動的價值標記。

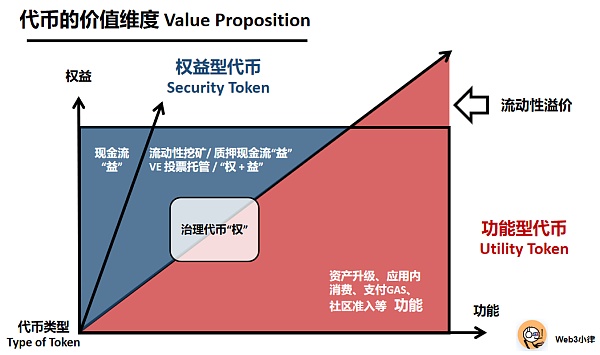

在Web3 價值經濟模型、使用權制度、利益相關者資本主義的基礎上,圍繞Web3 應用構建的三代幣模型——功能型代幣(Utility Token)、權益型代幣(Security Token)和非同質化代幣(NFT),分別代表著使用權、所有權、數字通證,將根據自身的價值形態,與所有參與網絡的利益相關者共享價值。

-

功能型代幣代表的是使用權,捕獲的是該Web3 網絡、系統或應用的網絡規模效應價值。生態應用和用戶的體量越大,市場對該代幣的需求就越高,代幣的價格依靠市場的價值發現。主要用於Web3 應用或服務,例如投票治理、應用內消費、支付Gas 費等。

-

權益型代幣,這類代幣一般以一定資產作為支撐,代表的是所有權,捕獲的是股權、債權等權益類資產未來現金流的價值。因此,就其經濟功能而言,這類代幣近似於股票、債券或衍生品。

-

NFT 代表的是商品價值,這個商品包括了產品、服務,也可以包括各種數據、權益、證明,是底層資產的數字化形式,可以稱為“數字通證”。 NFT 捕獲的價值與其錨定的底層資產價值相關,價值來源多種多樣。在Web3 應用中,NFT 通常代表的是用戶的身份證明、能力證明、行為證明、工作量證明、貢獻度證明、活躍度證明以及產品和服務證明等。

三代幣模型的價值捕獲

肖風博士提出的三代幣模型並不是一個全新的概念,而是一個對現有市場代幣經濟活動的總結。自2020 年鏈遊老大Axie Infinity 採用三代幣模型(雙代幣+NFT)模型以來,三代幣模型幾乎成為GameFi 領域標配。尤其最近在美國證券交易委員會(SEC) v. Coinbase 的案件中,SEC 直接將AXS(Axie推出的治理代幣) 定義為權益型代幣,暫且不論對錯,但這使得三代幣模型的定義更加清晰。

SEC 認為AXS構成投資合同,從而被認定為“證券”,邏輯如下:(1)金錢的投入,Axie Infinity 的開發公司Sky Mavis 通過Private Sale 和Public Sale 的方式銷售AXS;(2)共同的事業,投資以共同建設尚處於開發期的Axie Infinity;(3)期待的利益,通過各種公開渠道讓投資者相信能夠在Sky Mavis 的帶領下使AXS 增值;(4)他人的努力,Sky Mavis 擁有近40 人的全職團隊,並持有近21% 的AXS 代幣,明確對Axie Infinity 的開發和維護負責。

從Web3 投資價值捕獲的角度理解代幣的分類,有助於理解三代幣模型的實質內涵。代幣本質上是價值的載體,Web3 項目的投資,最重要的在於確定價值於何處實現。

在為股權類項目估值時,更多關注的是公司的未來現金流的能力,因為股東享有公司利潤分配的合法權益。在Axie Infinity 這個案例中,由於早期項目尚未開發完成,投資者期待的是項目未來開發完成後的價值,類似於早期股權投資,所以AXS 的公開發售會被認定為“證券”。

在為代幣類項目估值時,傳統現金流的估值模式可能並不適用,更多關注的是項目開發完成,並實現去中心化之後的網絡規模效應,網絡與代幣之間的需求,代幣的實際效能,以及代幣的流動性等。因此,對比代幣融資項目,代幣經濟至關重要。

以下從Web3 投資價值捕獲的角度,將權益型代幣,和功能型代幣中的具體價值抽離出來,以幫助更好地理解三代幣模型的實質內涵。由於NFT 是底層資產的數字映射,其捕獲的價值取決於其錨定的底層資產價值,價值來源可以多種多樣,這裡暫且不論。

2.1 權益型代幣的“益” —— 生息權益

權益型代幣包含了“權”和“益”兩方面。

首先來講“益”,可以理解為Web3 應用未來現金流的權益,代表的是未來現金流的價值。由於這種“益”與生息的股票、債券、不動產工具等證券代表的“益”基本一致,因此這類權益型代幣的公開發售(Security Token Offering,STO)將會受到證券監管機構嚴格的監管。

2018 年11 月16 日,美國SEC 發布了《數字資產證券發行與交易聲明》,強調了部分虛擬資產的證券性質,並要求發行方“除非獲得豁免,否則應根據《證券法》進行證券發行註冊”。

由於STO 的複雜性、較高的合規成本和監管,並不適合絕大部分中早期的項目。因此,眾多項目方將權益型代幣中這種現金流的“益”分割出來,盡力避免將權益型代幣直接設計成生息分紅的代幣,以避免落入證券的監管。

由此引申出權益型代幣的變種,即以間接的方式,如流動性挖礦(Yield Farming)、質押(Stake)以及VE 投票託管(veToken Model)等方式獲得現金流的“益”。

比如, Synthetix 的用戶在質押時除了獲得既定的SNX 代幣外,用戶還可以每週獲得sUSD(Synthetix 的原生穩定幣)的獎勵;SushiSwap 將協議產生的現金流用於在市場在回購其代幣Sui 來獎勵質押用戶;MakerDAO 則通過將協議產生的現金流收入用於回購和燃燒其代幣MKR。

儘管上述這些DeFi 協議都將自己的代幣稱為功能型治理代幣,但是在我個人看來,由於存在“獲利的預期”(Expectation of Profit),因此都可能屬於權益型代幣。雖然目前暫未看到監管對DeFi 類項目的監管執法,但是依舊可能存在被SEC 認定為“證券”的風險,當然具體認定還需要考慮去中心化程度等等因素。

嚴格意義上來講,想要成為權益型代幣,要么需要遵守相關司法轄區嚴格的證券STO 程序(合規上架),要么被SEC “有幸”認定為證券(罰款+ 下架+ 內部合規控制)。權益型代幣並不能簡單理解為項目公司的股權,同時STO 的複雜性、較高的合規成本和監管,並不適合絕大部分中早期的項目。

2.2 功能型代幣—— 投票治理+ 實際效用

出於規避權益型代幣(生息權益)的監管合規考慮,大多數項目都會將權益型代幣中的“權”—— 投票治理權單獨剝離開來,形成具有投票治理功能的代幣。市場上大多數鏈遊項目會把擁有投票治理權的代幣與其他效用型代幣,統稱為功能型代幣,並設計成一個子母代幣的雙代幣模型。

這樣設計的首要因素是避免納入權益型代幣的範疇,其次是在一定程度上避免了因功能效用需求(供應總量無上限)而不斷增發產生的對治理權(供應總量固定)的無限稀釋,有助於形成一個相對穩健的治理結構。

除了投票治理的功能型代幣之外,其他功能型代幣的效用還包括:應用內資產升級、購買服務、消費等,可以參考StepN 的兩個代幣GST(功能代幣)和GMT(治理代幣)。

自從Compound 在2020 年6 月通過流動性挖礦計劃(Yield Farming)向用戶發放COMP 代幣,從而開啟了DeFi Summer 以來,治理代幣就成為了DeFi 協議的標準。如UniSwap 的UNI 和Compound 的COMP 不會從協議的商業活動中捕獲任何價值(即Uniswap 的交易和Compound 的借貸),但是用戶可以將代幣用來治理,並決定與協議相關的重要事項。

有人會說,這樣的純治理代幣沒有任何價值,但是對協議產生影響本身就是有價值的。這些代幣最終可能會在未來對協議的經濟權利進行投票,如討論業務是否收費,從流動性供應商那裡抽取多少利潤。

從價值捕獲的角度來看,功能型代幣捕獲的更多是項目開發完成後,並實現去中心化之後的網絡規模效應,網絡與代幣之間的需求,代幣的實際效能,以及代幣的流動性等。

三代幣模型在國內的合規路徑

代幣本質上是價值的載體,在了解了代幣模型的價值本質之後,項目方就需要根據代幣自身的價值屬性去迎合相應司法轄區的合規監管。只有在滿足監管要求的基礎上,參與代幣經濟活動的朋友們才能參與這塊巨大蛋糕的分配,才能推動虛擬資產市場的長遠發展。

3.1 權益型代幣的合規

在2017 年,由於全球都缺少合規監管框架,ICO 的熱潮爆出了眾多欺詐醜聞,使得眾多司法轄區的監管機構對ICO 進行打擊。但同時,一些司法轄區也開始了在現有證券監管的框架下,資產代幣化的合規探索。基本上目前各個司法轄區對於權益型代幣發售(STO)的監管規定都來自2018 年。

近期我們看到加密礦企通過STO 程序將其權益型代幣—— HAG 上架美國加密證券市場INXI,這為尋求參與比特幣挖礦的投資者們提供了一種更易獲得、更低風險且完全合規的投資選擇—— HAG 代幣。 HAG 代幣是一個永久錨定比特幣挖礦算力的權益型代幣,為持有者提供發放Wrapped Bitcoin (WBTC) 作為月度比特幣股息分紅。對投資者而言,持有HAG 代幣就意味著持有對應的比特幣挖礦算力,無需直接投資挖礦設備,就能從比特幣挖礦行業的增長中受益。

根據SEC 官網信息,HAG 已獲得了SEC 證券發行的豁免,這意味著在遵守美國《證券法》的大前提下,HAG 可以合法、合規地進行公開發售。具體STO 程序以及證券豁免程序,可以參考如下SEC 給出的準則。

圖源:SEC官網

除了美國之外,瑞士、新加坡、香港的STO 合規路徑也走在前列,我們看到近期的新聞:中銀國際(BOCI)宣佈在以太坊區塊鏈上成功發行了2 億元人民幣的代幣化票據(不涉及中央證券存管機構),成為第一家在香港發行代幣化證券的中國金融機構。這款代幣化證券產品由瑞銀(UBS)發起,並提供給其亞太地區的客戶,是亞太地區首個根據香港和瑞士法律發行的受監管STO 產品。

雖然查看不到更多的信息,但是根據個人的理解是通過UBS 在瑞士的法律框架下做的法律架構、資產包裝、發行上鍊,然後通過香港的證券監管體係對亞太地區的客戶進行銷售。

圖源:Bank of China Embraces Digital Innovation: Issues $28 M in Ethereum-based Digital Structured Notes

3.2 功能性代幣的合規

除了權益型代幣的監管合規之外,我們看到目前眾多司法轄區都開始或已經為非權益型代幣——如功能性代幣建立監管框架,如歐盟的加密資產市場監管法案MiCA,香港的虛擬資產服務提供商VASP制度,阿聯酋迪拜的VARA虛擬資產活動市場法規等。

這些監管框架都旨在規範為以零售投資者為主,以非權益型代幣為主要交易對象的虛擬資產市場,在KYC / AML / CTF 的基礎上,保護投資者權益。

3.3 三代幣模型在國內的合規現狀

代幣的發行與交易在國外有法可依,但在國內並沒有。

無論是2017 年ICO 時代的《關於防范代幣發行融資風險的公告》(“九四公告”),還是2021 年的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》(“924 通知”)都明確:虛擬貨幣相關業務活動屬於非法金融活動。那麼就基本上給本土資產代幣化(無論是權益型代幣還是功能型代幣)直接畫上了句號,End of Story。

此外,在國內對於類似於遊戲中使用的虛擬貨幣(類似於功能型代幣),依然遵守已經失效的《網絡遊戲管理暫行辦法》中對虛擬貨幣的規定,即禁止將虛擬貨幣兌換為現實貨幣或者實物,同時應當確保虛擬貨幣在遊戲內部的流通和交易符合相關規定。

由此,三代幣模型中的權益型代幣以及功能型代幣在中國大陸的法律框架下無法可依,那麼三代幣中只剩下NFT 了。

國內對於NFT 的規管,依然是基於多部委的紅頭文件,如2022 年4 月13 日,由中國互聯網金融協會、中國銀行業協會、中國證券業協會發布的《關於防範NFT 相關金融風險的倡議》,核心是:堅決遏制NFT 金融化證券化傾向,從嚴防範非法金融活動風險。

三代幣模型在國內合規應用的探索

通過上述的分析,我們非常明確地看到在國內只剩下NFT 這一種代幣的探索路徑了。那麼項目方該如何在國內的法律框架下進行NFT 應用探索呢?

一篇來自瓜田實驗室W Labs 的文章《沒有Token 的鏈遊經濟模型可行嗎? 》,實質性地提供了一種在國內的鏈遊合規路徑,值得各個項目方借鑒,參考。

圖源:https://www.treehouse.finance/treehouse-academy/the-role-of-defi-in-gamefi-tokenomics

鏈遊可以說是Web3 項目裡,最依賴三代幣模型的應用,那麼一上手直接閹割掉了最精彩也最刺激的代幣經濟模型部分是否可行?

任性的野生鏈遊行業研究者—— 瓜哥,首先提出直接將NFT 作為一個鏈接遊戲體內和體外的媒介,並在鏈遊中加上游戲幣作為軟代幣,通過遊戲幣直接或間接地對NFT 進行升級——NFT 養成模式,從而變相實現NFT 資產的升值變現;

其次,將經濟模型盡量向Win to Earn 上去設計,盡量避免採用新進場資金供老玩家去Play to Earn 的傳統思路;

最後,需要加強NFT 的連環價值捕獲功能,希望玩家可以Play to Own,通過打通遊戲與遊戲/項目/平台之間的孤島,給予NFT 更大的賦能去鏈接正外部性。這樣的思路已經開始在“平台+ 多個鏈遊”的模式下被應用,可以再加上“平台積分”系統。

對的,不需要有Token,一個完備的積分系統+ 具有連環價值捕獲的NFT 就可以滿足大部分Web3 項目方在國內的合規應用。

瓜哥後面通過Big Time、傳奇- 烈焰裁決數藏版、BitstarWar 三個鏈遊案例的總結與分析,感受到無Token 模型在鏈遊中並不是一個冷門選項,相反一些遊戲團隊都身體力行地用腳投票選擇了無Token 模型。三個案例都採用了NFT 為主要價值載體,並提供自由交易的變現渠道,同時遊戲中的軟代幣作為輔助,潤滑遊戲內的各種經濟活動的模式。

這樣的一個經濟系統,刪去了Web3 應用通用的複雜質押、Token 做市等元素,對於玩家和項目方來說都是一種解脫,即用一種更簡單直接,更接近“這是遊戲,大家先玩起來”的本質,給玩家傳遞了遊戲最真實的靈魂。

圖源:https://odyssey.starbucks.com/

此外,我們亦看到眾多Web2 消費品牌也都在開始探索Web3 的路徑,考慮到國內外關於權益型代幣以及功能型代幣的合規問題,NFT 似乎已經成為這些Web2 消費品牌的必選項。尤其是NFT + Loyalty(品牌忠誠度)項目的結合,可能會為Web2 消費品牌帶來新一波的增長飛輪。

Starbucks Odyssey 項目的NFT + Loyalty(品牌忠誠度)模式,深度挖掘了NFT 的價值,為Web2 品牌進入NFT 提供了全新的商業範式。

Odyssey 項目首先通過遊戲化的方式增強其會員的參與感和情感鏈接,通過Odyssey Journeys 旅程小遊戲(類似於咖啡版的Pokémon GO),融合了線上線下的NFT 郵票(Journey Stamps)收集,使用戶在其中獲得樂趣,同時也加強和Starbucks 品牌的連接,這一步將傳統的Shop to Earn 模式變成Participate to Earn 模式。

其次以NFT 作為載體(價值的承載和價值的流通),把Participate to Earn 進一步升級為Collect to Earn,即收集既產生樂趣又產生收入,提升用戶的粘性和復購。

最後,再疊加NFT 會員數據上鍊之後與商業世界打通的Airdrop to Earn 模式,如必勝客直接給星巴克NFT 持有者精準空投披薩券的模式為NFT 賦能,帶動NFT會員的粘性和復購,從而實現品牌的商業化的多層增長飛輪。

圖源:Twitter @starzq.eth

結語

既然肖風博士在2023 香港Web3 嘉年華閉幕演講中“官方”定義了《Web3 應用的三代幣模式》,那麼目前最關鍵的問題在於現有監管(內地及香港)有沒有賦予三代幣明確的法律地位,並配合虛擬資產的法律監管框架,以避免出現或誘發各種市場欺詐問題。

我們看到香港自2023 年6 月1 日起,已經開始正式實施全新的VASP 制度,為三種代幣提供了一個合規的法律監管框架,相信在不遠的未來會出台更加明確的細則,為Web3 應用,或者說整個虛擬資產市場注入“強心劑”。而國內大陸這邊則進一步引導虛擬資產的脫虛向實,進一步賦能實體,亦是一種在現有製度背景下的內循環經濟思路。

代幣本質上是價值的載體,只有在深刻了解代幣的價值本質之後,才能為Web3應用設計出最優的經濟模型,實現多層的增長飛輪,並實現對所有參與者的激勵。

參考資料:

[1] HashKey Group, Web3 新經濟和代幣化白皮書https://www.hashkey.com/cn/insights/web3-new-economy-and-tokenization-whitepaper

[2] 萬向區塊鏈肖風:Web3 應用的三Token 模式及價值(全文)https://mp.weixin.qq.com/s/un9FaVkiYP3Lbw1gztsW2Q

[3] SEC Charges Coinbase for Operating as an Unregistered Securities Exchange, Broker, and Clearing Agencyhttps://www.sec.gov/news/press-release/2023-102

[4] Buidler DAO, 四象限代幣經濟模型(一):雙FT 模型https://mp.weixin.qq.com/s/u373Zi9qCtCmjDzfpfqKjA

[5] Buidler DAO:Token 的初始發行方式分析與總結https://mp.weixin.qq.com/s/dHttI8UiqabuS7XE0ItHig

[6] Bankless, What’s the Best Token Model?https://www.bankless.com/what-is-defi-tokens-best-invest-price

[7] 從三代幣模型理解SAFT 以及Web3 代幣投融資https://mp.weixin.qq.com/s/YJb0ZNi4-r3YR8rwCTFAhQ

[8] HashKey Group 法務總監Anna Liu:代幣化的未來https://www.defidaonews.com/article/6814228

[9] 首個SEC 備案的比特幣算力STO,礦企HAG 代幣上架美國加密證券市場INXIhttps://mp.weixin.qq.com/s/wV3NONdpLhGtSdQslbDgaw

[10] 瓜田實驗室,沒有Token 的鏈遊經濟模型可行嗎? https://mp.weixin.qq.com/s/SMWO0o2cAN68UzkjFSVbYA

[11] 星巴克對商業世界的 3 點深層次影響https://Twitter.com/starzqeth/status/1612253577111810053