自從LUNA暴雷,矽谷銀行暴雷引發全球第二大加密穩定幣USDC脫鉤等一系列黑天鵝事件之後,市場對於穩定幣概念的不信任感似乎達到了一個閾值。

無論是中心化穩定幣、算法穩定幣亦或是部分去中心化穩定幣,都在一定程度上被視為洪水猛獸:以穩定著稱的Token都不穩定了,那我們還能相信什麼?

事實上,穩定幣只是加密貨幣的一種表現方式,其價值往往通過錨定現實貨幣或者算法調控的方式來讓代幣價值與錨定物(比如美元)維持在一個大致可控的兌換區間內。但並不意味著穩定幣本身能夠避免波動。當遇到巨大黑天鵝事件時,穩定幣也會與掛鉤貨幣出現脫鉤現象。這意味著它們會偏離其掛鉤價值。

問題的關鍵不在於穩定幣是否會波動,而是在於穩定幣本身有沒有一套科學、合理的自我修正機制,能夠在面臨不可知風險時,及時修復風險,維持合理價值。

因此,veDAO研究院匯總了市面上常見的幾大穩定幣種,通過對穩定幣的剖析,來為大家解讀不同穩定幣各自的機制,以及面對風險時,各自的應對方式。

中心化穩定幣

當前穩定幣賽道,主要分為三大類:中心化穩定幣、算法穩定幣和去中心化穩定幣。到目前為止,中心化穩定幣依舊還是市場主流,甚至在一定程度上可被稱之為加密世界的基石。

USDC、USDT和BUSD是目前最大的三種中心化穩定幣。三者都是由鏈外實體發行,並聲稱都由法幣抵押品(即“真實”美元) 1:1 支撐。

截至目前,USDT、USDC和BUSD三種穩定幣佔據了整個穩定幣市場80%以上的市場份額。據Dune數據,USDT依舊為當之無愧的老大,擁有市場46.2%的份額;USDC緊隨其後為36.7%;BUSD為9%。儘管中心化穩定幣擁有巨大的市場份額,中心化穩定幣的可擴展性也是行業內最好的(幾乎所有的項目都內置了USDT或者USDC的交易對),但這種穩定幣設計不透明,而且完全中心化,且無法在鏈上進行審計,這也意味著我們無法得知中心化穩定幣發行的數量和抵押的數量是否匹配,我們所能祈禱的,就是相信中心化穩定幣真的踐行了他們的承諾。

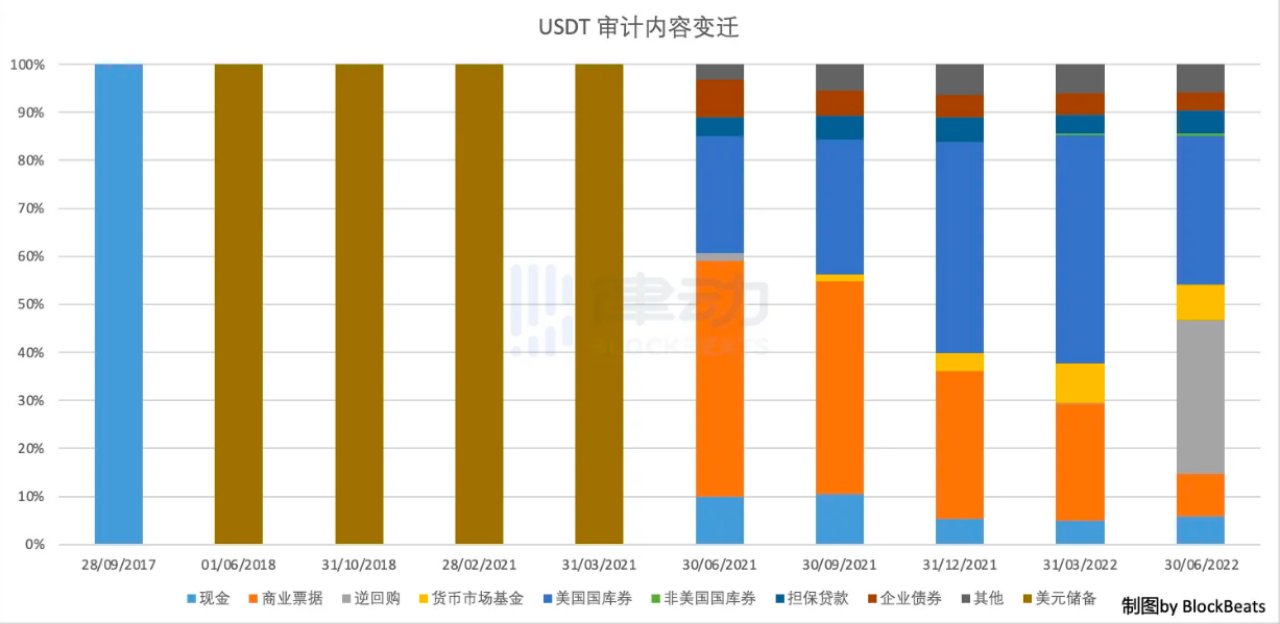

比如USDT,儘管Tether一直堅稱USDT由持有的等值資產(包括現金和債券)支持,但從未提供過適當的審計,只是對其履行義務的能力進行了“證明”。

但從2022年6月的審計顯示,USDT抵押的現金比重並不高。

總體而言,中心化穩定幣抵押品的流動性存在差異,一旦極端事件觸發擠兌,USDT的抵押品是否能在短時間內完成贖回,存在一定風險。也由於用戶群體對於過度中心化的不信任,因此市場上出現了一種新的需求:算法穩定幣。

算法穩定幣

算法穩定幣以UST和OHM為主要代表,這類穩定幣通過浮動的鑄造和銷毀機制來維持穩定,且沒有任何外部抵押品作為支撐。比如:當UST的交易價格高於其錨定匯率(即1美元) 時,市場參與者就有動機通過鑄造新的UST來擴大其供應並降低其價格,反之亦然。

算法穩定幣的致命弱點是下跌螺旋。對於AMPL,當幣價進入下跌區間時,持者預期持幣數量減少,可能會選擇拋售AMPL,導致AMPL價格進一步下跌,直到AMPL下跌至極低。對於UST,我們已經見證了死亡螺旋的歷史時刻。至於由部分USDC支持的部分算法穩定幣FRAX能否在急劇下跌時,避免死亡循環仍然有待時間的驗證。

算法穩定幣的核心問題是,沒有價值抵押,因此更像是一種投機產品,在交易、DeFi等應用場景中,算法穩定幣較難履行穩定幣的職責。

最後便是目前逐漸受到市場青睞的去中心化穩定幣。

去中心化穩定幣

去中心化穩定幣則是由DAI為代表,DAI是一種去中心化的、與美元掛鉤的穩定幣,由Maker DAO發行。 DAI基於超額抵押機制,用戶可以將不同形式的抵押品(如ETH) 存入金庫來鑄造DAI穩定幣。用戶必須保持他們的抵押頭寸是超額抵押的,因為當抵押品低於一個設定的抵押率時(抵押率因抵押品資產而異),抵押品可以被清算。

相較於中心化穩定幣,去中心化穩定幣有幾個優勢:

任何人都有機會參與鑄造去中心化穩定幣。

抵押情況在區塊鏈上,公開透明,不可篡改,不可挪用。

以區塊鏈協議為主要執行者,人為操縱的可能性很低。

使用DAO(去中心化自治組織),更符合持有者的利益。

基於區塊鏈協議發行的去中心化穩定幣,面臨的監管風險較低。

但與此同時,去中心化穩定幣也有一些不足:

大多采用超額抵押,這降低了資金的使用效率。

具有清算機制,一定程度上提高了參與者的理解門檻。

無法與中心化穩定幣脫離關係,在去中心化穩定幣的抵押品中,中心化穩定幣中其中的重要組成部分。 2023年3月矽谷銀行倒閉時USDC脫錨,受此影響,DAI也持續脫錨幾天。

去中心化再加分佈式,穩定幣新玩家HOPE

針對去中心化穩定幣存在的問題,作為後起之秀的HOPE,做了一些改進。在官方的定義中,HOPE 是一種“由BTC和ETH儲備支持的定價代幣,多階段成長計劃演變成分佈式穩定幣”。

具體運行邏輯將分為三個階段:

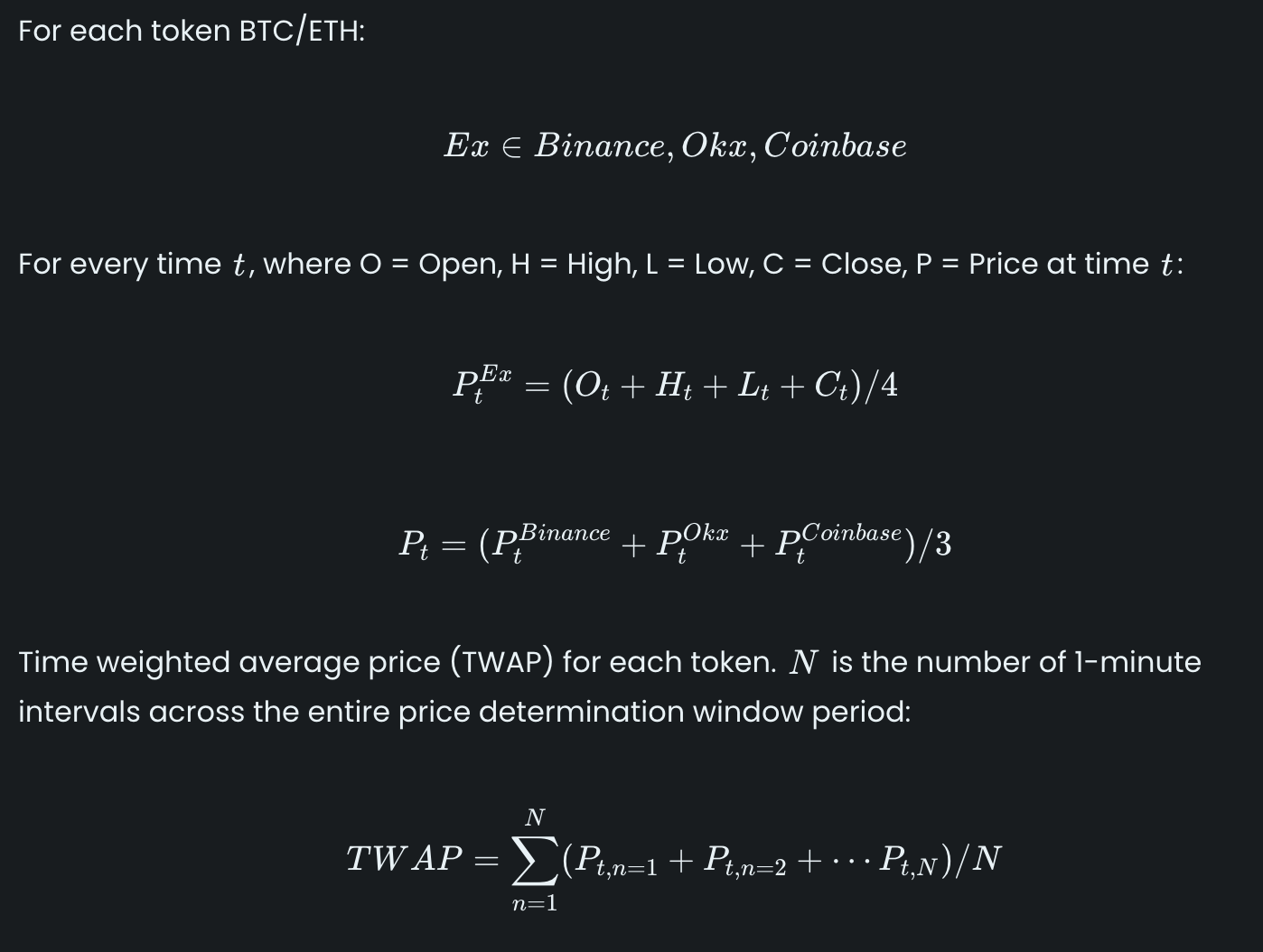

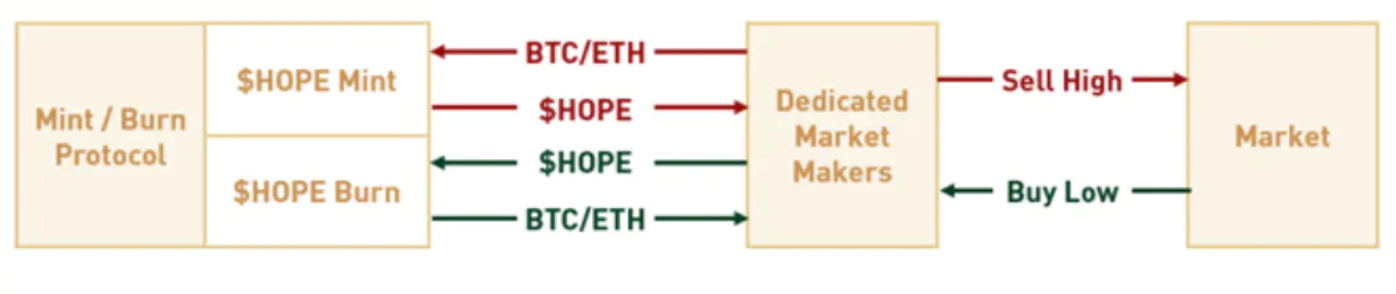

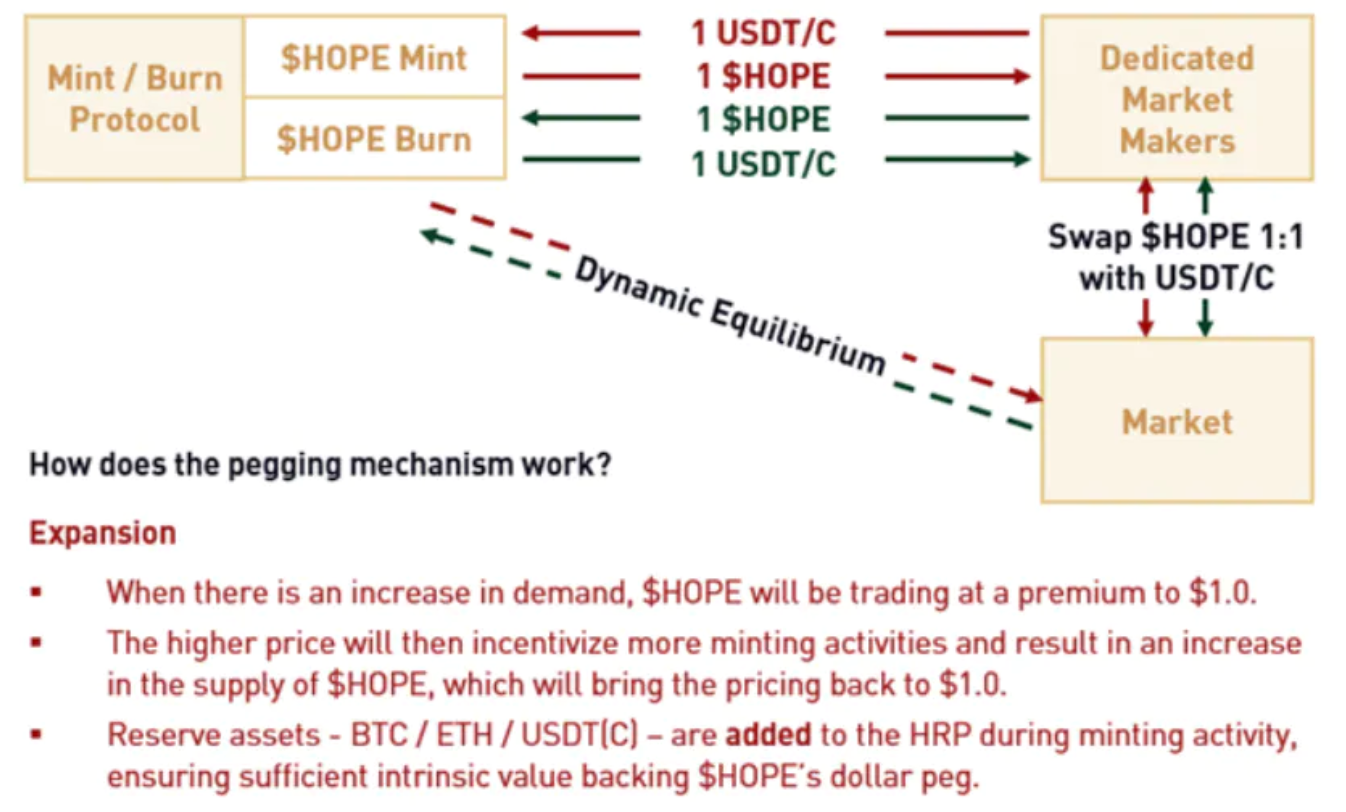

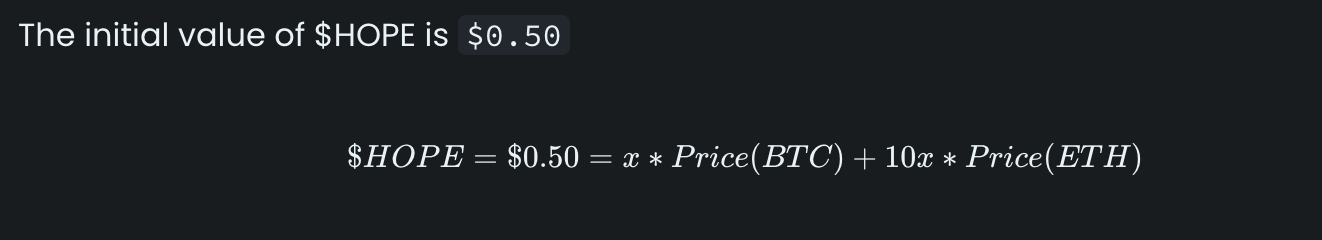

- 第一階段:$HOPE在發展初期將由BTC和ETH作為支撐,並進行代幣的鑄造和銷毀,每生成一枚HOPE,則需要對應儲備一定數量的BTC和ETH。在此過程中,HOPE也會每分鐘從幣安、OKX、Coinbase獲取BTCÐ的開盤價、最高&低價以及收盤價等,通過均值計算來確定HOPE的實際價格。

- 第二、三階段:$HOPE的資金儲備池將增添更多穩定幣,直到儲備池的資金達到$HOPE市值的數倍,後續隨著BTC和ETH價格的升值,HOPE價格則會隨著加密資產市值的擴大而上漲,最終漲至1美元。

值得注意的是,伴隨著BTC和ETH抵押市值的升高,總有一個節點會讓HOPE的抵押價值超過1美元,但HOPE自身則漲至1美元之後便選擇保持穩定,不再上漲。

這樣一來,BTCÐ抵押市值和HOPE價格之間就形成了一種全局的超額抵押情況的存在。這樣一來,就能反過來印證HOPE代幣自身價值的堅挺。更重要的是,基於用戶個體而言,鑄造HOPE便無需超額抵押,這大大提升了資金使用的效率。

那麼接下來的問題變成了:市場該如何驗證HOPE生態實際的BTCÐ抵押市值具體情況呢?目前HOPE選擇將加密資產託管給Coinbase,並同時對外公開了託管者的錢包地址、資金流向和金額等信息。此後,HOPE還會將加密資產託管給其他託管商以及託管協議,從而進一步強化抵押資產的分佈式程度,降低黑天鵝的影響。

為了進一步擴大HOPE的流動性以及吸引更多的BTCÐ Holder安心無虞的進入HOPE生態,HOPE還對經濟模型做了創新:

$HOPE:是生態系統的由儲備支持的原生定價代幣,將以0.5美元的折扣價推出,並隨著加密貨幣市場的複蘇逐漸實現掛鉤。

$stHOPE:是$HOPE質押的代幣化表示。用戶通過質押$HOPE,可獲得$stHOPE,並通過持有$stHOPE來獲得$LT獎勵。

$LT:是HOPE生態的激勵與治理代幣,用來激勵用戶,參與HOPE生態並進行治理。

veLT:是$LT在行使治理權時,投票鎖定的代幣化表示,veLT持有者可以獲得$LT獎勵加成。

目前來看,由於HOPE價格存在硬頂,而BTCÐ的抵押數量以及抵押市值存在無限的想像空間,因此HOPE生態基於抵押市值所溢出的價值將被LT所承載,而LT本身的來源來自於用戶基於看好市場以及HOPE生態所作出的HOPE代幣增持以及質押行為。

換句話說,用戶要想獲得更多來自LT的收益,就需要持有更多的HOPE,並且積極參與生態的治理(veLT行權同樣可獲得LT獎勵),這樣一來又反過來促進整個HOPE生態正向飛輪的運作。

除此之外,HOPE還推出了四個主要的協議,圍繞HOPE與stHOPE提供包括兌換、借貸、保證金在內的一整套完整且豐富的應用場景,並通過$LT激勵用戶參與生態應用與社區治理。

HopeSwap:是一個建立在以太坊上的AMM Swap,是用戶通往HOPE生態的門戶。用戶可以在$HOPE、$stHOPE、$LT和其他資產之間進行快速交易,或為交易對提供流動性,以獲得$LT獎勵和手續費分成。

HopeLend:是一個多流動性池非託管借貸協議。貸款人可以通過存入流動性,以賺取利息;而藉款人則可以提供抵押資產,獲得超額抵押借貸。

HopeConnect:一個鏈上託管與清結算協議,可讓任何應用在其之上進行搭建和擴展。 HopeCard是基於HopeConnect的第一個應用。

HopeEcho:追踪真實世界資產( RWA )價格的合成資產,包括股票指數、固定收益工具、商品、外匯等,降低獲取TradFi服務的門檻。

目前來看,HOPE的出現,借鑒了行業內其他產品的一些機制,並在此基礎上有自己的創新,主要是切實提供了一個解決用戶個體必須超額抵押,資金利用效率低下的方案。總結:

事實上,在經典穩定幣接連遭受質疑的同時,行業內也誕生了一批新穩定幣項目,比如倡導去中心化價分佈式抵押的HOPE;或者選擇錨定歐元、且深度模仿Curve的ANGLE;以及被V神看好,設置動態贖回率的Reflexer。但後兩者儘管有創新,本身卻沒有逃出用戶個體超額抵押的固有邏輯。在這一點上,HOPE做的相對更好一些。

但同時,我們也應注意到,HOPE作為穩定幣後起之秀,可圈可點,但也存在一些思考:比如,HOPE提出了整體的超額抵押以及抵押資產分佈式儲存的辦法,但對於如何證明公開地託管地址與HOPE生態的關聯性,可能需要給出更明確的說法。此外,由於HOPE本身將BTCÐ的實際抵押市值放置到了HOPE穩定幣+治理幣LT上面,這是否會導致用戶會將關注度集中在LT上,而忽略了HOPE本身穩定幣的可擴展性和創新性?

最後便是所有非中心化穩定幣所遇到的一個共同問題:該如何獲取更多的市場份額和用戶群體?這一問題,對於新興穩定幣項目而言,道阻且長。但隨著市場行情的回暖,BTC重新站回30000美元關口,HOPE後續的發展值得我們保持樂觀。

關於veDAO

veDAO是致力於發掘早期潛力項目的投融資社區。通過集結大眾智慧和專業意見,為社區參與者、投資人、項目方提供公平、透明、民主的項目評價及投融資流程,讓所有參與者共享項目發展紅利。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:veDAO研究院