摘要

在比特幣現貨ETF潛在利好的驅動下,BTC迅速上漲至$30000左右,而後經歷了三週的震盪,多次未能突破前高。我們認為,在ETF獲得正式答復之前,行情不會結束,比特幣將震盪上漲。

Ripple勝訴提振市場情緒,熱門山寨幣也將迎來表現機會。同時,我們看好RWA長期對Crypto市場的正面影響。需要注意的是,宏觀和監管風險仍有可能捲土重來,對市場產生不小的擾動,我們對後市保持謹慎樂觀。

現貨ETF利好開啟小牛市,行情還有一個月

在6月的整體回調中,USDT脫錨確認了BTC的短期底部,籌碼在下跌中完成了換手,為新一輪上漲打下基礎。

Blackrock等華爾街老牌機構申請比特幣現貨ETF,推動市場迅速上漲,BTC回到前高附近,預計在未來一個月內震盪上行。 Ripple勝訴後XRP漲幅超過100%,市場風險偏好大幅回升,熱門山寨幣將迎來表現機會。

USDT FUD標誌短期底部,籌碼完成換手

6月以來,BTC開始了短暫的下跌趨勢,而Tether FUD在6月中旬再次出現,USDT發生了輕微脫錨定,USDC/USDT交易對最高上漲至1.0042。去年USDT共發生過兩次脫錨,一次是Luna崩盤之後,另一次則是FTX暴雷之後,均是短期底部信號。

本次USDT脫錨發生在6月15日,BTC回踩了重要支撐位$25000後上漲,籌碼由弱手轉向強手,底部的換手使得籌碼結構更加穩固,本輪上漲BTC的多次回調幅度都相當有限,往往止步於$30000附近。

圖:BTC在6月中旬回踩了重要支撐位$25000後上漲

比特幣ETF潛在利好,行情還有一個月

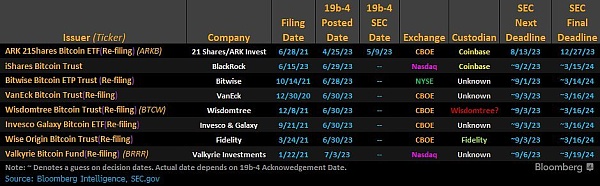

Blackrock、Investco等多家美國資管巨頭相繼提交比特幣現貨ETF申請,推動比特幣強勢上漲。現貨ETF的發行,能夠為傳統投資者提供更加合規、便捷的投資渠道,有望給Crypto市場帶來上億美元的增量資金。

回顧21年下半年的牛市行情,市場由於比特幣期貨ETF的預期而上漲,在比特幣期貨ETF獲得批准後見頂下跌。因此,在現貨ETF獲得批准之前,聰明錢搶先買入,重啟小牛行情。

圖:多家華爾街機構申請比特幣現貨ETF

本次華爾街老牌機構一同申請比特幣ETF像是有備而來,也許某些機構已經得到監管默許。

從時間上看,SEC最晚將在8月13日做出對於ARK比特幣現貨ETF的決定,這也意味著我們可能還有一個月左右的行情火熱期。在此期間,聰明錢願意抄底比特幣的每一次回調,因此比特幣很難大幅下行,在經歷震盪後仍將繼續上漲。

XRP大漲,熱門山寨將迎來表現機會

7月13日,美國地方法院對Ripple案作出判決,認為XRP不是證券代幣,Gemini、Coinbase等美國交易所緊隨其後重新上架XRP。

XRP迅速上漲,單日漲幅最高超過100%,市場情緒轉向樂觀。雖然Ripple訴訟案還有拉扯的餘地,但這已經顯示了監管的態度,對於可能被認定為證券的山寨幣而言,具有重要的意義,我們看好山寨幣後續的表現。

圖:XRP在4小時內漲幅超過100%

XRP市值本已達到數百億美元,其上漲的幅度和速度卻極其驚人,反應了市場正處於“人心思漲”的狀態。儘管市場在周五夜間出現了一輪迴調,但強勢的山寨幣在周末基本收回跌幅,多頭仍然處於上風。

許多山寨幣仍然處於相對較低的位置,一旦有新的敘事出現,就會有不錯的表現。在市場風險偏好回升的情況下,只要BTC保持震盪,熱門山寨幣有很大希望跑贏市場。

合規敘事方興未艾,RWA有望帶來增量資金

在合規敘事的影響下,RWA逐漸獲得市場關注。我們認為,RWA可能是一個戰略級別的機會,有望為Crypto市場帶來百億美元的資金流入,成為下輪牛市的重要推手。

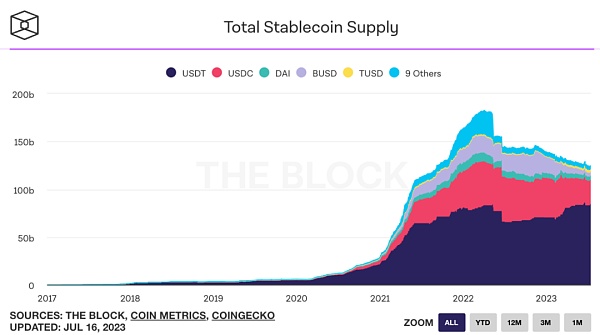

熊市DeFi收益率降低,資金持續流出

進入熊市以後,DeFi收益率大幅降低,主流借貸平台上USDC的APY不到3%,而美聯儲激進的加息使得無風險利率已經上升到5%以上,大量資金離場,穩定幣總市值已經持續下降一年,由2022年4月的1845億美元下降至目前的1245億美元,大約600億美元離開了市場。

圖:熊市DeFi收益率降低,大約600億美元離開了市場

仍在場內的資金一直在尋找新去處,而質押ETH則成為了一個熱門的選擇。基於ETH的LSD-Fi可以提供大約5%左右的幣本位收益,可以說是Crypto-Native的無風險收益,目前TVL達到450億美元。

但在熊市中質押ETH需要承擔價格下跌的風險,進行對沖則需要付出較高的成本,因此LSD-Fi並不能完全滿足低風險投資者的需求,市場亟需一個風險相對較低、收益相對較高的投資產品來留住場內資金。

基於美債的RWA項目,能夠為市場帶來增量資金

RWA的出現,有望改變Crypto市場資金持續流出的困境。 RWA通過將真實世界資產代幣化,例如債券、股票等金融資產,從而為Crypto世界帶來真實收益。

目前短期美債的收益率超過5%,如果能為DeFi用戶提供美債的敞口,也就是向全球投資者提供美債的投資渠道,僅此一項資產就有希望帶來上百億美元級別的資金流入。

圖:美國1個月、3個月、6個月、1年等短期國債收益率超過5%

從另一個角度說,USDT、USDC是規模最大的RWA項目,總市值接近1100億美元,但其美元儲備產生的利潤並未反哺市場。

而提供美債的RWA項目實際上是分走了Tether、Circle等美元穩定幣運營商的蛋糕,通過收取更低的費用,從而將利潤的大部分反哺市場,為市場帶來增量資金。

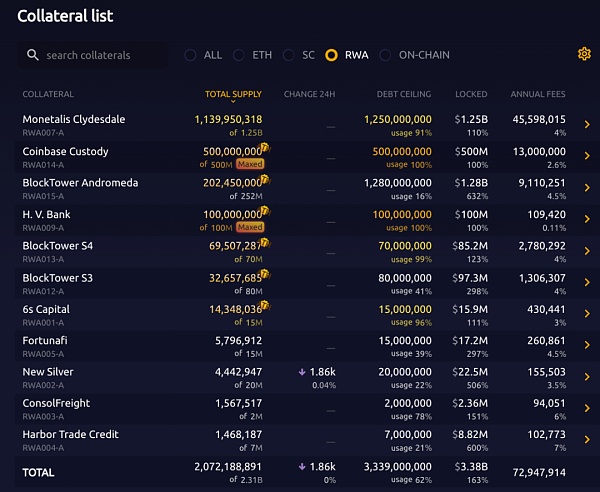

現存RWA項目有所進展,依然任重道遠

圈內已有不少項目正在向RWA領域發展,比如MakerDao引入美債作為抵押品,將利息分配給DAI的持有者。 Compound創始人也開始再創業,希望將美國國債代幣化,為DeFi用戶帶來真實收益。受益於在RWA領域的發展,$MKR和$COMP近期的表現都非常亮眼。

圖:MakerDao引入RWA作為抵押品賺取真實受益

當然,我們也要看到,目前RWA項目並不成熟,DeFi用戶難以流暢地獲得高達5%的美債利率,RWA資產距離安全、高效、易得的目標還有很長的路要走。 MakerDao的國債敞口超過了10億美元,但也存在合規風險、成本過高、投資效率不足等問題,其規模要想在短時間內進一步擴大,還有很大的難度。

合規、渠道、上鍊、成本、推廣等方面,都需要團隊紮實的投入,RWA項目依然任重道遠。

但另一方面,這也意味著現存RWA項目距離天花板還很遠,仍有巨大的成長空間。當越來越多的RWA項目成功運行以後,RWA-Fi也將成為類似LSD-Fi的投資方向。

MKR、COMP類似於LDO、RPL,在RWA發展前期率先上漲。在RWA規模不斷擴大時,未來也將出現基於RWA資產搭建的上層DeFi項目,成為RWA中後期的Alpha投資機會。我們相信,RWA具有長期的戰略意義,將成為下輪牛市的重要推手。

警惕宏觀與監管風險,保持謹慎樂觀

儘管本次上漲中BTC的回調幅度都不大,目前的局勢也有利於多頭,但我們也要注意到,宏觀與監管風險仍然不可忽視,可能對市場產生意外擾動。因此,我們保持謹慎樂觀,BTC的上漲不會一帆風順,震蕩的時間也許比預期中的更長。

美聯儲或將繼續加息,流動性邊際收緊

美聯儲官員多次強調,下半年還有2次加息空間,並且年內不降息,這使得長端美債利率有所回升,不利於風險資產。同時,美聯儲的縮表還在繼續,總資產已經低於3月銀行危機前的水平,未來仍將繼續下降。

在持續高息、流動性被抽取的情況下,美股可能很難再延續上半年的強勁走勢,如果出現大幅下跌的情況,這也將對Crypto市場產生負面影響。

圖:美聯儲持續縮表,總資產已低於3月銀行危機前的水平

幣安高管離職,BNB表現弱勢

6月上旬,SEC起訴幣安之後,BNB大幅下跌,在觸及$220的關鍵支撐後反彈,而後開始築底震盪。儘管BTC已經從低位上漲至前高附近,但BNB並未同步上漲,在$220-$250之間震盪,幣安亦通過Launchpad、Launchpool等方式來提振BNB幣價。

近期多位幣安高管離職,輿論對於幣安十分不利。由於BTC已經上漲至相對高位,若監管事件捲土重來,可能將對市場產生不小的擾動。

圖:BNB表現相對較弱,仍在低位震盪築底

結語

BTC正面臨前高附近的壓力位,需要橫盤震盪一段時間以消化拋壓。在現貨ETF潛在利好的預期下,多頭仍然佔據上風,等待一個良好的時機推動市場上漲。

Ripple勝訴後,市場風險偏好回升,熱門山寨幣將迎來表現機會。 RWA將在長期給市場帶來增量資金,但短期的發展還面臨著許多挑戰。同時,宏觀與監管風險仍然可能對市場產生擾動,比特幣的上漲可能會經歷一波三折。我們對於後市保持謹慎樂觀,看好比特幣震盪上行。