你持有穩定幣嗎?如果是的話,你持有哪些?你用它們做什麼?你將它們投入到DeFi 收益活動,還是只是持有它們等待逢低買入的時機?

也許你已將穩定幣轉換為法定貨幣,以避免與之相關的風險。這無可非議,尤其是當最主要的穩定幣之一USDC 都曾短期嚴重脫錨。或者,也許你選擇了法定貨幣,因為它現在提供的收益率比藍籌DeFi 協議更高。

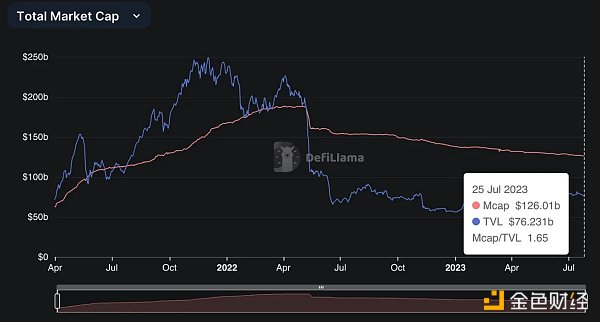

在加密市場熊市中,穩定幣總市值從歷史高點2000 億美元下降到目前的1260 億美元, 這不足為奇。

但不要害怕。穩定幣市場變得越來越令人著迷,Synthetix 創始人表示,「我們正在進入去中心化穩定幣的黃金時代。」

你是否好奇,他這句話表達的是什麼意思?讓我們來詳細拆解。

哪種穩定幣最安全?

這是最重要的問題,因為你不想有一天醒來時你的穩定幣下跌了50%。

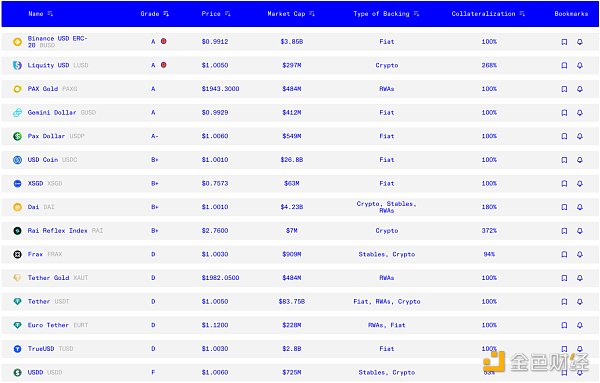

幸運的是,非營利組織Bluechip 在本週發布了頂級穩定幣的經濟安全評級。安全評分考慮穩定幣的綜合表現,並提供多維度信息:穩定性(S)、管理(M)、實施(I)、權力下放(D)、治理(G)和外部性(E)。

Bluechip 評估模型中,最安全的穩定幣是BUSD、PAXG、GUSD 和Liquity 的LUSD。這意味著LUSD 是經濟上最安全的去中心化穩定幣,甚至比USDC 更安全。

這並不奇怪。在3 月份USDC 嚴重脫鉤事件中,LUSD 充當了避風港的角色。

有趣的是,其他DeFi 穩定幣也在評估範圍內,DAI 和RAI 獲得B+ ,USDD 則被評為F。

Tron 的USDD 得分為F 是因為其儲備由TRX(69%)、 BTC(29%)和TUSD(2%)組成。然而,Bluechip 不考慮TRX 的抵押比率。 Terra/Luna 的崩潰說明了原生抵押品潛藏的巨大風險。

如果你對調查結果感到好奇,以下是有關選定穩定幣報告的簡單摘要:

-

Binance USD ERC-20(評級:A):該穩定幣由Paxos 發行,被認為對公眾使用是安全的。儘管NYDFS 於2023 年停止發行,但BUSD 的支持並未受到影響。

-

Liquity USD(評級:A):LUSD 是Liquity Protocol 的一部分,是高度去中心化的穩定幣。它由代碼而不是認為控制,這是其安全性的一個體現。但請注意,智能合約和預言機也存在風險,謹慎購買價值1 美元以上的LUSD。

-

USD Coin(評級:B+):USDC 是最安全的穩定幣之一,其儲備包括短期美國國債和現金存款。它具有廣泛的適用性,可以通過證明其破產隔離準備金,並將贖回時間表納入其服務條款來提高其評級。

-

DAI(評級:B+):DAI 是最古老的鏈上穩定幣,主要由中心化資產支持。儘管如此,對於尋求無許可協議的用戶來說,它被認為是安全且理想的。

-

Rai Reflex Index(評級:B+):RAI 是一種去中心化穩定幣,具有浮動價格,不與任何法定貨幣掛鉤。儘管是一種實驗性穩定幣,但它已被證明是傳統穩定幣的可靠的低波動性替代品。它由ETH 抵押品支持,適合想要去中心化、抗審查的穩定幣的用戶。

-

Tether(評級:D):儘管USDT 是最古老和規模最大的穩定幣,但它存在透明度問題。它適合機構用戶、高淨值個人和可直接使用贖回機制的高級交易者。

-

Frax(評級:D):FRAX 在市場壓力下具有緊密的掛鉤和良好的表現,但其部分抵押機制和對中心化資產的依賴引發了擔憂。它適合追求風險的收益礦工和能夠處理協議複雜性的流動性提供者。

-

USDD(評級:F):USDD 由Tron DAO Reserve 管理,類似於失敗的UST 穩定幣。由於其供應量只有50% 由非TRX 抵押品(主要是比特幣)支持,因此出於對抵押品的擔憂,建議不要使用它。

你可能想知道,這個安全排名與去中心化穩定幣的黃金時代有什麼關係?

確實是有關聯的,因為後續內容將包括實驗性DeFi 穩定幣,它們要么成為下一個大事件,要么徹底崩潰。

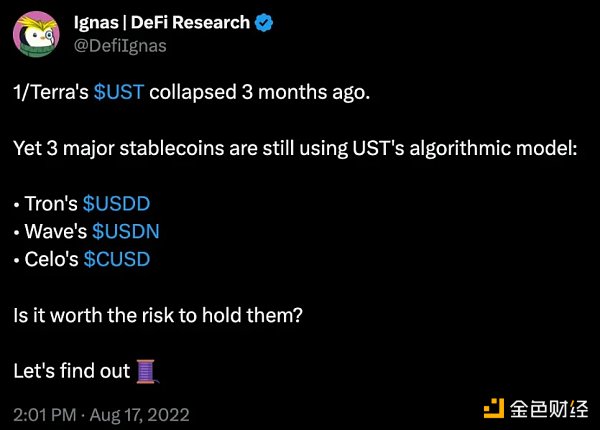

例如,就在一年前,我寫了篇關於USDD、USDN 和CUSD 算法穩定幣的文章。幾個月後,USDN 脫錨並重新命名為另一個VOLATILE 代幣。

請牢記資金安全至關重要,讓我們看看是什麼讓DeFi 穩定幣現在如此令人興奮。

Lybra:LUSD 的挑戰者

下面是按市值排名前10 位的穩定幣,你印象最深刻的是什麼?

首先,USDT 佔據了驚人的66% 的市場份額,即便它因不夠安全而被Bluechip 評為「D」。其次,本月只有USDT 和LUSD 這兩種穩定幣市值出現增長。所有其他穩定幣市值都出現了下降,其中一些出現了明顯的下降。

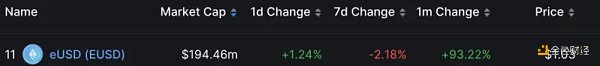

排在前10 名之後的是eUSD,這是Lybra Finance 推出的一種穩定幣。

有趣的是,Lybra 是Liquity 的一個分叉,它接受stETH 作為抵押品,而Liquity 只接受ETH 抵押。得益於stETH,eUSD 持有者可以獲得7.2% 的年化利率。

eUSD 的收益率高於stETH 的收益率,因為eUSD 可以使用stETH 以159% 的超額抵押率生成。

但這也帶來了一個潛在的問題:stETH 的脫鉤,因為Lybra 使用Liquity 的ETH:USD 餵價。

eUSD 的另一個問題是,收益率是通過rebase 進行分配的,這意味著你可以按照APY 的利率獲得更多的eUSD 代幣。為了解決這些問題,Lybra 現在推出了v2 和另一種新的穩定幣:peUSD 。

v2 主要升級有:

-

全鏈功能:peUSD 是eUSD 的全鏈版本( 通過LayerZero),允許持有者跨不同鏈使用其穩定幣

-

通過多種抵押品鑄造:peUSD 可以直接使用非Rebase LST 鑄造,例如Rocket Pool 的rETH、Binance 的WBETH 或Swell 的swETH。收益通過基礎LST 累積,即使peUSD 被花費,其價值也會增加。

-

持續收益:當eUSD 轉換為peUSD 時,即使用戶花費了peUSD,他們也可以繼續從其eUSD 抵押品中賺取利息。

-

在DeFi 活動中的使用:peUSD 不是rebase 代幣,因此它可以在加密生態系統中得到更廣泛的使用。

你可以在Arbitrum 測試網上體驗v2。

總體而言,eUSD 是LUSD 的最大威脅,但還有其他一些潛力選手,如Raft 和Gravita。

但Liquity 不會坐以待斃,它正在組織反擊。

Liquity v2:獨立的新產品

Liquity 的美妙之處在於簡單。你可以用ETH 作為抵押品以0% 的利率鑄造LUSD,只需繳納一次性借款費用0.5%。

Liquity 最初是作為重度治理的DAI 的替代品。 LUSD 的治理程度最低,其智能合約是不可變的(不可升級)——這對於經濟安全非常有用,但對於增長來說卻並不是。

為了跟上競爭對手的步伐,Liquity 也推出了支持LST 的v2。但「condename v2」將是一個全新的、不同的產品,而不是原先產品的升級。

Liquity v2 旨在通過具有儲備支持的Delta 中性對沖模型,解決去中心化、穩定性和可擴展性的「穩定幣三難困境」。

它很複雜,但其工作原理可以簡化如下:

假設Alice 有1 個ETH,價值2000 美元。她可以將其存入Liquity v2 並收到2000 v2 版的LUSD。現在,Liquity 保管她的ETH,而Alice 擁有2000 v2 LUSD。如果ETH 的價格跌破2000 美元,Alice 的v2 LUSD 將不再得到充分支持,從而面臨價格螺旋式下跌的風險。

為了解決這個問題,Liquity v2 引入了:

本金保護槓桿:用戶可以持有槓桿頭寸(押注未來價格),他們只承擔所支付的溢價的風險,而不是本金的風險。

二級市場:用戶可以將這些保本倉位出售給他人。如果某個頭寸沒有被購買,Liquity 將對其進行補貼,確保所有頭寸都被購買並且補貼保留在系統中。

如果你仍然很困惑,請查看這個Thread 或博客文章以獲取更詳細的解釋。

Liquity v2 影響是多重的,但目標是為DeFi 用戶提供一切:本金保護槓桿、挖礦收益機會以及二級市場的交易機會。 v2 預計將於2024 年推出。

Synthetix sUSD:走向v3

前文提到Synthetix 創始人Kain 看好去中心化穩定幣,想知道為什麼嗎?

這是因為Synthetix v3 正在逐步推出。這是非常好的時機,因為儘管Kwenta 的交易量不斷增長,但sUSD 市值一直在下滑,目前為9800 萬美元。

而v3 可能帶來轉機。

Synthetix 是目前最複雜的DeFi 協議之一。然而,Synthetix 生態系統的核心是sUSD 穩定幣,它由SNX 支持。

你可以閱讀Thor Hartvigsen 撰寫的關於Synthetix v3 將如何影響DeFi 的文章。 v3 正在為sUSD 鑄幣者解決兩個關鍵痛點:

-

多抵押品:v3 不再限制抵押品,允許任何抵押品來支持合成資產(v2 只允許SNX)。這將增加sUSD 的流動性和Synthetix 支持的市場。

-

Synthetix 貸款:用戶現在可以向系統提供抵押品來生成sUSD ,而不會面臨債務池風險,也不會產生任何利息或發行費用。

如果你嘗試過鑄造sUSD,你就會知道這些變化有多麼重要! sUSD 現在有潛力與FRAX、LUSD 或DAI 等其他成熟的穩定幣一爭高下。

MakerDAO:創造收入的機器

Maker 現在正處於最終階段(請查看我的Thread 以了解更多內容)。需要記住的一個關鍵點是,如果監管環境變化,Dai 甚至可能會放棄與美元掛鉤。

目前,Maker 似乎進入了狂熱:

-

MKR 在30 天內上漲了66% ,Maker 創始人不斷購買MKR。

-

由於重新激活DAI 儲蓄率,DAI 為其持有者帶來了3.49% 的回報率。

-

Spark 協議是Aave 的一個分叉,專注於DAI,目前TVL 達到7500 萬美元。

-

Maker 已將對USDC 的依賴度從3 月份的65% 降低到如今的17%。

-

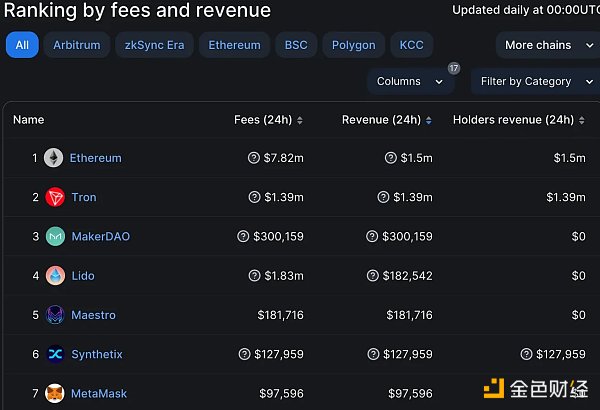

Maker 目前在創收方面排名第三:高於Lido、Synthetix 和Metamask。

並不是所有的事情都是美好的。一家消費電子公司拖欠MakerDAO 210 萬美元的債務。然而,憑藉Bluechip 的B+ 評級、3.49% 的DSR 和不斷增長的收入,Maker 的DAI 在幾個月前USDC 脫鉤的災難性事件之後正在經歷復甦。

Frax v3:放棄USDC?

Frax 在Bluechip 評估中獲得D(不安全)。報告稱,FRAX 存在風險,因為其部分抵押品是波動性較大的FXS 代幣,嚴重依賴中心化資產(USDC),且核心團隊對投票權和貨幣政策有控制權。

它適合追求風險的收益農民和流動性提供者,他們可以處理協議的複雜性。

與DAI 一樣,FRAX 在USDC 脫鉤期間也失去了與美元的掛鉤,而且似乎已經吸取了教訓。

Frax 創始人Sam Kazemian 在Telegram 聊天中分享稱,v3 預計將在30 天內推出。

關於v3 的細節很少,但DeFi Cheetah 報導稱,v3 將是「一個完全不同的系統,不依賴於包括USDC 在內的法定貨幣」。

如果這是真的,那麼v3 就與v2 相比發生了180 度的巨大轉變。

Sam 此前曾表示,他們的長期目標是獲得一個美聯儲主賬戶,該賬戶將持有美元並直接與美聯儲進行交易,從而使FRAX 成為最接近無風險美元的穩定幣。這將使FRAX 能夠擺脫USDC 抵押品,並將市值擴大到數千億美元。

我建議關注DeFi Cheetah 以獲取Frax 的最新詳細信息。

GHO:潛力無限的新玩家

儘管GHO 發布前有很多炒作,但增長一直穩定。雖然Aave 擁有高達58 億美元的總鎖定價值(TVL),但GHO 市值只有800 萬美元。

這可能是由三個原因造成的。首先,GHO 剛剛推出11 天,所以還為時過早。其次,將GHO 集成到多個DeFi 協議中還需要一些時間,但很快就會加速增長。第三,現在是熊市。

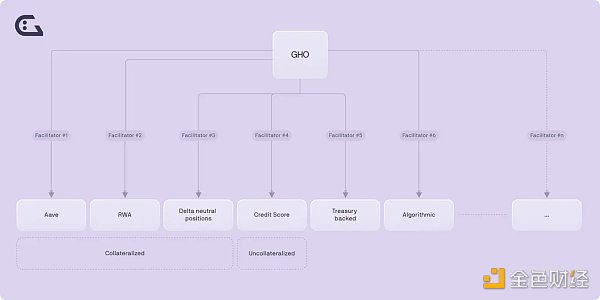

下面了解一下GHO 工作原理:

-

使用超額抵押來維持穩定幣的價值。

-

僅由經過批准的協調員(如Aave 協議本身,但可能更多)鑄造/ 銷毀,但每個協調員有限額。

-

當提供給流動性協議時會產生利息,利率由Aave 治理設定(目前為1.51%)。

-

無法供應給Aave 以太坊市場,這對於安全來說相當重要。

-

償還或清算後會銷毀,利息歸入Aave DAO 金庫。

-

利率由Aave 治理決定而不是由供需動態調整。

-

向stkAave 持有者提供借貸折扣模式(利息折扣30%)。

-

將價格穩定在1 美元,由Aave 協議(無預言機)設定,當價格偏離1 美元時由套利者恢復錨定。

GHO 為Aave DAO 帶來了新的收入來源。當前借款利率設定為1.5%,如果到達與LUSD 相當的市值,GHO 可能會為Aave DAO 帶來440 萬美元的收入。

你可以在Moonshot21 的這個帖子中更深入地研究它的工作原理。然而,真正激起我對GHO 興趣的是它的發展潛力。

Aave DAO 可以選擇使用現實世界資產、國債等抵押品鑄造GHO,甚至採用類似於當前FRAX 模型的部分算法方法。

GHO 的潛力是巨大的,但其實際執行仍有待觀察。

crvUSD:真正DeFi 專業人士的穩定幣

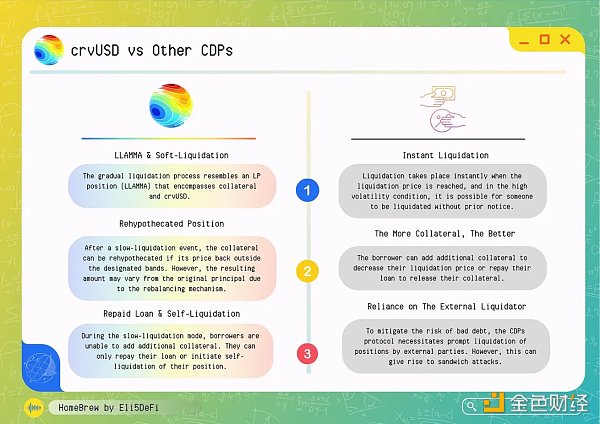

我認為crvUSD 是最難理解的穩定幣。

crvUSD 的獨特功能包括LLAMA、軟清算和「去清算」。這里為你做一個簡短的總結:

-

crvUSD 的獨特之處在於它使用一種特殊的AMM 算法(稱為藉貸清算AMM 算法(LLAMA))來實現軟清算機制。

-

在典型的DeFi 借貸協議中,如果借款人抵押品的價值低於一定閾值,則其將被強制清算,這可能會導致借款人遭受重大損失。

-

另一方面,LLAMA 逐漸將貶值的抵押品轉換為crvUSD,從而進行軟清算,這有助於維持crvUSD 的掛鉤,並保護借款人在市場嚴重低迷期間不會損失全部抵押品。

-

然而,如果抵押品的價格持續大幅下跌,軟平倉無法彌補損失,則會發生強制平倉。

-

如果抵押品的價格回升,LLAMA 會通過將crvUSD 轉換回原始抵押品來逆轉這一行為,這一過程稱為「去清算」。

-

為了維持crvUSD 的掛鉤,Curve 使用PegKeeper 合約,該合約能夠根據需要鑄造和銷毀crvUSD 代幣,確保價格保持在1 美元左右。

上述機制通過提供更具彈性的方法來處理抵押品清算事件,從而提供了一種新的有趣的頂部賣出方式,從而使crvUSD 在DeFi 中獨一無二。

這個博弈遊戲的運作原理如下:

-

用ETH 或LST 借入crvUSD

-

ETH 價格上漲:如果ETH 價值上漲,你的抵押品就會增加,可能會允許更多的crvUSD 借貸。

-

ETH 價格下跌:如果ETH 價格下跌,LLAMA 會將你的ETH 抵押品逐漸轉換為crvUSD,保持安全的抵押比例。

-

強制清算:如果ETH 價格大幅下跌,就會發生強制清算。

-

較低的清算費用:與其他協議相比,crvUSD 的軟清算機制可能會提供較低的清算費用。

由於費用較低且逐步清算,與通過其他借貸協議借款相比,這是更有效的頂部賣出的方式。只希望crvUSD 錨定匯率能夠維持下去。

最後的想法:去中心化穩定幣的黃金時代?

創新並不止於上述穩定幣,一些較市值較低的項目提供了很多創新方法:

-

Beanstalk:獨特的穩定幣,使用信貸而不是抵押品來維持1 美元的掛鉤,通過其專有的Sun、Silo 和Field 機制動態調整其Bean 供應、Soil 供應(貸款額度)和最高利率。在此了解更多信息。

-

Reserve Protocol:允許無需許可地創建資產支持、產生收益和超額抵押的穩定幣。任何人都可以創建由一籃子ERC20 代幣支持的穩定幣,其中包括由存放在Aave 和Compound v2 上的穩定幣支持的eUSD。

-

Reflexer 的RAI:獲得Bluechip 的B+ 評級。 RAI 價值由供需決定,並根據其發行協議不斷調整。與傳統穩定幣不同,RAI 的目標匯率根據市場情況而變化,在生成RAI 的人和持有RAI 的人之間建立平衡。

最近的變化是否會迎來DeFi 穩定幣的新黃金時代?

UST 崩盤時,DeFi 穩定幣的聲譽首先受到打擊,隨後USDC 的脫鉤,暴露了DAI、FRAX 以及所有DeFi 對USDC 的依賴。

然而,Maker 最近逐漸從USDC 轉向更抗審查的穩定幣的變化,以及Frax 的v3 可能從USDC 轉向更去中心化的抵押品,都可以被視為朝著正確方向邁出的一步。

此外,Liquity 的v2 可以通過解決區塊鏈三難困境提供一種擴展穩定幣的解決方案,因為當前的LUSD 設計在可擴展性方面做出了妥協。

Synthetix sUSD v3 的升級還將增強sUSD 在Synthetix 生態系統之外的實用性,因為它將用多種抵押品鑄造,並且sUSD 鑄造者將不再暴露於債務池中。

最後,crvUSD 和GHO 的推出提出了最大化DeFi 收益率以超越傳統金融收益率的新策略,甚至可以幫助DeFi 愛好者在下一次牛市期間在頂部賣出。

單獨來看,這些變化可能很小,但在綜合考慮更廣泛的DeFi 背景時,它們確實激發了人們對去中心化穩定幣真正黃金時代的希望。