DeFi做市商們看好DeFi Token的交易和價格前景。

2023年,人們一直在接受各種關於加密行業監管的正面和負面消息,山寨幣和DeFi的表現也深受這些消息的影響。最近一周,MKR 和COMP 表現出色,本文我們將探索如何從DEX 流動性的變化中提取Token 價格預期信號。

摘要

- 加密行業的一些積極勢頭以及DeFi 的發展引發了投資者對DeFi Token的興趣。

- DeFi Token熱度的上升引起了做市商的關注,他們增加了各自Pool中的流動性,這表明他們看好這些Token的交易和價格前景。

- 對Uniswap 交易額分佈的進一步分析表明,很大一部分交易由MEV機器人完成,這些機器人主要關注ETH-穩定幣對。

DeFi Token表現強勁

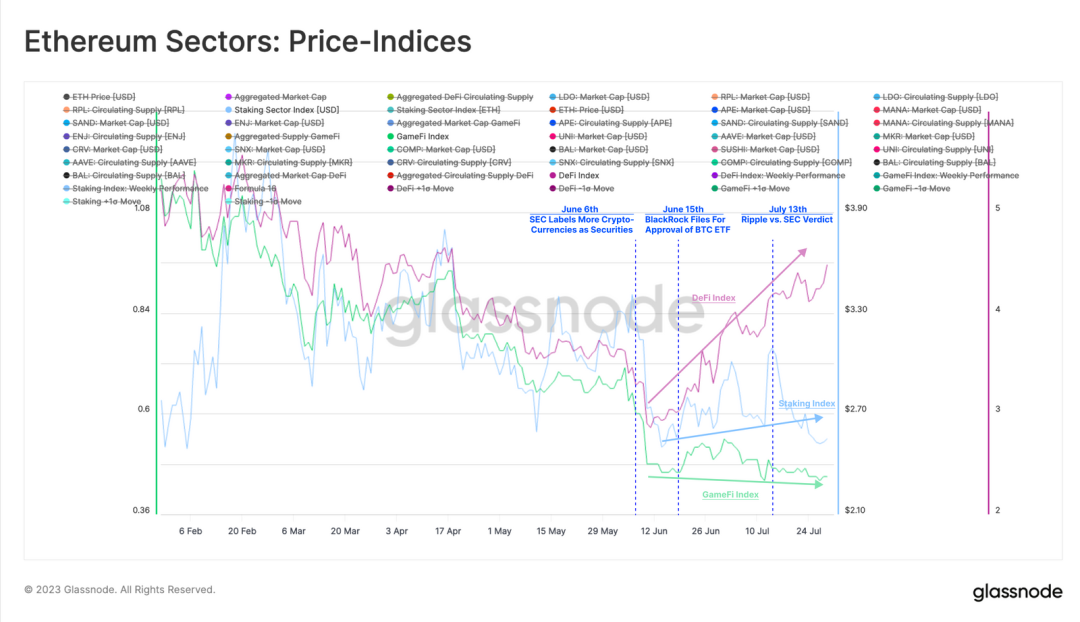

過去的幾個月裡,在一些關鍵事件的推動下,山寨幣市場同時受正面和負面新聞影響:

6 月初,美國SEC將68 種加密Token列為未註冊證券,打擊了市場對比特幣和以太坊之外的山寨幣的興趣。甚至在這個消息發布之前,許多Token的表現就已經很差了。

貝萊德(BlackRock) 和富達(Fidelity) 等金融巨頭提交的比特幣現貨ETF 申請導致市場情緒高漲,甚至蔓延至比特幣以外的加密資產領域。

此外,7 月中旬Ripple Labs 訴SEC 案件的判決裁定,該加密資產公司在公開交易平台出售其XRP 並未違反聯邦證券法,這為其他美國加密資產項目以及整個加密行業發出了積極信號。 XRP 的勝利為山寨幣投資者燃起了希望,也為加密市場面對進一步的監管行動增加了信心。

其中, DeFi Token表現最為強勁,DeFi 價格指數自6 月11 日創下的低點以來上漲了56%。相比之下,GameFi 和Staking 等其他市場表現不佳。

圖1:價格指數(以太坊生態)

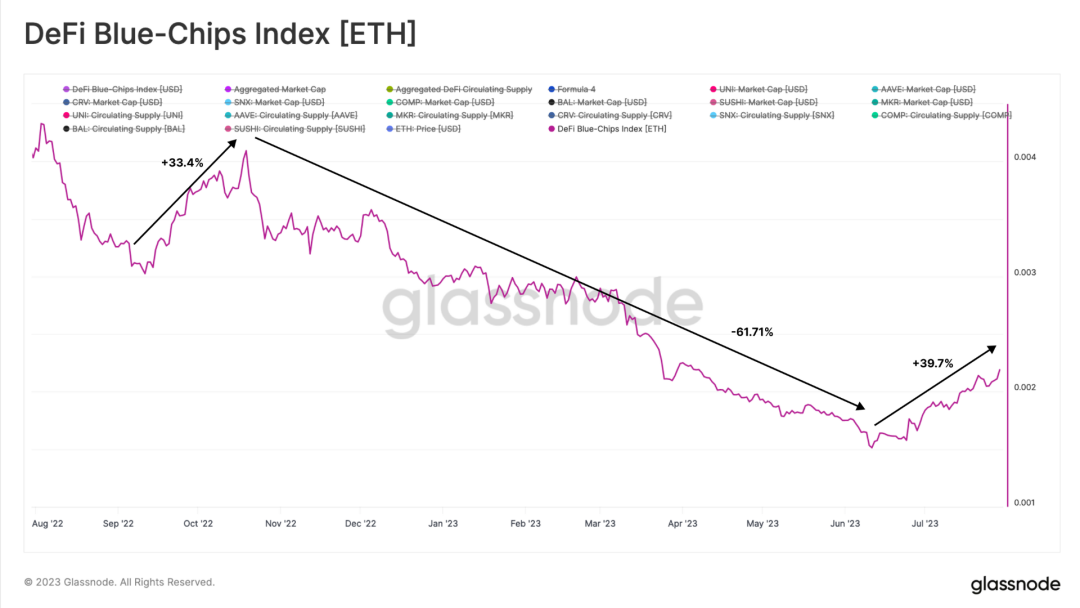

DeFi 指數由市值排名前8 的DeFi Token構成,已經維持了近兩個月的上升趨勢。

圖2:DeFi的藍籌指數

圖2:DeFi的藍籌指數

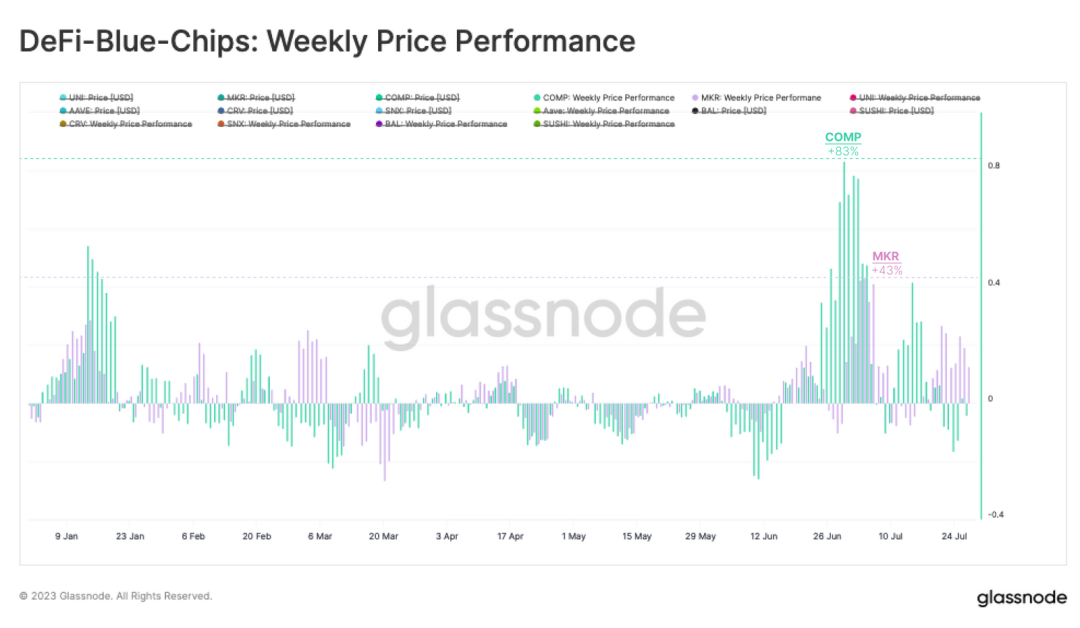

當我們分別觀察排名前八的DeFi Token,我們發現有兩種Token 脫穎而出,成為這一上升趨勢的主要驅動力:MKR 和COMP。仔細觀察,我們可以發現,其表現很可能與最近新推出項目的基本面密切相關,而不是整個市場的發展。

6 月28 日,Compound 創始人兼首席執行官Robert Leshner 宣布退出借貸協議,並啟動一個新項目,專注於創建連接傳統市場和區塊鏈生態系統的受監管金融產品。此公告發布後,COMP在一周內飆升了83%。

圖3:Robert Leshner 宣布

圖3:Robert Leshner 宣布

不久後,MakerDAO 開啟了其智能銷毀引擎,這是一項回購計劃,將該協議擁有的超過5000萬美元(1960萬美元)的DAI 用於回購MKR,並與DAI組成LP添至Uniswap V2 ,導致MKR價格本週上漲了43%。

圖4:DeFi藍籌指數:週價格表現

圖4:DeFi藍籌指數:週價格表現

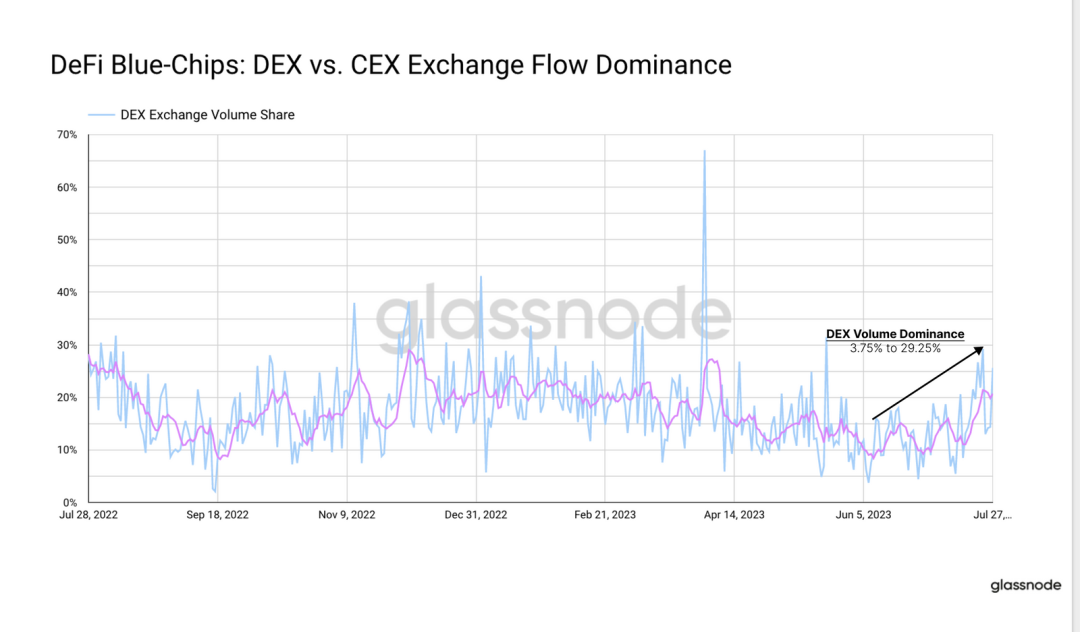

我們研究分析了前八名DeFi Token 的DEX 與CEX 交易量,可以看出人們對DEX 重新產生了興趣。 DEX 交易量的佔比從6 月初的3.75% 增加到今天的29.2%,接近2022 年下半年的高點。

圖5:DeFi藍籌指數:DEX vs CEX交易量佔比

圖5:DeFi藍籌指數:DEX vs CEX交易量佔比

Uniswap交易額分佈

隨著DEX活動的不斷增加,我們可以調查最近發生的一些事件是如何影響DEX 活動的,以及對利益相關者的內在影響。我們首先要關注的是頭部DEX之一:Uniswap,它也是過去一周主要的Gas 消耗者。

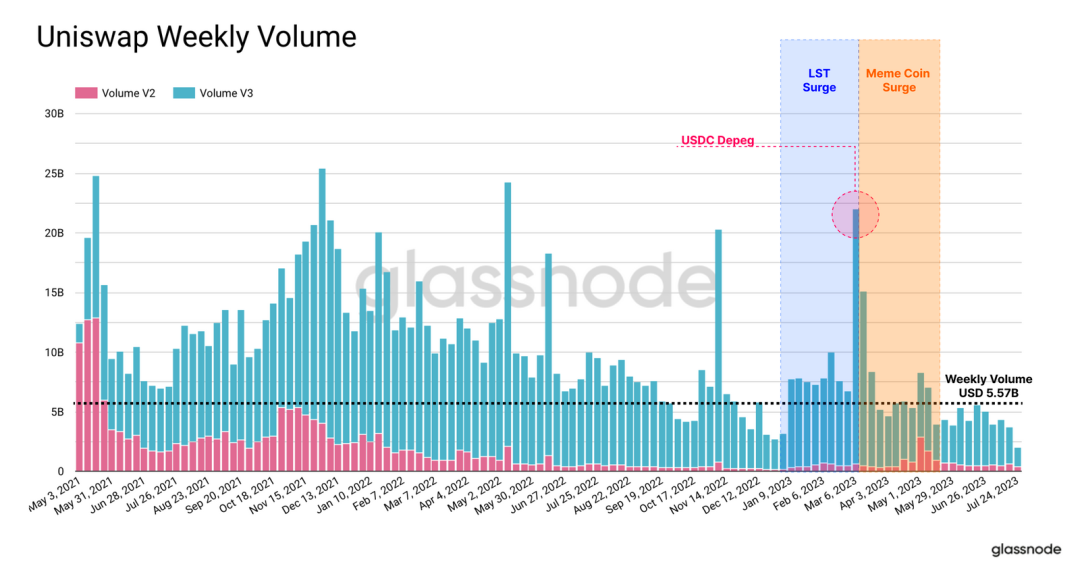

當前以太坊主網上的Uniswap 交易額為55.7億美元/週,明顯低於前幾年的水平。 2023 年初,人們對LST(流動性質押Token)的興趣引發了交易額的激增,“Memecoin”的交易額也出現了短暫的上升,但隨後恢復平靜。

從這個角度來看,最近的BTC ETF 申請和SEC-Ripple案件並沒有引發Uniswap 交易活動的明顯增加。

圖6:Uniswap週交易額

圖6:Uniswap週交易額

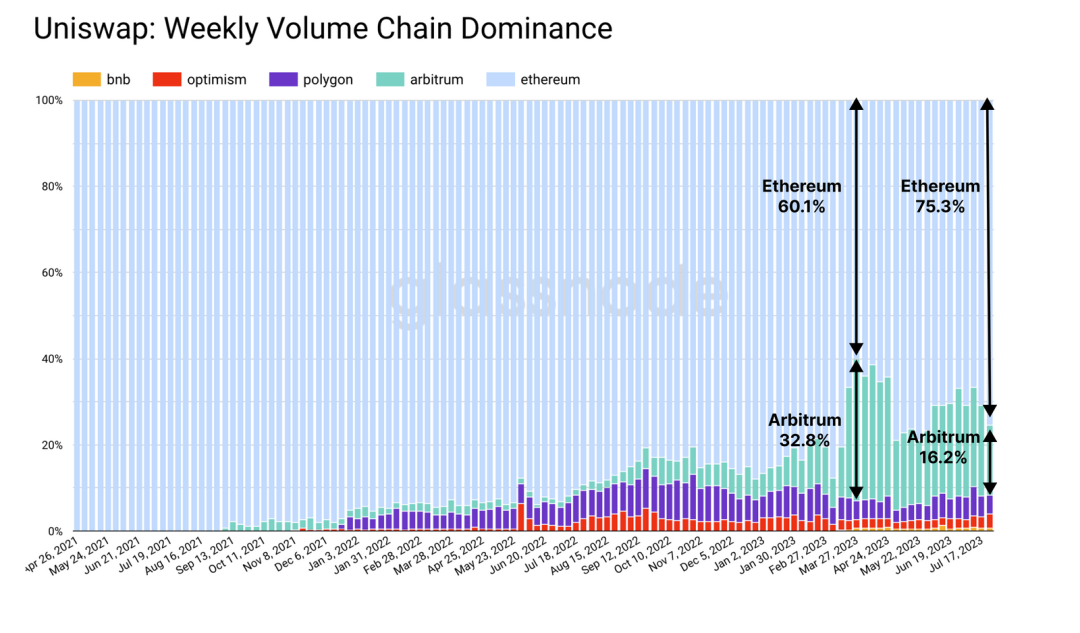

接下來我們看L2 上Uniswap 交易額的分佈情況。很明顯,相當大一部分交易已從以太坊主網轉移到Arbitrum,Arbitrum 3月份的交易額佔比高達32%,並在6 月和7 月一直保持著較高水平,這也是為什麼以太坊主網上的Uniswap交易額較低的原因之一。

圖7:Uniswap:各條鏈的周交易額佔比

圖7:Uniswap:各條鏈的周交易額佔比

MEV機器人交易占比達70%

另一種了解Uniswap 交易活動背景的方法是查看執行交易的交易者類型。自2019 年以來,我們看到了各種類型的MEV 機器人的出現,它們是監控Mempool的自動化程序,用來識別出那些可以獲得額外利潤的交易。為了更好地進行分析,我們僅關注兩種類型的MEV機器人:套利和三明治機器人。

套利機器人的目標是在不同交易平台中,通過同一資產的不同價格獲利。

三明治機器人的工作原理是將其交易插隊到目標交易者(假設某買家)的交易之前被執行,導致該資產的價格上漲。隨後,三明治機器人將再次出售資產以縮小價差,從而最大化雙方的價值。

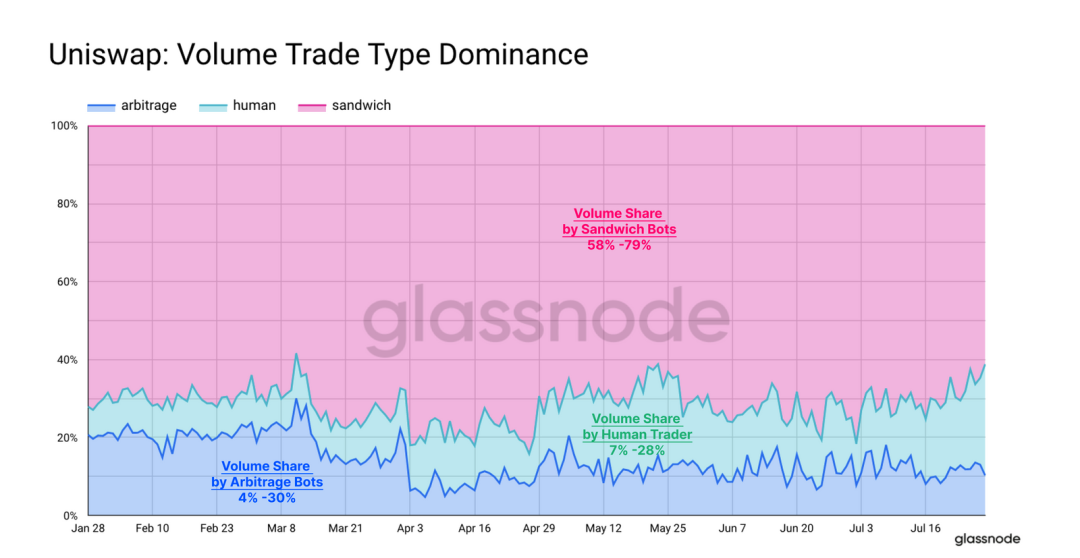

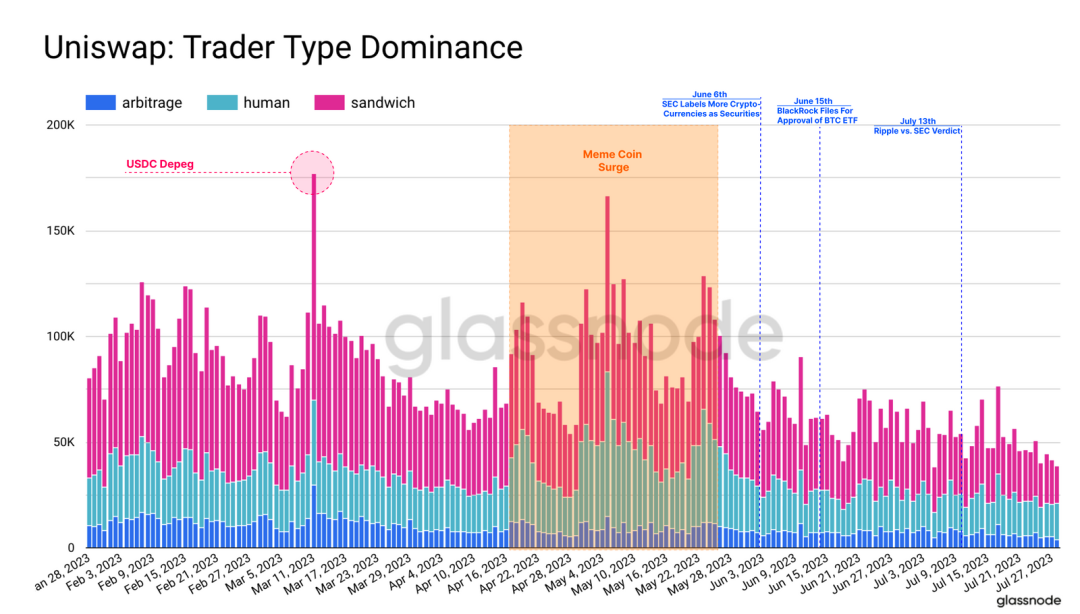

下圖顯示了Uniswap(以太坊上)的機器人交易額與手動交易額的比例。

我們觀察到,在總交易額中,三明治機器人一般佔每日交易額的60% 以上。自今年年初以來,套利機器人的交易額佔比已從大約20% 下降至10%。與此同時,自7 月初以來,手動交易者創造的交易額佔比上漲了30%,與DeFi Token熱潮時期一致。

請注意:不同類型的機器人會產生不同交易額和交易量。例如,三明治機器人至少執行兩次交易,在一次交易中創造的交易額是手動交易者的兩倍。

圖8:不同類型交易的交易額佔比

圖8:不同類型交易的交易額佔比

由於不同類型的機器人攻擊可能會導致交易量不同程度地膨脹,因此按交易者類型劃分的每日交易數量提供了另一種比較視角。

我們可以看到,在USDC 脫鉤或Memecoin熱潮等重大事件期間,手動交易者非常活躍。隨著價格波動的增大和“目標交易者”的湧入,套利機器人和三明治機器人也活躍起來,在手動交易量上升期間,其活躍度增加了三倍。

圖9:Uniswap:不同交易類型的交易量佔比

圖9:Uniswap:不同交易類型的交易量佔比

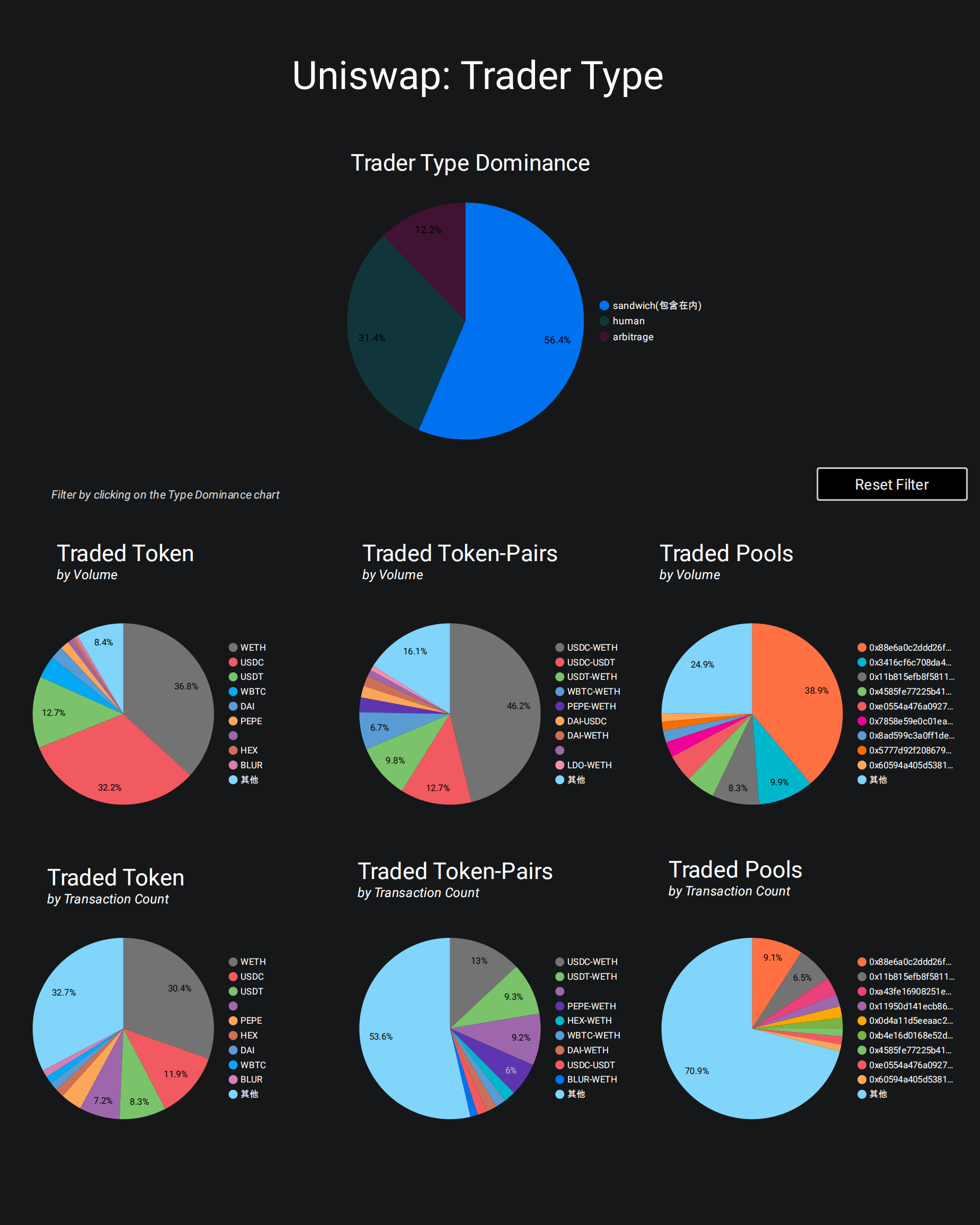

下圖顯示了每種類型交易者的首選Token和資金Pool,可以看出,所有三種交易者類型都更喜歡最大且最具流動性的交易對ETH-USDC 和ETH-USDT。

圖10:Uniswap不同類型交易者及各項占比

圖10:Uniswap不同類型交易者及各項占比

流動性Pool表現反映價格預期

Uniswap V3 推出後,流動性提供者可以在Pool內的指定價格範圍內分配流動性。與其將流動性分散在無限的價格範圍內,不如選擇將流動性更有效地集中在投資者預期交易量最高(以收取費用)的價格範圍內。

圖11:Uniswap V3 價格範圍

圖11:Uniswap V3 價格範圍

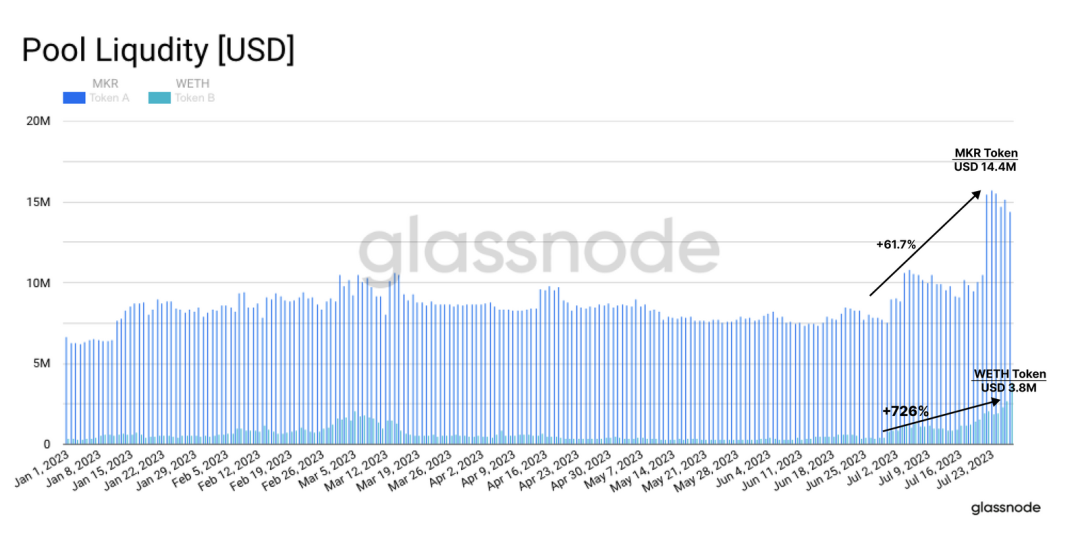

自MakerDAO 回購計劃宣布以來,Uniswap V3 上Maker 最成功的流動性Pool是MKR/WETH 池,其流動性顯著增加。

雖然該Pool中MKR佔絕大多數,但WETH 的流動性深度已增長超過700%。這表明流動性提供者正在發出信號:MKR-WETH 交易對的交易量將會增加。

圖12:MKR-WETH深度

圖12:MKR-WETH深度

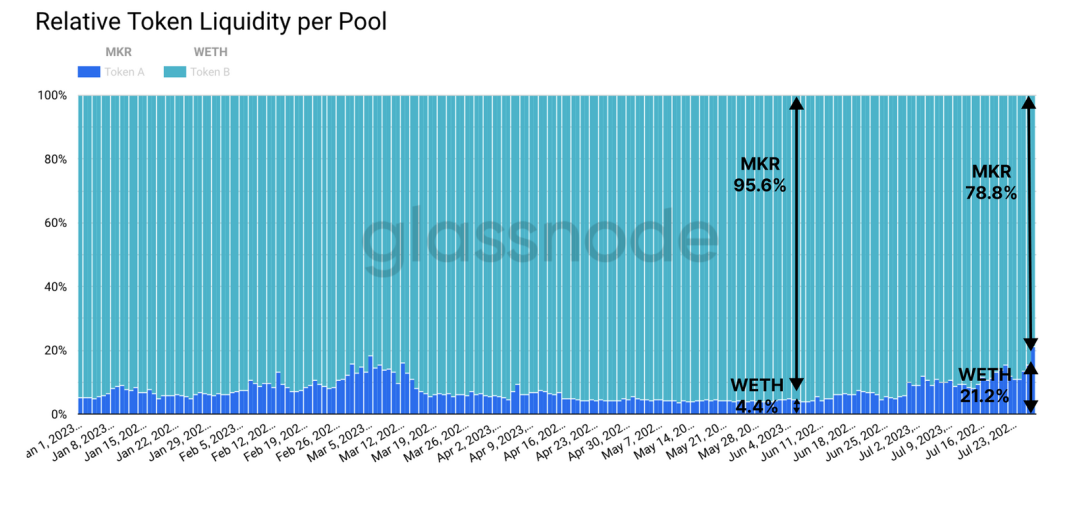

在研究該流動性pool的構成後,我們可以清楚地看到WETH 的佔比有所增加,目前佔總量的21.2%。這說明交易者越來越多地用WETH 購買MKR ,也就是說自6 月初以來市場對MKR 的需求明顯上升。

圖13:兩個Token的流動性深度

圖13:兩個Token的流動性深度

Uniswap 的流動性pool是否可以預示Token的價格發展?通過分析MKR-WETH 流動性,我們發現,流動性在價格比MKR/ETH 匯率高得多的時候會上升。

隨著流動性提供者將其流動性添加到到更高的價格範圍,他們在某種程度可被視為一種在更高價格點的Gas費的價外期權。如果我們假設流動性提供者是理性的逐利者,其流動性的變動可能會提供類似期權市場提供的價格信號,獲得對相關Token的波動性和價格範圍的預測。

圖14:價格波動中的流動性分佈

圖14:價格波動中的流動性分佈

總結

2023 年,圍繞數字資產監管的正面和負面消息反復出現。最近幾週,以MKR 和COMP 為首的DeFi Token表現尤其出色。然而,在分析Uniswap 上的交易活動後,DEX交易活動的增加似乎並未影響這些Token的價格變動。

對此的一個解釋是,Arbitrum 等L2 上的交易額佔比不斷增加,而且人類交易者的數量也減少了。由於手動交易較少,套利和三明治機器人活動也同樣較少。

就MKR 而言,為Uniswap pool提供流動性的做市商顯著增加,這表明對交易量增加的一定程度的預期。由此,我們提出了一個概念,即流動性的分佈可以很好地為相關Token的價格範圍提供預期信號。

文章來源:https://insights.glassnode.com

原文作者:Glassnode, Alice Kohn

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-31-2023/

展開全文打開碳鏈價值APP 查看更多精彩資訊