編譯:Katherine Baer 等,TaxDAO

加密貨幣與稅收設計

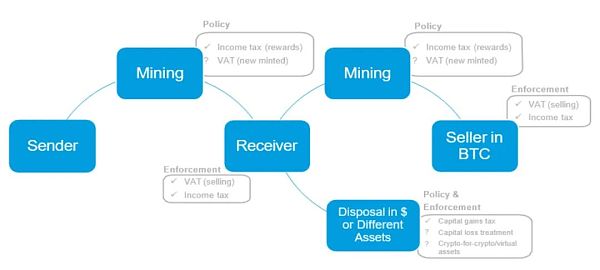

本節探討了在製定和評估加密貨幣的稅收待遇時出現的關鍵政策問題,而將與之相關的管理問題推遲到後面討論。按照加密貨幣交易和創建的事件鏈(圖1),會產生與所得稅和增值稅/銷售稅相關的問題;也可能存在純粹的糾正性稅收(corrective taxation)。各國在這些領域的現行做法多種多樣,在許多情況下需要進一步明確,總體上處於不斷變化之中。

在處理這些設計問題時,拋開外部性不談,目前適用的自然原則是中立性:以與可比的傳統工具相同的方式對加密貨幣徵稅。例如,對於礦工來說,似乎沒有理由將來自費用和新代幣產生的收入與其他業務收入區別對待,除非有某種特定的(非)激勵。不過,由於加密貨幣具有雙重性質:既是投資資產,又是交換媒介,因此在處理加密貨幣時很難適用中立原則。

A. 所得稅

與這兩種功能相對應,加密貨幣在所得稅方面有兩種主要分類方式:作為財產(如股票或債券)或作為(外國)貨幣。這種區別的影響取決於國內的規定,但可能非常重要。例如,許多國家對個人的外幣資本收益免稅(Cnossen 和Jacobs,2022 年)。歸類為財產通常會產生資本利得稅,但有關損失、免稅額和稅率隨持有期變化等重要細節將是至關重要的。例如,在美國,將加密貨幣定性為財產意味著原則上所有交易的資本利得都要申報,如果持有時間超過一年,則適用低於普通所得稅的稅率;如果將其定性為貨幣,則利得應作為普通收入徵稅,但只對超過200 美元的利得徵稅。其他地方也存在類似的困難,將加密貨幣視為財產需要計算每筆交易的收益或損失。這給小用戶帶來的義務可能會非常繁重,也是日常使用加密貨幣購買商品和服務的一大障礙。

也許還有第三種可能。一些人將持有加密貨幣與賭博進行類比,其明顯的含義是應該以同樣的方式徵稅:例如Panetta (2023)。這不僅會對所得稅產生影響,也會對增值稅和銷售稅(收購被視為賭注)產生影響,而這些稅種對賭博的處理方式複雜多樣。然而,這種類比是否恰當尚不清楚:在HMRC(2022a)中,約有一半的受訪者表示持有加密貨幣”只是為了好玩”,但Hoopes 等人(2022)發現,加密貨幣賣家在報告賭博收入方面與其他人很相似。

在實踐中,最常見的方法似乎是將加密貨幣作為財產徵收所得稅,並遵守相應的資本利得稅規則。這仍然為各種不同的處理方法留下了空間。包括歐洲、馬來西亞和新加坡在內的一些國家要么不對金融資產的資本收益徵稅,要么在較短的持有期後免徵收益稅。葡萄牙一直試圖將自己定位為加密貨幣友好型國家,它明確規定對持有加密貨幣的收益免稅,不過現在只適用於持有超過一年的情況;薩爾瓦多仍然實行完全免稅。

值得注意的一個特例是印度。在那裡,加密資產處於監管的邊緣:既不非法,嚴格來說也不合法。儘管如此,印度政府還是實施了專門的稅收制度,目的是對”虛擬數字資產”(VDA)交易的收益和/或收入徵收30%的稅,”虛擬數字資產”指的是加密貨幣、NFT 和類似代幣,以及政府可能指定的其他資產。同時還對任何VDA的轉讓徵收1% 的附加稅。

B. 增值稅和銷售稅

加密貨幣的使用應該不會給這些稅種的核心結構帶來太大的原則性困難,因為考慮到易貨交易,這些稅種通常表述為,供應不是為了法定貨幣,而是為了”對價”,這個術語的範圍很廣,足以涵蓋加密資產。 (不過,在應用這一術語時很可能會遇到實際困難,其中一些困難將在下文中提及,如價格波動(這可能會給精確核實交易發生時間帶來特別大的壓力)、欺詐範圍以及納入跨境規則等)。為了確保用法定貨幣購買加密貨幣本身無需繳納增值稅,一些國家(包括澳大利亞、日本和南非)明確規定了增值稅豁免;在歐盟,法院於2015 年裁定,增值稅不應適用於此類交易。

礦工收到的費用和新發行的加密貨幣的增值稅處理也需要明確的政策立場。原則上,似乎沒有理由(除非是故意製造(非)激勵)不對其徵收全額增值稅,並賦予其相應的進項增值稅抵扣權。雖然人們普遍認為這是一種好的做法,但在實踐中,許多增值稅都免除了金融服務的費用。這將導致對加密貨幣的商業用途徵稅過高(因為礦工的增值稅進項稅額無法抵扣),而對個人用途徵稅不足。

圖1:事件鏈示意圖

注:本圖表說明了加密貨幣(此處指比特幣)流通過程中的應稅事件,突出了其特殊的稅收政策和管理挑戰。發送方通過礦工使用比特幣向接收方購買服務,接收方可選擇處置比特幣或使用比特幣購買服務。 “?”表示特別需要政策/法律明確性。這裡沒有明確說明的是,這些交易可以是點對點的(P2P),也可以通過分散或集中的交易所進行,這並不影響政策處理,但會影響稅收執行能力(點對點交易最難,其次是分散式交易,最後是集中式交易)。

C. 外部性

使用加密貨幣可能會產生幾種類型的外部性,事實上這體現在許多國家呼籲對加密貨幣進行更有效的監管,有些國家(包括中國、埃及、玻利維亞和孟加拉國)甚至直接禁止加密貨幣交易或挖礦。除了通過旨在確保金融穩定、保護消費者和打擊犯罪的常規監管措施來解決這些外部性問題外,還有一些外部性問題可能與使用加密貨幣本身直接相關。

例如,上文提到的與賭博的類比指出了可能存在的自我控制問題,這種問題可以使糾正性稅收合理化。用加密貨幣廣泛替代本國貨幣(”加密化”)可能會破壞宏觀經濟管理工具,大大降低貨幣政策或資本流動措施的有效性,這可能會對國際貨幣體系的運作產生影響。對於這兩個問題,有可能通過對加密貨幣交易徵收某種形式的稅來加以糾正,類似於對傳統金融工具徵收的金融交易稅(包括為減少價格過度波動),許多人也將這種稅與加密貨幣聯繫在一起。還有一種可能是,在進行更有效的監管之前,利用稅收制度阻止交易原則上可以作為一種(非常)次優的權宜之計,以應對金融穩定面臨的風險,並降低信息不靈的投資者的風險。印度1%的轉讓稅可能確實被視為朝著這些目標邁出的開創性一步。但是,無論加密貨幣交易稅在概念上有什麼優點,並且在促進加密貨幣創新的未知好處方面存在反對意見,這樣實施是有問題的,原因與第5 節中強調的相似:雖然對通過集中式國內交易所(和/或礦工)進行的交易實行全國征稅可能可行,但這可能只會將交易推向點對點形式或離岸。儘管如此,類似的論點也可能支持在現有結構內採取不那麼激烈的措施,例如拒絕或限制資本利得稅的損失抵消。

然而,對可行的糾正性稅收最有說服力的理由是環境。工作量證明共識機制(如比特幣背後的機制)需要大量能源,因為它們依賴於通過大量猜測來找到復雜數學問題的解決方案。相關的碳排放引起了人們的極大關注:例如,Hebous和Vernon(即將出版)估計,2021 年比特幣和以太坊的用電量超過了孟加拉國或比利時,產生的溫室氣體佔全球排放量的0.28%。

現在,人們對這一問題的認識已經相當普遍,一些加密貨幣被明確宣傳為”綠色”貨幣也反映了這一點。然而,僅憑自願不可能提供一個完整的解決方案。根據通常的觀點,與採礦相關的碳排放的外部性最好在一般碳稅中加以解決,這將自動內化高能耗的工作證明驗證機制的成本。然而,在沒有碳稅的情況下,有理由採取更有針對性的稅收措施。今年3 月,拜登政府提議對礦工的用電徵收30% 的稅,但(至少目前)沒有區別反映發電的碳強度。哈薩克斯坦(重要採礦地)也於2023 年開始徵收類似的稅,但對使用可再生能源的礦工降低了稅率。如果沒有這種額外稅收,一個效率較低但仍有意義的措施可能是限製或拒絕對採礦活動中產生的能源成本進行所得稅減免,以及/或者類似地(如果不免徵增值稅),不對能源成本的增值稅進項稅額進行抵扣。