如果說軟件正在吞噬整個世界,那麼加密貨幣正在吞噬資本市場。

代幣化並不是一個新概念,自2017年之前,初創企業、銀行和股票交易所就一直在探索這個概念。然而,當前的時刻是大規模採用的一個前所未有的機會。隨著穩定幣在交換媒介方面證明了其有效性,以及在DeFi夏季2020之後DeFi基礎設施證明了其可靠性,我們正站在大規模鏈上流入現實世界資產的前沿。

在Web3領域,RWA指的是“現實世界資產” 代幣化的股權、債務、房地產等。不要與傳統金融中的“ RWA ” 混淆,後者代表“ 風險加權資產”。

事實上,穩定幣目前占美國M1貨幣供應的市場份額為0.7%(約1300億美元),而M1貨幣供應總額為18.6萬億美元,市場份額峰值約為1.0%。作為對比,特斯拉目前在美國汽車市場上的市場份額為0.63%。

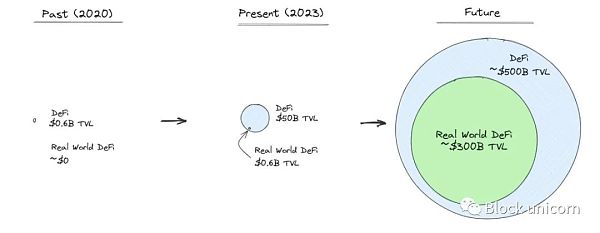

另一方面,DeFi的總鎖定價值(TVL)從2020年的僅60億美元激增至今天的約500億美元,增長了驚人的80倍。這一令人矚目的表現超過了以太坊價格的8倍增長。

在2022年市場混亂之際,中心化金融(CeFi)平台,如FTX、Celsius、BlockFi和Voyager Digital遭受失敗,而DeFi表現出強大的韌性。 DeFi協議——包括Aave、Compound、Uniswap、MakerDAO在全天候無縫運行,DeFi運作得非常出色。

因此,我們已經準備好迎來一個將傳統金融資產引入鏈上的時代。隨著DeFi 的發展,我們預計“ 現實世界DeFi ” 將在DeFi 中佔據更大的份額。

現實世界的3個DeFi論點

一:現實世界DeFi允許您解鎖所有財務資產,並將其用作任何DeFi應用的抵押品

在傳統金融(TradFi)中,獲得以股權為抵押的貸款是一個漫長而艱苦的過程,涉及許多方。它始於您的股權保管人向銀行發送PDF文件,以驗證您在其孤立數據庫中擁有資產。然後,銀行為您的貸款提供擔保,保管人將您的股權轉移到銀行,您獲得現金轉賬。最後,貸款條款會進行手動評估,以檢查是否存在任何違規行為,所有這些都需要幾天時間。

這些高操作要求和成本意味著通常只有銀行才能向高淨值客戶提供此類服務。

更普遍地說,國際貨幣基金組織估計,與先進經濟體的銀行和非銀行機構相比,DeFi平台的邊際成本降低到約2倍,與新興市場相比,邊際成本降低約4-5倍。

在現實世界DeFi中,這只需幾秒鐘的時間。您按下幾個按鈕,您的股權代幣會在公共區塊鏈上進行加密驗證,然後通過智能合約進行抵押,交易立即結算。您會立即收到數字現金(穩定幣),並且貸款條款將通過代碼進行執行。

這還不止於此,在一個人可以通過錢包控制所有的代幣化資產(法幣、股權、房地產、藝術等)的世界裡,這將解鎖多樣化的潛在抵押品,通過全球和全天候交易實現流動性改進,自動化投資組合管理等等。

以PV01(一家Tioga投資組合公司)為例,他們正在研究基於鏈上發行的代幣化不記名債券。這些不記名債券將在區塊鏈上本地可組合,用戶可以輕鬆地將它們用作抵押品。

從創業者的角度來看,DeFi使開發人員可以從第一天開始就獲得全球客戶基礎。創業者還可以利用現有的DeFi基礎設施,這本質上是一個本地開放的API。對於客戶來說,低換乘成本促使創業者之間的競爭,從而推動了最佳可能產品的開發。

引人深思的是,隨著利率上升,ING銀行的利潤增加了近4倍,而他們繼續支付存款人0.75%的利率,而歐元政府債券的收益率為3.4%。然而,這對ING銀行來說是一個極其有利可圖的業務,因為高換乘成本。銀行是具有粘性的,傾向於只向他們的高淨值客戶提供最佳利率。

DeFi提出了一種替代方案,您可以在只需點擊一下的情況下從一種服務切換到另一種服務,而無需任何限制。此外,DeFi在現金(無信用風險)和儲蓄賬戶之間進行了明確區分,使得由於銀行過度承擔風險而產生的私人損失不必在之後社會化。

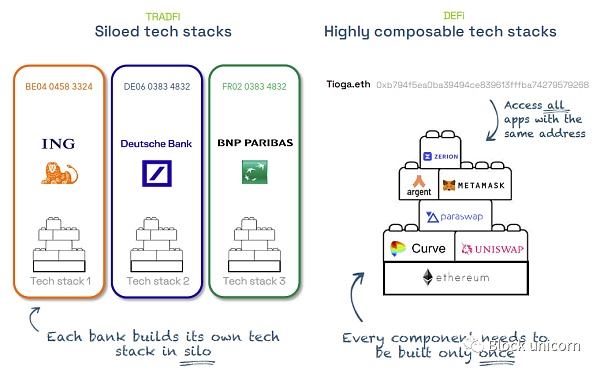

儘管傳統金融(TradFi)存在孤立的技術堆棧中,但創業者可以利用本地互操作性的DeFi基礎設施。

二:現實世界DeFi為金融產品,提供了全民暢通的渠道

如今,任何人都可以因為通過DeFi應用(如Maple或Atlendis,屬於Tioga投資組合公司)在區塊鏈上運行的效率提升,而開始自己的私人信貸基金。

對於像黑石(35%的運營利潤率)這樣已經擁有規模經濟的老牌企業來說,這些後端成本節約可能很小,但新興的私人信貸基金可以利用DeFi基礎設施,將運營利潤率從約20 %提高到35-40%。

用傑夫·貝索斯的話來說, “傳統金融的利潤空間就是DeFi的機會。”

如果你是阿根廷人,由於阿根廷比索急速貶值,你不需要等待銀行“支持美元”或允許你以“官方匯率”購買美元。您只需將任何代幣化貨幣(如USDC)直接存入您的錢包即可。

銀行和券商不能再充當金融產品的守門人,因為消費者不再局限於他們的體系中。相反,他們可以利用代幣化金融產品的範圍,做出自己的決策。

現實世界DeFi允許您在DeFi範圍內尋找最佳利率,這是由於其本地的可組合性和資產的普遍可驗證性。不同於過去需要在每家銀行開設賬戶,然後使用各自獨立的系統才能申請貸款或購買金融產品。現在,任何有互聯網訪問權限的人都可以獲得任何金融產品。

三:自託管降低交易對手風險,透明度提升風險管理

自託管是對抗交易對手風險的一種保障,儘管自託管在目前可能仍然令人生畏,但賬戶抽象、社交恢復和混合恢復方法將使體驗與當前的銀行登錄沒有太大區別。

在矽谷銀行爆發銀行危機(與2008年雷曼兄弟類似)時,幾乎沒有透明度。沒有人真正知道他們是否健康,風險無法監控,更別提外部驗證了。

如今,如果矽谷銀行在區塊鏈上運行,我們將完全透明地了解他們的資產和負債,可以創建Dune儀表板來“監視鏈條”。我們還可以通過風險管理套件(如Tioga投資組合公司的Chaos Labs)來監控流動性。

Terra的崩潰是一個很好的例子。由於Luna價格下跌,Anchor Protocol遭遇了銀行擠兌。而在2008年雷曼兄弟崩潰時,我們被蒙在了黑暗中,而現在我們在鏈上擁有每分鐘的透明度,零售用戶與機構一樣都能獲得這些信息,以做出最優決策。但是,我們現在在採用曲線上處於什麼位置呢?

RWA DeFi的特洛伊木馬——私人信用和國債

在2020年初,DeFi的總鎖定價值(TVL)約為6億美元,隨後飆升至超過1500億美元。目前,DeFi的TVL在500億美元左右停滯不前。

2020年的DeFi就是如今的鏈上現實世界資產(RWA DeFi)。目前,它的TVL創下了6億美元的歷史新高,其中3.4億美元來自私人信用,2.6億美元來自鏈上國債。

DeFi能夠起飛,得益於獨特的組合:COVID刺激檢查帶來的流動性潮水,COVID爆發時人們有時間進行實驗,以及新的加密原語(例如AMM、流動性挖礦)已經準備好進行阿爾法測試。

我們相信,如今的500億美元TVL為我們提供了有力的證據,證明DeFi可以成為金融行業下一個範式轉變的藍圖。

RWA信用的穩定增長與加密貨幣價格的漲跌無關,這表明區塊鏈技術不必僅僅用於投機,而可以簡單地用作價值傳輸的技術。因此有了“互聯網貨幣”的術語——我們首次能夠通過互聯網傳輸自我主權的價值。

Centrifuge是RWA的先驅,他們從2020年開始與MakerDAO密切合作,資助金融交易、結構化信貸產品、基於營收的融資和新興市場信用等領域的RWA信用。 Goldfinch和Credix主要專注於拉美、非洲和東南亞的新興市場信用。

與此同時,許多其他信用協議也已推出,重點關注非洲和東南亞信用,例如Atlendis(一家Tioga投資組合公司)、Bluejay Finance、Jia。

近期,代幣化的國債逐漸嶄露頭角,成為另一個備受關注的資產類別。在2023年上半年,湧現出了多個國債代幣化的協議,如Ondo Finance、Matrixdock、Backed Finance、Swarm Markets、富蘭克林·坦普爾頓(Franklin Templeton)的Benji應用、OpenEden以及Maple的現金管理池。

這種勢頭的背後有著強大的推動力,原因是大約1350億美元的鏈上穩定幣資金可能正在尋求一種更加便捷的方式,來獲取傳統金融領域的無風險利率,而且,不需要經歷複雜的轉出流程,這正推動著國債領域迎來了蓬勃的發展。

代幣化的國債在短短5個月內從零增長到了2.6億美元的資產類別(數據來源:Dune上的Steakhouse Finance)

有人可能會對使用代幣化國債的理由產生疑問——如果我是一位高淨值個人,我不是可以通過傳統券商購買國債嗎?答案在於兩個微妙的區別。

首先,代幣化的國債並不是為普通用戶設計(但是可以讓任何人購買任何國家的國債),而是為高淨值個人(HNWI)、交易者或對沖基金提供服務,他們更傾向於避免從鏈上世界到鏈下世界的過程中產生的摩擦成本。

代幣化的國債對於DAO和初創公司的資金儲備也是有益的,尤其是那些位於美國以外地區的機構,以及需要實現RWA的無需許可組合性的DeFi協議。

舉個例子,Ribbon Finance剛剛下了一份價值200萬美元的Backed代幣化國債訂單,用於利用產生的收益購買ETH期權。另一方面,Angle Protocol正在努力提出一項提案,將Backed代幣作為他們的歐元穩定幣的抵押物。

其次,對於許多老牌機構來說,國債作為一種市場推廣策略,由於DeFi和CeFi之間的當前利率套利,顯得非常吸引人,它們展示了代幣化資產在技術和法律層面上的可行性。

實質上,代幣化國債可能是引入傳統債券和其他金融資產上鍊的“ 特洛伊木馬”。

總結

現實世界DeFi已經成熟並且迎來了顛覆的機遇

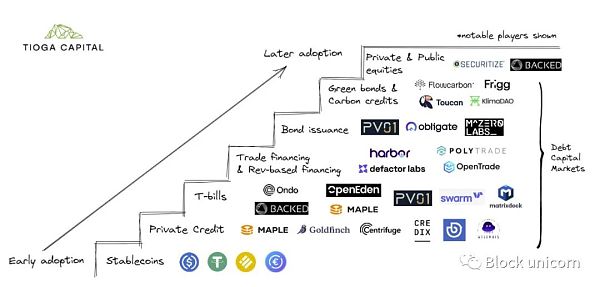

現實世界DeFi領域尚處於初級階段,但早期產品市場適應性的跡像已經開始顯現。我們看到採用者開始從鏈上資本(加密原生用戶、非美國加密公司、無銀行賬戶人群)尋求低風險收益(國債),然後逐漸增加風險(貿易融資、債券、私人信貸)。

接下來,我們預計傳統金融界的資本會受到區塊鏈技術獨特功能的吸引,比如對完全代幣化資產進行抵押貸款、更好的流動性和資本管理,以及新的投資產品(債券發行) 。最後,由於效率提升和向客戶提供這些基於區塊鏈的服務,機構也將加入進來。

對現實世界DeFi 採用趨勢的梯度概述

現實世界DeFi仍處於早期階段。除了對現實世界資產進行代幣化外,在DeFi採用的拐點到來之前,我們還有許多方面需要在區塊鏈可擴展性、隱私和安全性方面進行改進。