作者:Greg Cipolaro,NYDIG 全球研究主管

編譯:WEEX Exchange

閱讀提要:

-

回顧8 月18 日市場拋售的原因,展望後市。

-

由於交易者倉位不當,加上一些無關緊要的新聞炒作,導致多頭大量爆倉,價格急劇下跌。

-

展望後市,我們再一次發現當前價格低於關鍵技術指標,這種情況發生的概率不到11%。

8·18 复盤

8 月18 日,比特幣價格快速暴跌,導致短期內數億美元的合約清算。雖然已經過去了兩週,但考慮到隨之而來的一系列令人頭疼的問題之嚴重,我們認為有必要回顧一下當時發生了什麼。

鋪墊

1)比特幣失守3 萬美元

回顧8 月18 日,價格走勢不可置信地跌穿3 萬美元並維持在3 萬美元以下。

此前,比特幣已經兩次站上3 萬美元關口,一次是在地區銀行危機之後的4 月份,一次是在貝萊德(Blackrock)提交現貨ETF 申請之後的6 月份。不幸的是,幣價未能守住3 萬美元。第一次站上3 萬美元後被一系列監管執法行動打壓,包括SEC 針對Binance 和Coinbase 的訴訟;第二次突破3 萬美元的時間稍長,但最終屈服於獲利了結,或許人們逐漸意識到,現貨ETF 雖然仍有獲批的可能,但需要很長時間,而幣價堅持不了那麼久。

2)Ripple 案件未創造任何勢頭

7 月13 日,市場期待已久的Ripple Labs 和SEC 之間的案件裁決出爐,Ripple 取得了部分勝利,導致XRP 和許多其他代幣價格飆升。比特幣上漲至年度高點,但僅是曇花一現,就在許多山寨幣還在上漲時,比特幣迅速回落。

3)艱難的季節

這個話題我們最近已經多次討論,需要重申的是——夏季通常是比特幣回報的疲軟期,平均月回報率一般從5 月份開始下降,直到10 月份才趨於回升。儘管2023 年整個夏季的月度回報有點坎坷,但很明顯,季節性影響仍在發揮作用。

進入夏季回報率下降

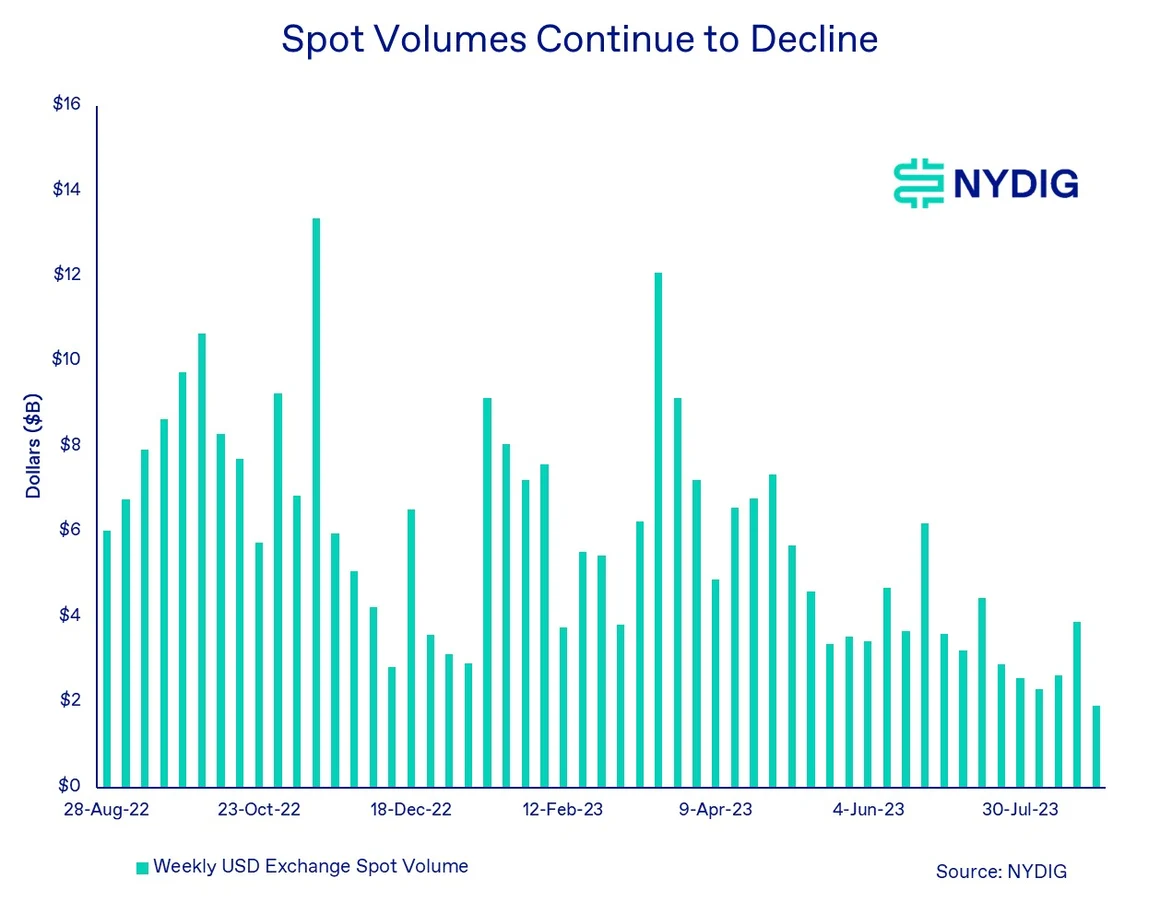

4)成交量和波動波呈下降趨勢

我們注意到今年的一個趨勢是USD 現貨交易量下降,這一趨勢在8 月份延續。雖然本月尚未結束,但8 月有望成為迄今為止現貨交易量最疲軟的一個月。而這還是在今年比特幣價格回升的大背景下發生的——儘管比特幣可能已經脫離年內高點,但今年迄今仍上漲了近57%。

現貨交易量持續下滑

現貨交易量持續下滑

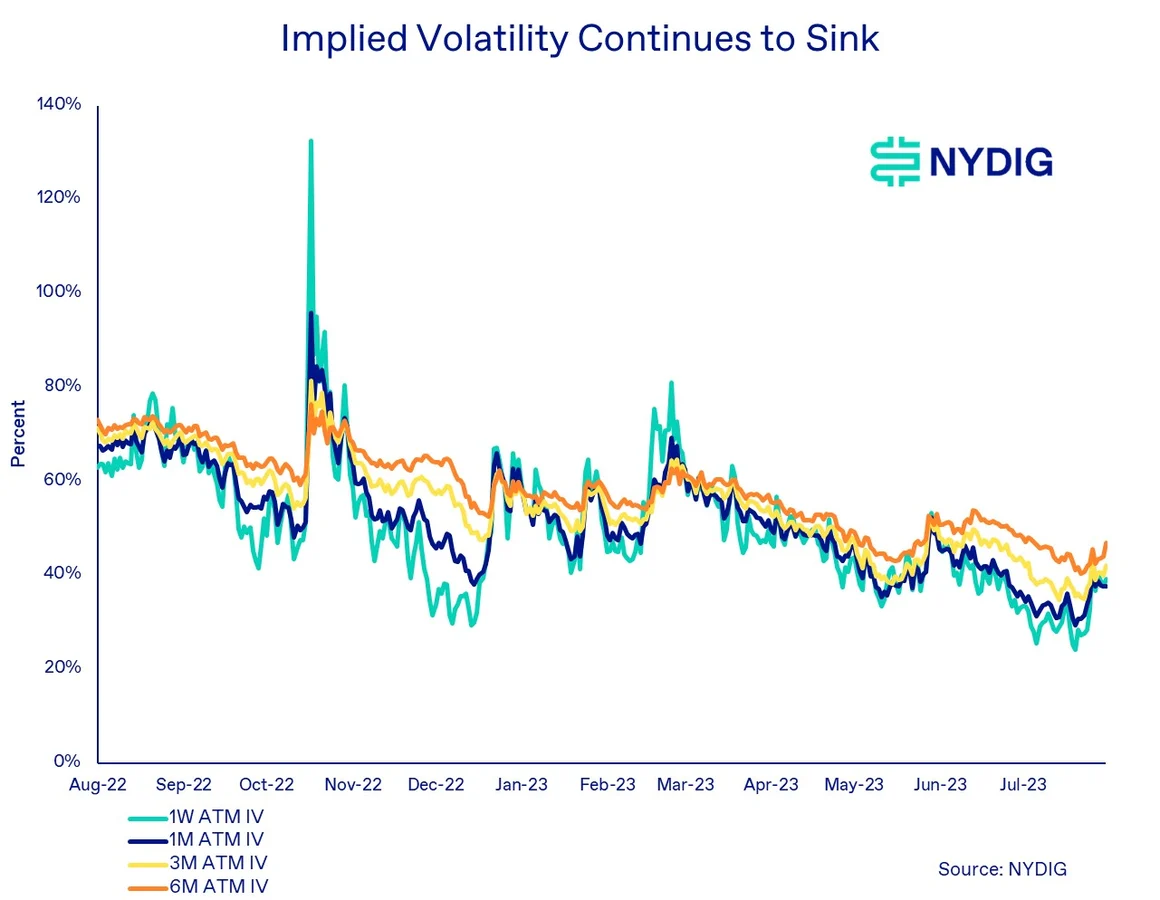

以平值(ATM) 期權的隱含波動率(IV) 衡量的波動性在過去一年中也呈下降趨勢。我們認為,IV 的下降既反映了交易者認為比特幣將繼續維持窄幅波動,也反映了那些希望在繼續持有基礎資產的同時獲得「收益」的投資者在持續拋售(即短線交易者高拋低吸進行區間交易,WEEX 注)。

期權隱含波動率繼續下降

期權隱含波動率繼續下降

5)山寨幣提前反應

這種情況並不總是如此,但經常發生,因此值得一提,即比特幣異動前,山寨幣通常會提前做出反應。山寨幣的流動性較差,風險更大,因此比BTC 波動更大、反應更快。

8 月中下旬,一些山寨幣,尤其是整個DeFi 生態明顯疲軟。 Maker (MKR)、Uniswap (UNI)、Compound (COMP) 、 Aave (AAVE) 等在8·18 比特幣暴跌的前一天下跌了5%-9%。當時並沒有與此相關的基本面消息,只有一家做市商退出市場的傳言,也許當時DeFi 的疲軟正是更多板塊疲軟的先兆。

6)對灰度案件裁決的期待

這一點讓我們感到驚訝,尤其是基於錯誤的分析而迅速建立起預期。 8 月16 日,加密Twitter 社區(通俗地說是CT,現在是不是該叫CX? )期待灰度訴SEC 案件的裁決。鑑於市場對灰度3 月7 日口頭辯論的解讀非常積極,有觀點認為,美東時間上午11 點,哥倫比亞特區巡迴上訴法院將做出有利於灰度的裁決,為灰度將GBTC 轉換為ETF鋪平道路。不幸的是,這一裁決尚未做出,市場無理頭的期待落空了。

WEEX 唯客注:新加坡時間8 月29 日晚間,DC巡迴上訴法院已做出裁決,灰度勝訴。

劇情分解

1)當天的新聞

比特幣全天都很疲軟,但拋售最嚴重的時段發生在下午5:40 左右(新加坡時間8 月18 日5: 40 AM)。與拋售相關的消息很多,但沒有一個直接相關。

最接近的是《華爾街日報》於美東時間下午3:22 發表的文章,詳細介紹了SpaceX 的財務和運營狀況,該公司之前擁有比特幣。這篇文章的倒數第二句話說得很隱晦,即SpaceX 「將其在2021、2022 年持有的比特幣價值減記3.73 億美元,並已出售。」 目前尚不清楚SpaceX 何時出售的,但這篇文章似乎表明那是在過去某個時間點。特斯拉出售比特幣已經過去一年多了,但仍保留其在2021 年購買的原始頭寸的25%。

另一條有關拋售的消息是在美東時間下午4:43,即陷入困境的中國房地產公司恆大在紐約根據美國破產法第15 章申請破產保護。恆大與加密市場唯一的聯繫是2021 年關於Tether 持有恆大債務的謠言(已被闢謠)。儘管如此,中國境內持續存在的金融問題,包括房地產泡沫的後遺症(恆大破產可能是其徵兆之一),可能會對數字資產市場產生連鎖反應。

數字資產在亞洲尤其是中國的使用率歷來很高,儘管中國2 年前就已禁止交易和挖礦,但據《華爾街日報》最近的報導,幣安每月的交易量仍然高達900 億美元。因此,如果中國的金融市場壓力蔓延到加密市場,我們不會感到驚訝。

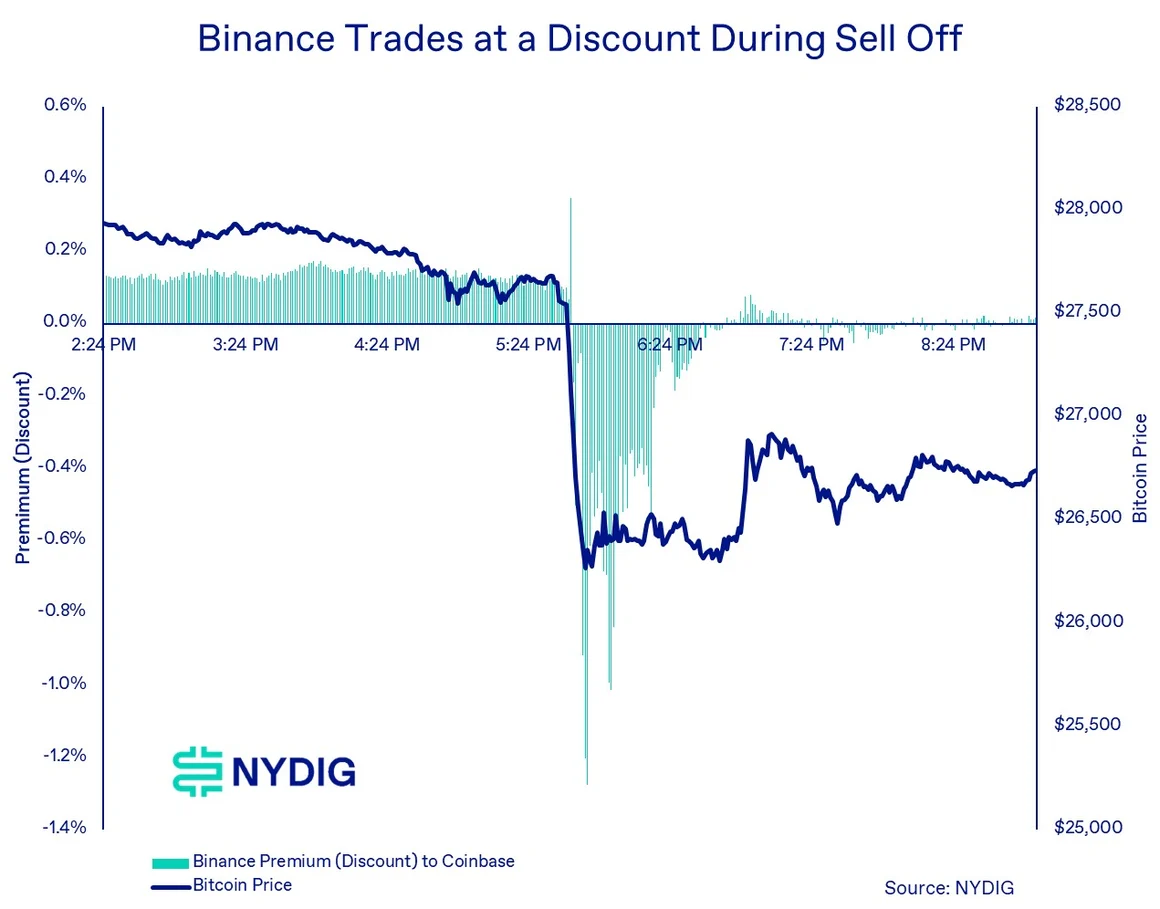

2)Binance 成交價低於Coinbase

美東時間8 月17 日下午5:41 左右,比特幣價格開始波動。就在幾分鐘前,比特幣的交易價格約為27,500 美元,但在當天最低點,Coinbase 的現貨價格跌至25,234 美元。

幣安的價格更慘,我們觀察到,即使考慮到USDT 和美元報價的差異性,與Coinbase 相比,幣安交易的比特幣仍存在顯著折價(幣安上BTC 在8·18 當天現貨最低價為25,166 USDT,而WEEX 平台最低價為25,126.57,插針最小)。

Binance 在拋售期間折價交易

Binance 在拋售期間折價交易

3)多頭清算激增

雖然根據清算數據,在調整最劇烈的時段,幣安的現貨價格相對於Coinbase 存在折扣,但市場壓力的根源可能是其他交易平台,而不是幣安。

利用槓桿進行不受監管的比特幣衍生品交易,無論是每日、每週、每月或每季度到期的期貨,還是更受歡迎的永不到期的永續掉期,都非常流行,交易量超過現貨交易量的3-4倍。不幸的是,這些超出保證金頭寸的衍生品頭寸的清算是由交易平台自動完成的,通常是以不利於價格的方式倉促進行,這往往是幣價插針的原因。

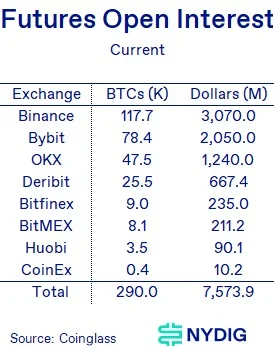

以期貨和永續未平倉合約(OI) 衡量,幣安是迄今為止最大的未受監管的衍生品交易所。相比之下,最大的受監管交易所CME 的OI 約為20 億美元。考慮到這一事實以及幣安平台出現的現貨折價,人們很自然地將本次暴躁歸罪於幣安交易所的用戶身上。

期貨未平倉合約

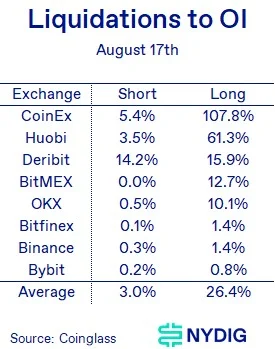

但通過觀察多頭清算的美元金額(交易所自動賣出多頭衍生品頭寸),就會發現不一樣的故事,OKX、Deribit 和Huobi 平台上的交易員更有可能是「罪魁禍首」。

合約清算

當我們按未平倉合約(OI)計算清算量時,Binance 之外的其他交易所插針的論點就更加明顯了。雖然CoinEx 的OI 躍居前列,但1,100 萬美元的多頭清算不太可能對市場產生太大影響。相反,Huobi、Deribit 和BitMEX 更加明顯。

未平倉合約清算量

後市思考

雖然還不能下結論,但我們認為8·18 拋售最有可能的原因是,糟糕的交易頭寸導致多頭陷入困境。相關的基本面消息很可能不是拋售的原因,但它可能會給本已易燃的局勢火上澆油。

現在我們處於什麼境地?

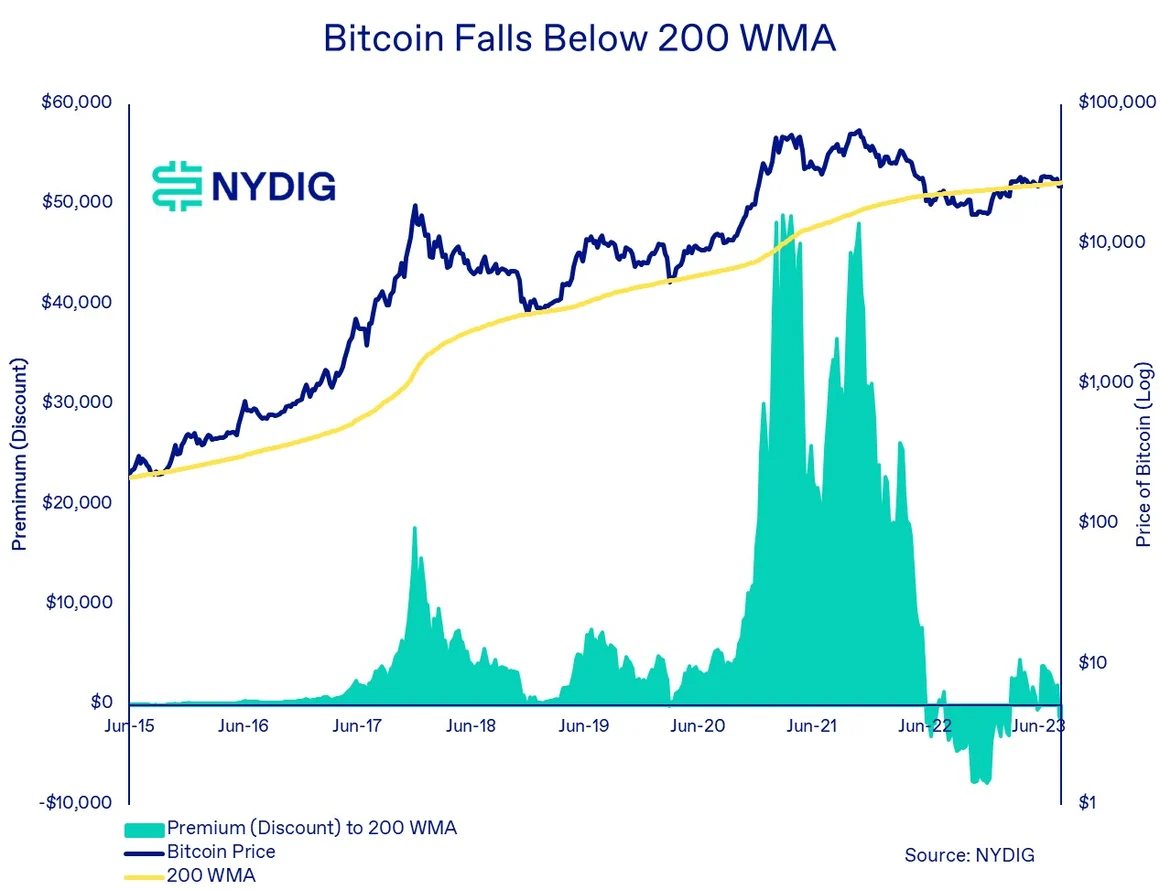

比特幣目前位於200 週移動平均線(WMA) 下方,自2015 年以來,這種情況出現的概率只有10.7%,而且大部分都發生在2023 年。對於那些有積極傾向的人來說,這可能是一個獨特的買入機會。其他人可能會將200 WMA 視為短期壓力位,尤其是在股票等其他風險資產最近表現不佳的情況下。

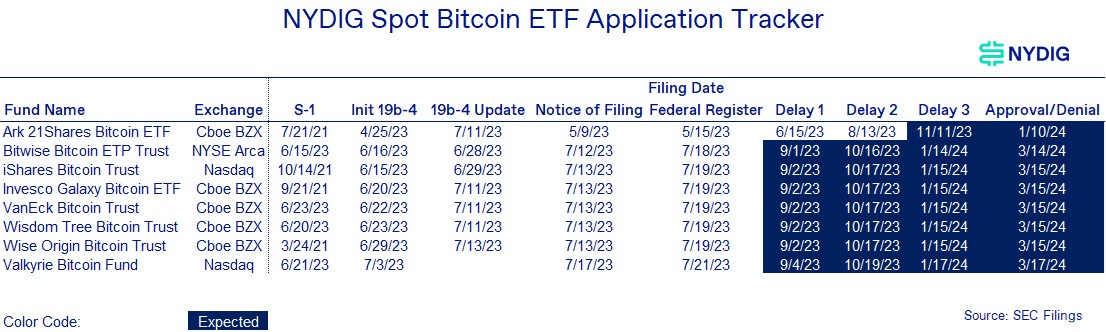

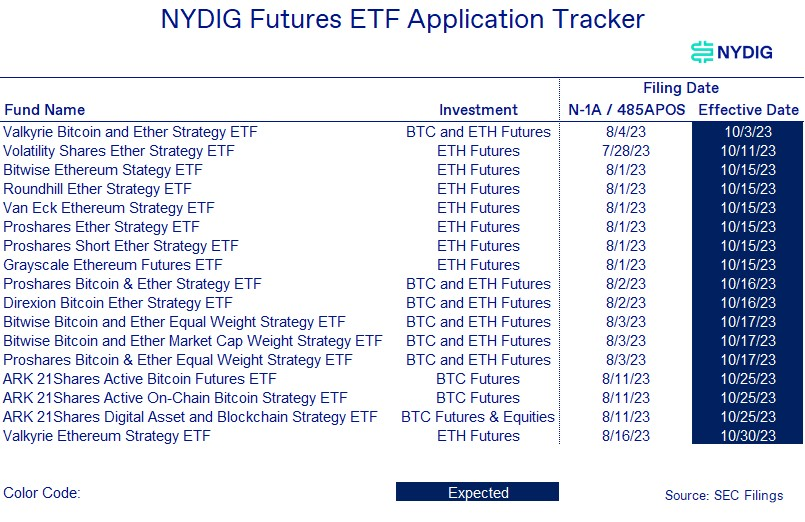

我們建議投資者密切關注即將到來的催化劑,這些催化劑可能預示著價格的下一步走向。即將到來的各種ETF 流程中將有幾個里程碑,以及預計將於萬聖節(10 月31 日)公佈的Mt Gox 破產案件的解決方案。

現貨ETF 申請跟踪

期貨ETF 申請跟踪

當然,這些都是市場短期波動因素。對於長線持有者(比如5 年),這些因素可能只是後視鏡裡的小顛簸。

比特幣跌破200 WMA

比特幣跌破200 WMA

上週重要新聞

投資:

- 摩根大通:加密貨幣市場短期內「下行空間有限」

監管和稅收:

- Tornado Cash 創始人被指控洗錢和違反制裁行為

- FBI 確認朝鮮竊取的加密貨幣資金

公司:

- 萬事達卡將終止與幣安聯名卡合作

- WEEX 交易所推儲值贈金活動,零門檻參與最高解鎖$5,000

- EDX Markets 選擇Anchorage Digital 作為新的清算所業務託管商

- WEEX 交易所推出「回血計劃」:他所爆倉,我所補償

- Binance.US 與加密支付初創公司MoonPay 合作

- Checkout.Com 終止合作關係後,幣安考慮採取「法律行動」

- 幣安在俄羅斯面臨法律風險

近期大事件

- 9 月1 日- 預計SEC 對BlackRock iShares ETF 的回复日期

- 9 月13 日- 8月CPI 發布

- 9 月22 日- FOMC 利率決定

- 9 月29 日- CME 到期

- 10 月3 日- Valkyrie 比特幣和以太策略ETF 生效日期

- 10 月31 日- Mt Gox 索賠付款日期