作者:Alex Xu

引言

隨著以太坊上海昇級的完成,不少LSD 項目的業務都迎來了快速增長,LSD 資產的用戶人數和淨值也大幅上升。另一方面隨著年底坎昆升級的臨近以及OP stack 的開放,今天也是Rollup 大年,而圍繞Rollup 模塊的各類服務,如DA 層、共享排序器、RaaS 服務等也方興未艾。而基於LSD 資產提出Restaking 概念,旨在為眾多Rollup 和中間件(Middleware)們提供服務的EigenLayer,在今年的關注度也持續攀升,不但在3 月以5 億美金的估值完成5000 萬美金的大額融資,其代幣的OTC 價格近期據傳更是達到了驚人的20 億美金,媲美公鏈級項目的估值水平。

筆者在本文將對EigenLayer 的業務邏輯進行梳理,並對EigenLayer 的項目估值進行試算,嘗試回答以下幾個問題:

- Restaking 服務是什麼,客戶群是誰,嘗試解決什麼問題?

- Restaking 模式推廣的阻礙是什麼?

- EigenLayer 的5 億、甚至20 億美金估值貴不貴?

EigenLayer 的業務邏輯

在正式開始梳理EigenLayer 的業務之前,先介紹下文將出現的幾個高頻詞彙:

- 中間件:Middleware,指的是區塊鏈底層服務和Dapp 之間的服務,在Web3 領域裡,典型的中間件有預言機、跨鏈橋、索引器、DID、DA 層等

- LSD:即流動性質押衍生品(Liquid Staking Derivatives),比如Lido 的stETH

- AVS:主動驗證節點服務(Actively Validated Services),即為項目提供安全和去中心化保障的分佈式節點系統,最典型的就是公鏈的PoS 系統

- DA:Data availability 的縮寫,數據可用性主要指其他項目(比如Rollup 們)可以把自己的交易數據備份在DA 層之上,保證後續有需要時,可以從DA 層訪問和復原所有歷史交易記錄

業務範圍

EigenLayer 提供了一個代幣經濟安全(cryptoeconomic security)的租借市場。

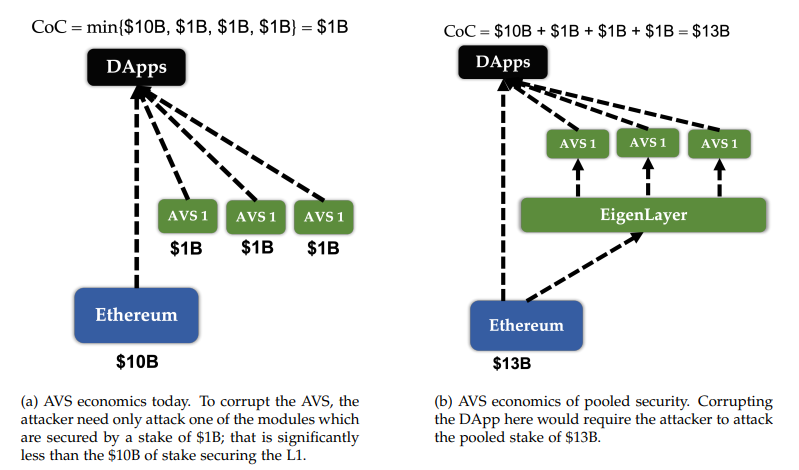

所謂代幣經濟安全(cryptoeconomic security),指的是各類Web3 項目為了保證項目在平穩運行的同時,具備無許可、去中心化的屬性,需要網絡的主要服務者(驗證人)以代幣質押的方式參與項目,驗證人如果未能履約,其質押的代幣將被罰沒。

EigenLayer 作為平台方,一方面向LSD 資產的持有人募集資產,另一方面,以募集到的LSD 資產作為抵押品,向有AVS 需求的中間件或側鏈、Rollup 們提供便捷、低成本的AVS 服務,其自身在LSD 提供者和AVS 需求方中間提供需求匹配服務,並由專門的質押服務商負責具體的質押的安全保障服務。

除此之外,EigenLayer 背後的母公司還做了一個DA 層,為那些需要DA 層服務的Rollup 或應用鏈提供數據可用性服務,該產品名為「EigenDA」,EigenDA 將與EigenLayer 產生業務協同。

EigenLayer 希望解決的痛點在於:

1.對各類項目方:降低獨立構建自己的信任網絡的高成本,直接付費購買EigenLayer 平台上的質押資產+ 節點運營商,無需自建。

來源:EigenLayer 白皮書

2.對以太坊:拓展以太坊LSD 的使用場景,讓ETH 成為更多項目的網絡安全抵押品,增加對ETH 的需求。

3.對LSD 用戶:進一步提升LSD 資產的資本效率和收益。

業務用戶

EigenLayer 服務的用戶涉及三方,對應的需求分別是:

1.LSD 資產提供者:這類用戶的主要需求是獲得以太坊LSD 資產在基礎PoS 獎勵之外的收益,同時願意承擔將自己的LSD 資產作為質押資產提供給節點運營者,面臨的可能的罰沒風險。

2.節點運營商:通過EigenLayer 獲得LSD 資產,為需要AVS 服務的項目方提供節點服務,從項目方提供的節點獎勵和手續費中抽取收益。

3.AVS 需求方:指的是那些需要AVS 為自己提供安全,但是又希望降低成本的項目方(比如以LSD 資產作為節點運營方質押物的某條Rollup 或跨鏈橋),他們可以通過EigenLayer購買這類服務,無需自建AVS。

EigenDA 的需求方主要是各類Rollup 或應用鏈。

EigenLayer 業務細節

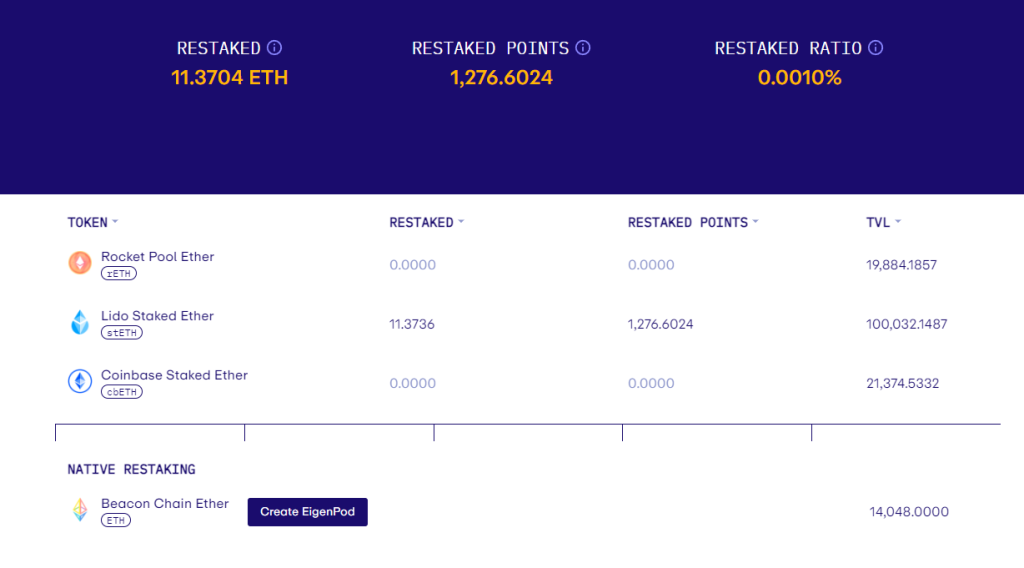

用戶可以將質押在以太坊網絡的代幣包括stETH、rETH、cbETH 代幣二次質押到EigenLayer 市場,質押服務提供商負責將用戶的代幣與相應的安全網絡需求方匹配,為這些項目方提供AVS 服務,而AVS 的底層資產就是用戶質押在EigenLayer 的代幣,項目方需要向用戶分發一定的「安全費」。

產品進度

目前EigenLayer 僅上線了LSD 的restake 功能,尚未開發基於LSD 資產的節點運營質押和AVS 服務。在共開放過兩次的LSD 資產的存入活動中,存款均很快就達到限額(存款人主要是為了謀求EigenLayer 潛在的空投獎勵)。用戶也可以直接存入32 個整數單位的ETH 參與Restake。在限制存入的情況下,目前EigenLayer 已經累計了15 萬左右的staking ETH。

圖片來源:https://app.eigenlayer.xyz/

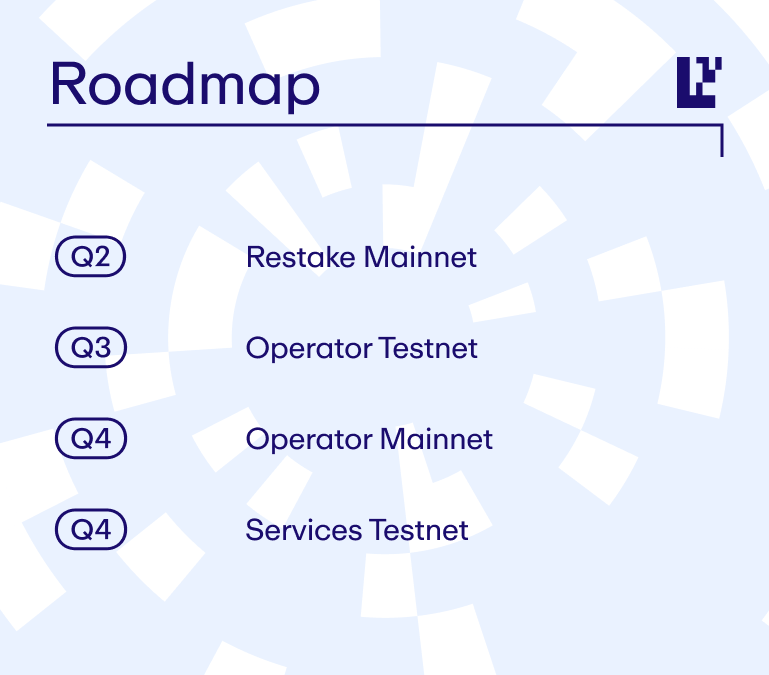

而根據EigenLayer 官方公佈的路線圖,目前Q3 季度的主要任務是Operator 測試網(節點運營方測試網)的開發,4 季度正式開始AVS 服務測試網的開發。

https://docs.EigenLayer.xyz/overview/readme/protocol-features/roadmap

而EigenDA 的首個明確用戶是基於OP 虛擬機fork 的rollup 項目Mantle,目前Mantle 已經在使用測試版的EigenDA 做它的DA。

代幣經濟模型

EigenLayer 是有代幣的項目,但是尚未確定和披露其代幣信息和代幣模型。

EigenLayer 的團隊和融資背景

核心團隊

Founder&CEO:Sreeram Kannan

華盛頓大學計算機工程系副教授,同時也是EigenLayer 背後的母公司Layr Labs 的創始人和實控人。發表區塊鏈相關論文20 餘篇。在印度科學研究所完成電信本科學業,在伊利諾伊香檳分校獲得數學碩士和信息論與無線通信博士,後在加州大學伯克利分校作為博士後研究員,目前在華盛頓大學任教,擔任華盛頓大學區塊鏈實驗室(UW -Blockchain-Lab) 負責人。

Founder&首席戰略官:Calvin Liu

美國康奈爾大學哲學與經濟學專業,畢業後多年從事數據分析、企業諮詢和戰略工作,在Compound 身為戰略負責人工作近4 年,2022 年加入EigenLayer。

COO:Chris Dury

紐約大學斯特恩商學院工商管理碩士。擁有豐富的雲服務產品項目管理經驗。加入EigenLayer 之前,擔任Domino Data Lab (機器學習平台)的產品高級副總裁,曾在亞馬遜AWS 擔任總經理和總監,領導了多項面向遊戲開發者的雲服務項目。 2022 年初加入了EigenLayer。

數據來源:https://www.linkedin.com/company/eigenl/

EigenLayer 的團隊正在迅速增長中,目前員工人數30+,大部分員工在美國西雅圖。

Layr Labs 是EigenLayer 背後的母公司,也由Sreeram Kannan 創立(創立時間為2021 年),旗下除了EigenLayer 之外,還有EigenDA 和Babylon(同樣是提供加密經濟安全服務的項目,不過主要服務於Cosmos 生態)兩個項目。

融資情況

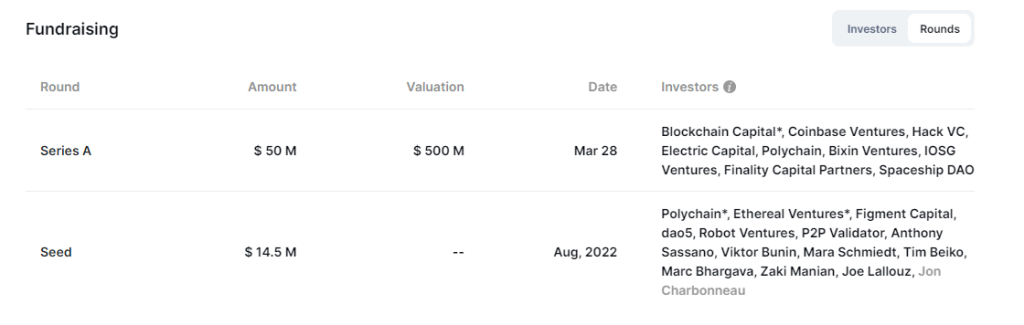

EigenLayer 目前進行過兩筆公開融資,分別是22 年種子輪的1450 萬美金(估值不明)和23 年3 月完成的A 輪的5000 萬(估值5 億)美金。

其中比較知名投資機構如下:

數據來源:rootdata.com

23 年同期,其母公司Layr Labs 也完成了將近6448 萬美金的股權融資,詳見其給SEC 的報備資料:https://www.sec.gov/Archives/edgar/data/1936115/000156761923004289/ xslFormDX01/primary_doc.xml

Restaking 業務的市場規模、推動敘事和挑戰

市場規模預測

EigenLayer 提出了restaking 這個新穎的概念,提供了「cryptoeconomic security as a Service」的服務,其客戶群體包括中間件(預言機、橋、Da 層)以及側鏈\應用鏈\Rollup 們,希望解決的痛點是降低這些項目的去中心化網絡安全成本(相比它們自建信任網絡而言)。

理論上來說,凡是需要代幣質押作為准入,以博弈機制維護網絡共識、保持去中心化的項目,都是它的潛在用戶。這個市場目前的具體規模不好準確估測,樂觀來說可能是一個3 年內會到達百億美金級別的市場。

因為以太坊的ETH 質押金額目前為420 億美金,項目總市值2000 億左右(以上均為2023.8.30 日數據),以太坊鏈上資金總規模在3000-4000 億美金。考慮到EigenLayer 未來的主要客戶還是一些比較小和新的項目,相較於處於絕對龍頭地位的以太坊的400 億美金左右PoS 質押規模,EigenLayer 服務項目的質押業務規模在短期內應該在10-100億美金區間。

推動項目業務和預期增長的敘事

需求端:

- 坎昆升級的到來和OP Stack 的開放,讓中小型Rollup、應用鏈快速發展,增加了對低成本AVS 的總需求

- 公鏈\Rollup\應用鏈模塊化趨勢的發展增加對以太坊之外更便宜的DA 層的需求,而EigenDA 的拓展,增加對EigenLayer 的需求,業務之間具有協同性

供給端:

- 以太坊質押率的提高、質押用戶數量的上升,提供了充沛的LSD 資產和持有人規模,他們有很強的意願提高LSD 資產的資金效率和收益。後續EigenLayer 也有希望引入ETH 之外的LSD 資本。

問題和挑戰

對於AVS 的需求方來說,在EigenLayer 平台採購抵押資產+ 專業驗證節點的組合服務,到底能降低多少成本?這個很難說,用以太坊的LSD 資產作為抵押物,並不意味著這就直接繼承了以太坊百億級別的安全性,實際上項目方的經濟安全性,是由租借來的以太坊LSD 資產總規模+ 驗證節點的運營質量決定的,這或許比自己從頭搭建AVS 更快速和簡便,但是節省的成本比率或許並不會太多。

項目方用其他資產作為AVS 的抵押物,會削弱自身代幣的場景。雖然EigenLayer 支持項目方自身代幣+EigenLayer 混合質押模式,但是仍然會在服務的採用上造成不小的阻礙。

項目方採用EigenLayer 構建AVS,會擔心由於對EigenLayer 的依賴性,在長期發展中陷入被動,未來可能會被「卡脖子」。待項目成熟後,項目方可能會轉為使用自身的代幣作為網絡安全的質押資產。

項目方以LSD 抵押物作為安全質押品,需要考慮LSD 平臺本身的信用和安全風險,疊加了一層風險。

競爭對手

restaking 是一個較新的概念,由EigenLayer 首創,該模式目前的跟進者較少。但對於EigenLayer 來說,其潛在客戶們的比較的方案主要是自建安全網絡,還是外包安全網絡給EigenLayer。目前來看,EigenLayer 還需要更多的客戶實例來證明其方案的優越性和便利性。

估值推演

作為一個新型的商業項目,EigenLayer 缺少明確的對標項目和對標市值。所以我們通過預測項目的年化協議收入和PS,對項目的估值進行推算。

在進行正式的估算之前,我們仍然需要假設幾個前提:

- EigenLayer 的商業模式主要為從AVS 服務使用者那裡收取安全服務費的提成,服務費90% 給LSD 的存款人,5% 給節點運營方,EigenLayer 提成比率為5%(這個標準與Lido 一致)。

- AVS 服務使用方,每年為自己租賃的LSD 資本支付平均為10% 的安全服務費。

之所以取10%,是目前主流的POS 類項目,為PoS 質押者提供的年化獎勵基本在3-8% 區間,考慮到會使用EigenLayer 的多為較新的項目,初期激勵比率會更高,因此筆者選取10% 作為平均的安全服務費比率。

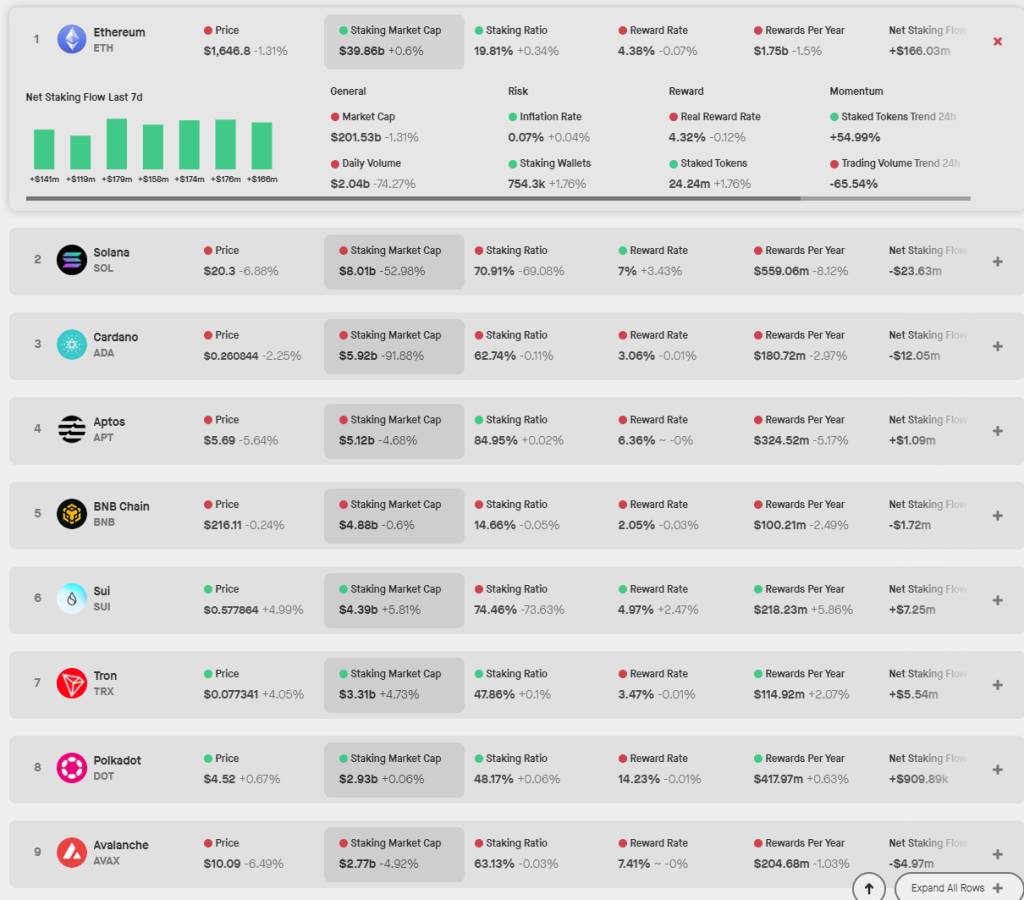

各大L1 的PoS 獎勵比率,數據來源:https://www.stakingrewards.com/

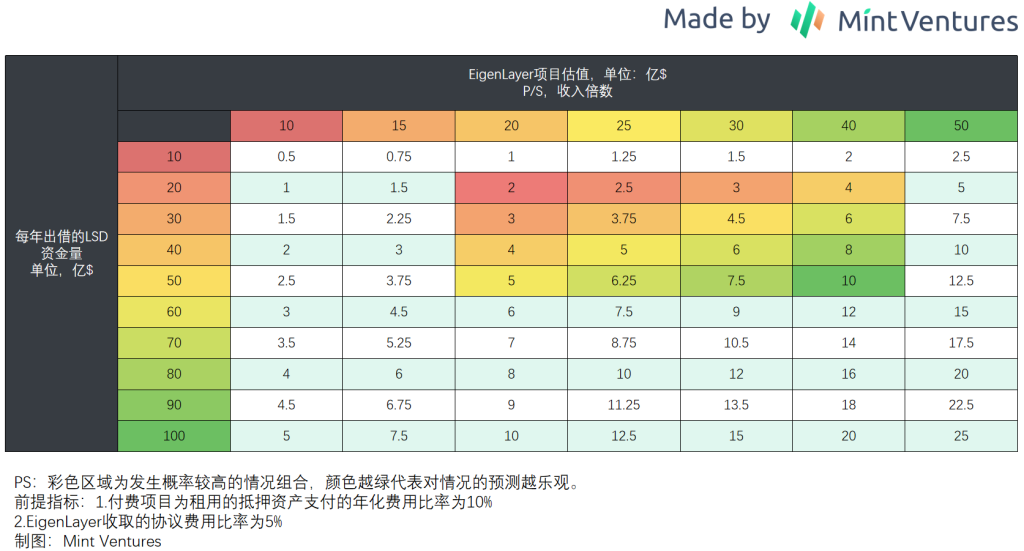

基於以上假設,筆者根據EigenLayer 出借的LSD 資產量,以及對應的PS,得出以下項目估值區間,其中估值的彩色部分區域是筆者認為概率較高的估值範圍,顏色越綠代表預測越樂觀。

而筆者之所以將「LSD 資產年出借量20-50 億」和「PS 在20-40 倍」的區域判斷為估值概率較高的區間,是因為:

- 如今僅前十大公鏈的PoS 質押代幣市值為730 億美金左右,如果把Aptos 和Sui 算上有近820 億,但這兩個項目的質押大多來自未釋放的團隊和機構代幣,審慎期間我剔除了這兩個異常值。筆者假設EigenLayer 的LSD 份額能占到總PoS 質押市場的2.5%-6.5% 左右(注意,拍腦袋的),對應20-50 億的市場金額。至於2.5%-6.5% 的份額是否合理?讀者們見仁見智。

- PS 取值20-40 倍,則是以Lido 當前的25 倍PS(23.8.30 日數據,以全流通市值為市值基數)為錨點,而較新的敘事初登場時可能會享受更高的溢價。

根據以上推算,2-10 億美金或許是EigenLayer 的合理估值區間,以5 億估值參投項目的一級投資者們,考慮還有代幣解鎖的種種限制,或許沒有給自己留出太多的安全邊際。如果真有如傳言所說的,存在想要以20 億美估值OTC 買入EigenLayer 代幣的投資者,則更要審慎為好。

當然需要說明的是,以上估值是對EigenLayer 整個項目的估值推演,具體的代幣市值應該是多少,需要視其代幣具體在業務中的捕獲能力決定,比如:

- 協議的收入會有多少比率歸屬於代幣持有人?

- 除了回購\分紅,代幣在業務中是否有比較剛性的應用場景,增加對它的需求?

- EigenDA 是否會跟EigenLayer 共享同一種代幣,給代幣提供更多的場景和需求?

其中1、2 兩點的賦能如果不足,會進一步削弱EigenLayer 代幣的內在價值,如果3 有意外驚喜,則會給代幣增加價值。

此外,EigenLayer 登場時的市值,亦取決於屆時的市場牛熊環境。

讓我們靜待市場的答案。