作者:Will 阿望;來源:Web3小律

2023 年 8 月 29 日,紐約南區法院(SDNY)駁回了一項針對 Uniswap 的集體訴訟,原告指控 Uniswap 允許詐騙代幣在該協議上發行和交易,對投資者造成損害並要求賠償。法官認為當前的加密監管體係並不能為原告的訴求提供依據,Uniswap 不對第三方使用該協議造成的任何損害承擔責任。

而在Uniswap“勝利”之前,同樣在SDNY,美國司法部等監管機構(DOJ)對Tornado Cash 創始人Roman Storm 和Roman Semenov 提出了刑事指控,控訴兩人在Tornado Cash 運營期間涉嫌串謀洗錢、違反制裁規定並經營無牌匯款業務,兩人將面臨起碼20 年的牢獄之災。

同樣是架構在區塊鏈上的智能合約協議,為何 Uniswap 與 Tornado Cash 的監管待遇如此不同。本文將深入兩個 DeFi 案件,剖析造成監管如此區別對待的底層邏輯。

TL;DR

-

技術本身是無罪的,有罪的是使用技術工具的人本身;

-

Uniswap 案件的裁判利好DeFi,即 DEX 不會對用戶因第三方發行的代幣而遭受損失負責,這其實比 Ripple 案件帶來的影響更大;

-

Katherine Polk Failla 法官同樣審理SEC v. Coinbase 案件,她對加密資產證券與否的回應:“這種情況,不是由法院決定,而是由國會決定”以及“ETH 是加密商品”,是否也可以同樣解讀在SEC v. Coinbase 案件中?

-

Tornado Cash 案件雖然也是第三方的原因導致監管介入,但是造成案件如此嚴峻的原因是創始人是在明知的情況下控制協議為網絡不法分子提供便利,且侵犯的是國家安全的利益;

-

Uniswap 在美國設立,積極配合監管,以及其代幣的單一治理功能,為其他 DeFi 項目提供了一個應對監管的良好樣本。

一、因投資詐騙代幣,投資者將 Uniswap 告上法庭

2022 年4 月,一群投資者將Uniswap 的開發者和投資人——Uniswap Labs 與其創始人Hayden Adams,及其投資機構(Paradigm、Andreesen Horowitz 及Union Square Ventures)集體告上法庭,控訴被告未根據美國聯邦證券法進行註冊,違規上架“詐騙代幣”造成投資者的損害,要求損害賠償。

主審法官 Katherine Polk Failla 表示,該案的真正被告應該是“詐騙代幣”的發行方,而不是 Uniswap 協議的開發者和投資人。由於協議的去中心化性質,詐騙代幣發行者的身份對於原告是不可知的(被告同樣不可知)。原告只能通過起訴被告,希望法院可以將其追索權轉移到被告身上。起訴理由是被告為詐騙代幣發行方提供了發行、交易平台的便利,以換取交易所產生的手續費用。

此外,原告還扮演了一回SEC 主席Gary Gensler 的角色,認為(1)在Uniswap 上出售的代幣是未註冊的證券;(2)並且Uniswap 作為一個交易證券代幣的去中心化交易所,應該在監管機構進行相關的證券交易所、證券經紀商註冊。法院拒絕將證券法擴展到原告所指控的行為,並以缺乏相關監管為由得出結論,認為投資者的擔憂“最好向國會提出,而不是向本院提出。”

綜合下來,法官認為當前的加密監管體係並不能為原告的訴求提供依據,而且根據現行美國證券法,Uniswap 的開發者和投資人不應對第三方使用該協議造成的任何損害承擔責任,因此駁回了原告的訴訟。

二、Uniswap 案件爭議焦點

該案主審法官 Katherine Polk Failla 也同樣是 SEC v. Coinbase 的主審法官,有著豐富的加密案件審理經驗。看完該案 51 頁的裁判文書,可以看出法官對於加密行業的理解之深。

本案的爭議焦點在於:(1)Uniswap 是否應該為第三方使用協議而承擔責任;(2)誰應該承擔使用協議的造成責任。

2.1 Uniswap 的底層協議應該和發行方的代幣協議區別開來,實施損害行為的發行方應該承擔責任

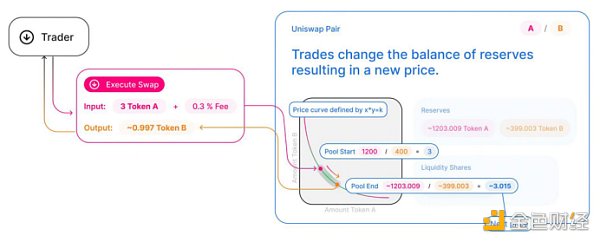

Uniswap Labs 此前表示:“Uniswap V3 分散的流動性池模型完全由底層智能合約組成,並且自動執行。該模型因為其開放性、無許可性和包容性,能夠產生指數級增長的生態。該底層協議不僅消除了所謂的交易中間人,而且無許可地允許用戶通過各種方法簡單有效地與協議進行交互(如通過Uniswap Labs 開發的Dapp 進入)”。

發行方正是基於上述的Uniswap 底層協議,根據DEX 獨特的AMM 機制,匿名上線代幣而無需任何形式的行為驗證或背景調查,自行創建並設立流動性池交易對(如自身ERC-20 代幣/ ETH),以供投資者進行交易。

(https://www.docdroid.net/APrJolt/risley-v-uniswap-PDF)

Uniswap 的去中心化性質意味著該協議無法控制哪些代幣在平台上發行或與誰交互。法官認為:“這些底層基礎智能合約與每個流動性池獨有的,由發行人創建的代幣合約不同。與原告訴請相關的協議不是被告提供的底層協議,而是發行者自己起草的流動性池交易對協議或代幣協議(the pair or token contracts drafted by the issuers themselves)。”

為了更好地解釋,法官還做出了幾個類比:“就比如讓自動駕駛汽車的開發商對第三方使用該汽車發生交通肇事或搶劫銀行而承擔責任,不論過錯是否在於開發商。”法官還類比了支付應用Venmo 和Zelle,“原告的訴訟相當於試圖讓這些支付平台承擔責任,而不是毒販,因為毒販利用支付平台進行了毒品交易的資金轉移。”

在這些案子中,需要追究實施損害行為個人的責任而非軟件程序的開發商。

2.2 去中心化智能合約背景下的第一裁判

法官承認目前缺乏與 DeFi 協議相關的司法判例,尚未有法院在去中心化協議的智能合約的背景下作出裁判,也沒有找到根據證券法追究被告法律責任的途徑。

法官認為在這個案件中,Uniswap 協議的智能合約確實能夠合法運行,就像為加密商品ETH 和BTC 提供交易一樣(Court finds that the smart contracts here were themselves able to be carried out lawfully, as with the exchange of crypto commodities ETH and Bitcoin)。

在這一發言中,法官特別地提到了 ETH 的商品屬性,雖然只有一句。

2.3 基於證券法下的投資者保護

證券法第 12 (a)(1)條賦予投資者因銷售方違反證券法第 5 條(證券的註冊與豁免)而起訴損害賠償權利。由於該訴請是基於加密資產是否是證券這一監管難題,所以法官表示:“這種情況,不是由法院決定,而是由國會決定。”法院拒絕將證券法擴展到原告所指控的行為,並以缺乏相關監管依據為由得出結論,認為“投資者的擔憂最好向國會提出,而不是向本院提出。”

2.4 小結

雖然SEC 主席Gary Gensler 迄今為止一直避免將ETH 稱為證券,但Katherine Polk Failla 法官在該案中直接將其稱為商品(Crypto Commodities),並拒絕在針對Uniswap 的案件中擴大證券法的適用範圍,以涵蓋原告所指控的行為。

考慮到Katherine Polk Failla 法官同樣審理SEC v. Coinbase 案件,她對加密資產證券與否的回應:“這種情況,不是由法院決定,而是由國會決定”以及“ETH 是加密商品”,是否也可以同樣解讀在SEC v. Coinbase 案件中?不論如何,雖然目前正在圍繞 DeFi 正在製定相應的法律,監管機構有一天可能會解決這個灰色地帶。但是,Uniswap 這個案件確實為加密 DeFi 世界提供了一個應對監管的樣本,即去中心化交易所 DEX 不能對用戶因第三方發行的代幣而遭受損失負責。這其實比 Ripple 案件帶來的影響更加巨大,利好DeFi。

三、深處地獄的 Tornado Cash 及其創始人

同為部署在區塊鏈上的 DeFi 協議,提供混幣服務的 Tornado Cash 的處境似乎並不理想。 2023 年8 月23 日,美國司法部(DOJ)對Tornado Cash 創始人Roman Storm 和Roman Semenov 提出了刑事指控,控訴兩人在Tornado Cash 運營期間涉嫌串謀洗錢、違反制裁規定並經營無牌匯款業務。

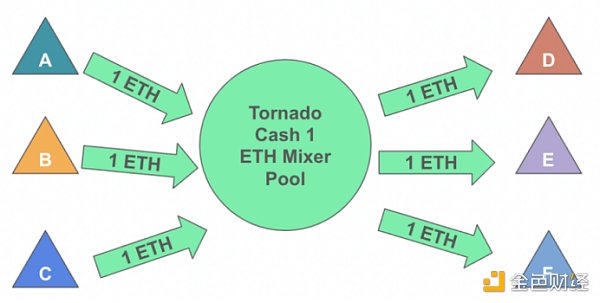

Tornado Cash 是曾經以太坊上知名的混幣應用,旨在為用戶提供交易行為的隱私保護,其通過混淆加密貨幣交易的來源、去向以及交易對手,從而達到隱私匿名交易。 2022 年8 月8 日,Tornado Cash 曾受到美國海外資產辦公室(OFAC)的製裁,部分與Tornado Cash 相關的鏈上地址被列入SDN 清單,也就是說,任何實體或個人與SDN 清單中的鏈上地址產生任何交互行為都是非法的。

新聞稿中,OFAC 稱自2019 年以來,採用Tornado Cash 進行洗錢犯罪的資金量超過70 億美金,Tornado Cash 為美國境內外非法網絡活動提供實質性的協助、贊助或金融和技術上的支持,這些行為可能對美國的國家安全、外交政策、經濟健康、金融穩定造成重大威脅,因此受到OFAC 的製裁。

(https://www.researchgate.net/figure/Example-of-the-Tornado-Cash-1-ETH-pool-addresses-A-through-F-deposit-to-and-withdraw_fig1_357925591)

(https://www.researchgate.net/figure/Example-of-the-Tornado-Cash-1-ETH-pool-addresses-A-through-F-deposit-to-and-withdraw_fig1_357925591)

3.1 針對 Tornado Cash 及其兩位創始人的刑事指控

DOJ 在 8 月 23 日的新聞稿中表示:被告及其同謀創造了 Tornado Cash Service 的核心功能,支付關鍵基礎設施的運營費用以推廣服務,並從中獲得了數百萬美元的回報。被告明知交易的非法性而選擇不執行法律要求的了解你的客戶(KYC)及反洗錢(AML)的合規措施。

在 2022 年 4 月和 5 月,Tornado Cash 服務 Lazarus Group(受制裁的朝鮮網絡犯罪組織)用於清洗數億美元的黑客收益。據稱,被告明知這些是洗錢交易,而對服務進行了更改,使得他們就可以公開宣布他們“看似”遵守了合規要求,但在他們的私人聊天中,他們一致認為這種更改是無效的。此後,被告繼續運營該服務,並進一步為非法交易提供數億美元的便利,幫助 Lazarus Group 從被 OFAC 指定為封鎖財產的加密錢包中轉移犯罪收益。

被告分別被控一項串謀洗錢罪和一項串謀違反《國際經濟緊急權力法》的罪名,這兩項罪名最高可判處 20 年監禁。他們還被控合謀無證經營貨幣傳輸業務(Operate an Unlicensed Money Transmitting Business),最高可判處五年監禁。聯邦地區法院法官將在考慮美國量刑指南和其他法定因素後決定如何裁判。

3.2 對於貨幣傳輸業務的定義(Money Transmitting Business)

需要注意的是,美國財政部下屬的金融犯罪執法網絡(FinCEN)並沒有針對 Tornado Cash 及其創始人因無證經營貨幣傳輸業務而提出民事訴訟。要知道如果 Tornado Cash 落入了貨幣傳輸者(Money Transmitter)的定義,這意味著該定義同樣適用於其他類似的 DeFi 項目。一旦落實,這些項目都需要去 FinCEN 登記註冊,去走 KYC/AML/CFT 流程,這對 DeFi 世界將造成巨大影響。

FinCEN 在 2019 年發布指南(2019 FinCEN Virtual Currency Guidance)將加密活動的業務模式分類,根據業務類型判斷是否納入貨幣傳輸者的定義。

3.2.1 匿名軟件提供商(An Anonymizing Software Provider)

Coin Center 的 Peter Van Valkenburgh 表示:控訴狀中關於被告無證經營貨幣傳輸業務的唯一指控是:他們從事代表公眾轉移資金的業務,並且沒有在 FinCEN 註冊。但是,Tornado Cash 實際上為匿名軟件提供商(Software Provider),它只是提供“貨幣發送者用來支持貨幣傳輸服務的交付、通信或網絡接入服務”。

2019 年指南明確匿名軟件提供商並不屬於貨幣傳輸者的定義(An Anonymizing Software Provider is Not a Money Transmitter),而匿名服務提供商(Service Provider)則屬於。

3.2.2 加密錢包服務商(CVC Wallet)

頂級大所Cravath, Swaine & Moore LLP 也發布了一篇報告,將2019 年指南中唯一一個被明確定義為貨幣傳輸者的業務——加密錢包服務商(CVC Wallet)做類比,以此引申出貨幣傳輸者的剛性要求——必須完全獨立控制傳輸的價值(Total Independent Control Over the Value being Transmitted),並且這種控制是必要和充分的(Necessary and Sufficient Control)。

在該案中,控訴狀表示被告是如何控制 Tornado Cash 軟件/協議的,但是它並沒有指明被告如何控制資金的傳輸。報告分析了Tornado Cash 中資金的傳輸過程,最終表明其並不能像加密錢包服務商那樣完整控制資金的傳輸,因為資金的傳輸還需用戶通過密匙進行交互,所以不應落入“資金傳輸者的定義”。

3.2.3 DApps

Delphi Labs 的法總 @_gabrielShapir0 不同意 Cravath 的觀點,他認為 Cravath 忽視了 2019 年指南中的另外一個加密活動的業務模式——Decentralized Applications (DApps)。

(https://twitter.com/lex_node/status/1698024388572963047)

(https://twitter.com/lex_node/status/1698024388572963047)

以下是FinCEN 對DApps 的看法:“DApp 的所有者/運營商可以部署它來執行各種功能,但當DApp 執行貨幣傳輸業務時,貨幣傳輸者的定義將適用於DApp, 或DApp 的所有者/運營商,或兩者兼而有之。”

控訴狀正是基於2019 年指南對DApps 的理解,來為無證經營貨幣傳輸業務進行定義,即當一個主體(個人、法人、非法人組織)通過智能合約/DApps 運行貨幣傳輸業務時,FinCEN 的規則將適用。

如果 FinCEN 在 2019 年的指南中真的如上表述的話,那麼我們不得不懷疑為什麼它自發布以來沒有採取任何針對 DeFi 的執法行動來闡述這一解釋。鑑於 DeFi 應該都是以某種方式轉移資金,那麼理論上它可以適用於每一個 DeFi 應用(因為它們都以某種方式轉移資金)。

3.3 小結

FinCEN 2019 年的指南終歸只是指南。它對司法部沒有約束力,也沒有法律效力。然而,在目前美國加密監管框架缺失的情況下,該指南仍然是反映監管態度的最好的文件。

然而,DOJ 的做法為去中心化協議的未來留下了未解決的重要問題,這些問題包括個人行為者是否應該對第三方採取的行動,或鬆散社區投票而產生的決議負責。美國籍被告 Roman Storm 將在未來幾天內首次出庭並接受提審。之後,法院可能有機會解決這些懸而未決的問題。

總檢察長 Merrick Garland 稱:“該控訴狀對那些認為可以利用加密貨幣來掩蓋罪行的人再次發出警告”。 FBI 局長 Christopher Wray 補充道,“FBI 將繼續拆除網絡犯罪分子用於實施犯罪並從中獲利的基礎設施,並追究任何協助這些犯罪分子的人的責任。”可見監管對於 AML/CTF 的堅決態度。

四、同為 DeFi 協議,為何有天堂和地獄之分

Uniswap 和Tornado Cash 兩個案件的共同點在於:(1)都是部署在區塊鏈上的智能合約,並且能夠自主運行;(2)都是因為第三人對於智能合約的不合規/非法使用,而造成了監管的介入;(3)接下來都面臨到底誰應該為不合規/非法行為造成的損害承擔責任?

區別在於:

在Uniswap 案件中,法官認為(1)區塊鏈上的底層智能合約區別於發行人自身部署的代幣合約,底層智能合約合法運行沒有問題,(2)發行人自身部署的代幣合約給投資人造成了損害,(3)那麼就需要去追究發行人的責任。

而在Tornado Cash 案件中,控訴狀中指出,雖然也是因為第三方的非法使用造成了監管的介入,但是區別在Tornado Cash 的創始人是在明知的情況下,其有能力控制協議並為網絡不法分子提供便利,且侵犯的是國家安全的利益。至於誰來承擔責任,那就不言而喻了。

五、寫在最後

2023 年 4 月 6 日,美國財政部發布了 2023 DeFi 非法金融活動評估報告,這是世界上首份基於 DeFi 的非法金融活動評估報告。該報告建議加強美國AML/CFT 的監管,並在可能的情況下加強對加密資產活動業務層面的(包括DeFi 服務)執法,以提高加密資產服務提供商對美國銀行保密法項下義務的合規性。

可以看出美國監管也是沿襲這個思路,從KYC/AML/CTF 角度監管加密資產的出入金活動,做到源頭把控,如Tornado Cash 為網絡不法分子提供洗錢便利;再從投資者保護角度監管具體項目的業務的合規性,如在CFTC v. Ooki DAO 的案件中,監管以Ooki DAO 業務違反CFTC 規定為由介入監管執法;如Tornado Cash 案件中,監管以其違反FinCEN 的貨幣傳輸規定而介入監管執法。

雖然美國加密監管框架不明朗,但是目前來看,Uniswap 在美國設立運營主體以及基金會,積極配合監管機構實施風控措施(屏蔽某些代幣),其UNI 代幣始終只有治理功能(而非捲入證券型代幣的紛爭),這些動作都在為其他DeFi 項目提供了一個應對監管的良好樣本。

技術本身是無罪的,有罪的是使用技術工具的人本身,Uniswap 和 Tornado Cash 案件都給出了同樣的答案。