作者: Solaire, YBB Capital

前言

穩定幣一直是加密世界中最關鍵的一環,它們佔據著整個區塊鏈總市值的8.6%(約1245億美元)。其中以美元和美債為抵押物的中心化穩定幣一直佔據主導地位,如USDT和USDC,但中心化穩定幣始終受中心控制,比如Tether完全有能力凍結任何一個地址中的USDT,並且它們的安全由中心化實體保證。這顯然不符合區塊鏈存在的初衷,而在對於去中心化穩定幣的探索中產生了兩個主要的分支,超額抵押穩定幣與算法穩定幣。雖然超額抵押穩定幣由於其高抵押率的緣故能在高波動的加密市場中保持穩定,但其1.5-2倍的最低抵押率導致資本效率低下。而算法穩定幣的市場從來是最殘酷的,雖然它們擁有最高的資本效率,但由於其接近0抵押的模型,死亡總是伴隨它們左右,在經歷LUNA的失敗後,這條賽道已經銷聲匿跡許久了。但筆者始終認為加密世界應該存在一種非超額抵押的去中心化穩定幣,而此文將探討關於算法穩定幣的歷史與一些新的想法。

算法穩定幣是什麼?

通常來說算法穩定幣是一種不需要任何儲備與抵押的穩定幣,通過算法來完全調節其供應和流通。這個算法控制著貨幣的供求關係,旨在使穩定幣的價格與參考貨幣(通常是美元)掛鉤。一般來說,當價格上漲時,算法會發行更多的硬幣,而當價格下跌時,則會回購市場上的更多硬幣。這個機制類似於鑄幣稅,也就是中央銀行通過發行或銷毀貨幣來調節其供應和價值的方式。對於一些算法穩定幣來說,其功能是可以根據社區的建議進行修改的,而這種修改是通過去中心化治理來實現的,這樣鑄幣稅的權力就交給了貨幣的使用者,而不是中央銀行。

總而言之,相對於常見的穩定幣(如USDT和USDC),算法穩定幣在去中心化方面有所不同,它們不需要儲備而且是獨立的。由於算法穩定幣是基於數學、貨幣經濟學和技術之間內在關係的貨幣,因此它們引出了一種可能比中心化穩定幣更先進的穩定幣模型。

算法穩定幣簡史

關於影響後來算法穩定幣的早期嘗試可以追溯到2014年,當時經濟學家Robert Sams提出了一種名為”Seigniorage Shares”的模型,該模型通過自動調整貨幣供應來維持價格穩定。這一理念在一定程度上受到了現代中央銀行貨幣政策的啟發。接下來,BitShares嘗試採用一種混合模型,該模型雖然主要是基於資產抵押,但也包含了一些算法調整的元素。這可以看作是算法穩定幣發展的一個重要步驟,儘管它本身不是一個純粹的算法穩定幣。

到了2017年,一個名為Basis(原名Basecoin)的項目引起了廣泛關注。該項目試圖通過一個複雜的三代幣系統來維持穩定幣的價值。然而,由於與美國證券法的不兼容性,該項目最終在2018年底被迫關閉。

2019年,Ampleforth提出了一種名為“彈性供應”的新模型,該模型不僅調整新代幣的發行,還調整用戶錢包中現有代幣的數量,從而實現價格的穩定。幾乎同一時期,Terra也發布了其穩定幣,該穩定幣使用了一種包括稅收、算法調整和資產抵押在內的複合模型,通過其原生代幣鑄造。當然這個代幣的名字也廣為人知,也就是後來的LUNA。

Terra LUNA

LUNA作為算法穩定幣中最具代表性的項目,同時也是加密世界中最為臭名昭著的項目之一。關於它的歷史就如同一個閃光彈一樣,在一瞬間非常明亮卻又在一瞬間消失不見。今天對於LUNA的再次探討只是想以史為鑑,發現一些對於未來的啟示。

LUNA歷史K線(數據源自CoinGecko)

Terra是一個基於Cosmos SDK 和Tendermint 共識構建的區塊鏈,最初旨在通過加密貨幣解決電商支付問題,但傳統加密貨幣波動過大,要像法幣一樣使用並不是一件易事,而USDT等中心化穩定幣又具備區域性以及中心化的問題。所以Terra想要打造一個豐富且去中心化的穩定幣組合,如韓元、泰銖、美元。

而為了實現這一目標,則需要Terra推出一套通用的鑄造機制,不久後,在2019年4月的某天裡,一個鑄造方式由Terra的兩位聯創Do Kwon和Daniel Shin在Terra Money的白皮書中提出了,即通過LUNA(Terra的原生代幣)去鑄造各國的穩定幣。這里以UST(Terra的美元穩定幣)為例,我再簡單說一下這個方式。

·首先UST是與美元1:1掛鉤的;

·如果UST超過掛鉤價,你可以將1 美元的LUNA 轉換為1 UST,此時UST 價值超過1 美元,通過出售可以賺取差價;

·反之亦然,如果UST 低於掛鉤價,你始終可以將1 UST 換成1 美元的LUNA。

這套模型從推出開始便備受質疑,從LUNA誕生開始到LUNA隕落前夕,加密圈的各路知名人士都在警告LUNA不過是一場龐氏騙局。但即便如此,依舊有許多人前仆後繼著不斷湧入這片危險之地,所以是為什麼?

鑄幣稅(Seigniorage)

要了解一個旁氏騙局,首先要了解設計這場騙局的動機,UST的大規模採用除了能提高LUNA的價格,還有一個很關鍵的利益點——鑄幣稅。

鑄幣稅是一個經濟學概念,描述的是過去政府通過發行貨幣而獲得的收入。具體而言,這一術語通常用於指代貨幣面值與其生產成本之間的差額。例如,如果生產一枚1美元硬幣的成本是50美分,那麼鑄幣稅就是50美分。

在加密世界中,三種類型的穩定幣都有鑄幣稅。以法幣為抵押物的穩定幣,一般在鑄造和銷毀過程中收取約0.1%的鑄幣稅。而超額抵押穩定幣則從手續費和持幣者支付的利率中獲得收益。至於算法穩定幣,具有最高的鑄幣稅率。通過引入掛鉤波動性Token的機制,穩定幣能夠將所有進入系統的資金轉化為鑄幣稅,這就是憑空造物。這種機制大大降低了啟動成本,一定程度上提高了錨定速率,但也伴隨著與生俱來的脆弱性。

Anchor Protocol

LUNA是算法穩定幣歷史上的一場奇蹟,在此之前的算法穩定幣項目都在極短的時間內宣告失敗,或者始終沒辦法做大。而LUNA不僅做到了穩定幣板塊第三的位置,也是為數不多打通支付業務的公司。

Terra在暴斃之前,其實擁有了一個很優秀的金融生態,並且還有兩個建立在Terra協議上的支付系統,CHAI和MemaPay。 CHAI甚至已經一站式打通了韓國本土的支付渠道,並與大量企業有著合作關係,NIKE韓國和飛利浦都是CHAI的客戶之一。而在Terra的金融生態內,還活躍著股票、保險、資產拆分等協議。事實上,在將區塊鏈的便利實惠帶入現實世界這一點上,Terra已經做的很成功了。

但遺憾的是這些繁榮昌盛都建立在Do Kwon的騙局之上,比起穩步推進UST的各種應用場景。 Do Kwon按下了Anchor Protocol這個加速按鈕,加速了Terra的成功也加速了Terra的死亡。

Anchor Protocol是Terra生態內的去中心化銀行,它提供了一個非常誘人的儲蓄產品,20%APY無損的UST存款業務(早期的設計是3%的APY,但Do Kwon堅持20%)。在現實世界銀行連百分之一利率都無法提供的情況下,UST有20%的APY。於是UST的大規模鑄造與穩定拋壓的神秘按鈕被Do Kwon找到了。

為了維持這個騙局,Do Kwon在Terra的後期也已經接近瘋魔,通過再融資以及購買BTC去維護UST年化(在當時有提議將年化降至4%,但Do Kwon心裡明白天量的拋壓是更可怕的事情)以及UST的穩定性。但紙始終保不住火,在UST 從Curve 3Pool 遷移到DAI killing 4Pool的那個夜晚,UST 流動性最低的時候,一場精心策劃的做空攻擊直接將UST砸到脫鉤, 而做為第二層盾牌的BTC也沒能護住UST的固定匯率,反而餵飽了做空攻擊者。至此,Terra這個巨型帝國在瞬間傾塌。

平行世界

假如有其它平行世界,Do Kwon並沒有利益熏心按下那個按鈕,又或者在UST遷移池子的那個夜晚也沒有遭遇攻擊。 Terra最後能避免死亡的結局嗎?答案是不能,在UST沒有被攻擊的那個平行世界,UST最終還是會因為旁氏死亡,而即便沒有旁氏,UST還是會因為強行掛鉤而死亡。掛鉤另一種貨幣本身就是極其困難的,哪怕沒有遭遇做空攻擊,還是會被很多不可控事件擊垮這種脆弱。

史瓦西半徑(Schwarzschild radius)

史瓦西半徑是一個天體上的物理參數,它指的是任何天體小於其史瓦西半徑時,都會不可避免地坍縮成黑洞。

事實上這個道理不僅適用於天體,也適用於LUNA這類算法穩定幣,甚至是這些採用“金本位”的中心化穩定幣。由於LUNA和UST是雙生關係,它們中的任何一個都是對方的史瓦西半徑。一旦UST脫鉤或者LUNA出現流動性問題,而鑄造機制還是在照常運行時,那麼它們最終極速地坍縮成“黑洞”。

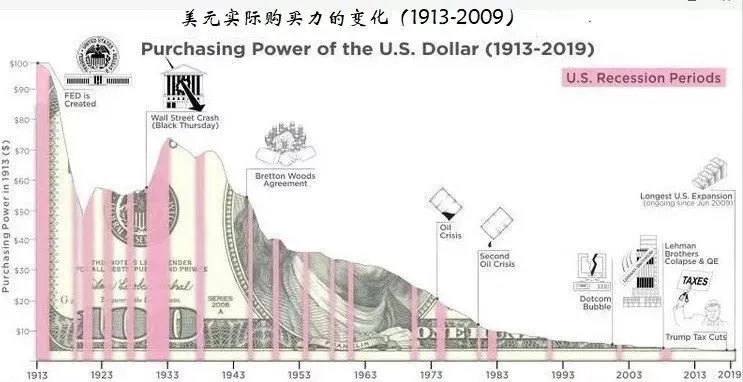

而採用美元或者美債為抵押物的中心化穩定幣,它們的史瓦西半徑可以說是中心化實體的安全性。這個中心化的問題除了它們自己本身,也包括銀行與託管機構。雖然我們都明白無論USDT還是USDC都已經存在了這麼多年,期間遭遇過無數次FUD還是存活了下來,但它們的歷史也僅僅只是相對加密世界來說較為漫長。沒有人能保證這世界上有什麼中心化機構是大而不倒的。畢竟雷曼兄弟(Lehman Brothers)也能破產,一旦出現失去抵押物或者不可兌換回美元的情況時(USDC在今年3月時也差點遭遇過這種危機),它們也會瞬間被擠兌為“黑洞”。

回看現實世界的貨幣歷史,這些機制其實都發生過塌縮成黑洞的情況。比如金本位的崩潰就是由於戰爭時期黃金儲備不平衡以及中央銀行大量印發鈔票,其黃金儲備根本不能匹配印發鈔票的總額,平民根本不知道銀行究竟有多少黃金儲備。只有當擠兌發生時大家才明白,手上的鈔票早已一文不值,最後中央銀行過量印鈔反而成為了合法的事情(現代的紙幣系統)。而貨幣掛鉤另外一種貨幣這種情況,比如英鎊間接掛鉤德國馬克,英國曾短暫地參與了歐洲匯率機制(European Exchange Rate Mechanism,簡稱ERM),這是一個多國貨幣之間的半固定匯率制度。在ERM中,參與國家的貨幣匯率在一個相對狹窄的範圍內波動,德國馬克常常作為一個“錨定”貨幣。這可以視為一種間接的掛鉤。然而,由於多種因素(包括德國重新統一導致的利率上升和英國國內經濟壓力需要下調利率以刺激出口),英國維持在ERM中的固定匯率變得越來越不可持續。

歷史上著名的黑色星期三事件正是發生在此刻,索羅斯發現了這個體系中的脆弱性,他同一些長期進行套匯經營的共同基金和跨國公司在市場上拋售疲軟的歐洲貨幣進行做空,使得這些國家不得不斥巨資來維穩各自的貨幣價值。

1992年9月15日,索羅斯決定大量放空英鎊,英鎊對馬克的比價一路下跌到2.8。此時英鎊已處於退出EMR體系的邊緣了。而到了16日,即便英國財政大臣將本國利率一天之中上調到了15%,但依舊收效甚微。在這場捍衛英鎊的戰爭中,英國政府動用了269億美元的外匯儲備,中央銀行每小時回購20 億美元的英鎊,依舊不能讓匯率站在2.778的最低限上。最終慘敗,被迫退出EMR體系。而索羅斯在這場戰役裡獲利近10億美元,一戰成名。做空LUNA的手法與此幾乎一模一樣。

信用貨幣(credit money)

現代的貨幣體系建立於中心化政府的信用之上,我們每個人手裡的錢,都是銀行或者政府的債務,而國債是債務的債務。現代貨幣本質上是“信用貨幣”。政府不斷地發行債務只會使貨幣不斷貶值,並加速通貨膨脹的周期。這種貨幣體係可能是人類史上最大的龐氏騙局,但提到“錢”大部分人並不會想到法幣之外的東西,這是因為人們已經接受了這個謝林點(Schelling point),一個騙局維繫的足夠久那就是“真的”。想在區塊鏈上建立了一個穩定幣,我們或許要接受一定的龐氏存在。

美元購買力的變化(圖源:騰訊新聞) 反思

那麼關於如何在區塊鏈上建立一種貨幣,我個人的觀點如下:

·波動性低但允許波動,並且流動性充足;

·不與任何法幣進行強行掛鉤;

·跟踪供需指標進行調配;

·接受一定的旁氏存在,讓這種幣成為謝林點(Schelling point);

·足夠多的應用場景,能打通現實世界支付。

浮動穩定幣,f(x) Protocol

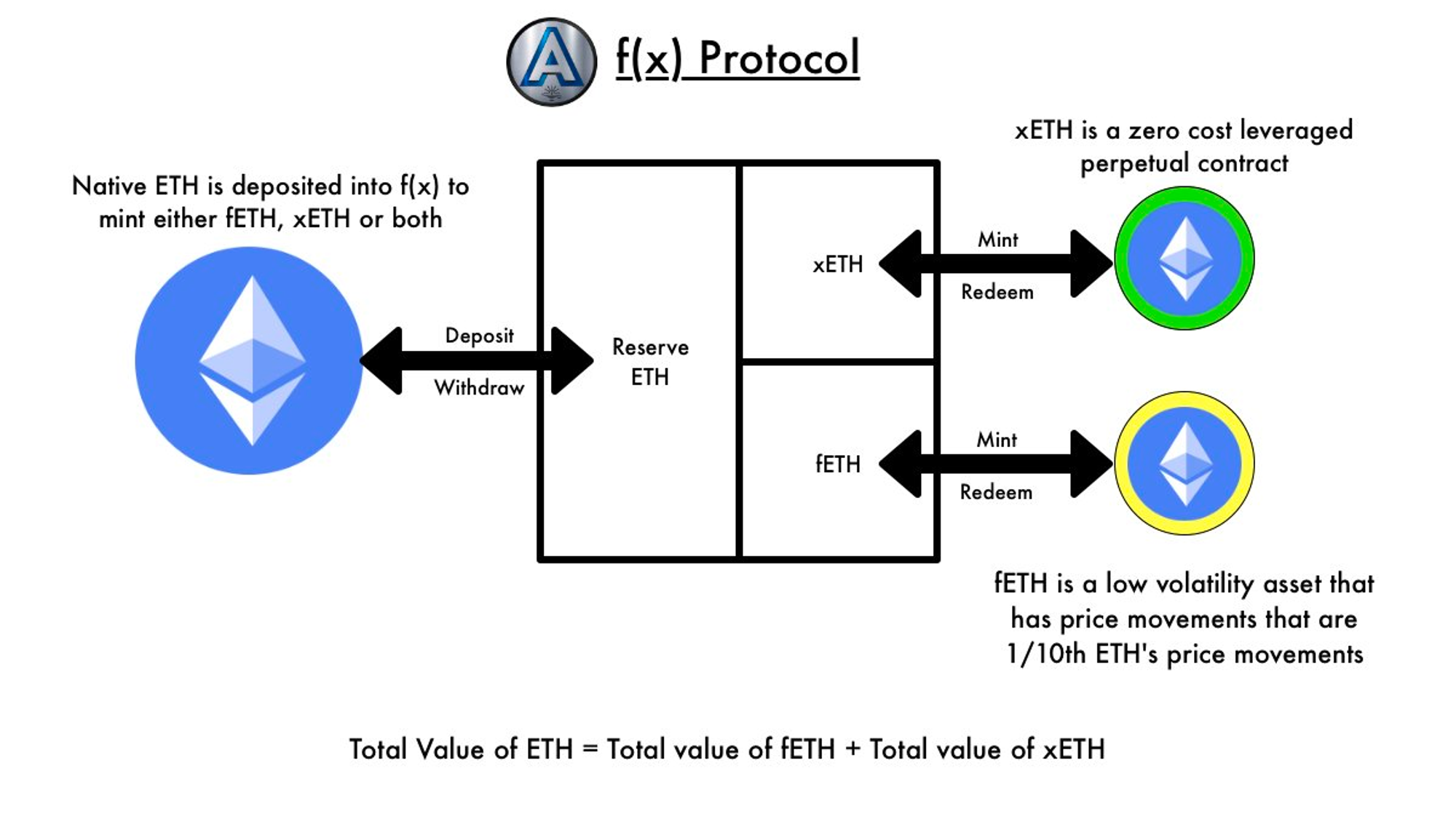

f(x) 是一種ETH 分級槓桿協議,旨在滿足加密貨幣領域對穩定資產的需求,同時減輕中心化風險和資本效率問題。 f(x) 協議引入了一個稱為“浮動穩定幣”或fETH 的新概念。 fETH 不與固定值掛鉤,而是獲得或損失原生以太坊(ETH) 價格變動的一小部分。此外還創建了一種稱為xETH 的補充資產,它充當零成本槓桿化多頭ETH 頭寸。 xETH 吸收了ETH 價格變動的大部分波動,從而穩定了fETH 的價值。

圖源:f(x) 官方X

·fETH:低波動性的ETH資產,其價格是原生ETH價格波動的1/10(β係數為0.1)。比如今天的ETH價格是1650美元,鑄造的fETH為1650個,價格也是1650美元。明天ETH的價格下跌到1485美元,而fETH的價格還能維持在1633.5美元,反之亦然。你也可以將其簡單理解為90%的穩定幣+10%的ETH;

·xETH:零成本槓槓多頭ETH頭寸,用以吸收ETH的波動,以維穩fETH的價格(即β> 1),這些xETH可以在DeFi中交易(通過ETH的多頭頭寸需求支持體系)。

這個機制下β係數是可以調整的。

β

在金融學中,貝塔(Beta)是一個用於量化資產或投資組合相對於市場整體波動性的指標。它是資本資產定價模型(CAPM)中的一個關鍵參數,用於估計資產的預期回報和風險。

計算方法

貝塔是通過回歸分析計算得出的,通常是將個別資產的收益與市場整體(通常用市場指數如S&P 500作為代表)的收益進行對比。數學上,貝塔是這樣的回歸方程中的斜率:

資產收益率=α+β×市場收益率

其中,α是截距項,表示資產在無風險情況下的預期回報,而β是斜率,表示資產與市場回報的敏感性。

解釋

·β = 1:資產的波動性與市場整體的波動性一致;

·β > 1:資產相對於市場更加波動,也就是說,市場上升或下降時,這一資產可能會有更大幅度的變動;

·β < 1:資產相對於市場較為穩定,波動性較小;

·β = 0:資產與市場回報沒有關聯,通常是無風險資產,如國債;

·β < 0:資產與市場回報呈負相關,這樣的資產在市場下跌時可能會有正回報,因此有對沖作用。

工作原理

f(x)協議僅接受ETH作為抵押品,並由該抵押品支持的低和/或高波動性(β)代幣。提供ETH允許用戶鑄造fETH和/或xETH,數量基於ETH的價格和每個代幣的當前淨資產值(NAV)。相反,用戶可以隨時從儲備中兌換fETH或xETH的NAV ETH。

fETH和xETH的NAV隨著ETH的價格而變化,因此在任何時候,所有fETH的總價值加上所有xETH的總價值都等於ETH儲備的總價值。通過這種方式,每個fETH和xETH令牌都有其NAV支持,並可隨時兌換。數學上講,在任何時候不變式都是成立的:

式中neth為ETH抵押品數量,peth為ETH USD價格,nf為ETH總供給,pf為ETH NAV,nx為xETH總供給,px為xETH NAV。

該協議通過根據ETH價格的變化調整其NAV來限制fETH的波動性,從而使ETH回報的10%(對於βf=0.1)反映在fETH價格中。該協議同時調整xETH NAV,以超過ETH回報的幅度,以滿足f(x)不變量(等式1)。通過這種方式,xETH提供槓桿ETH回報(代幣化,融資成本為零)而fETH表現出低波動性,並且兩者都保持可信的去中心化。

風險模式

事實上這個概念下,fETH需要依賴xETH存在,xETH的需求不夠大就維持不了fETH的0.1β係數,或者波動過高也不能維持,於是協議引入了一個CR公式來計算整個系統的健康水平。

CR為總抵押品價值除以fETH的總NAV,並根據百分比設置了四個風險等級。

如果系統的CR下降到維持βf= 0.1的能力面臨風險的水平,系統的風險管理系統將啟動四種逐步強大的模式,引導系統回到過度擔保的方向。每種模式都設置一個CR閾值,低於該閾值時,會啟動額外的措施來幫助維護整個系統的穩定性。只要CR低於其指定水平,每種模式所描述的激勵、費用和控制都將保持有效,因此,例如,若第3級是有效的,則意味著第1級和第2級也是有效的。當CR回升到相關水平以上時,它們會自動恢復。

·Level 1——Stability Mode:當CR值低於130%時,系統進入穩定模式。在此模式下開始,fETH鑄造被禁用,贖回費用被設置為零。 xETH的贖回費用增加,xETH礦工以小額穩定費的形式從fETH持有者那裡獲得額外獎勵;

·Level 2——User Rebalance Mode:當CR值低於120%時,系統進入用戶平衡模式。在這種模式下,用戶可以通過將fETH兌換為ETH來獲得獎勵,剩餘的fETH持有者以與穩定模式類似的方式支付穩定費。通過這種方式,用戶可以在贖回時獲得比fETH的NAV稍多一點的收益。在此模式下,fETH的贖回費用設置為零;

·Level 3——agreement balance mode again:當CR值低於114%時,系統進入協議再平衡模式。該模式相當於Level 2,不同之處在於協議本身可以使用儲備金進行再平衡。這種模式不太可能被觸發,因為第2級的再平衡動作具有盈利能力,而且用戶的響應能力比協議更快,但是它創建了額外的保護層。在這種模式下,協議使用fETH儲備中的ETH在市場上購買,然後從AMM中燃燒fETH。使用這種機制,fETH的NAV只會減少協議在這種情況下獲得的再平衡穩定費用;

·Level 4——Recapitalization:在最極端的情況下,該協議有能力發行治理令牌,通過鑄造xETH或購買和贖回fETH來籌集ETH進行資本重組。

結語

f(x) Protocol提出一個通過控制波動的方法來創造穩定幣,這個想法很有趣,但依舊有比較明顯的缺點,因為fETH需要在市場相對穩定且xETH採用足夠高的情況下,才能存在。但這確實是非常創新的想法,區塊鏈想要在去中心化的前提下去建立一個類似現代信用貨幣的體系,是必然會失敗的(必須是在中心化的情況下,才有可能成功) 。因此,我們需要將重點放在足夠多的應用場景與低波動且具備流動性這兩個點上。我個人認為一些Meme代幣(比如Dogecoin)有開發應用場景的潛力,而關於算穩的一些新嘗試也並不是只有f(x)在做,對於一個處在萌芽階段的事物,我們應該給予一定的耐心和寬容。

參考文獻

1.f(x)白皮書

2.Terra Money: Stability and Adoption

3.貨幣的非國家化

4.算法穩定幣的魔戒夢:LUNA之後,不會再有下一個UST

5.由LUNA幣展開:為什麼我認為算法穩定幣的嘗試注定是失敗的