撰文:Jason Kam, Folius Ventures 合夥人、投資經理

Friend.Tech 發展經歷回顧

一個月內,站在前人肩膀上,解決行業分享痛點,同時恰逢其時透過投機效應做到冷啟動,並依靠快速迭代與捆綁 Paradigm 夯實發展預期。

• 產品縫合恰好: PWA 的選擇切合社交輕量級產品, 給老技術賦予了新場景,繞過對Web3 不友好的App store 相當關鍵。另外融合了類Web2 的登入方式降低門檻,綁定推特賬戶白嫖初始流量,聯合曲線設計讓流動性進出便捷, Base /OP Stack 在Social/小額的最低安全性+超低成本上良好的取捨,以及USDC 離岸美元的成熟,縫合起來讓Friend.Tech 在目前Web3 有限基建下能平穩推廣並轉化,順利達成「CT 引流,FT 變現」的商業模式。

• 某程度解決痛點:Web3 圈子無論是X,discord,微信,還是TG,都沒有良好類似知識星球/ 得到/ 專家諮詢網絡一樣按照認知付費,讓高價值個人單向、低噪、而舒適變現注意力和知識的場景。 Friend.Tech 某程度上填補了市場空白,讓付費直達行業最具認知和賺錢能力的人變成可能。

• 投機效應及早期KOL 戰略克服冷啟動:適逢行業敘事真空期,Friend.Tech 初始透過直接給與推特KOL 現金+ 用戶購買 Key 分潤給房主5% 的方式獲得了大量流量。用戶對於KOL 升值預期和拉盤後的財富效應預期和落實實現了項目第一波冷啟動。項目本身的空投預期及破圈潛力,也吸引了一批死忠持續耕耘不斷創造內容,保持了項目的DAU 活躍。

• Paradigm 核心二級火箭賦能:在第一波紅利下滑後,Paradigm 作為行業最頭部機構領投投的消息為項目發展打下了強勁的地基。未來發幣空投預期被夯實+估值預期大幅度提升,代表著用戶入金意願和金額也將大幅度提升;投資公司本身背景強大,則意味著產品眾多小問題及法務問題大概率會被解決,同時大幅度削減了跑路風險,也對用戶使用和入金意願大幅度提振。

• 在正確道路上快速迭代:Friend.Tech 作為產品,在中國/亞太Web2 圈層內橫向對標實屬不及格水平。所幸是在最核心為房主強變現、用戶賺錢+享受絲滑體驗上持續在正確的路上迭代,並在落地上非常務實。從刷新速度,回复功能,跨鏈+入金功能,全球對比/排行版面,圖片功能等等功能來看,團隊996 的能力有望持續為產品不斷完善保駕護航,最終達到Web2 及格線水平。

Friend.Tech 的點數係統及空投預期,讓持有Key 及發言變成了變相的Poo l2 挖礦

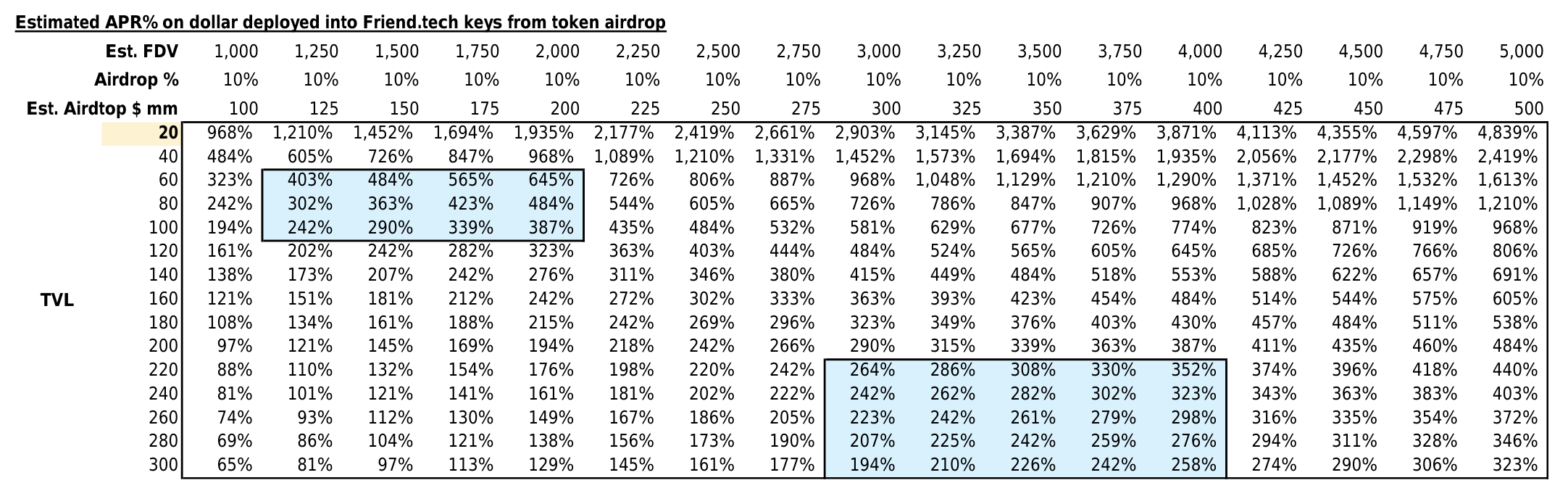

Friend.Tech 的點數係統及空投預期,讓持有Key 及發言變成了變相的Poo l2 挖礦,同時也是獲得其敞口的唯一途徑,目前潛在回報率高企。

Friend.Tech 目前的火熱,極大原因來自於其發幣預期– 對於重度參與者來講,其認知框架在於每1 point 可能能轉換為1-5 美金的代幣空投,或者按照參與金額200 -500% APR 甚至更多的挖礦:

• Friend.Tech 在25 週內將發放出1 億點數points。普遍共識為點數代表著代幣空投,並於投入Key 的總金額,持有時長,以及應用內活躍度(點開,時長,發言等等)強相關。

• 如以下表格,若最終Friend.Tech 發幣FDV 為1.5 Bn, 10% 作為空投,平均25 週內TVL 為80 mm,而參與者空投比例與參與TVL 相當,則最終年化空投利率約為~ 360% 。

• 購置KEY,保持活躍,及產品摩擦門檻阻礙了大資金的進入。但我們認為行業認知提升,產品迭代,配套金融設施完善,及矽谷+亞太+流量型人士進入後,TVL 及KEY 價格有可能大幅度上升。

• 值得一提的是,目前Friend.Tech 拒絕與所有除了Paradigm 以外的VC 接觸。因此我們認為這是屬於散戶和二級基金的機會,同時挖礦也可能是獲得公司敞口的唯一途徑。

關於PMF:對於一般的專業人士,快速的名譽變現代表著短期內1, 000 – 10, 000 美金的收益

• 訂閱價格= 賣出價* 0.9 – 買入價* 1.1 。換而言之,當價格上漲22% 後,用戶即為免費訂閱。根據換算公式,約等於再買入後倘若Keys 持有者再增加1 成,則此用戶可以「白嫖」。

• 最終定價應該會落在單一用戶多次諮詢的成本~= 價格的20% (一進一出)。按照目前以太價格,以及一般對沖基金1 小時的行業諮詢定價(500-1000 美金),作為頂級付費諮詢人士KEY 數量應該約為150 – 215 個,或單Key 價格1.4 – 3.0 以太左右。有趣的是,這個Key 數量在單一用戶能持有多個KEY 的前提下,實則約等於鄧巴數定律中的150 ,也是單一個人最容易維繫的小圈子人數,因此我們認為這個(S^ 2 / 16000 * 1) 方程的設計應是有意為之,而1.5-3.0 以太的單一個人價格,也是我們認為一般的行業專家在潮水退去後的正常價格。

• 群眾對於名聲+專業度的認知會將價格快速推至合理區域。早發現並盈利的快感讓人樂此不疲。而高昂的分潤則能讓influencer 快速感覺到收入的快感,從而進一步幫助平台推廣,加速網絡效應。一個influencer 在50/100/150 Key 的節點純粹透過royalty 最少約為200 / 1700 / 5600 刀。而早期倘若能夠自己低價持有3 個KEY,則50/100/150 KEY 節點拋售則能額外賺取750 / 3000 / 6750 刀。對於絕大多數專業人士來說,快速獲取1000-10, 000 刀的誘惑足夠他們去每日參與並推廣。

• 用戶可能會因為希望白嫖以及維持身份象徵而傾向於持有、另外我們認為這種獲得行業頂端人士注意力的機會極其稀少,目前權力和認知頂端的注意力觸達成本極低。對於有需要人士來說,為註意力和反饋可以付出的價格可以上不封頂,打開了Key 的天花板。單後期持續為influencer 帶來現金流可能是個問題,需要解決。

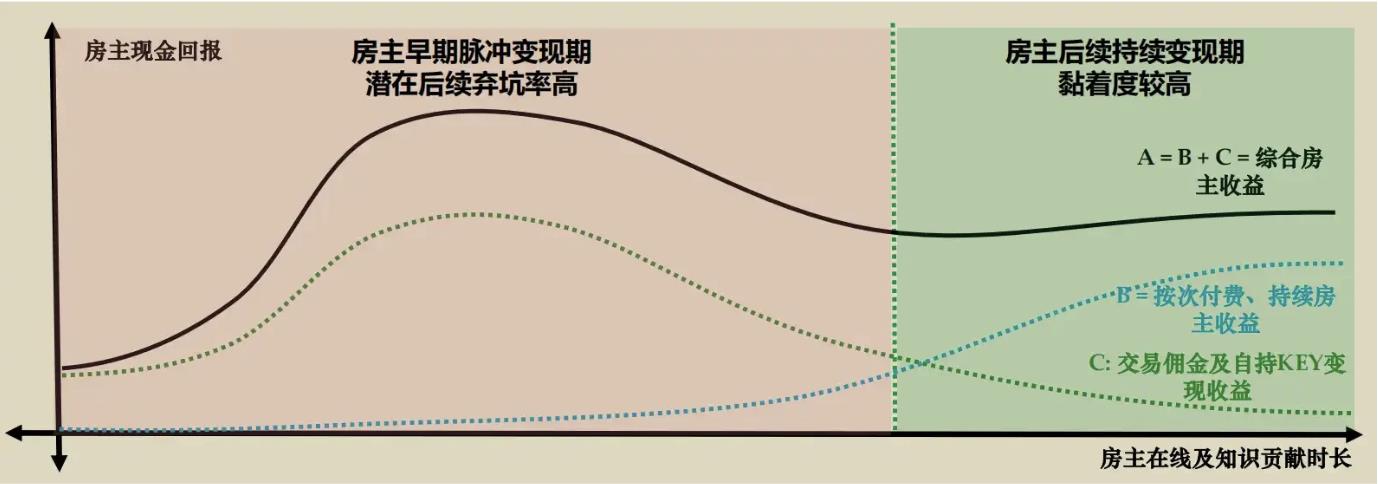

前期爆發收入與後續收入問題– Friend.Tech 必須引入持續付費機制

後續週期中KEY+代幣價格下降<->用戶棄坑可能引起死亡螺旋。

我們認為Friend.Tech 無可避免將面臨後期房主定價虛高、用戶持有Key 飽和惜售、潛在用戶由於資金不足而購買意願匱乏從而導致的持續現金流不足的問題。房主在早期透過權利金和售賣Key 的一次性變現後,勢必面臨後勁不足的問題核心問題。我們認為對於Web2 流量核心及中高端專業人士,Friend.Tech 必須開通針對外部以及群內的持續按次付費模式:

• 我們認為其設計需要配合有Key / 沒Key 差異化定價、持有Key 者的referral link / 分潤機制、以及適當的按解鎖時間或其他方式的免費披露,才能實現一個房主的有效持續變現。

• 在無法順利做到這一點的前提下,我們認為在用戶量相對飽和後的下行週期裡用戶流失率會隨著KEY 以及代幣被拋售大幅度上升,從而進一步影響KEY 及代幣價格,形成雙向死亡螺旋。

在執行力足夠好的前提下,後續Friend.Tech 可能仍有至少兩撥DAU 高峰衝擊

我們預判在執行力足夠好的前提下,後續Friend.Tech 可能仍有至少兩撥DAU 高峰衝擊。在此之後產品務必構成足夠網絡效應及質量。

後續潛在參與者:

• 矽谷VC + 矽谷創業者人群:透過Paradigm 及目前Web3 人士輻射

• 亞太區眾多VC,創始人,意見領袖,炒幣者,科技人士:透過從西到東+財富效應輻射

• 各行各業非Web3 人士,尤其是細分高淨值垂類:透過公司本身不斷商業拓展以及支付GTM 費用。用現金和代幣吸引意見領袖極為重要

• Web3 原生流動基金直接配置以獲取空投機會: 我們認為當一般流動基金可以一鍵購買類似ETF 的KEY 並直接享受潛在空投後,大筆資金將湧入

• 不斷伴隨新人+TVL 而來的財富效應將提高代幣估值,同時吸引更多現有用戶的存量資金。我們認為強大的空投預期將讓產品的熱度持續到2024 年1-2 月

必要功能添加:

• 免費預覽:提高潛在用戶購買意願+提高被發現機會

• 更豐富多媒體體驗:尤其是視頻及直播

• 全球頁:本地發現優秀內容並幫助 Influencer 引流,廣告機會可以考慮但非必要

• 推薦獎勵:加上分潤能讓influencer 更快更好變現• 群中額外加密或付費內容:幫助Influencer 持續變現

• 產品細節– 可以照抄微信+Telegram,如投票,同帖反應,置頂內容等等

• 更強交易場景,如發送KEY,直接引導白單或代幣/NFT 購買等等

• 更大降低用戶加入及出入金門檻• 大幅度提升產品流暢度

• 深入思考聯合曲線並引進多曲線,同時思考發幣後對於活躍+持幣用戶的持續激勵

聯合曲線仍有進步空間– 團隊在簡潔上做了很好的取捨

聯合曲線仍有進步空間– 團隊在簡潔上做了很好的取捨。我們期待Paradigm 對其進行更深化的改造。

目前Friend.Tech 產品形態純粹而單一:簡潔的聯合曲線簡單易懂,適合高價值、帶來真金白銀的KOL;但同時也有其局限性– 當用戶畫像被拓展後,並非每個用戶都適合這個類型,同時即使是KOL,也需要在自身的用戶上做出分層。我們認為給予用戶幾個選擇的權利(如3-4 中曲線形態),並透過簡潔的方式實現,Friend.Tech 能觸達的TAM 將更大:

• 變現式、恆定價格的KEY:恆定價格而非x^ 2, 大部分(如90% )而非5% 的收入歸於房主。這樣key holder 就能拓展到成千上萬人,類似onlyfans,通過key 的utility 調節,這樣泛化更迅速。

• 強知識付費形、S-curve 價格的KEY:價格在邊際用戶後收斂(類似S-curve)而非x^ 2 ,這樣可以更穩定後期絕大部分用戶的獲取成本,同時兼顧早期投機性用戶進入,更適合專家型人才。

• 事件驅動,多S-curve 價格的KEY:類似以上,但在用戶數量處於不同瓶頸突破後再次有拉升空間,適用於明星類房主,可以配合Referral Link 驅動用戶自發推廣,從而使價格突破平台期。

所幸的是,Paradigm 本身在機制設計與數學方面的專業知識能夠極大的幫助到Friend.Tech 團隊。

長期持有高流量,高黏著,高淨值,並長期深耕產品的房主可能可以最大化Points 獲取

倘若以最大化Points 作為配置KEY 的邏輯,則長期持有高流量,高黏著,高淨值,並長期深耕產品的房主或許最為合適。

空投預期為KEY 賦予了知識諮詢和身份認同以外的價值。倘若我們假設最終代幣空投結果與Points 積分強相關,配置宗旨則應最大化每週的Points 獲取。雖然團隊每週都可以對方程進行微調,我們斗膽預測其換算方式大概率為下:

應用內活躍度(自有+他人)* KEY 綜合資產價格(自有+他人)* KEY 持有時長

有鑑於此,在此公式尚未被調整前,最大化每週點數的大概方針可能會是以下:

• 產品應該時常打開並在自有及他人群眾發聲。同時持有的KEY 房主應為活躍用戶。

• 應該優先考慮後手子彈充沛的房主,其手中的ETH 大概率將被轉化為KEY,從而提高權重;同時也應優先考慮全資產價格高的用戶。

• 值得留意的是,以低價格第一時間購買高活躍的的KOL 並不容易;因此對於子彈充足而自身又自帶流量的用戶來講,第一時間大額購買自身充分多的KEY,可能是提振參數的最佳方案之一。

• 鑑於持有時長應該是權重之一,外加一進一出約20% 的費用,最佳方案可能是早期買入並長期持有最願意深耕產品的用戶,而非經常買進賣出;因此慎重選擇明顯無法切割,或者明顯深度參與的房主,而非純粹的跟風而來的房主,可能是更佳的方案。

• 因此,從配置上來講,一個高流量,高黏著,高淨值,並有原因有意願長期在產品內發展自己品牌的房主,則應該是長期持有從而最大化Points 的最佳選擇。有趣的是,這種用戶在過去四周中應該也獲得了相當不錯的Points,因此或許也可以作為篩選準則。

Folius 消費端產品Web3 集成三要素在Friend.Tech 有著不錯的體現

Folius 消費端產品Web3 集成三要素:離岸法幣通道,低現金成本激勵性獲客,依賴外部流動性和經濟深度抽稅皆在Friend.Tech 有著不錯的體現。

我們認為在產品形態上,Friend.Tech 具備了一些我們在觀察Web3 化的消費產品時喜聞樂見的特徵,換而言之,這種產品可以充分利用Web3 價值網絡的特性以幫助其成功:

離岸法幣通道:跨國界之間的支持(例如俄羅斯人買入阿根廷總統的KEY,或者例如非洲人諮詢墨西哥人)以及特定產業的注意力/知識/內容付費(例如大多數高風險及爭議性極大的行業)皆不太可能使用傳統金融法幣付費區道,但是在ETH / BASE 上透過USDC 則可以很輕鬆無縫達成。最後一英里的法幣出入金仍是摩擦點,但行業在不斷進步改進。

低現金成本激勵性獲客以達成規模效應:透過自帶的投機+財富效應以及空投的財富預期,Friend.Tech 可以在一段時間之內幾乎無成本快速獲取高度忠誠的用戶。代幣本身作為潛在現金流倍數的可能性,相對一般現金買量拉新的烈度高一個數量級。當然,團隊倘若在這些好處消失前無法夯實自身,其Web3 加成所帶來的用戶將大概率快速離開;而作為一個急需快速達成規模效應並且與註意力/知識變現強相關的社交產品而言,又似乎不是一個那麼差的選擇。

依賴外部流動性和經濟深度抽稅:Key 本身除了空投預期帶來的金融槓桿外,還附帶了一次性付費的乘數。換而言之,目前的KEY 是Friend.Tech 本身類股權和房主自身現金流價值乘數的綜合體。在此基礎上5% 的抽成收入的烈度遠超於一般Web2 公司。另外,我們完全可以預見未來產品內高度金融化後的抽稅和按次付費打賞的抽稅。另外,公司成規模之後給與其他項目的導流,甚至作為流量入口的抽水力度,都是值得期待的。

風險

作為一款強金融屬性的社交垂類產品,Friend.Tech 的發展路徑上有著極多風險:

• 項目完全可以最後不發代幣,或者空投力度空前的小:因此對於參與者來講,更早參與以及嚴格控制ETH 本位跨越數個週期的損失非常重要。

• 無法破圈提前崩塌:目前產品對於Web3 覆蓋度已經很高,倘如無法破圈所有資產都有貶值風險。

• 抽成烈度過高: 10% 買入和賣出抽成烈度很高,在產品發展放緩,基數增大後可能引起強烈不滿。

• 關於KEY 本身監管方面潛在被定義為證券的極大風險:此風險無法被消除,必須寄望於paradigm 本身的法律團隊以及公司本身巧妙地設計。

• 極大的產品執行風險:在公司成長過程中,由於與金融屬性強相關,每一步功能的更新和持續的快速迭代/排除問題都伴隨著極大的崩盤風險。團隊需要非常穩健地處理一切。另外,產品本身水平仍是Web2 基準線以下,用戶體驗惡劣。倘若無法提升將在後續預期消除後留存上出現問題。

• 隨著DAU 波動和價格波動帶來無可避免的金融週期:KEY 本身隨著空投預期、用戶進入速度的變化、以及價格本身的變化,會有著強烈的波動性和周期性。其中伴隨著很大的永久損失風險,而團隊也必須在這種週期中穩健地管理預期並迭代。

• 長期留存風險:Friend.Tech 在潮水散去後可能會由於KEY 價格對於普羅大眾的高昂成為一個小眾產品,無法支撐起一種預期的高FDV。 Clubhouse 和眾多小眾社交產品的失敗就是前車之鑑。

• 私鑰和Web3 資產安全風險:基於託管機制和智能合約的錢包自帶被黑風險,不得不考慮。

• 團隊匿名風險:團隊對用戶並無實際責任。當然這隨著Paradigm 的參與降低了一些,但伴隨半匿名創始團隊的名譽風險依然存在。

• 內容風險:很明顯這種內容平台有著極高的違反任何國家法律的內容風險。在平台變大後必然面臨很多審核和監管的挑戰。團隊需要有極大的耐心和準備去迎接這一切。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源: Folius Ventures