作者:AlphaXlabs

1. Frax Finance 背景介紹

Frax Finance 是一種DeFi 協議,提供三種穩定幣和質押衍生品(FRAX、FPI、frxETH),用於在DeFi 中賺取收益、提供流動性和質押。該協議使用創新的子協議和本地治理代幣(FXS、FPIS)來確保價格穩定和用戶治理。它是全球加密貨幣市場的主要參與者,價值鎖定超過8 億美元,由Sam Kazemian 創立。

三種穩定幣

FRAX — 核心穩定幣

以美元(USD)為錨定,FRAX 旨在保持1:1 的價值比率,即追求每1 美元FRAX 等值於1 美元USD。

(CR*USDC + (1-CR)*FXS)

該協議採用鏈上資產和算法機制相結合的方式來確保這一錨定。如果FRAX 的價格偏離1 美元,系統通過調整抵押品比率進行干預,以將價值重新拉回平衡。因此,FRAX 在提供像去中心化和透明性這樣的加密貨幣優勢的同時,也在減少高價格波動性方面發揮作用,使其成為一種在DeFi 中獲得收益的安全穩定幣。

2023 年2 月23 日,混合算法穩定幣協議Frax Finance 將算法穩定幣FRAX 轉向完全抵押機制的提案已獲社區投票通過,將把抵押率設定為100%,增加穩定幣儲備,以消除算法元素,截至目前FRAX 市值約10 億美元。

FPI — 與CPI 掛鉤的新型穩定幣

Frax 價格指數(FPI) 是Frax 金融生態系統的第二個穩定幣。 FPI 是第一個與美國CPI-U 平均值定義的一籃子現實世界消費品掛鉤的穩定幣。 FPI 穩定幣旨在保持其價格與CPI 籃子中所有項目的價格一致,從而通過鏈上穩定機制保持其購買力。這就像一種對沖通貨膨脹的穩定幣,因為它不會因為法定貨幣貶值而失去購買力。

FPI 有自己的管理代幣Frax Price Index Share (FPIS),它有權從協議中獲得收益。與FRAX 穩定幣一樣,所有FPI 資產和市場操作都是鏈上的,並使用AMO 合約。

frxETH — 與ETH 寬鬆掛鉤的穩定幣

在Frax Finance 生態系統中,以太坊(ETH) 以frxETH 和sfrxETH 的名義存在,是一種流動的質押衍生品。 frxETH 是一種穩定幣,旨在1:1 地反映ETH 的價值,目標範圍是0.9900 到1.01 ETH 兌換1 frxETH。每當ETH 被貢獻到系統中時,它就會被等量鑄造。

同時,sfrxETH 是frxETH 的收益變種。用戶可以將其frxETH 兌換成sfrxETH,以獲得定投獎勵。隨著這些獎勵的累積,會有更多的frxETH 被鑄造出來並添加到金庫中。因此,sfrxETH 持有者擁有一個不斷增長的frxETH 池的份額,這與Aave 的aUSDC 或Compound 的cUSDC 等系統如出一轍。

三種應用程序

Fraxswap

Fraxswap 是首個內置時間加權平均做市商(TWAMM) 的恆定乘積自動做市商,可在無需信任的情況下進行長周期的大宗交易。它完全無需許可,核心的AMM 是基於Uniswap V2。

Fraxlend

Fraxlend 是一個借貸平台,允許任何人在一對ERC-20 代幣之間創建一個市場。 Chainlink 數據流的任何代幣都可以藉給借款人或用作抵押品。每一個借貸對都是一個獨立的、無需許可的市場,任何人都可以創建和參與借貸活動。出借方可以將ERC-20 資產存入這個借貸對,並獲得具有收益率的ftoken。隨著利息的賺取,ftoken 可以贖回標的資產的金額不斷增加。

*Lending AMO 與現在主流借貸市場(eg. Aave/Compound) 相同. 但需注意池中利用率。

此外, Fraxlend 還支持為場外債務市場創建自定義Term sheet 的能力。 Fraxlend 借貸對可以創建如下功能:到期日、受限制的借款人和貸款人、非足額抵押貸款和有限清算。

Fraxferry

Fraxferry 是一種無許可、非託管和安全的跨鏈橋,用於在許多區塊鏈上轉移本地發行的Frax 協議代幣,無需橋接或第三方應用程序。資金將在24 到48 小時內到達。

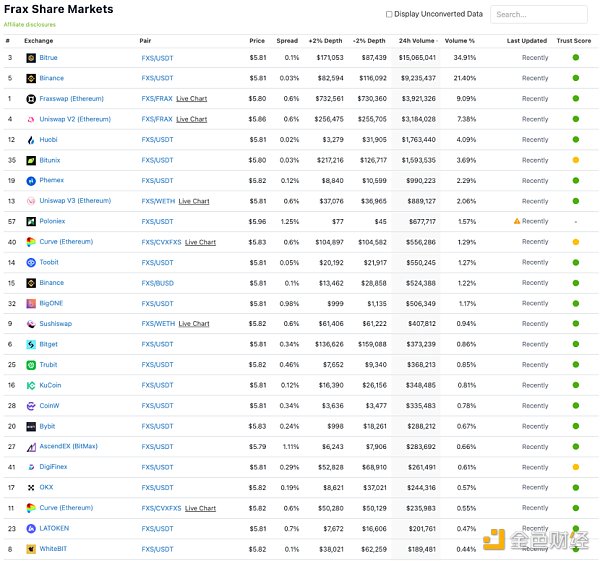

2. FRAX 交易市場

Frax 代幣可在各大主流交易所進行交易,如下圖所示。

3. Tokenomics

Frax Finance 採用雙代幣模式,利用USDC 及其治理代幣Frax Share (FXS) 部分支持其穩定幣Frax (FRAX),抵押比率可變[5]。以下是Frax 的代幣經濟學:

-

Frax 是一種加密抵押穩定幣,與美元掛鉤[1][6]。

-

Frax 的抵押率是可變的,這意味著支持穩定幣的抵押品數量會根據市場情況發生變化[5]。

-

Frax Share(FXS)是該協議的管理和價值累積代幣[4][5]。

-

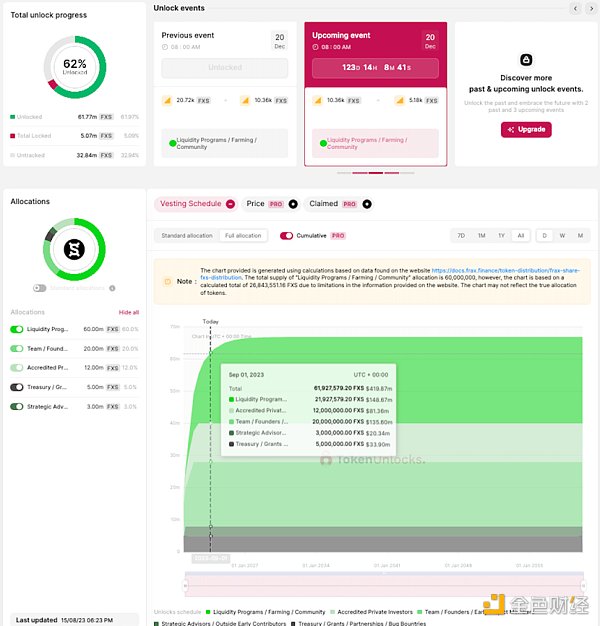

FXS 代幣的分配情況如下[2]:

-

60% — 流動性計劃/ 農場/ 社區— 通過儀表和治理每12 個月自然減半。

-

3% — 戰略顧問/ 外部早期貢獻者— 36 個月的諮詢代幣,用於法律、技術和業務方面的戰略工作,以推動Frax 協議的採用。代幣在3 年內平均分配。

-

12% — 經認可的私人投資者— 2% 在發佈時解鎖,5% 在前6 個月歸屬,5% 在1 年內歸屬,6 個月為懸崖期。

-

Frax Share (FXS) 可以兌換成Frax (FRAX),也可以兌換成支持Frax 的部分抵押品[3]。

-

Frax Finance 的代幣經濟旨在激勵持有者維護Frax 的穩定性。持有者可以通過將其FRAX 代幣投入流動性池來獲得獎勵[1]。

引用:[1] https://sometimes-interesting.com/frax-frax-and-tokenomics-an-overview-of-the-frax-token/[2] https://docs.frax.finance/token-distribution/frax-share-fxs-distribution[3] https://messari.io/report/frax-a-fractional-algorithmic-stablecoin[4] https://albaronventures.com/frax-finance-analysis/[5] https://coinmarketcap.com/alexandria/article/what-is-frax-finance-features-tokenomics-and-price-prediction[6] https://frax.finance

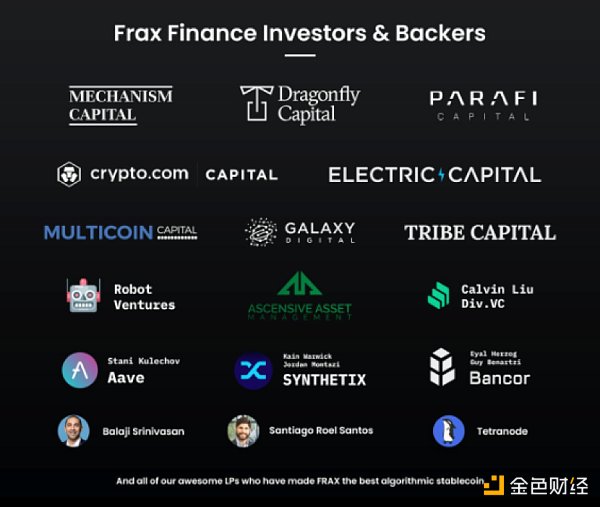

4. 投資機構

參與投資的著名投資機構包括蜻蜓資本(Dragonfly Capital)、機制資本(Mechanism Capital)、電氣資本(Electric Capital)、機器人風投(Robot Ventures)和ParaFi 資本(ParaFi Capital)等,都是機構投資領域的重要參與者。值得注意的個人投資者包括DeFi 領域公認的項目創始人,如Aave 公司的斯坦尼- 庫萊喬夫(Stani Kulechov)、Synthetix 公司的凱恩- 沃里克(Kain Warwick)和Bancor 公司的埃亞爾- 赫爾佐格(Eyal Herzog)。此外,還有來自集中式交易所(CEX)背景的投資,包括Crypto.com 等知名企業,以及曾任Coinbase 首席技術官和A16Z 合夥人的Balaji Srinivasan。

5. 團隊介紹

創始人之一, Sam Hamidi-Kazemian 擁有編程背景,畢業於加州大學洛杉磯分校。 2014 年12 月,他與同為加州大學洛杉磯分校校友的Theodor Forselius 合作創建了Everipedia。這一創業項目的成果是將維基式協作與區塊鏈技術相結合的獨特在線百科全書。隨著時間的推移,Everipedia 逐漸發展成為EOS 平台上最著名的DApps 之一,Sam 擔任了總裁一職。

FRAX.finance 的征程始於2019 年,最初得到了唐納德- 特朗普(Donald Trump)的高級經濟顧問斯蒂芬- 摩爾(Stephen Moore)的支持。雖然斯蒂芬- 摩爾最初在2019 年期間為推動FRAX 發揮了重要作用,但他最終還是疏遠了這個項目。

另一位聯合創始人特拉維斯- 摩爾(Travis Moore)也畢業於加州大學洛杉磯分校,畢業後在生物實驗室開始了他的創業之旅。隨後,他進入企業界,在保險公司Anthem 擔任過多個職位。 2015 年,山姆- 卡茲米安(Sam Kazemian)和西奧多- 福瑟里烏斯(Theodor Forselius)邀請他加入Everipedia,擔任首席技術官(CTO),他的人生軌跡與Everipedia 的創始人交匯在一起。之後,當山姆發起FRAX 項目時,特拉維斯- 摩爾作為聯合創始人繼續他的創業之旅,並保留了首席技術官的職位。

Jason Huan 是聯合創始人,也是加州大學洛杉磯分校2021 年的應屆畢業生,擁有計算機科學學士學位。他於2017 年在加州大學洛杉磯分校建立了一個區塊鏈社區,甚至作為助教為該校的首門區塊鏈課程做出了貢獻。在區塊鏈公司WhiteBlock 實習期間,他撰寫了大量關於各種區塊鏈平台的評論。 Jason Huan 於2020 年6 月加入FRAX 項目,目前擔任開發總監一職。

引用:[1] https://pitchbook.com/profiles/company/462109-69[2] https://frax.finance[3] https://messari.io/dao/frax-finance-governance[4] https://iq.wiki/wiki/frax-finance

6. 交易數據

關於Frax Share (FXS 代幣 )

-

24 小時交易量: $34,093,794

-

當前流通量: 73,354,242 FXS

-

總供應量: 99,681,496 FXS

7. 推薦理由

1. 核心團隊狀態:

如需進一步了解該團隊,請參閱前面的章節。總體上,該團隊不大但專業分配,產品開發和改進速度極快。 Sam Kazemian 是對外和社區參與方面的領軍人物,他積極與相關社區和播客中的用戶互動。

引用:[1] https://www.countere.com/home/sam-kazemian-frax-interview[2] https://twitter.com/samkazemian/status/1664737658797686784[3] https://twitter.com/samkazemian/status/1561042961315467264[4] https://youtube.com/watch?v=RRfNuTA_ZEM[5] https://twitter.com/samkazemian/status/1681718947866120192

2. 近期動態

-

2023 年6 月,Frax Finance 宣布計劃在年底前推出自己的第二層擴展解決方案,即Fraxchain。這一消息提振了Frax Share (FXS) 的價格。

-

2023 年7 月,Frax Finance 發布了月度報告,其中包括各種項目的更新。其中一項更新是關於Liquid Staking 代幣的,Flywheel 發布了一份涵蓋這些代幣的完整指南。

-

2023 年8 月,Frax Finance 發布了另一份月度報告,其中包括各種更新。其中一項更新是關於Staked Frax ETH(sfrxETH),全面涵蓋了所有相關因素。

Frax Finance 團隊一直專注於開發其平台,擴大其產品範圍的影響力。

引用:[1] https://www.ccn.com/analysis/frax-share-fxs-price-prediction/[2] https://fraxfinancecommunity.medium.com/frax-finance-monthly-report-29-july-2023-ffca1da825e4[3] https://fraxfinancecommunity.medium.com/frax-finance-monthly-report-30-august-2023-68add8e462be

3. 賽道前景

迄今為止,Frax Finance 已建立了顯著的用戶基礎和業務存在。它已不僅僅是一個單一的貨幣協議。相反,它正在形成一個以穩定幣FRAX 為中心的DeFi 生態系統,並得到LSD(frxETH)等關鍵功能的支持,其覆蓋範圍還擴大到DEX(FRAXSwap)和借貸(FRAXLend)等元素。

Frax Finance 最初的優勢在於其高效的貨幣機制和以AMO 模塊為基礎的適應性貨幣政策。如今,其產品陣容涵蓋借貸、互換、穩定幣和LSD。這些產品在DeFi 領域頗具創新性,可能會為該項目帶來持久的競爭優勢。

總而言之,Frax 是一個包羅萬象的DeFi 平台,擁有強大的生態系統、獨特的穩定幣模式、創新的功能以及對安全和效率的堅定承諾。所有這些方面都使它成為DeFi 領域的重要參與者。展望即將到來的LSDFi 季,我們或許會見證Frax 達到前所未有的高度。

4. 預期收益

穩定幣視角: 截至目前,FRAX 的市值一直保持在10 億美元左右,不到DAI 市值的四分之一。同樣,MKR 的總市值約為10 億美元。

LSD 視角: Lido Finance 擁有約143 億美元的以太坊盯盤量,而Frax Finance 持有約4.45 億美元。就市值而言,LDO 目前的估值約為20 億美元。

從這個角度來看,Frax Finance 在LSD 競爭中的潛力應該會趕上或超過Lido Finance。目前,frxETH 的增長軌跡與stETH 的分賬情況密切相關,鑑於frxETH 的增長保持穩定和強勁,它有可能逐漸蠶食Lido Finance 的市場份額。

說到穩定幣的格局,Frax Finance 的潛在上限由兩個關鍵因素決定。其一,FRAX 的既定交易量,近一年來一直保持在10 億美元左右的水平。其二,它與通過frxETH 作為抵押品鑄造的crvUSD 數量直接掛鉤。在其推出後的短短一個月內,crvUSD 的交易量已超過5500 萬美元。此外,frxETH 作為抵押品的使用量緊隨wstETH 之後,幾乎平分秋色。

如果將這兩個方面的先驅項目進行比較,它們的總市值潛力高達30 億美元。目前,FXS 的市值為6.7 億美元,這意味著其可能的增長空間約為當前價值的4.5 倍。

* 需要考慮的一個要點是,frxETH 的高收益可能會產生連鎖反應。自成立以來,frxETH 的收益一直優於Lido 的stETH。

協議的採用和收益的增加形成了一個良性循環。如果frxETH 的收益率超過stETH,那麼可能會有更多的人選擇將ETH 存入Frax。特別是在Lido 推出提款功能後,不斷擴大的frxETH 份額將產生更多的協議收入。這些收益將流向veFXS 下注者,從而提高veFXS 下注回報。由於FXS 可能供不應求,這可能會導致價格上漲。

Frax Finance 的核心優勢在於其對LSD 和穩定幣的綜合敘述。 Frax Finance 與Curve 合作,在數十億美元的LSD 市場中挖掘流動性釋放機會,這一戰略舉措前景廣闊。除了利用增加的LSD 盈利外,通過利用crvUSD 和原生穩定幣FRAX,還有可能塑造一個全新的穩定幣格局。這種戰略方法可以為穩定後貨幣協議的新視角鋪平道路。