原文來源:LD Capital

原文作者:LD Capital

上週的鷹鴿都能找到理由的通脹報告估計不會明顯改變美聯儲政策的傾向,債券收益率的溫和上升證實了這一點。標準普爾500 指數和納斯達克綜合指數連續第二週下跌,分別下跌0.2% 和0.4%,主要跌幅發生在周五(三週來最大單日跌幅),在此之前股市情緒較為積極。

UAW 汽車工會周五罷工是直接導火索,這是該工會88 年曆史上首次對三大汽車製造商同時發難。

且費城半導體指數週五大跌3%,有報導稱台積電將推遲向其位於亞利桑那州的工廠交付設備,因對需求前景持謹慎態度;軟件公司Adobe的財報超預期但周五意外大跌,也導致投資者周五對科技股整體持更加謹慎的態度。熱門芯片設計公司Arm週四IPO大漲25%後,週五股價下跌4.5%。

油價上漲加劇了悲觀情緒,油價已突破每桶90 美元,刷新年內新高,全週WTI上漲3.5%,Brent上漲3.8%。

與此同時,美國國債收益率上升繼續令股市承壓,10年期國債收益率攀升至4.32%。

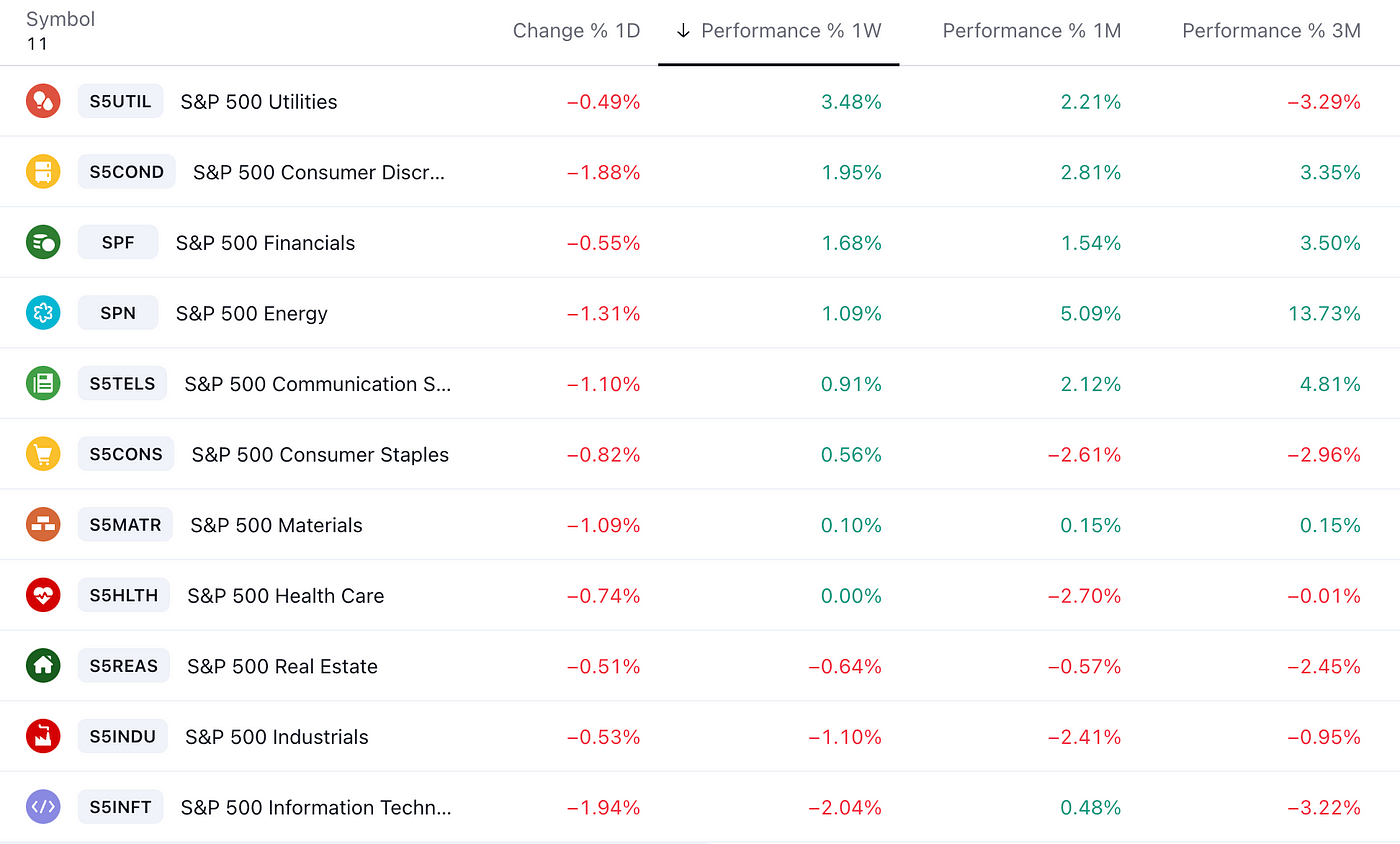

行業板塊上全周公用事業+3.5%、非必需消費品+2%、金融+1.7%表現最強,工業-1.1%,信息技術-2%表現最弱:

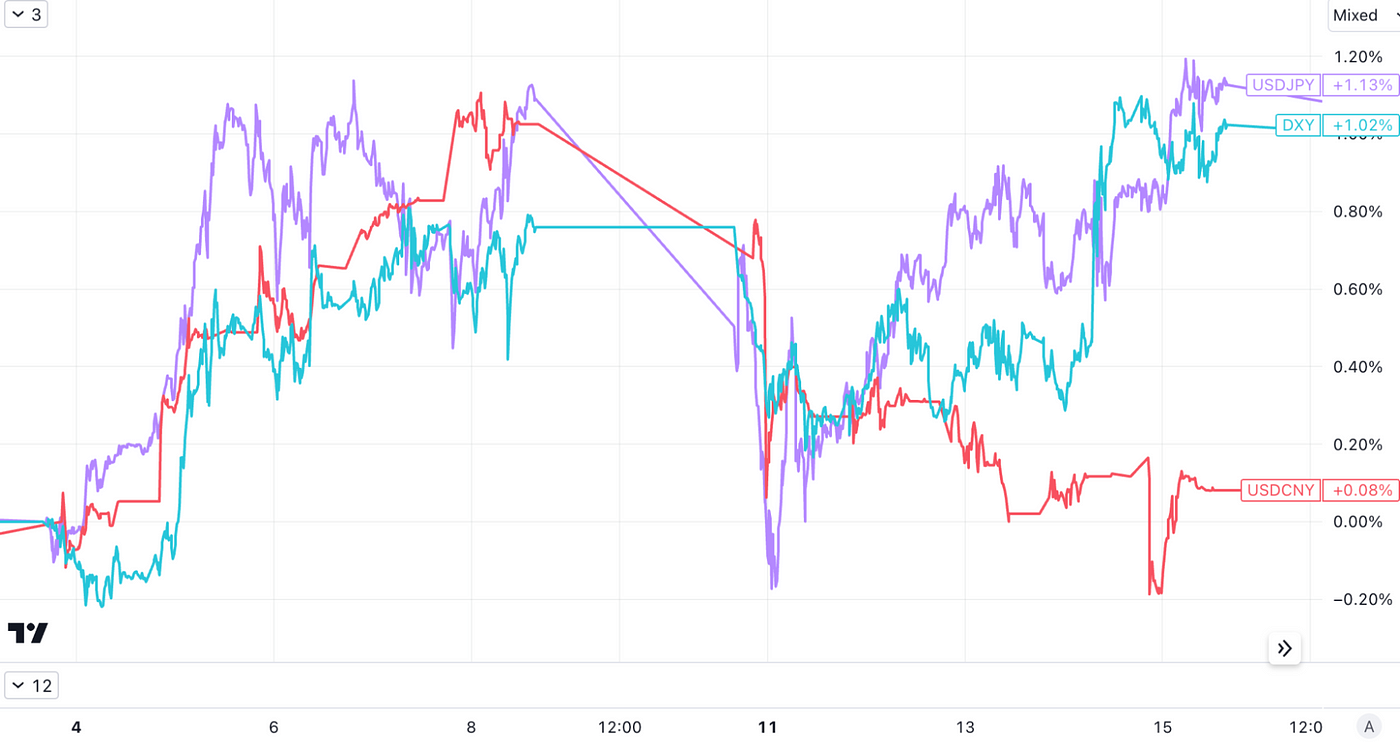

匯率市場,美元指數先跌後漲,連續第九週上漲,刷新3月以來最高水平;對日元一度觸及148 刷新去年11月以來最高水平;但人民幣過去一周表現強勢,USDCNY一度跌至7.25刷新8月初來新低:

匯率市場,美元指數先跌後漲,連續第九週上漲,刷新3月以來最高水平;對日元一度觸及148 刷新去年11月以來最高水平;但人民幣過去一周表現強勢,USDCNY一度跌至7.25刷新8月初來新低:

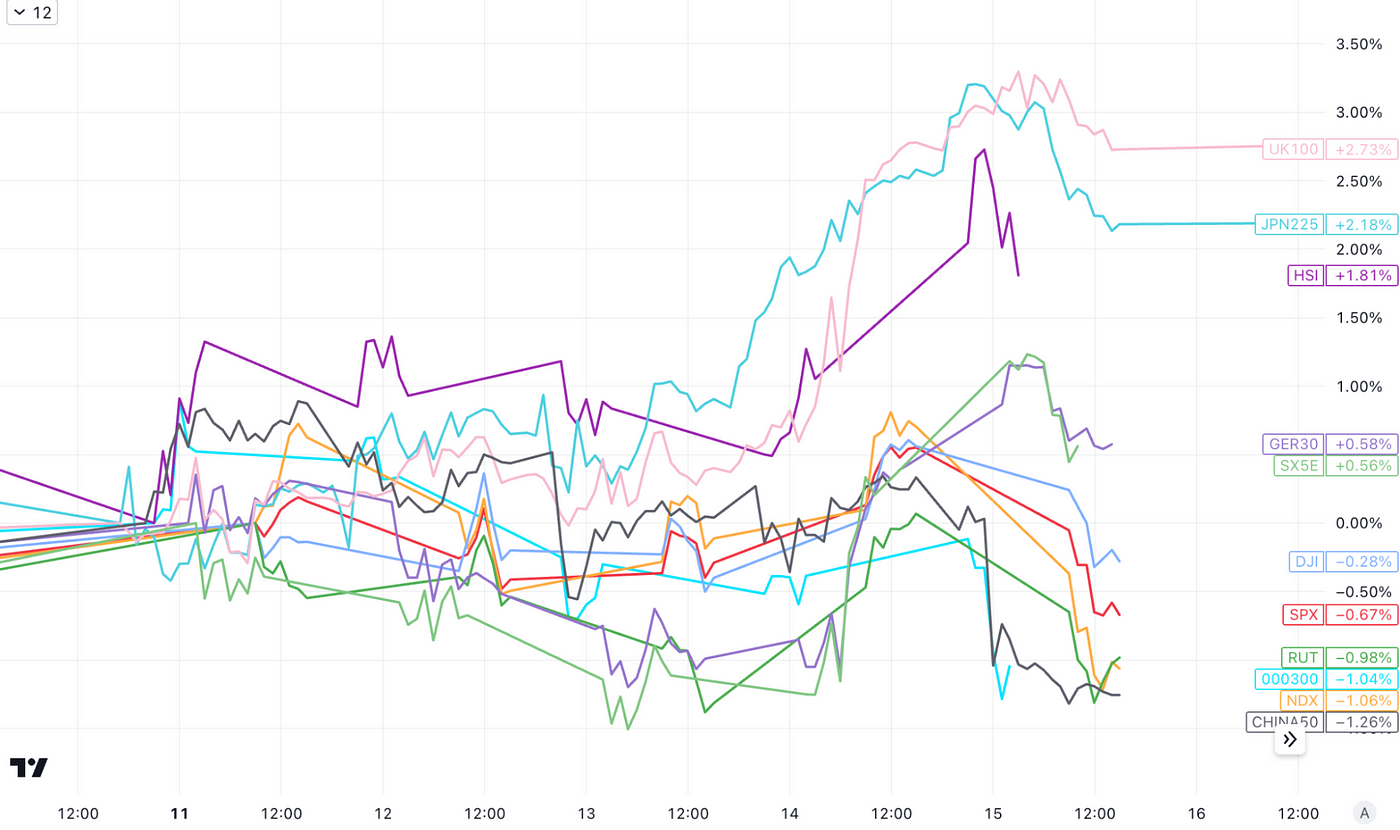

其他股票市場方面上周香港、日本(JPN225刷新7月來新高,軟銀集團旗下Arm 強勢上市後,日本投資者湧向科技股)、英國(UK100刷新6月來新高)表現強勢,歐股Stoxx50也錄得0.6%漲幅,中國大陸股指滬深300連續第三週下跌:

其他股票市場方面上周香港、日本(JPN225刷新7月來新高,軟銀集團旗下Arm 強勢上市後,日本投資者湧向科技股)、英國(UK100刷新6月來新高)表現強勢,歐股Stoxx50也錄得0.6%漲幅,中國大陸股指滬深300連續第三週下跌:

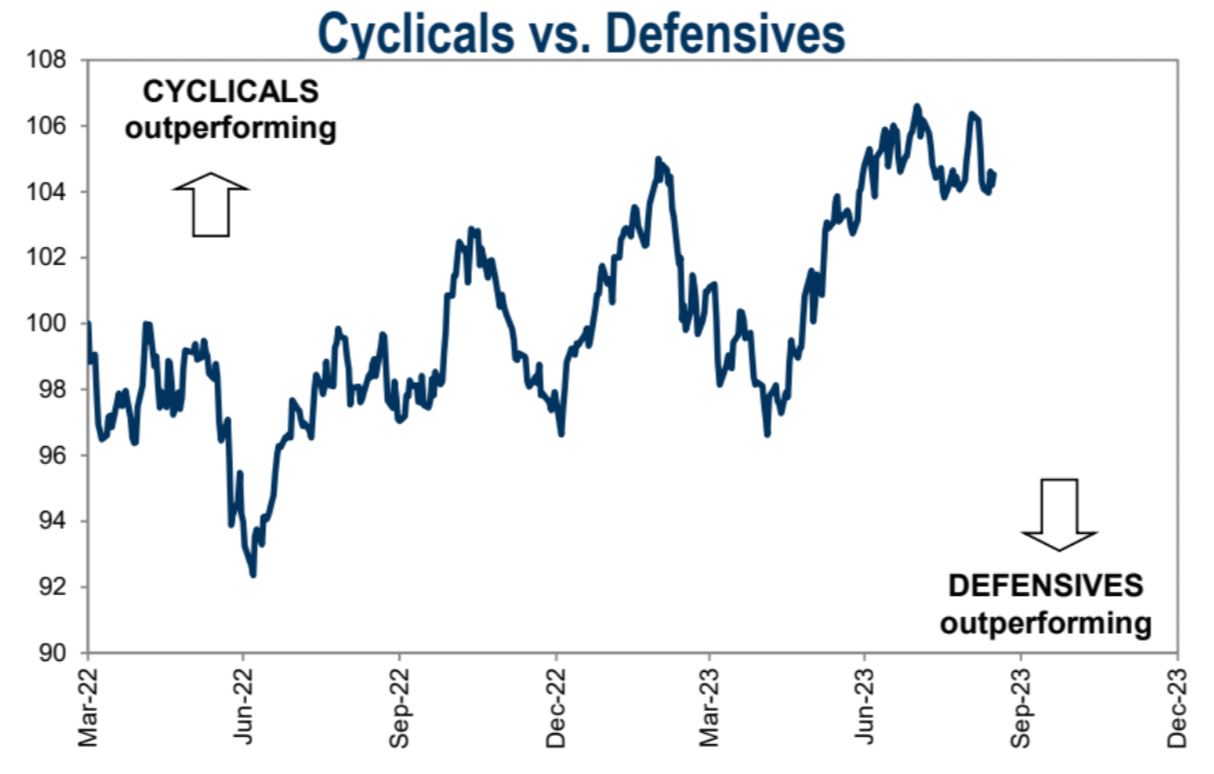

2023年至今我們還未見到10%級別的修正,而這通常每年都會發生一次。因此,如果9月和10月這兩個歷史上較弱的月份出現更深一層的回撤,我們也不會感到意外(股市也可能會先橫盤一段時間而不是直接下跌)不過短期我們並未看到任何重大的經濟或金融方面的風險,所以如果有大跌可以視為長期投資的買入良機。

2023年至今我們還未見到10%級別的修正,而這通常每年都會發生一次。因此,如果9月和10月這兩個歷史上較弱的月份出現更深一層的回撤,我們也不會感到意外(股市也可能會先橫盤一段時間而不是直接下跌)不過短期我們並未看到任何重大的經濟或金融方面的風險,所以如果有大跌可以視為長期投資的買入良機。

加密貨幣方面週一大跌後反彈,跌主要因為FTX34億美元加密資產清算的新聞持續發酵,不過當週四確認落地後,市場反而沒有明顯下跌,具體我們再週四的Muse晨會上已經分析過:

重要財經事件

重要財經事件

【歐洲央行加息25個基點,但暗示利率可能已見頂】

歐央行週四將基準利率上調0.25個百分點至4%,這是該行去年從零水平以下開始快速上調利率以來的連續第10次加息。歐洲央行行長拉加德暗示,週四的加息可能是本輪最後一次上調利率,這導致歐元大跌,美元指數衝破105.3刷新3月危機來最高水平。不過直觀的言論上Lagarde也提到目前不能夠決定利率是否已經加到了盡頭,也沒有說11月加不加,並且強調,歐洲央行並未討論過降息,只是說數據驅動,市場根據疲軟的數據認為ECB不太可能再加息。

【需求放緩,台積電据稱要求供應商推遲設備交付】

媒體週五稱,由於經濟狀況和終端市場需求疲軟,中國台積電要求主要供應商推遲交付高端芯片製造設備,受影響的公司包括製造光刻設備的ASML等公司。週五當天,歐美芯片股齊跌,台積電的荷蘭供應商ASML、BE Semiconductor Industries和ASMI分別收跌3.5%、4.8%和6.6%,美國費城半導體指數收跌約3%,跑輸大盤, 英偉達跌約3.7%,台積電美股跌2.4%、創四個月最低。

【美國汽車業大罷工波及北美9%汽車產能,馬斯克坐收漁利】

美國汽車工人聯合工會(UAW)於當地時間9月15日週五啟動針對底特律“三巨頭”的罷工。這是UAW史上首次同時針對美國三大車企的罷工,也是近年來美國最強勁的罷工潮之一。而電動汽車領域最成功的新玩家,如特斯拉和Rivian,並沒有組建工會。無論罷工結果如何,特斯拉CEO馬斯克都已經贏了。 “三巨頭”肯定會花更多的錢,任何加薪都將進一步提升特斯拉在電動汽車領域的巨大成本優勢,Tesla股價上周大漲10%。

【超越英偉達,特斯拉的超級計算機? 】

特斯拉股價大漲跟華爾街大行上調目標價也有關,週一,摩根士丹利將特斯拉股票的新目標價從之前的250 美元提高到400 美元,強調了特斯拉Dojo 超級計算機項目的潛力。 Dojo是一個可以整合數百萬量Tesla車的超級計算機網絡,旨在訓練人工智能係統完成複雜的任務,例如協助特斯拉的駕駛員輔助系統Autopilot以及推動“完全自動駕駛”的能力。截至今年7月,特斯拉已售出近453萬輛汽車,當中每一輛都在向特斯拉回傳數據,以開發自動駕駛功能。

利用這部專為學習真實數據而設計的後台超級計算機,將龐大的移動傳感器和攝像頭網絡與強大的邊緣計算能力相結合,是前所未見的模式,也使特斯拉超越了純粹的汽車製造商的範疇。

摩根士丹利認為,從理論上講,Dojo 可為該公司帶來高達5000 億美元的長期價值。摩根士丹利預計,到2030 年,特斯拉每月將能夠從車主那裡獲得2160 美元的經常性收入,這些收入來自Dojo 提供的服務以及自動駕駛系統等汽車訂閱軟件、車輛充電服務、維護、軟件升級、未來開發的內容等。

【中國8月份人民幣新增貸款和社融增量均明顯回升】

8月份人民幣貸款增加1.36萬億元,社會融資規模增量為3.12萬億元,月底社會融資規模存量同比增長9%,同時廣義貨幣供應量(M2)同比增長10.6%。無論和前值,還是和去年同期比,8月份新增貸款和社融增量均明顯增長,這主要是當月監管密集出台經濟、股市和樓市維穩措施,提振了市場信心,金融對實體經濟的支持持續加力,實體需求也同步回暖。

【減肥藥就是新AI】

減肥藥行情爆紅。隨著諾和諾德、禮來兩大減肥藥生產商市值一路飆升,金融博客ZeroHedge直接喊出“減肥藥就是新AI”的論調。根據摩根大通的最新預測,到2030年,在諾和諾德和禮來雙頭壟斷下,GLP-1類藥物的年銷售額將超過1000億美元。

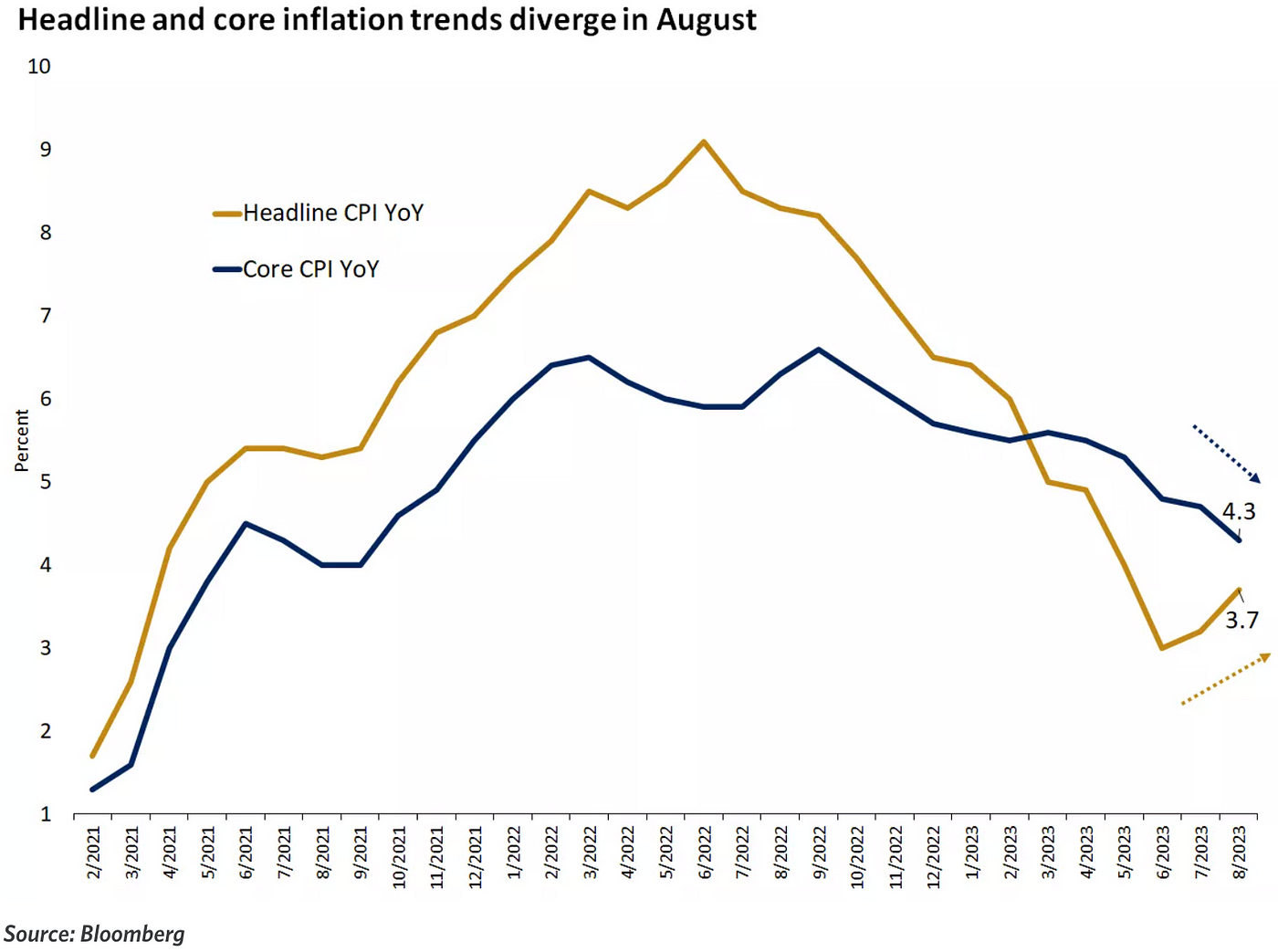

【美國通脹頑固,8月CPI同比反彈至3.7%,核心CPI環比六個月來首次加速上漲】

油價飆升,美國8月通脹再加速,或使美聯儲需要在更長時間內保持高利率。整體CPI同比增速連續第二個月反彈,並超預期的3.6%,7月前值為3.2%;8月CPI環比增速由7月的0.2%加快至0.6%,符合預期,為14個月來最大的環比漲幅。美聯儲更為關注的剔除能源食品後的核心CPI,同比增速從4.7%回落至4.3%,符合預期,為近兩年來的最小漲幅;但核心CPI環比漲幅較7月的0.2%小幅升至0.3 %,超預期的0.2%。

【美國8月PPI超預期反彈,同比增1.6%,環比創一年多來最大漲幅】

【美國8月PPI超預期反彈,同比增1.6%,環比創一年多來最大漲幅】

受能源價格上漲影響,美國8月PPI繼續超預期上升,同比增長1.6%,高於預期的1.3%,連續第二個月超預期增長;PPI環比增長0.7%,創去年6月以來的最高增速,7月增速上修至0.4%。 8月核心PPI同比增長2.2%,環比增長0.2%,均較7月增長放緩,符合預期。

【汽油價格強勢支撐,美國8月零售銷售環比增0.6%,遠超預期】

美國8月份零售銷售額環比增長0.6%,超出前值修正值0.5%,也遠超市場預期的0.1%,實現連續第五個月增長。 8月零售銷售整體仍具彈性,這主要是由汽油價格上漲支撐,價格上漲的壓力在其他方面開始顯現。

熱點:關於收益率曲線倒掛

許多投資者認為此次實際收益率的上升與過去不同,因為收益率繼續上升儘管央行收緊週期接近尾聲。市場越來越多地預計相比疫情前十年,新的均衡實際利率水平更高,這來源於更高的財政赤字和生產率增長。因為比過去更高的財政赤字,政府債券供應也更多,最近的技術創新帶來了更高的生產率,這與長期停滯的2008年金融危機時期形成鮮明對比。

今天美國的實際收益率和實際GDP增長與2008年前看起來相似。 2006年年中,10年期國債將實際收益率定價為2.5%左右。前一年美國經濟的實際增速為3.0%,而美聯儲將其政策利率目標提高至5.25%。

如今10年期國債提供接近2.0%的實際收益率,而實體經濟最近增長了2.5%。甚至今天的目標聯邦基金利率範圍5.25%-5.50%也與2006年相似。這個市場定價與2008年全球金融危機前的情況幾乎沒有什麼不同。

最明顯也最受關注的是,與2006年相比,無論在名義還是實際條件下,收益率曲線今天都要平坦得多。 2006年年中,2年期國債票面收益率與10年期國債票面收益率相同。而今天,2年期收益率比10年期收益率高出70–100個基點。許多人認為2022年收益率曲線的反轉嚴重程度預示著2023年衰退。

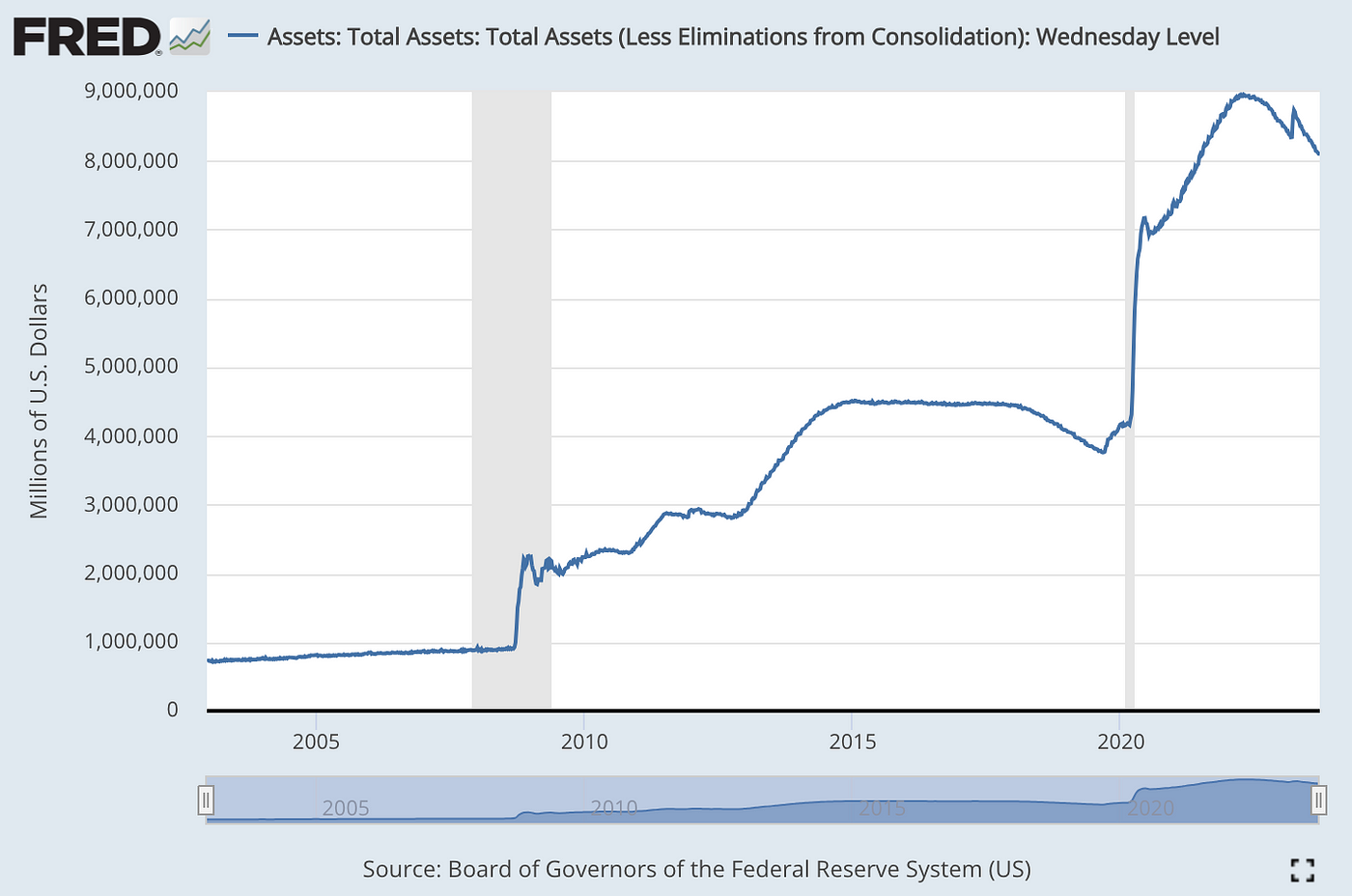

除了之前多次提到的預期差導致的市場結構扭曲,央行資產負債表的規模可能也是原因之一。央行持有的長期政府債券佔發行總量的比例越大,理論上收益率曲線就應該越平坦。今天美聯儲資產負債表規模比2006年擴大了一個數量級,所以對於相同的短期政策利率,收益率曲線應該更平坦。

如果考慮資產負債表規模的影響,今天的實際收益率其實可能比2006年要高得多,這是一個重要的不同點。 2006年時,美聯儲資產負債表規模約為8千億美元。而今天的美聯儲資產負債表規模約為8萬億美元。也就是說,今天比2006年時擴大了約10倍左右。

在Fed持續縮表(儘管很慢)和政府不斷增發的背景下,中短期很難預期債市收益率曲線有大幅下滑,除非經濟顯著減緩並配合聯儲降息發生,這是很多人預期的危機或衰退的場景。

在Fed持續縮表(儘管很慢)和政府不斷增發的背景下,中短期很難預期債市收益率曲線有大幅下滑,除非經濟顯著減緩並配合聯儲降息發生,這是很多人預期的危機或衰退的場景。

以下是悲觀派Via CICC 9月17日的一段分析:

美聯儲2022年3月開始進行貨幣緊縮,但大規模且持續的財政擴張使得信用緊縮明顯遲緩,3月SVB事件後的再度財政擴張就是一個典型例子。但是,遲緩不意味著缺席,緊縮信用的啟動將成為製約增長的“引力”。 3月以來中小銀行風險暴露的同時促進政府信用擴張,也加速了私人信用的緊縮,特別體現在與中小銀行更相關的間接融資:1)銀行信貸標準明顯收緊,尤其是商業地產、大中企業和小企業貸款標準的收緊銀行比例快速上行,接近疫情初期最高點;信用卡和住房貸款標準也有所收縮。 2)工商業貸款絕對規模明顯下滑,同比增速接近零增長,消費貸和住房貸款增速高位回落。

往後看,美國周期的主要關鍵節點為:今年底美聯儲接近加息尾聲,緊信用仍在繼續;超額儲蓄明年初基本消耗完畢會逐步抑制消費,庫存去化也要持續到明年二季度附近,因此美國經濟或今年底和明年延續下行態勢,但程度不至很深(居民資產負債表依然健康)。因此,市場預期明年下半年後美聯儲可能開啟降息週期,屆時信用周期重啟企穩,推動補庫周期的再度開啟,或實現經濟觸底後的再复蘇。

反方一段分析來自樂觀派的德意志銀行:

該行在9月14日的報告中認為,美國經濟目前還處在韌性增長期,沒有明顯的衰退跡象。這主要基於以下一些積極因素:

(1)企業和家庭的財務狀況良好,資產負債表健康。企業槓桿率低,家庭儲蓄充足。這與過去經濟衰退週期不同。

(2)就業市場仍較tight,失業率接近歷史低點。企業不太願裁員。就業人數也還低於疫情前趨勢水平。 (直到現在,總就業人數仍略低於假設按2015–2019年1.6%的速度持續增長應有的水平)

(3)疫情期間家庭積累了大量額外儲蓄。即使使用比較樂觀的假設,這些儲蓄也足以支持消費至少到2023年下半年。

(4)房地產是經濟中最敏感利率的部分,但其GDP佔比不高,只有2.8%。另外,房地產銷售近期出現企穩跡象。

(5)企業內部現金流可以覆蓋派息和資本開支。企業對新增債務融資需求不大。

雖然各項領先指標顯示經濟應該進入衰退,但實際增速僅出現輕微放緩。報告認為經濟可能會持續低速增長,而不是出現衰退。美聯儲的加息週期也快要結束,不太可能再出現大幅收緊。但報告也預計美聯儲在未來不太可能大幅降息刺激經濟。

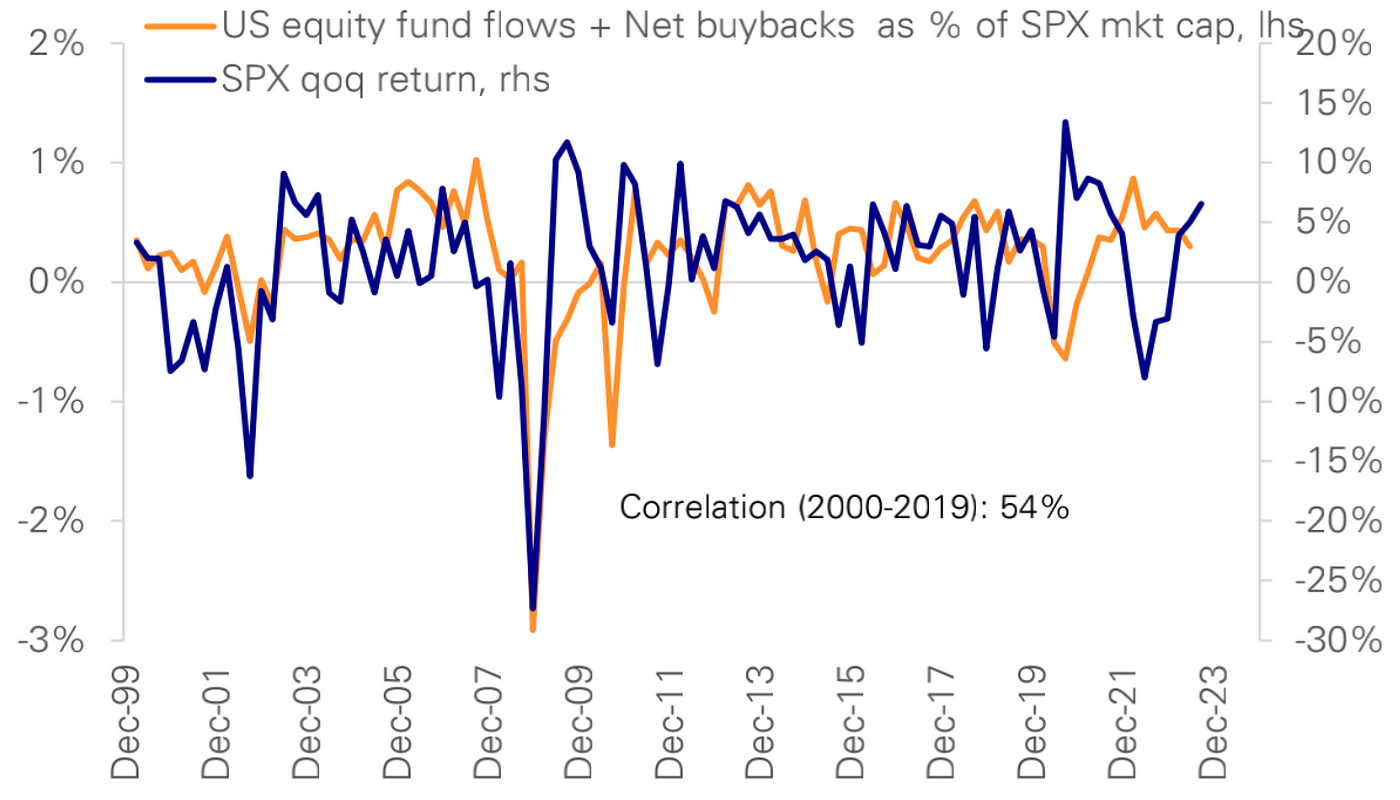

流動性、股票回購、發行和倉位變化的結合在歷史上解釋了大部分股市回報的變動。在一次較輕的短期衰退中,預計倉位會Modest Declines,,小額資金外流會被股票回購所抵消。供給和需求的平衡足以在年底前將標普500指數保持在4500點左右。

資金和倉位

資金和倉位

總結:整體股票倉位上周小幅上升,主觀投資人加倉;股票基金出現18個月來最大規模淨流入,債券基金流入略有提升,貨幣基金流入依然強勁。

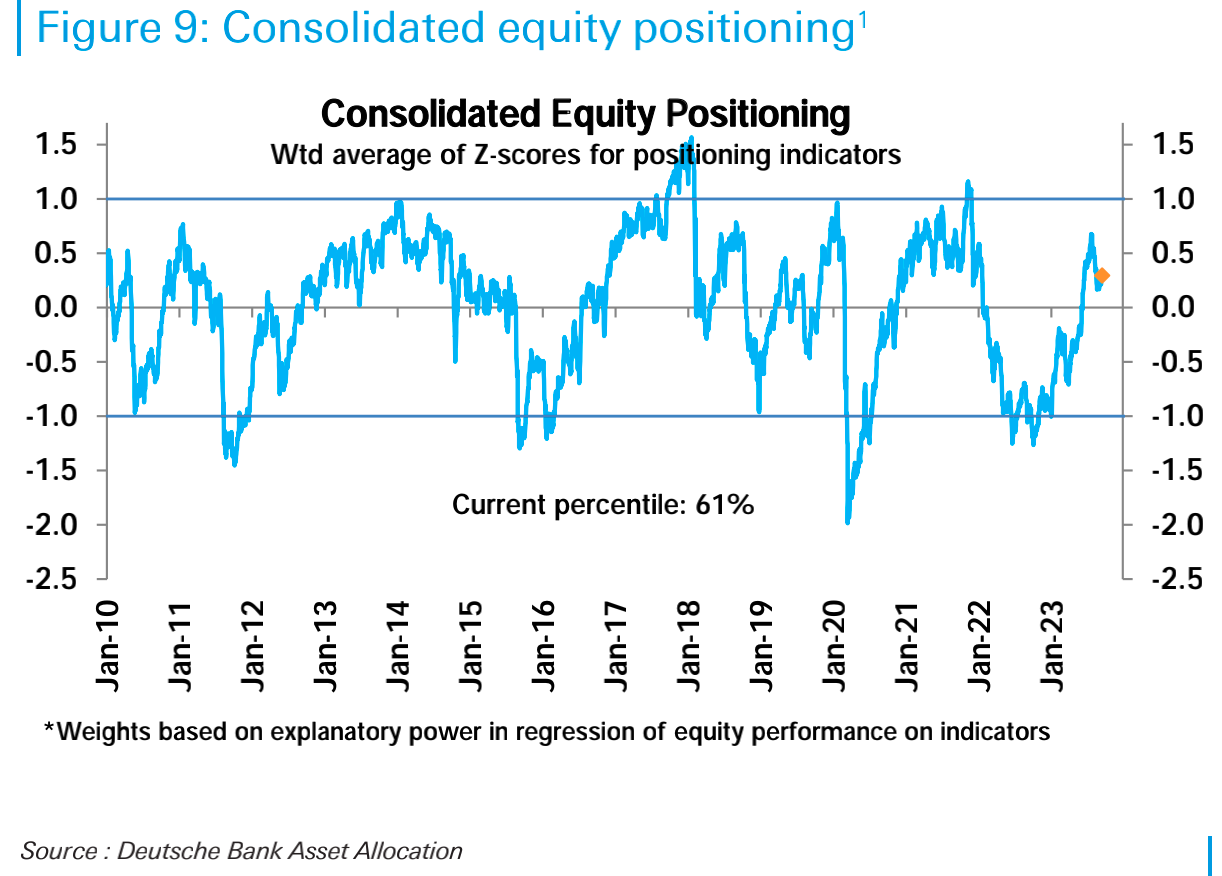

行情上看,我們正處於典型回調階段,整體股票倉位本周小幅上升,整體略高於中性水平(歷史分位數61%),主要由主觀投資者倉位提升推動,:

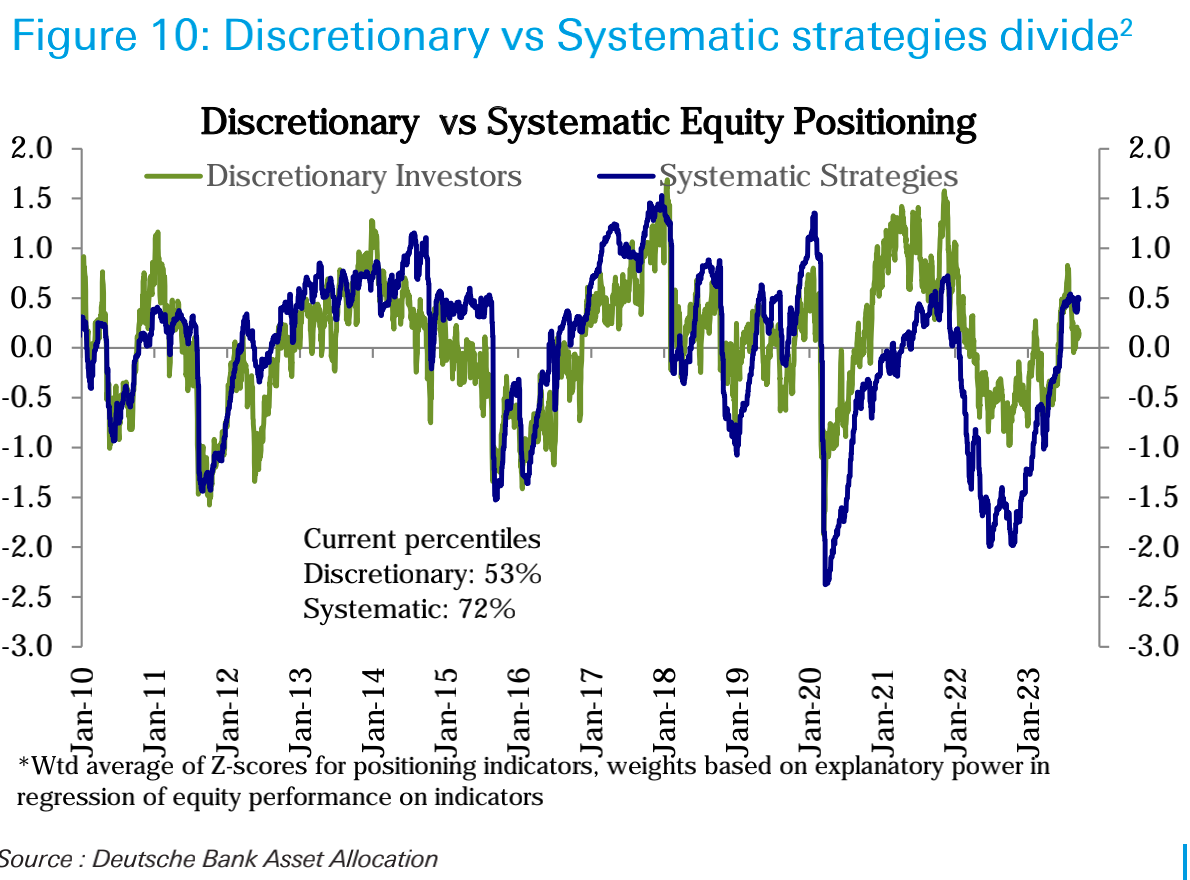

其中主觀投資者倉位由歷史49百分位上升至53百分位,系統性策略投資者由71百分位升至72:

其中主觀投資者倉位由歷史49百分位上升至53百分位,系統性策略投資者由71百分位升至72:

總體來看,受極端看空倉位驅動的反彈到了8月已經基本完成,不再是支撐股市的主要動力。當前階段需要通過基本面驅動,如經濟數據好於預期、企業利潤改善等,才能帶動股市重新建立更多的看多倉位。

總體來看,受極端看空倉位驅動的反彈到了8月已經基本完成,不再是支撐股市的主要動力。當前階段需要通過基本面驅動,如經濟數據好於預期、企業利潤改善等,才能帶動股市重新建立更多的看多倉位。

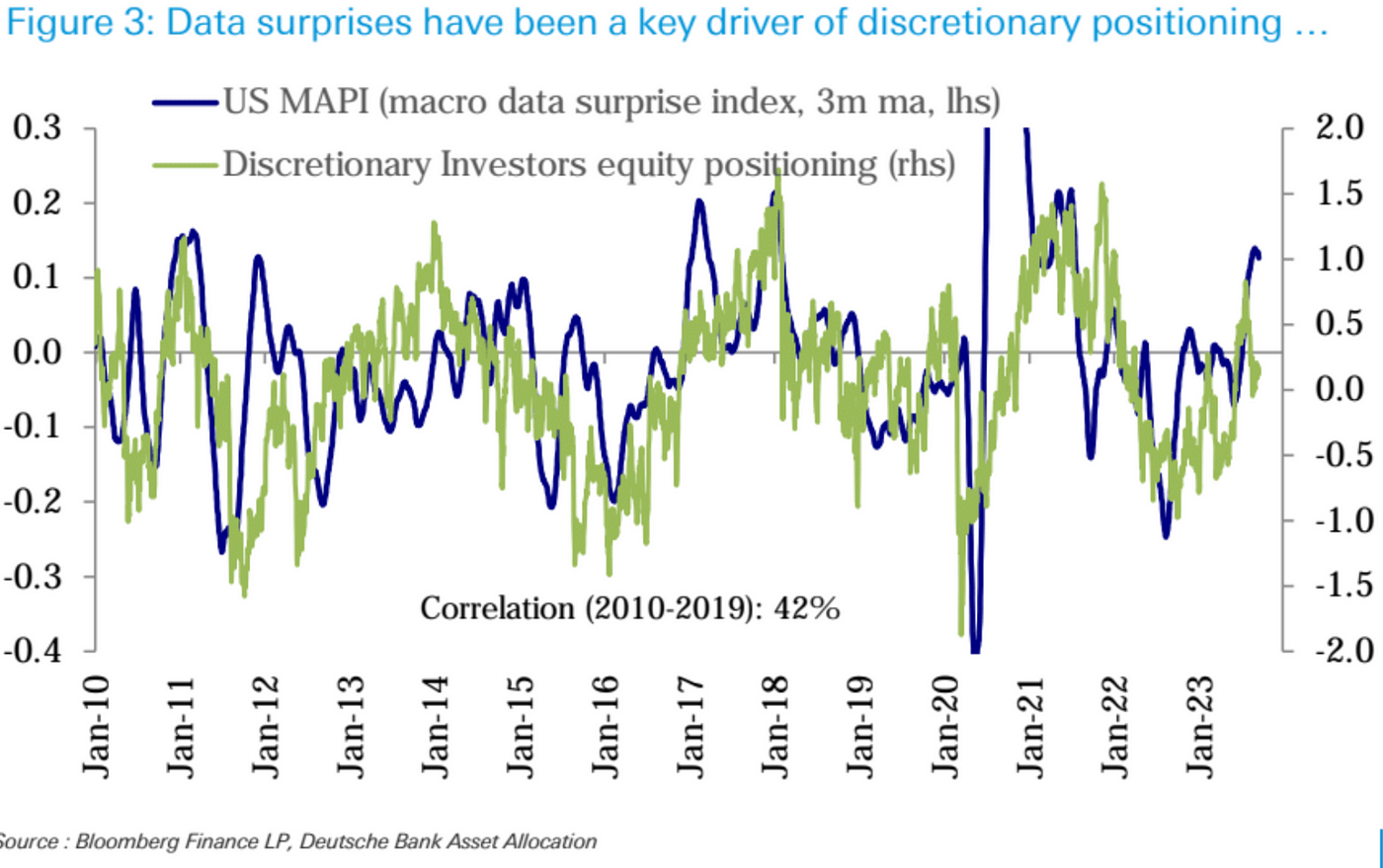

德意志銀行的觀點認為,經濟數據驚喜的預期依然很低。一系列超預期的增長數據讓經濟驚喜指數持續走強,但對未來經濟放緩的預期仍是主流,所以這可能支持下一輪的超預期數據。並且主觀投資者的股票倉位變化和經濟驚喜指數正相關性較高:

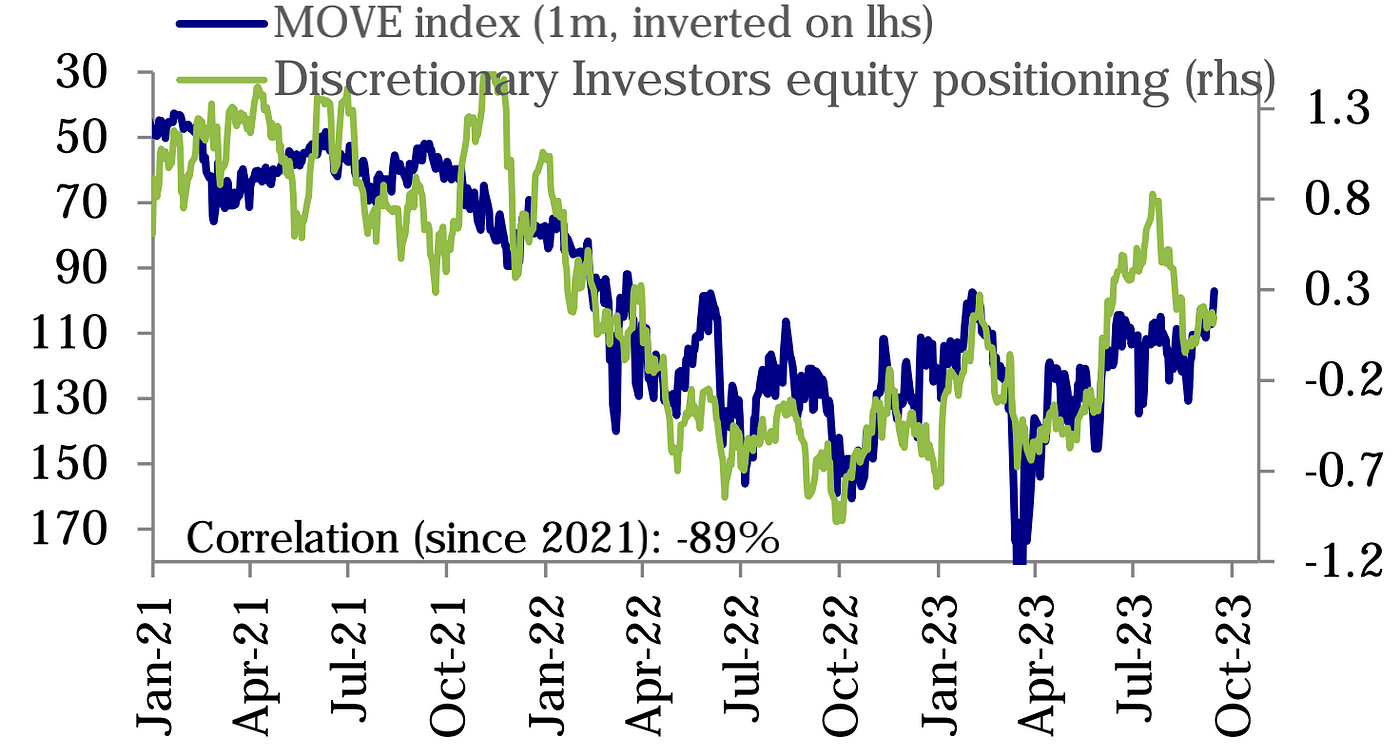

此外,主觀投資者的倉位一直與利率波動率呈高度負相關(相關係數自2021年以來為-89%),因為他們繼續關注貨幣政策收緊的滯後影響,目前利率波動率已降至18個月低點:

此外,主觀投資者的倉位一直與利率波動率呈高度負相關(相關係數自2021年以來為-89%),因為他們繼續關注貨幣政策收緊的滯後影響,目前利率波動率已降至18個月低點:

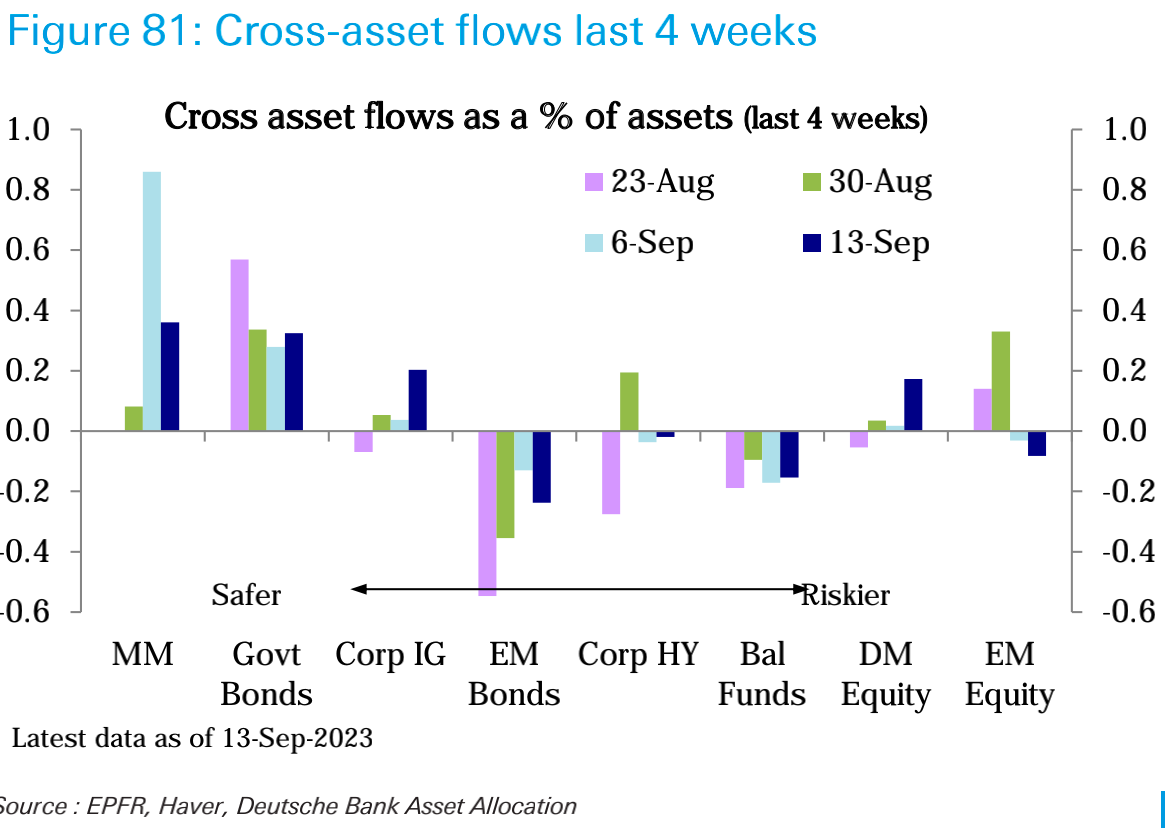

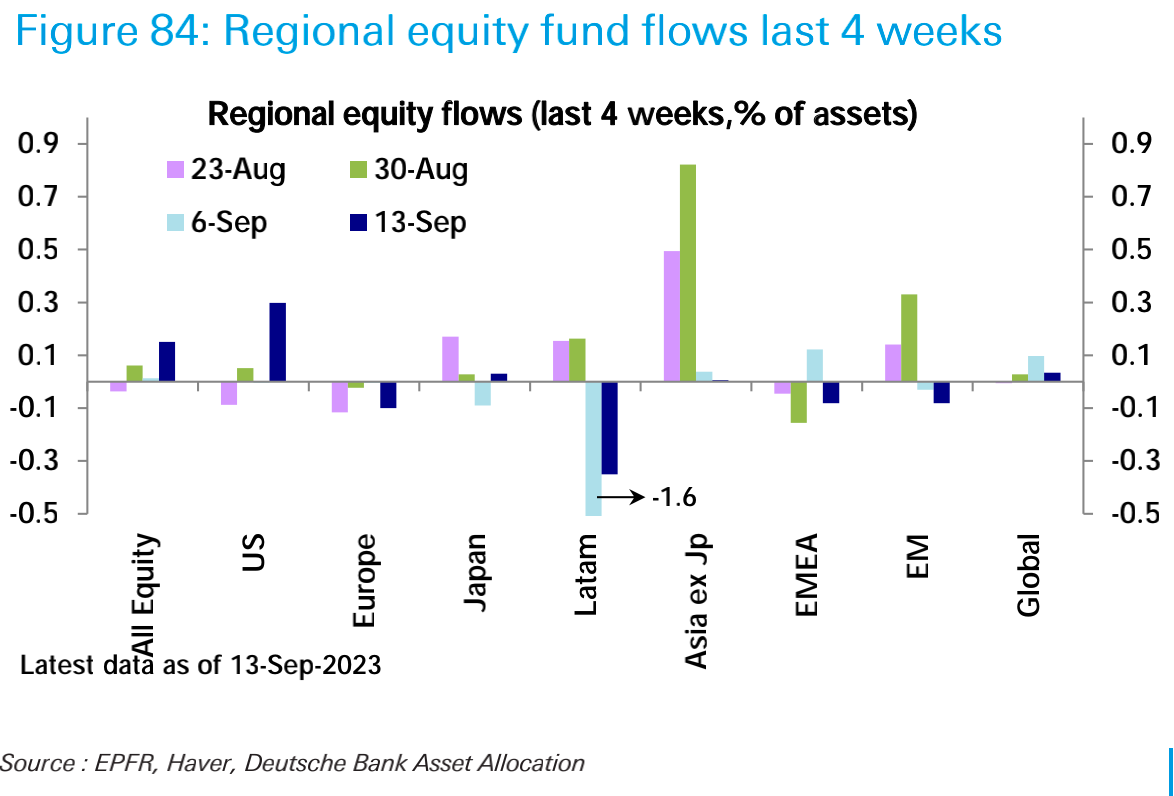

上週,股票基金(ETF和共同基金)錄得18個月來最大的單週淨流入(253億美元),主要來自美國(264億美元),新興市場基金(-12億美元)錄得兩週淨流出,歐洲基金(-14億美元)延續了27週淨流出:

上週,股票基金(ETF和共同基金)錄得18個月來最大的單週淨流入(253億美元),主要來自美國(264億美元),新興市場基金(-12億美元)錄得兩週淨流出,歐洲基金(-14億美元)延續了27週淨流出:

債券基金(48億美元)的流入略高於上週。公司債投資級別(20億美元)加速了流入,但高收益債券(-10億美元)和新興市場債券(-11億美元)繼續淨流出。政府債券(30億美元)的流入繼續。

債券基金(48億美元)的流入略高於上週。公司債投資級別(20億美元)加速了流入,但高收益債券(-10億美元)和新興市場債券(-11億美元)繼續淨流出。政府債券(30億美元)的流入繼續。

貨幣市場基金的流入(289億美元)較上周有所放緩,但仍然強勁,主要是美國(232億美元)。

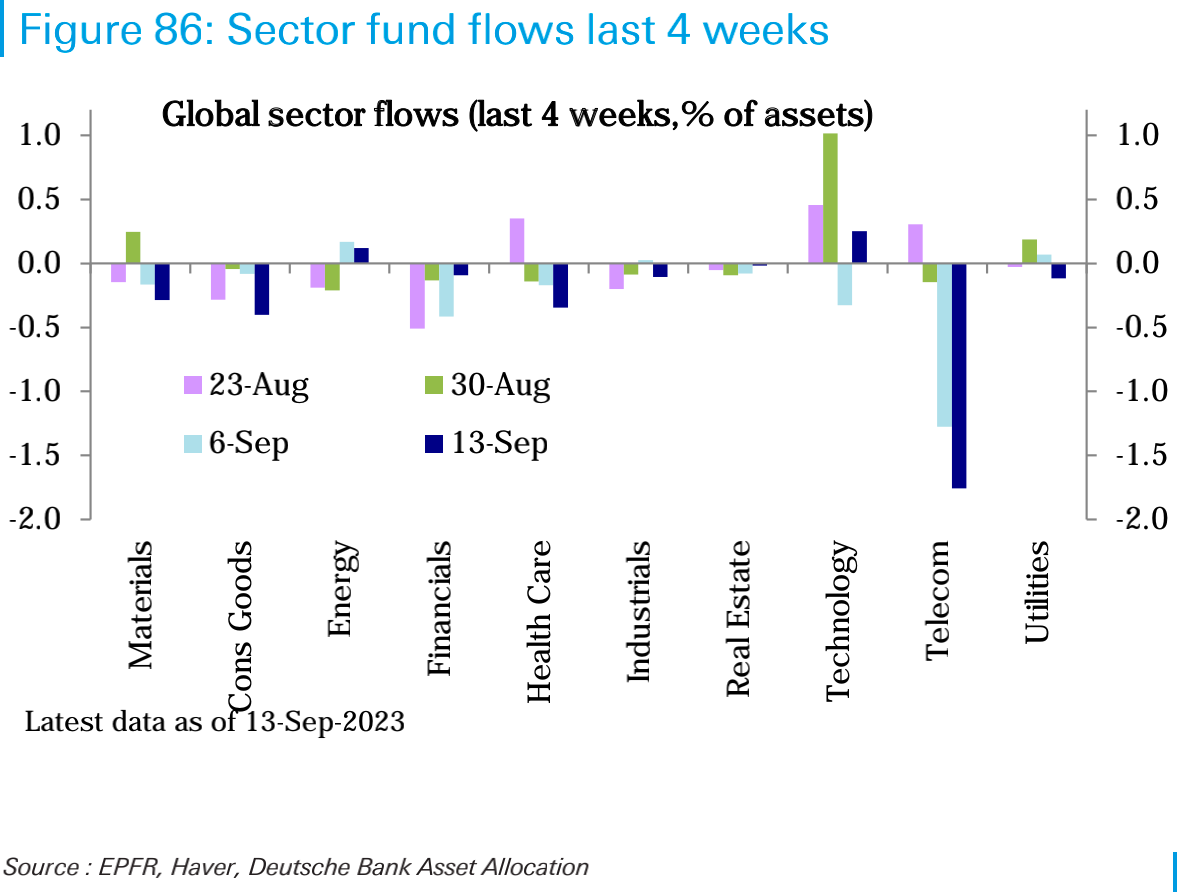

從板塊看,科技板塊(13億美元)在上週淨流出後轉為流入。能源板塊(2億美元)也獲得了適度流入。醫療保健(-8億美元)、非必需消費品(-6億美元)、電信(-4億美元)、原材料(-3億美元)和金融(-2億美元)板塊見淨流出,而其他板塊的流動較小。

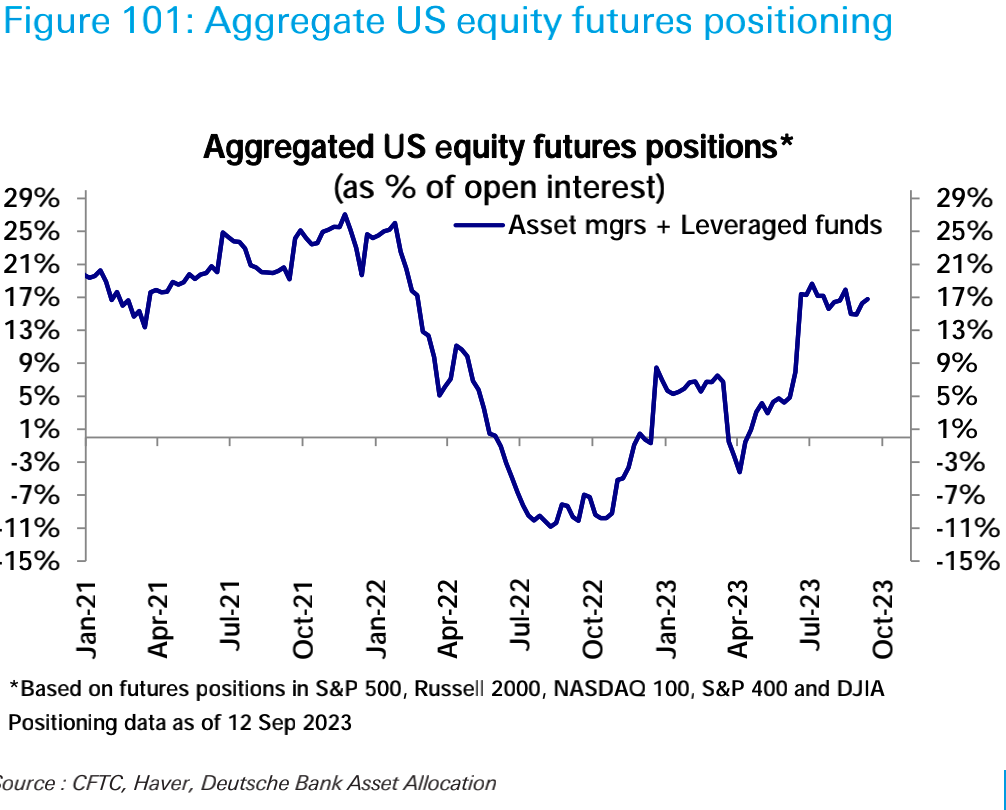

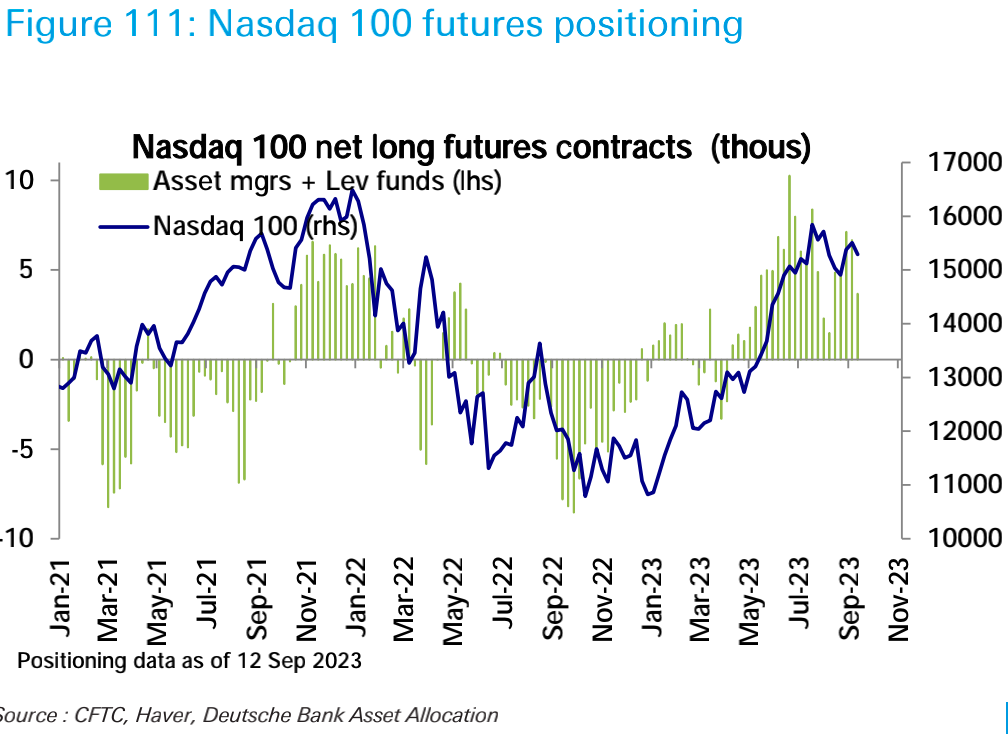

期貨市場,美股期貨總體保持大致平穩,標普500期貨淨多頭大增至去年2月來最高水平,但納斯達克100淨多頭減少:

期貨市場,美股期貨總體保持大致平穩,標普500期貨淨多頭大增至去年2月來最高水平,但納斯達克100淨多頭減少:

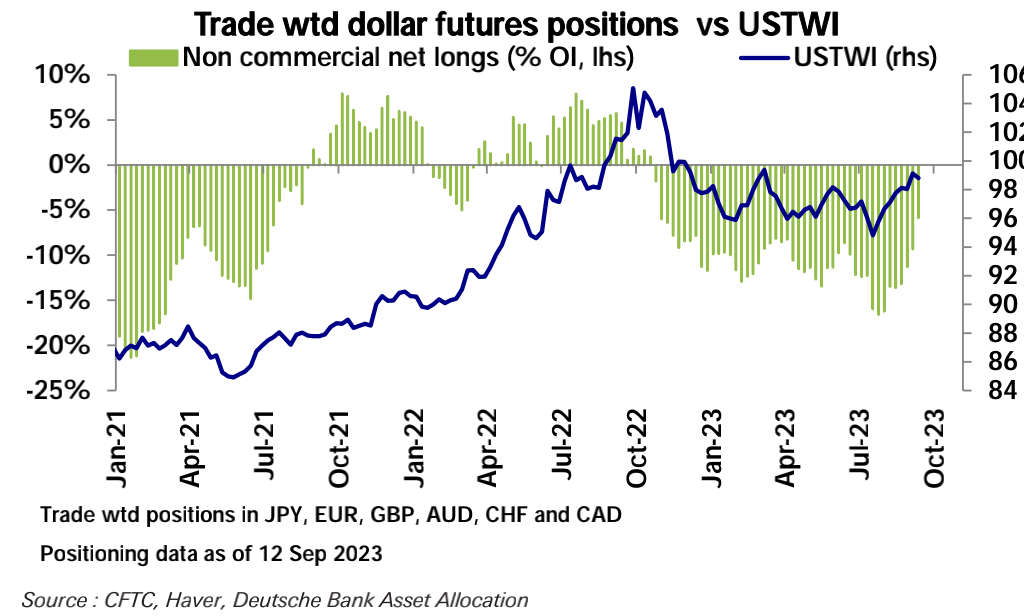

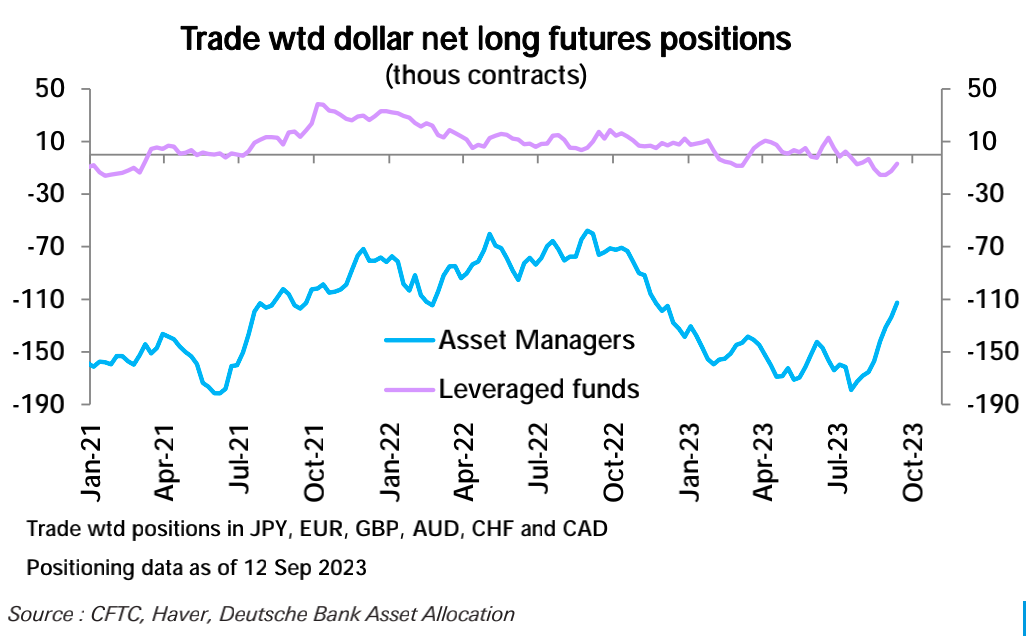

美元淨空頭已連續第四周減少,目前已降至去年10月來最低水平,主要由大型資管減少淨空頭驅動:

美元淨空頭已連續第四周減少,目前已降至去年10月來最低水平,主要由大型資管減少淨空頭驅動:

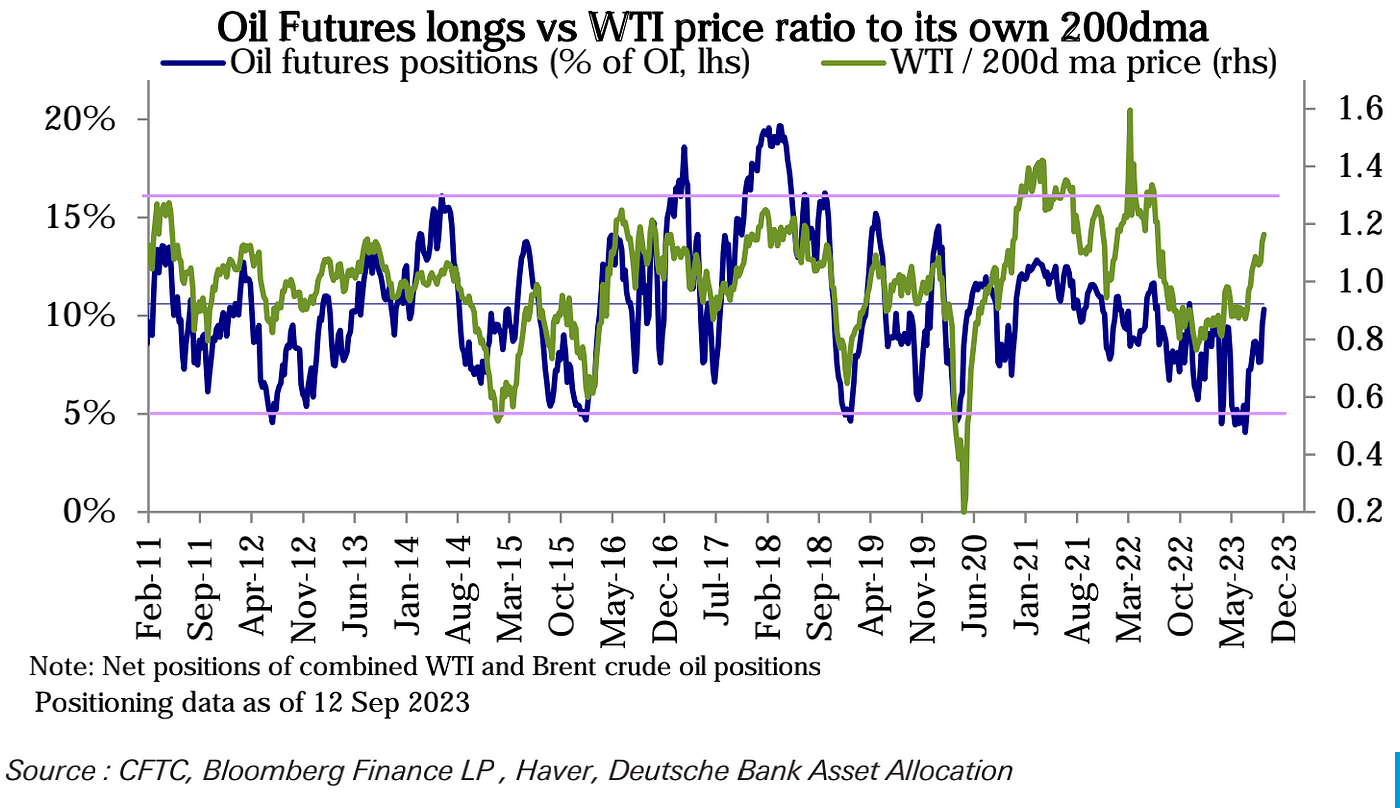

在大宗商品方面,原油淨多頭升至去年10月來最高水平:

在大宗商品方面,原油淨多頭升至去年10月來最高水平:

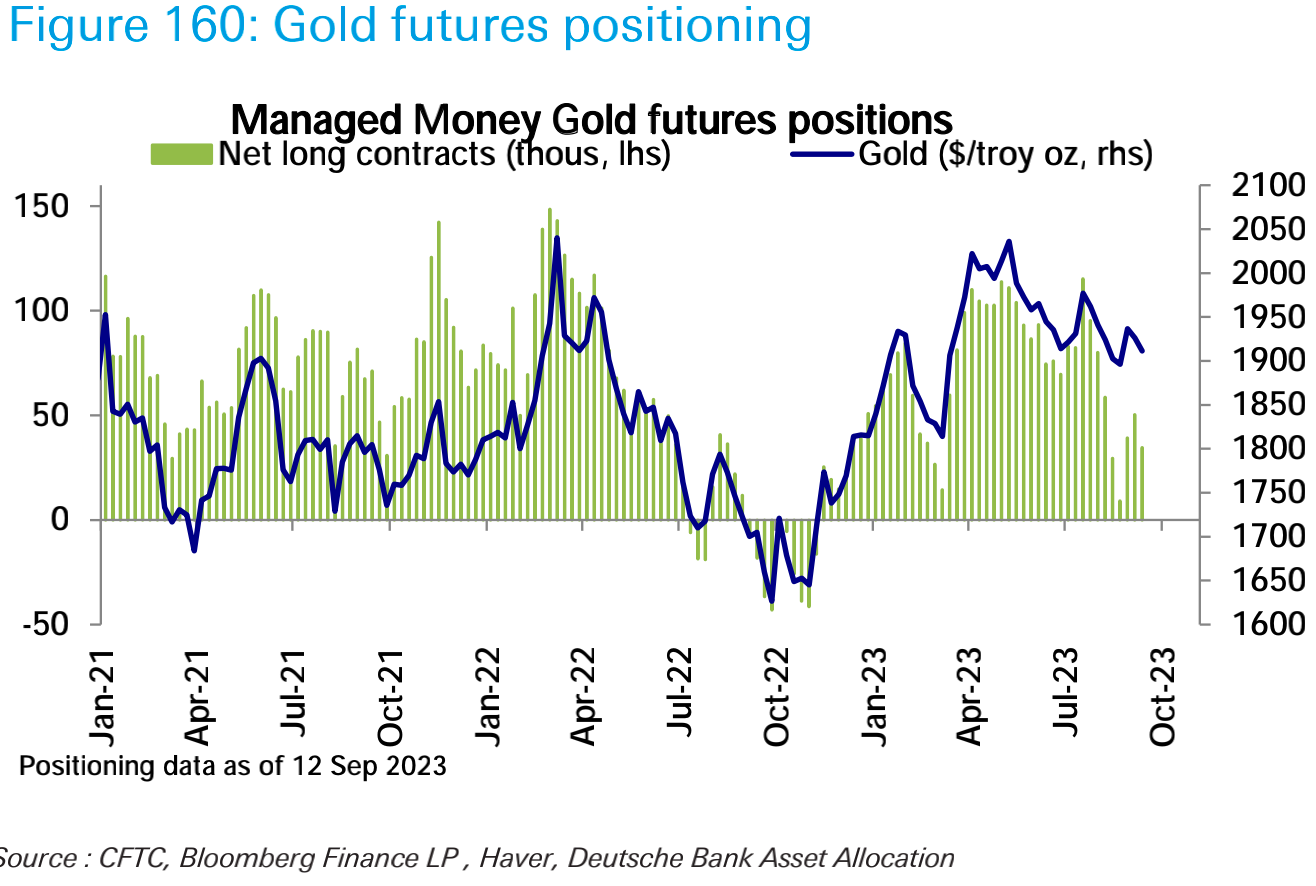

而黃金淨多頭減少:

而黃金淨多頭減少:

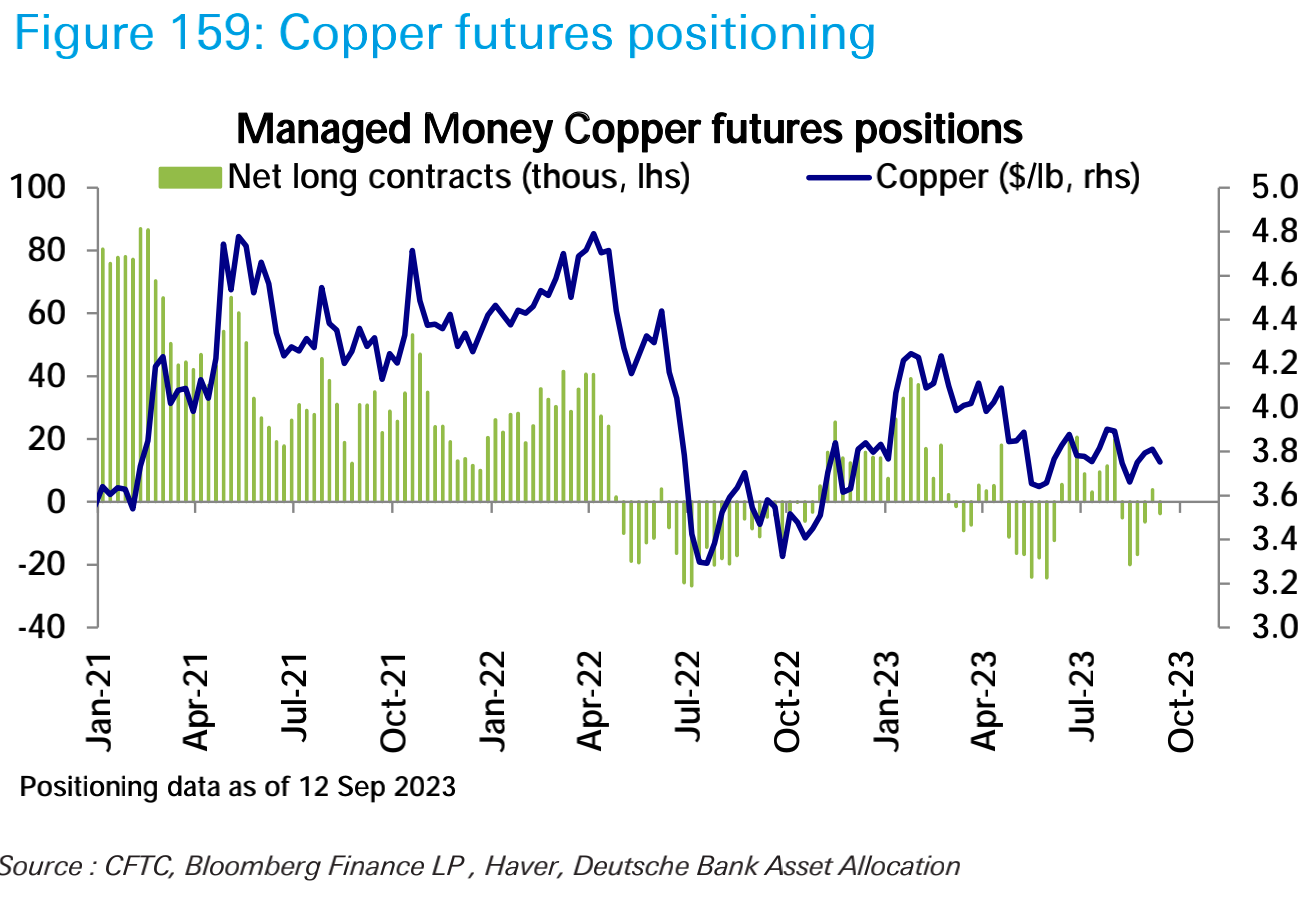

銅頭寸從淨多flip至淨空:

銅頭寸從淨多flip至淨空:

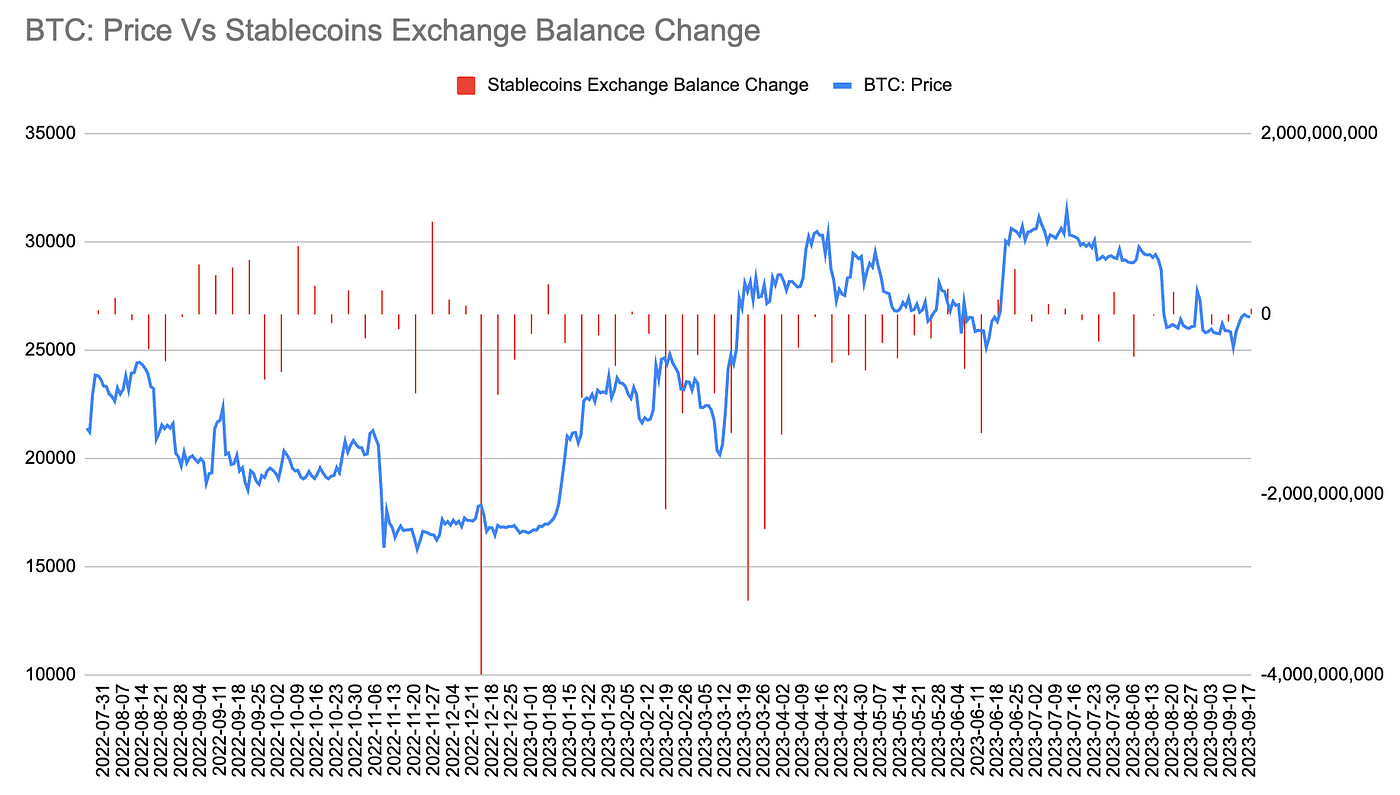

加密貨幣方面,中心化交易所過去7天穩定幣小幅淨流入5700萬美元,總量至138.6億美元:

加密貨幣方面,中心化交易所過去7天穩定幣小幅淨流入5700萬美元,總量至138.6億美元:

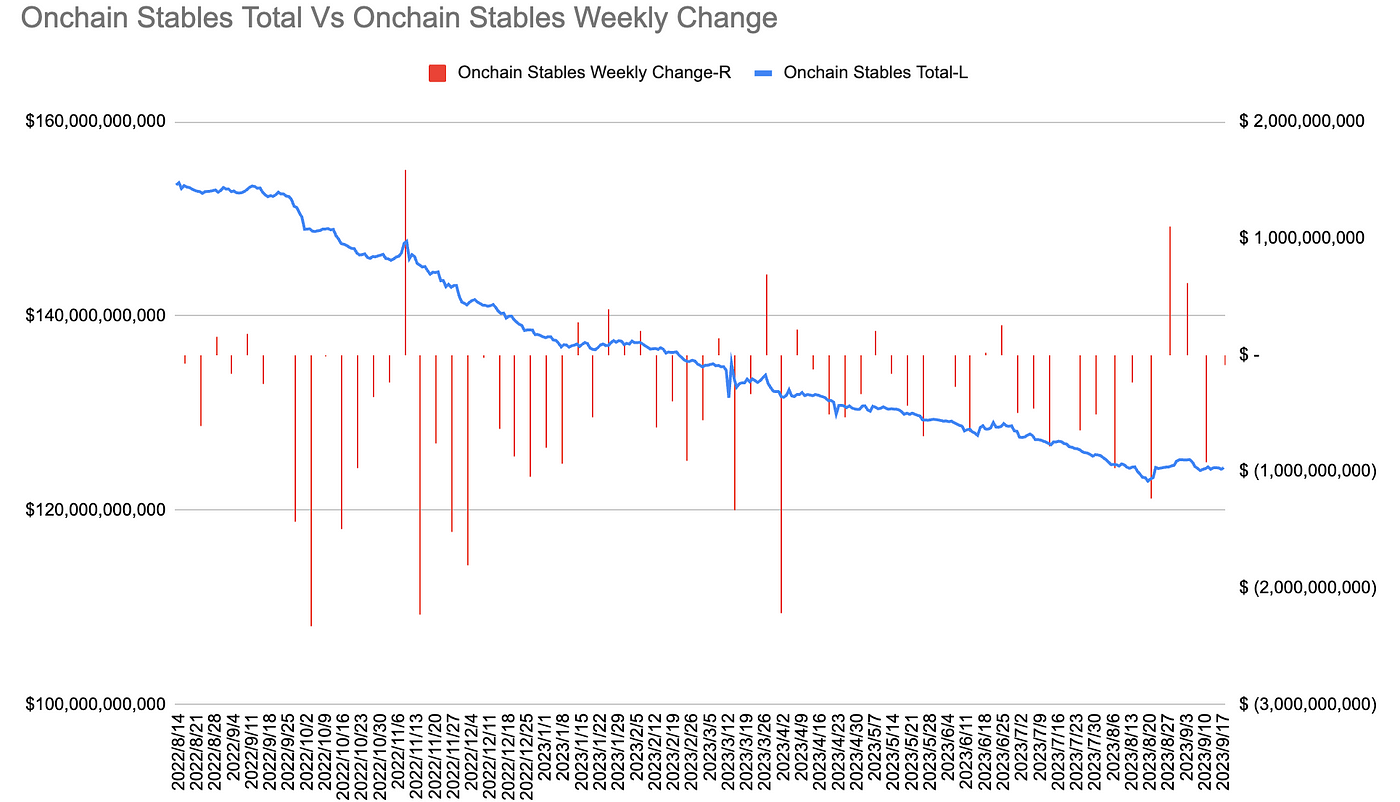

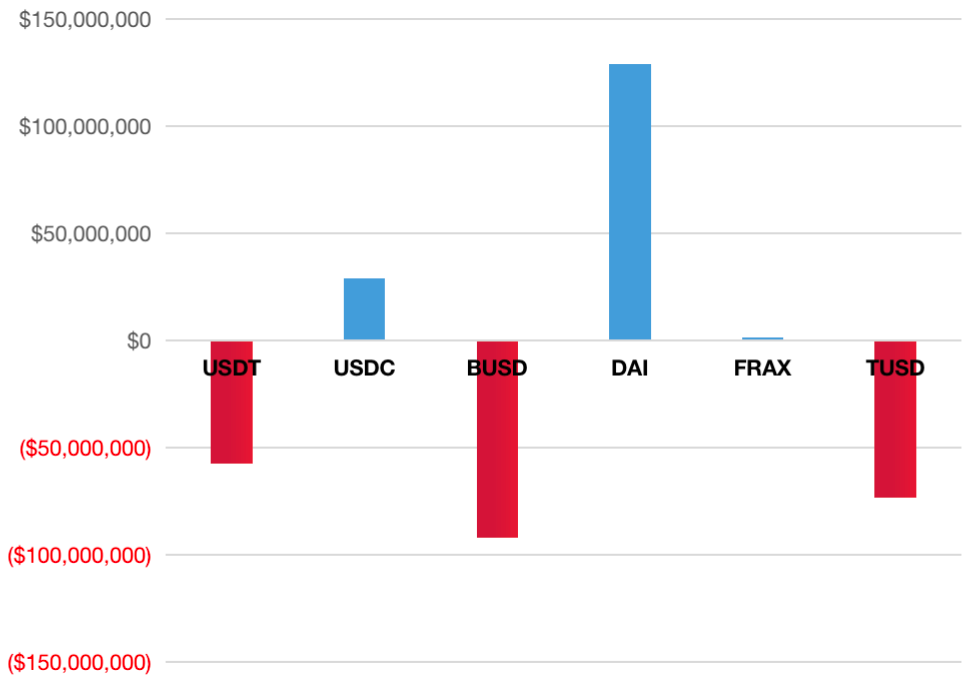

鏈上穩定幣淨流出9200萬美元,總量跌至1243億美元,流出主要由BUSD、USDT、TUSD貢獻,流入主要由DAI、USDC貢獻:

鏈上穩定幣淨流出9200萬美元,總量跌至1243億美元,流出主要由BUSD、USDT、TUSD貢獻,流入主要由DAI、USDC貢獻:

投資者情緒

投資者情緒

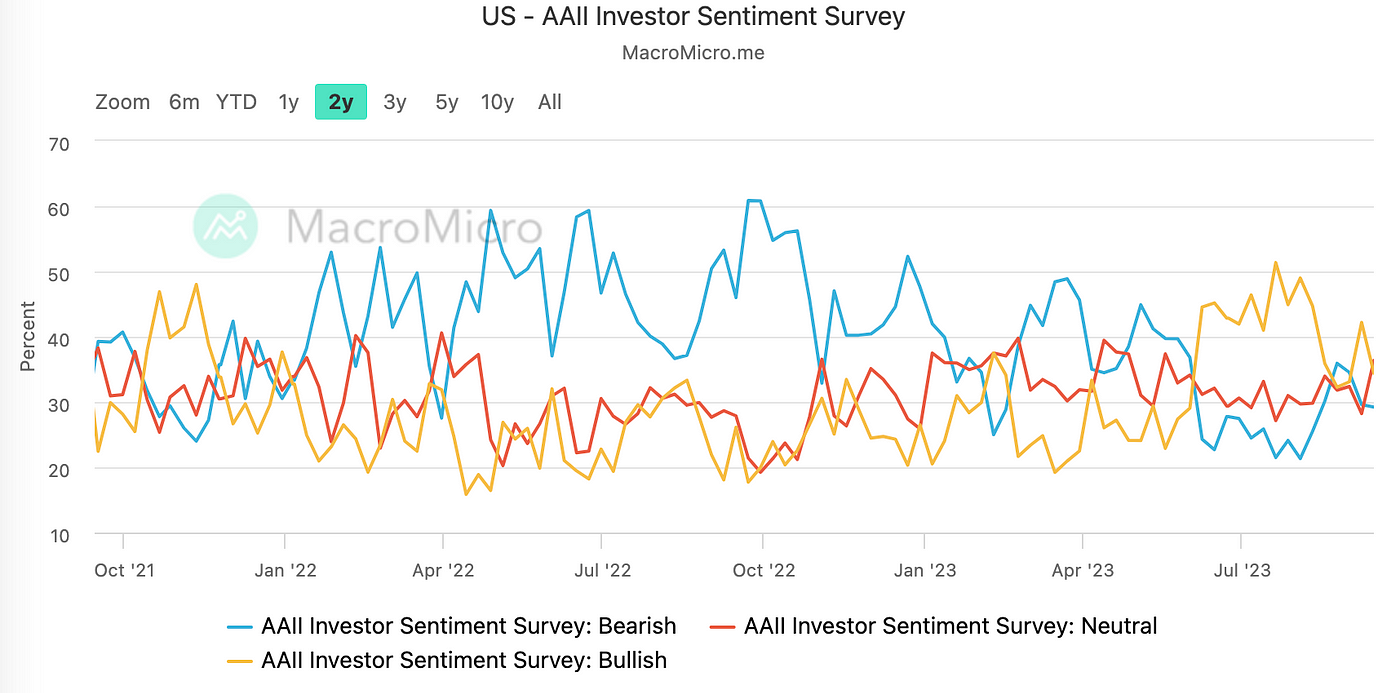

上週AAII調查中中性觀點的比例上升至36%,看多比例下降至34%,看空比例維持不變:

CNN恐懼貪婪指數幾乎沒有變化仍維持再中性的51附近:

CNN恐懼貪婪指數幾乎沒有變化仍維持再中性的51附近:

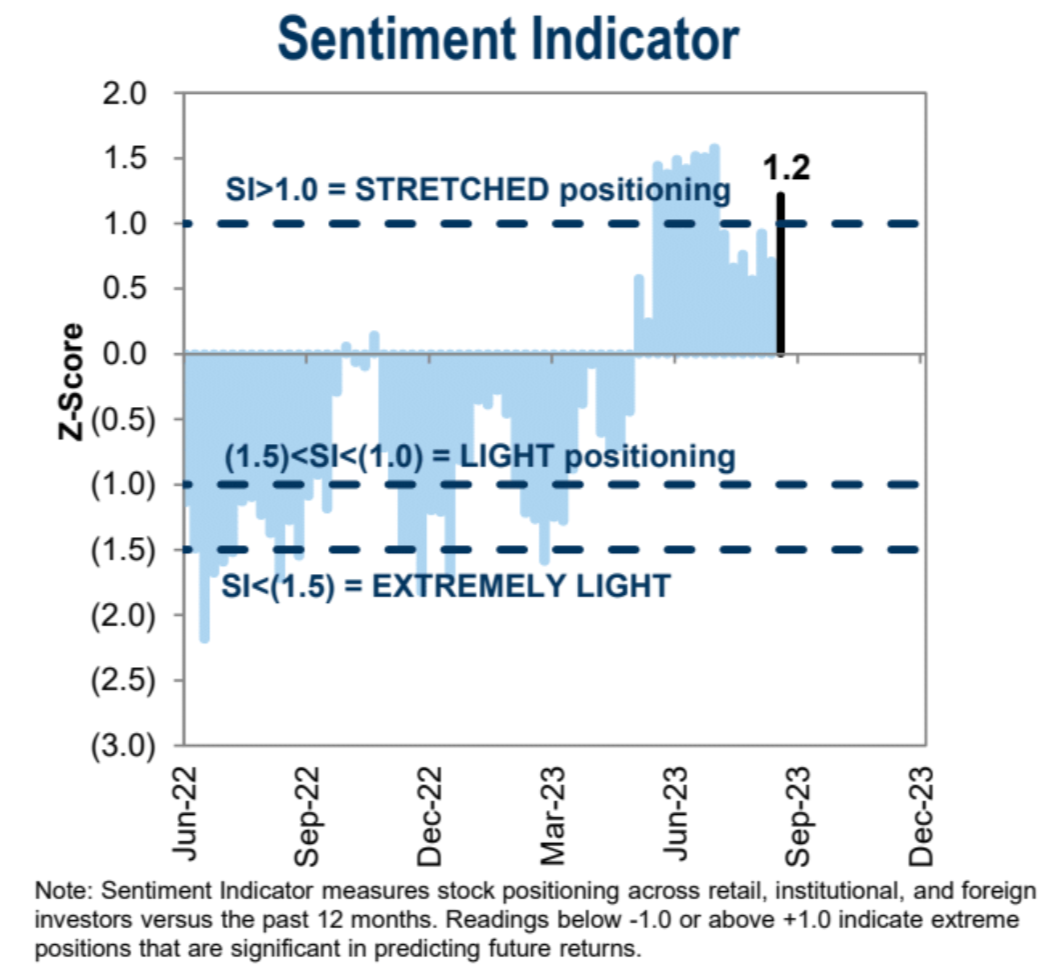

高盛的機構倉位情緒指標大幅跳升至1.2位於streched區間:

高盛的機構倉位情緒指標大幅跳升至1.2位於streched區間:

本週關注

本週關注

本周是央行超級週,美國(不變)、英國(預期+25bp)、瑞士(預期+25bp)、日本(不變)央行集體登場。主要焦點將是周三的聯邦公開市場委員會(FOMC) 會議。市場普遍預計美聯儲在7 月份加息後將維持利率穩定,但會在其預測和溝通中強調,今年進一步緊縮仍然可能。本週的數據較少,主要集中在住房方面。不太可能對美聯儲會議的信息產生重大影響。

會議聲明可能會顯示暫停進一步加息所需條件的進展參差不齊,包括經濟活動適度增長、通脹有所改善的跡象,但勞動力市場仍然緊張。

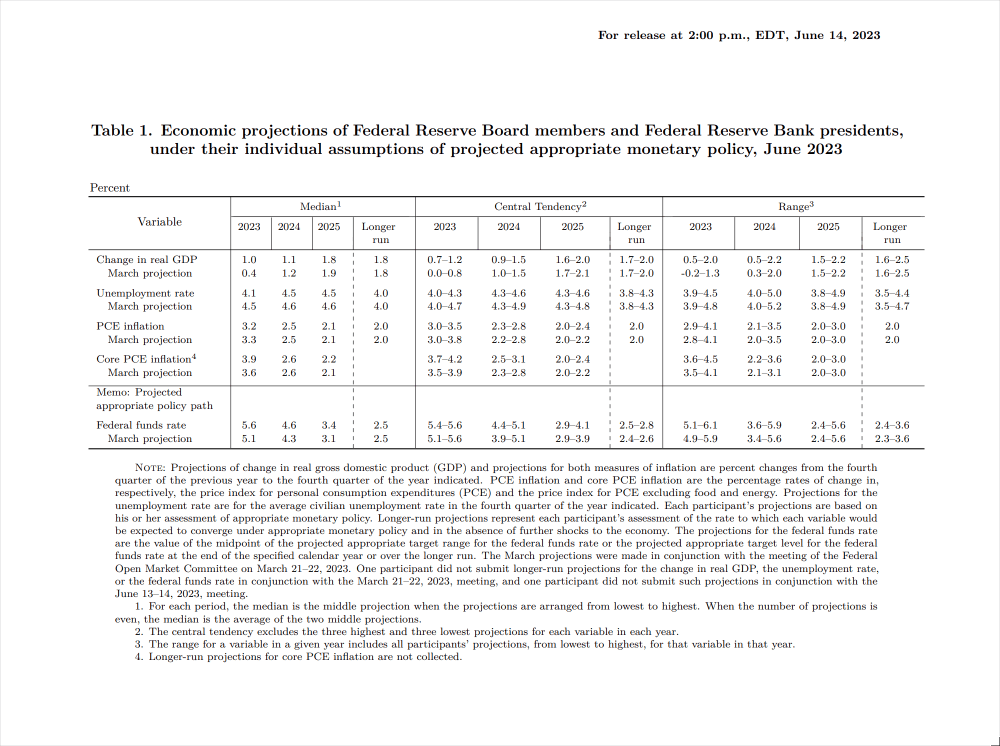

經濟預測摘要可能會顯示上調的增長預測,尤其是2023 年的增長預測,但通脹預測小幅下調,考慮到PCE數字已經觸及了6月預期的3.2%。利率方面,6 月份Fed 的SEP 顯示,2023 年聯邦基金最終利率峰值為5.6%,預計2024 年將降至4.6%,2025 年將降至3.4%,長期利率為2.5%。鑑於最近三個月的數據進展,2023 年5.6% 的預測似乎有可能保持不變,或略有下調,而2024 年和2025 年利率中值可能保持不變或略有上升。

雖然6月會議後長期利率維持在2.5%,但其中心趨勢從2.4%-2.6%轉向2.5%-2.8%區間。這表明美聯儲可能認為中性利率(既不刺激也不限制經濟活動的利率)可能會比以前更高,2%的通脹目標意味著實際利率為0.5%。

雖然6月會議後長期利率維持在2.5%,但其中心趨勢從2.4%-2.6%轉向2.5%-2.8%區間。這表明美聯儲可能認為中性利率(既不刺激也不限制經濟活動的利率)可能會比以前更高,2%的通脹目標意味著實際利率為0.5%。

債券市場來看,30年期國債收益率大約在4.2%,減去Fed的通脹目標2%得到實際利率2.2%,遠高於聯儲的預期。所以,債券市場相對定價激進,而股市這邊盈利收益走低而市盈率走高則表明了,股市仍然不相信美聯儲表示利率必須在一段時間內保持限制性。

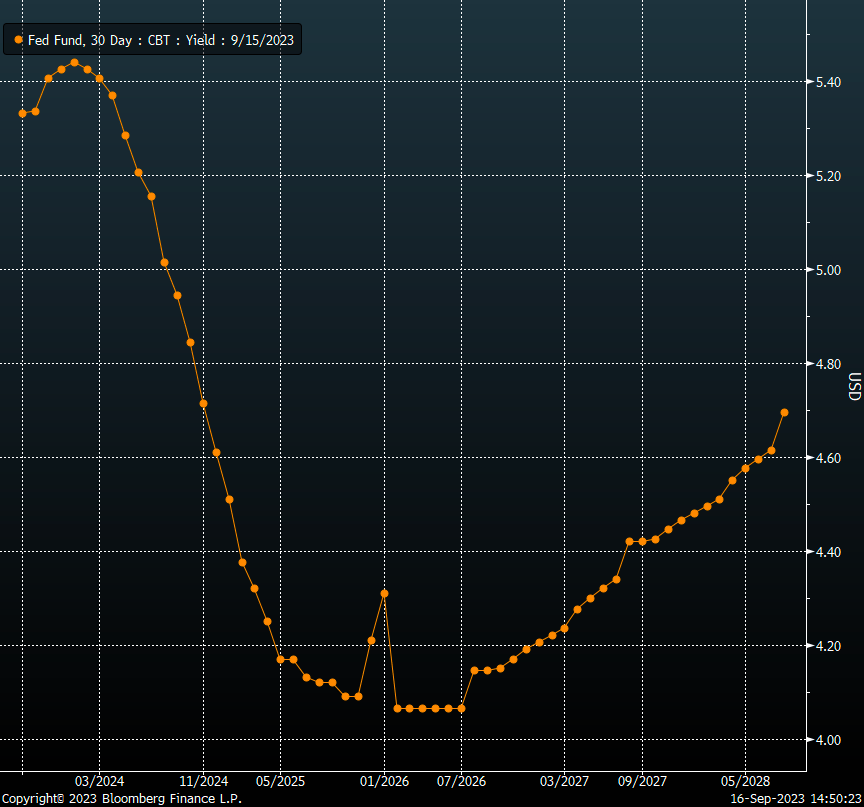

利率衍生品市場來看,短期路徑上與美聯儲幾乎完全一致,最高政策利率為5.45%,而到2024 年底利率將降至4.6% 左右,即SEP 在6 月份的預測:

但長期路徑則大相徑庭,與人們“L”型的直觀印像不同,期貨市場的利率路徑是“U”型。期貨市場預計名義利率在2026年觸底後會很快反彈至4.7%,到2026 年將降至4.1% 左右,並且就此一路走高,表明2025 年Fed 3.4% 的預期與交易員們的資金投票差異巨大,超過100個bp,longger term預期差超過200bp。

但長期路徑則大相徑庭,與人們“L”型的直觀印像不同,期貨市場的利率路徑是“U”型。期貨市場預計名義利率在2026年觸底後會很快反彈至4.7%,到2026 年將降至4.1% 左右,並且就此一路走高,表明2025 年Fed 3.4% 的預期與交易員們的資金投票差異巨大,超過100個bp,longger term預期差超過200bp。

你願意相信誰?認為Fed錯了的人可以做風險資產的空頭,認為利率期貨交易員們錯了的人可以做多頭。

新聞發布會方面,鮑威爾的勢必將強調政策對數據的依賴,對宣布通脹勝利持謹慎態度,但可能會注意到勞動力市場平衡方面取得的一些初步進展。他不太可能明確表示進一步加息的時機。

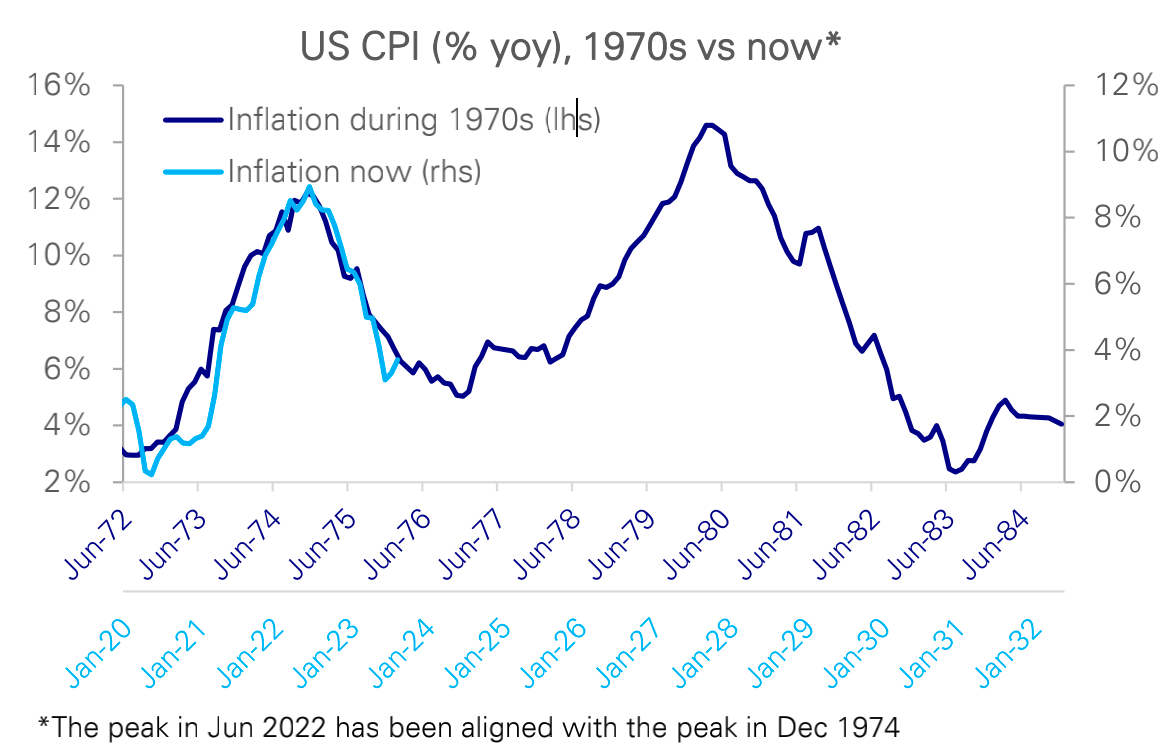

為什麼官員們會一直保持謹慎,通脹的二輪反彈一直是年紀比較大的官員們的擔憂,沒經歷過70年代的年輕人可能無法體會,這一歷史背景會限制任何潛在的降息幅度:

當然,試圖預測未來1個月已經非常困難,更不用說兩三年後的情況了。但重點是股市和債券市場對未來利率走勢的預期出現了分歧。股市似乎押注聯儲會在未來進行多次降息,而債券市場的預期則不同。隨著Fed下週更新信息,預期中的明後年的大幅降息會不會出現變數是最值得關注的點,到底是債市被拉回來,還是股市被拉回來,這是市場的核心博弈。

當然,試圖預測未來1個月已經非常困難,更不用說兩三年後的情況了。但重點是股市和債券市場對未來利率走勢的預期出現了分歧。股市似乎押注聯儲會在未來進行多次降息,而債券市場的預期則不同。隨著Fed下週更新信息,預期中的明後年的大幅降息會不會出現變數是最值得關注的點,到底是債市被拉回來,還是股市被拉回來,這是市場的核心博弈。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:LD Capital