作者:Nate | eatsleepcrypto.eth

編譯:深潮TechFlow

最近我一直在思考代幣設計,並製作了一個代幣經濟分級清單。本文將透過對幾個知名Defi 協議的代幣設計進行評級和解析,探討了一個好的代幣經濟模型應具備的要素,包括捕捉價值、治理權、經濟安全性等,這對於理解代幣的內在價值至關重要。讓我們來看看哪些代幣設計得當,哪些代幣還需改進,並從中得到啟發。

當然這些都不是投資建議——良好的代幣經濟模型是必要的,但不是長期收益的充分條件,高排名也不能保證這些協議的經濟安全性。

S 級中,我排除了所有代幣,因為……

1)我永遠不會給滿分;

2)我甚至覺得給A 也有些猶豫;

3)我不熟悉「S」這個等級。

本文評級的標準是:協議實用性、價值取得和經濟安全性各佔30% —— 這些是需求方因素;剩餘的10%是基於供應方因素。

我會給將Curve Finance 放在A- 。

$CRV 有供應問題,有些問題很糟糕,但用veTokenomics 巧妙地解決了,但我更關注需求而不是供應,因為長期來看需求才是重要的。對$CRV 的需求與支付給$veCRV 持有者的賄賂的流動價值成正比。

Curve Finance 的根本創新不是ve 代幣經濟學,而是賄賂體系。

Liquity Protocol 也是A 級。

Liquity 使用超額抵押的$ETH 數量來鑄造$LUSD。 LiquityProtocol 的$LUSD 是一種安全的去中心化穩定幣,這種方式可以保護其掛鉤。

$LUSD 並非沒有風險,但它已盡可能接近解決穩定幣三難困境。此外,Liquity 以真實收益獎勵$LQTY 持有者

Maya 協定也位於A 級。

Maya 具有雙代幣系統,$CACAO 用於流動性對,$MAYA 捕獲系統的費用。

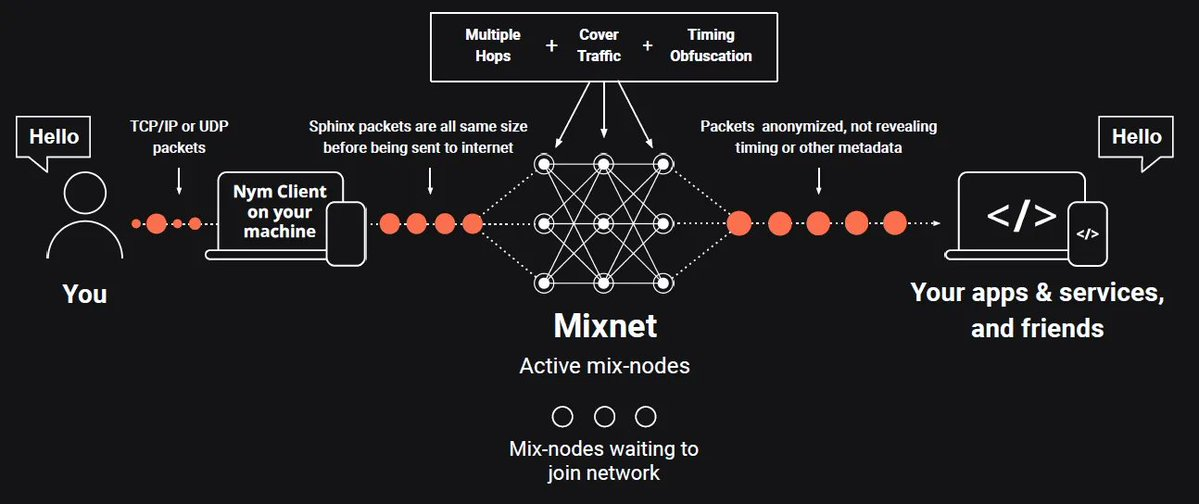

Nym Project 具有A 級需求代幣經濟學。供應方面則是另一個故事,一旦他們不再向礦工發放$NYM 代幣,價格就會反彈。建議Nym 將這些獎勵給予在線上研討會上招募真實使用者的社群經理。

Synthetix 我將它排在C+ 上。

$SNX 獲取了大量價值,但其用途受限,因為它不是私密的,並且擁有一個公開的創始人。如果其DAO 停止操縱貨幣政策,一切就會分崩離析。

Synthetix 的營運類似於Terra 上的Mirror,但資產多樣化更少。由於$SNX 的創始人不是匿名的,Synthetix 無法發行商品或傳統資產(如$TSLA、$GOOG 等)的合成形式。

由此產生的缺乏多樣化也使$SNX 更脆弱,並容易受到經濟安全漏洞的影響,就像Terra 的Anchor 協議那樣。

我在B 級的兩邊來回猶豫,並最終決定將SushiSwap 放在C 級。

Sushi 在對Uni 的吸血鬼攻擊中很幸運,從那時起它確實沒有創新。真實收益很不錯,$SUSHI 勝過了$UNI,但這個標準設得非常低。此外,真實收益不僅是獲取價值最簡單的方式,也是最糟糕的方式之一,因為它沒有留下太多經濟護城河。

Aave 排在C 級。

頻繁發生的壞帳和一個充滿Degen 的治理委員會對它真的沒有任何好處。特別是在最近的GHO 發布之後,目前$GHO 的價格還在0.97 美元。

GHO 的央行策略讓我想起了日本央行宣布升息意向之前幾支基金的美元日元套利交易,我有興趣看看當Aave 提高利率時這將如何發展。

Uniswap 排在D 級。

我經常寫關於Uniswap 的失敗的文章。不出所料,v4 並沒有解決UNI 明顯缺乏價值捕獲的問題,然後還有無常損失…

Rocket Pool 排在F。我本來要給它一個D,但它有一個非常糟糕的飛輪設計,特別是在競爭對手面前。 $RPL 被插入作為任意的質押要求,甚至它的獎勵不是$ETH,而是它的原生代幣。

Optimism 也被我排在F。

$OP 的價格完全由投機驅動,Optimism 也沒有任何行動。 Optimism 希望可以透過排序器獲取價值——我敢打賭它不會這麼做。到最後,$OP 還是依賴持續的投機來維持其價格,就像Meme 幣一樣。但與$DOGE 不同,OP 甚至沒有在循環經濟中被使用。