作者:Michael Nadeau

編譯:Felix, PANews

加密市場深熊已久,大環境的經濟週期與加密市場有何關聯?牛市何時到來?本文帶你數據解讀加密市場的未來方向。

PANews註:本文所表達的觀點僅是作者的個人觀點,不應被視為投資或法律建議。 DYOR。

- 以數據為依據回顧過去的週期

- 展望:為下一個週期做好準備

- 當前鏈上市場訊號

- 風險

比特幣彩虹價格圖表,來源:Look Into Bitcoin

過去週期回顧

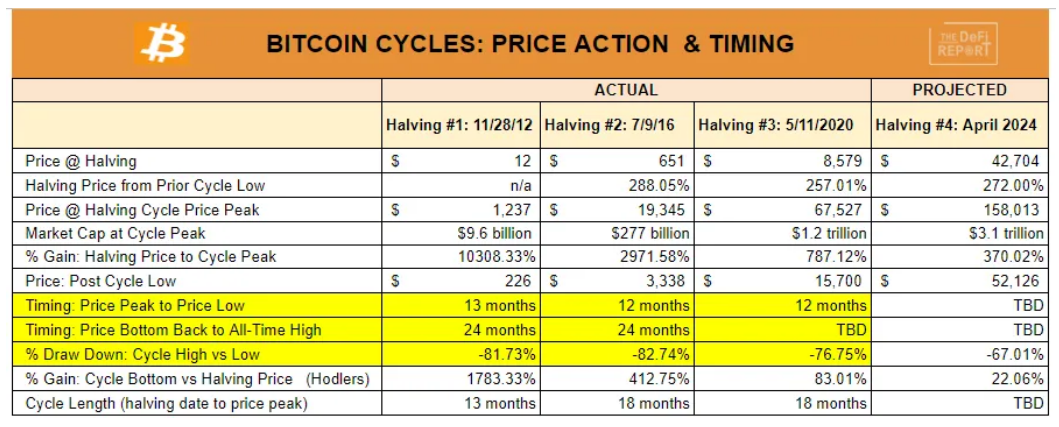

在外人看來,加密貨幣的價格似乎沒有任何規律可循。然而,加密市場實際上具有很強的周期性。以比特幣為基準,在過去三個週期中發現了顯著一致性:

- 每個週期峰值的回撤百分比:大約80%

- 週期底部的時間:距峰值1年

- 從週期底部重新奪回歷史新高的時間:2年

來源:Glassnode

此外,比較美國ISM製造業PMI指數(註:美國供應管理協會(ISM)製造業採購經理人指數(PMI),顯示了指定月份美國製造業的商業環境。該指數是基於對美國18個產業的數百家企業的代表進行的調查計算得出),會發現加密市場的每個週期幾乎都與經濟週期的週期性變化完全一致。

來源:Delphi Digital

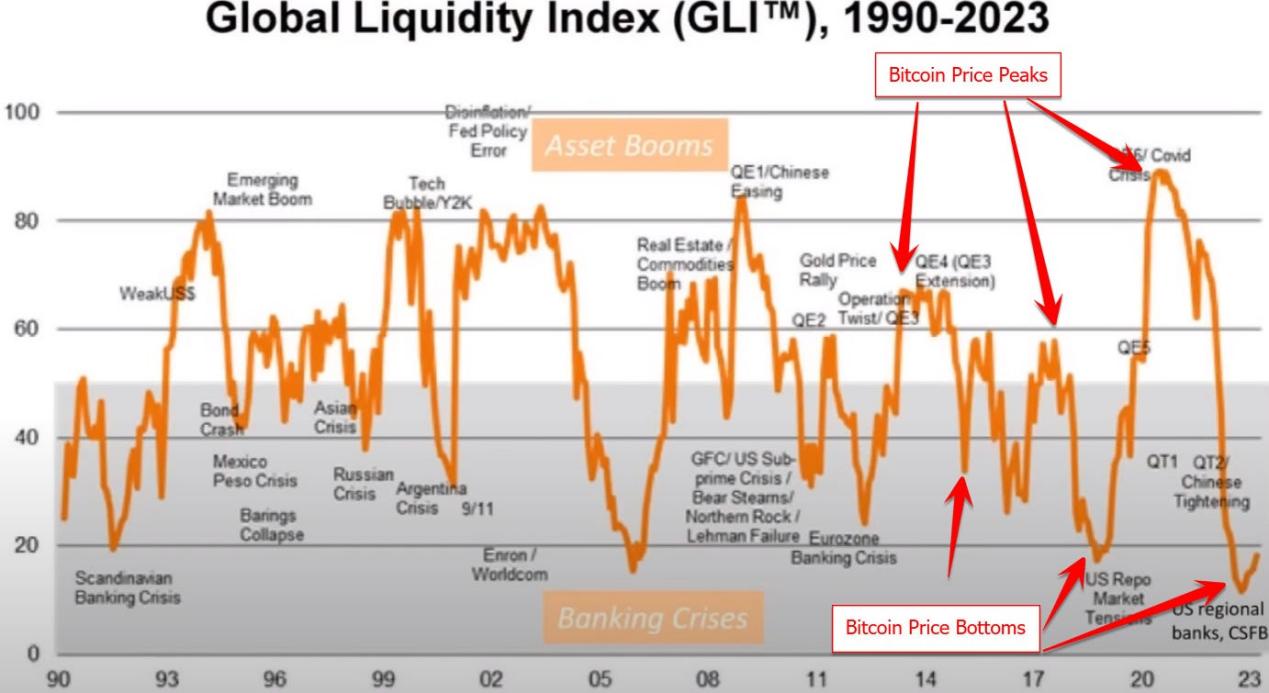

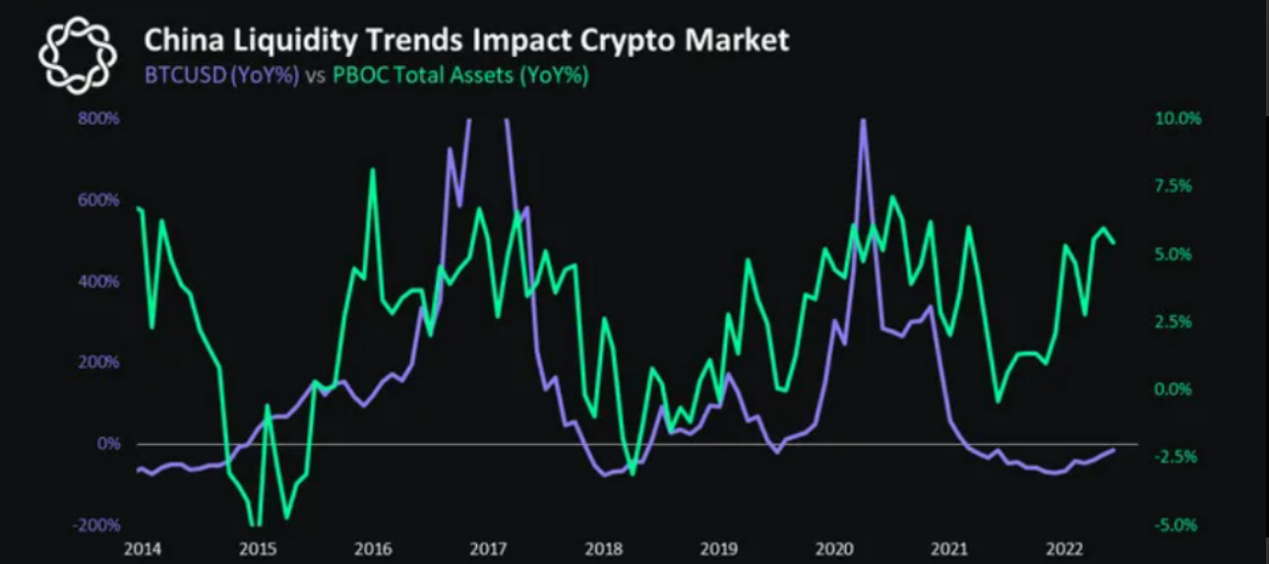

加密週期也與全球流動性週期相符:

下輪週期

距離下一次比特幣減半還有7個月的時間,比特幣已經從上一個週期的高點下跌了約80%。與此同時,市場花了大約一年的時間才觸底。現在已經恢復10個月了。

如果歷史重演,應該在大約14個月內(第四季至2024年)突破歷史高點,並在2025年第四季達到高峰。

當然,這是一個很大的假設。

為了知曉未來價格走勢,以下為潛在影響因素:

- 經濟週期的轉變(由貨幣政策和全球流動性驅動)

- 強而有力的市場敘事

- 創新週期的延續

- 新的市場進入者和新的投機(槓桿)

到目前為止各因素進展一切順利。下面來探究一下原因。

經濟週期和流動性

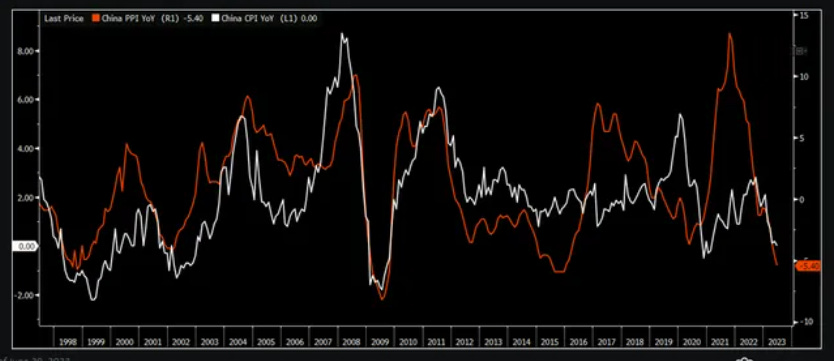

作者認為全球流動性已於2022年10月觸底。從那時起,可以看到聯準會實施了一輪隱形量化寬鬆(與三月的銀行業危機有關)。現在中國正在與通貨緊縮作鬥爭。

中國PPI和CPI較去年同期轉負:

數據:Delphi Digital, Bloomberg

這導致中國人民銀行最近開始降息。這對比特幣等全球資產來說是個好兆頭——如下圖所示。

中國:比特幣與中國人民銀行總資產

來源:Delphi Digital, Bloomberg

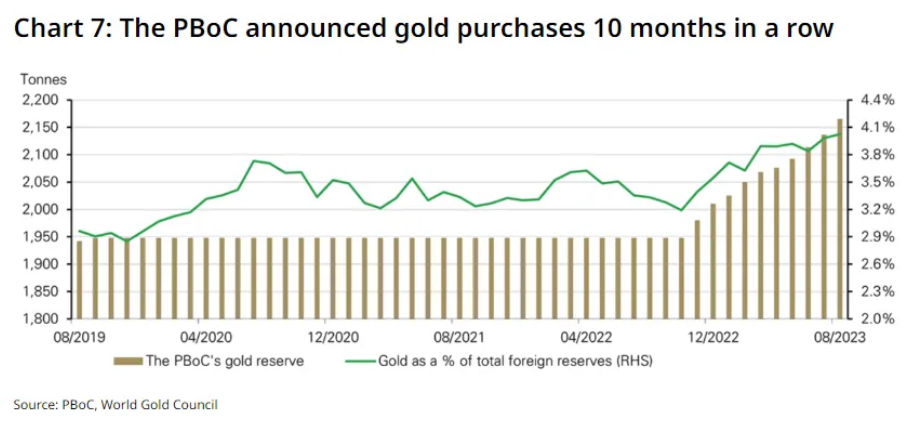

同時,中國人民銀行一直在購買黃金,導致中國黃金的現貨價格比全球價格高出每盎司120美元以上。中國人民銀行是否在人民幣貶值前採取行動?

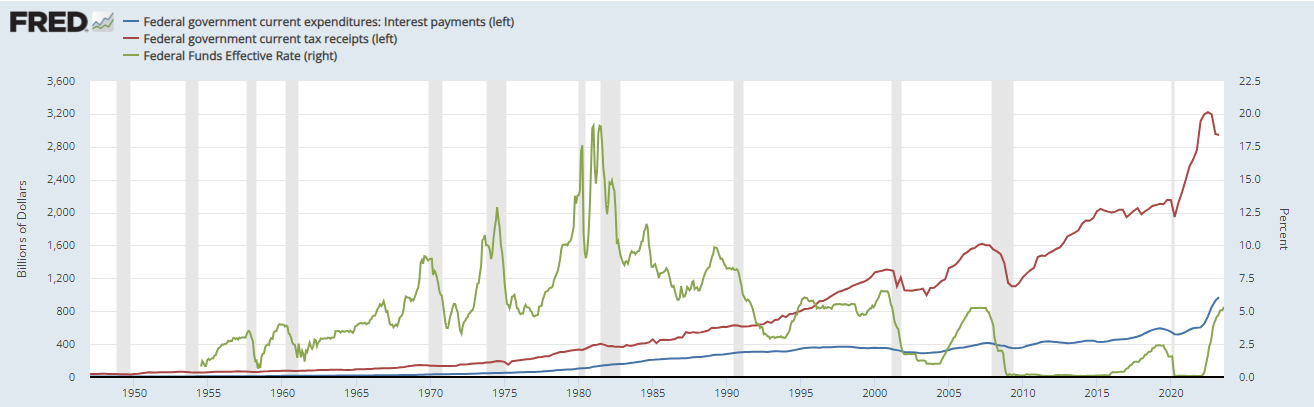

再看美國,超過7兆美元的債務將在明年到期。聯準會可能不得不購買大量此類債務,因為它們需要再融資。此外,債務利息支付目前佔稅收收入的31%以上(紅線)——稅收收入正在下降,顯示經濟衰退即將來臨(灰線)。如何增加稅收?降低利率(綠線)。

數據:聯準會FRED資料庫

4300萬美國人將在10月以平均每月503美元的利息恢復學生貸款。

商業房地產行業有超過1.5兆美元的債務需要在未來幾年進行再融資。 5

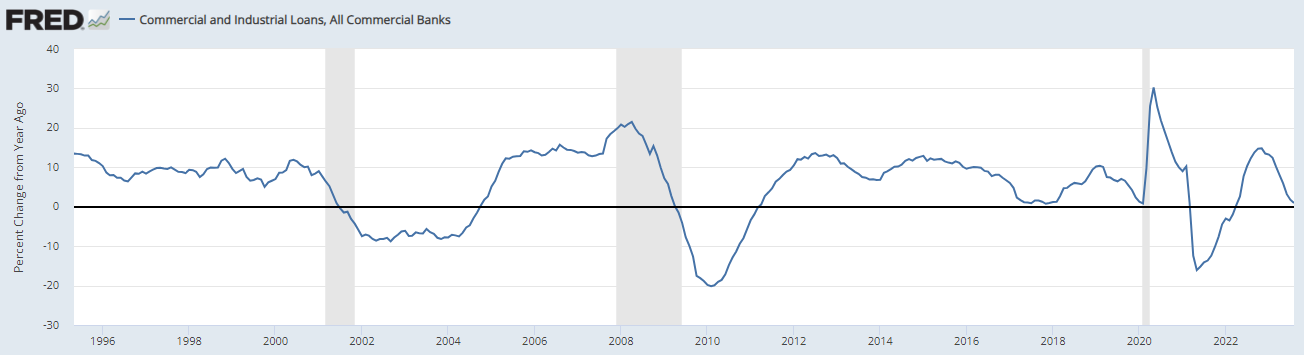

美國商業銀行貸款目前處於衰退水準(灰線= 衰退):

數據:聯準會FRED資料庫

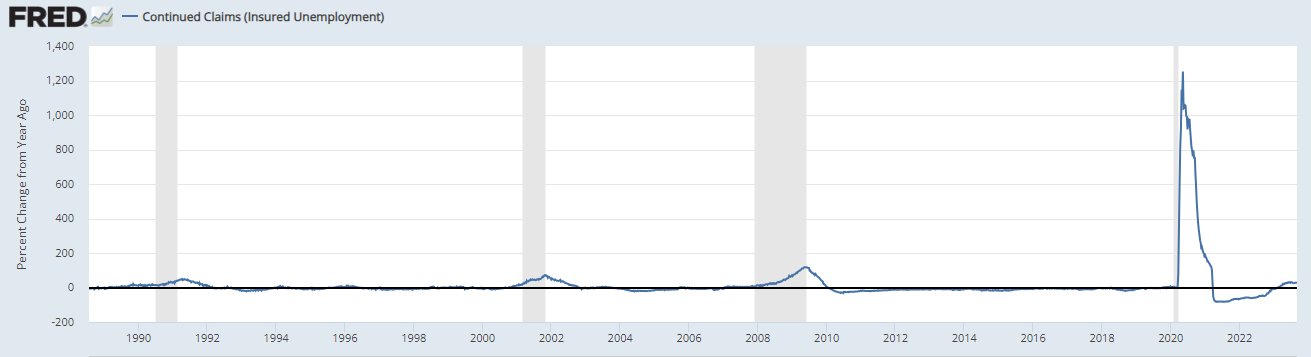

持續申請失業救濟人數開始增加:

數據:聯準會FRED資料庫

經濟週期/流動性小結

作者查看了FRED資料庫中的多項數據,大多數都指出經濟衰退。鑑於流動性似乎已於2022年10月觸底,在接下來的幾個月裡,更有可能看到貨幣政策的放鬆,直到2024年——但前提是經濟真的開始放緩。

假設未來6個月左右進入經濟衰退,聯準會採取更鴿派的政策可能會與比特幣減半時間表完美契合。

創新週期

儘管加密寒冬仍在持續,但仍可以看到公鏈在基礎設施建設方面取得了重大進展。突出表現在:

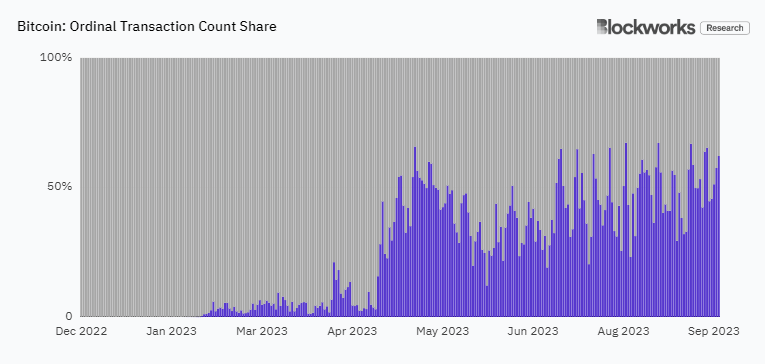

- 比特幣正在閃電網路上擴展,Ordinals協議正在推動對區塊空間的新需求。

數據:Blockworks Research

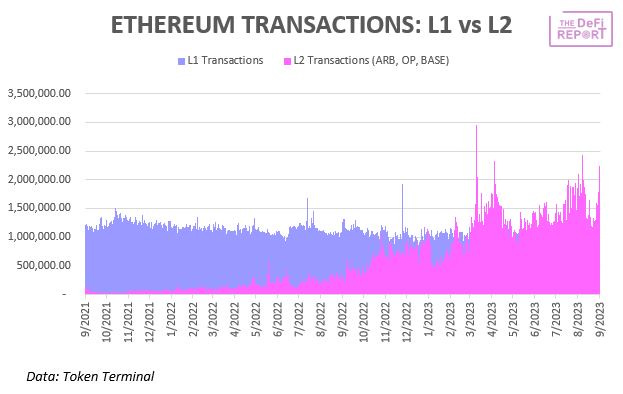

- 隨著摩爾定律的發揮,以太坊也透過Layer2進行擴展。註:摩爾定律是英特爾創始人之一戈登·摩爾的經驗之談,其核心內容為:集成電路上可以容納的晶體管數目在大約每經過18個月到24個月便會增加一倍。換言之,處理器的效能大約每兩年翻一倍,同時價格下降為之前的一半)

EIP 4844(擴展升級)預計於第四季度實施。可以觀察到在重要的改進方面取得了重大進展,例如帳戶抽象(與用戶體驗橋接資產有關)、智能合約錢包、現實世界資產的代幣化、穩定幣、流動質押協議、Eigen Layer(重質押) 、數據可用性(Celestia) ,以及DeFi 藍籌股。

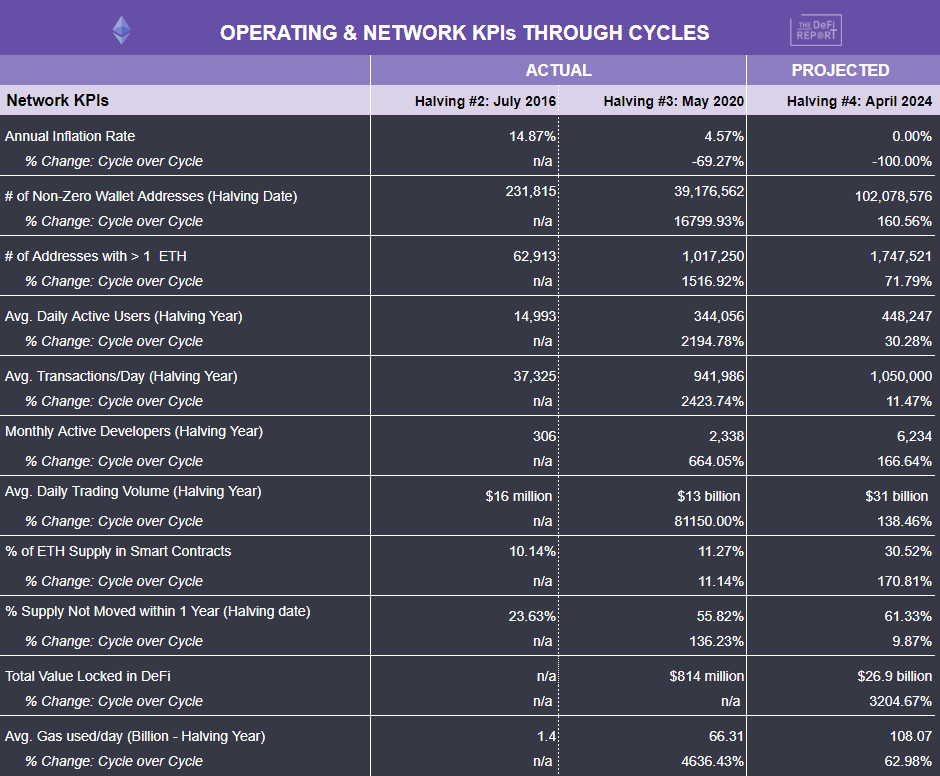

為了突出各個週期中營運和網路KPI的成長,以下是一些以太坊數據的快速視圖:

作者認為加密貨幣的「寬頻時刻」即將到來,這可能會迎來下一波消費應用程式和新用戶。

最後,與之競爭的L1公鏈(如Solana)正顯示出強大的韌性。

敘事

以下是著名投資者Jeff Gundlach在最近舉行的Future Proof會議上的演講:

「整體而言。我認為美元在下一次經濟衰退中將大幅貶值。這是因為相對於我們的財政狀況而言,對下一次經濟衰退的反應將是一場徹底的災難。這將敲響警鐘,讓我們意識到美國已經破產。我們無法履行我們的債務。美國有近200萬億美元的無準備金負債——幾乎是GDP的8倍。以今天的購買力計算,我們必須在未來80年內支付GDP的10%。我們不會那樣做。我們將完全放棄美元。我們將看到美國金融體系的重組。”

如果這真的發生,將看到以下內容:

鄭重聲明,作者不希望未來大衰退。但重要的是要考慮到,如果某些情況出現,這樣的敘事可能會佔上風。

敘事很難預測。有人預見到Paul Tudor Jones上個週期會公開分享對比特幣觀點嗎? Michael Saylor和Microstrategy呢?有沒有人預測到特斯拉(Tesla)、Square (Block)和大眾互助(Mass Mutual)會購買比特幣,並將其計入資產負債表嗎?有人預測到貝萊德會在本輪週期前申請比特幣ETF嗎?

請記住,與加密相關的「恥辱」終於開始消失。貝萊德是一個催化劑。這意味著加密貨幣現在正進入傳統市場的「轉折點」階段——隨著新技術與傳統金融體系的整合程度越來越高,新法規「保佑」新技術。最近在法庭上的勝利(Ripple,、Grayscale、Uniswap)顯示了正在出現的巨大變化。

更不用說,媒體喜歡加密貨幣。 CNBC和彭博社等主要平台繼續加大加密貨幣通報是有原因的。加密貨幣非常吸睛。這些媒體迫不及待地開始推動下一個敘事。

但最終還是由市場決定未來敘事。但似乎與美國的經濟週期、全球流動性週期、公鏈的創新週期以及比特幣減半週期保持一致。

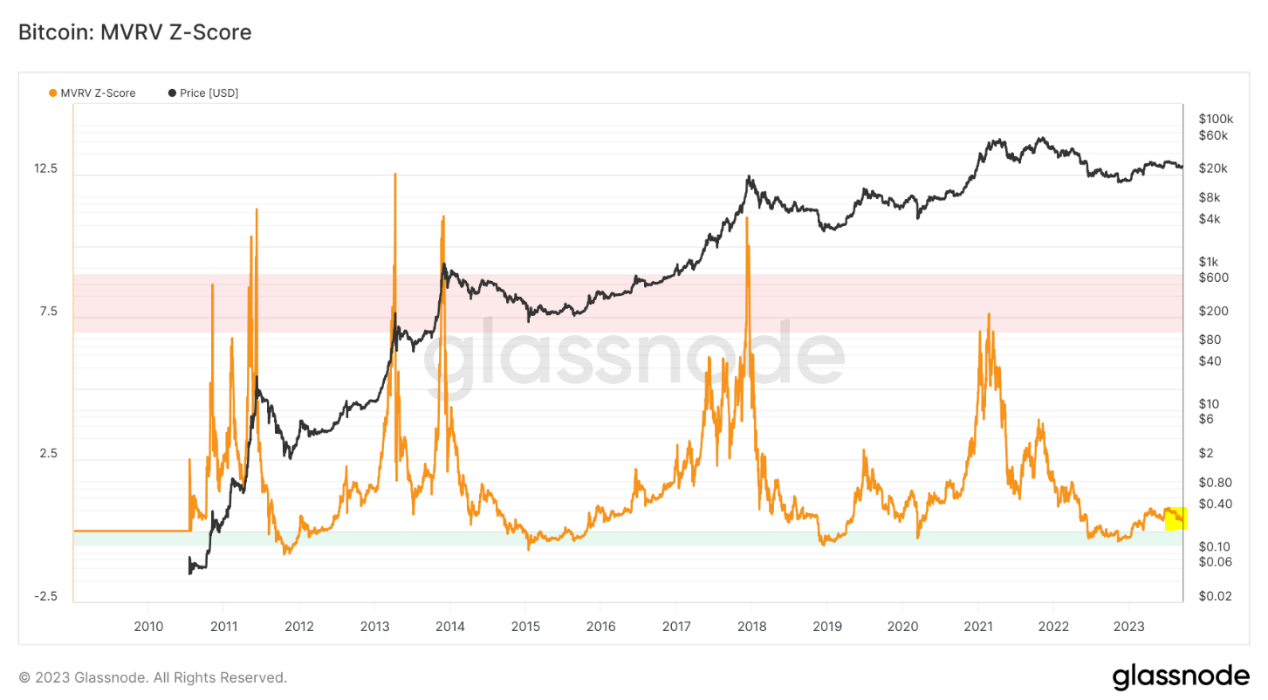

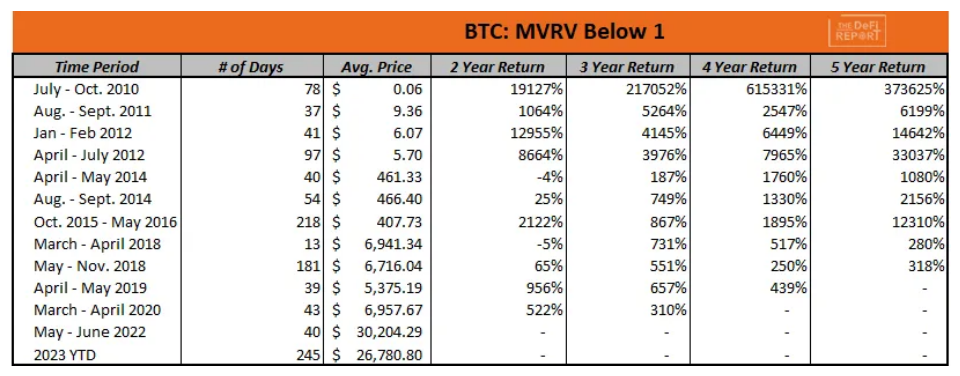

鏈上訊號:市場價值與已實現價值

下面快速瀏覽一下鏈上訊號之一:MVRV。市場價值與已實現價值之比目前為0.41。

從歷史上看,長線投資者只要在MVRV訊號低於1的時候入市,就能賺得盆滿缽滿。

風險

雖然上述的闡述看起來不錯。但沒有什麼是可以保證的。那麼問題出在哪裡呢?作者認為有以下幾點要注意:

- 通貨膨脹。如果通膨不繼續下降(或加速),那麼聯準會將很難改變貨幣政策。這可能會推遲或否定關於經濟週期和貨幣政策轉向的判斷。

- 沒有衰退。儘管很不願意這麼說,但經濟需要真正陷入困境,Fed才能調整貨幣政策。如果這種情況沒有發生,作者的觀點就不太可能得到印證。

- 監管。 SEC仍有可能繼續採取強硬態度,阻止貝萊德ETF獲準。作者認為這不太可能,但仍是需要考慮的事情。