作者:Matthew Lee

9月27日,SEC 主席Gary Gensler 參加了美國眾議院金融服務委員會聽證會。聽證會審查SEC 自2021 年10 月5 日以來的一段時間內的監管發展、規則制定和活動,其中包括SEC 提議修改「交易所」的定義,擴大SEC 對數位資產交易平台的權限等。儘管Gary Gensler 依舊對虛擬資產抱持嚴格審查的態度,但是SEC 內部不再是鐵桶一塊,內部人員已經心力憔悴。彭博高級ETF 分析師也表示,員工希望在政府關門前從他們的這類工作中解放出來。

雖然美國的監管一直抑制行業的發展,但是可取之處在於它在發展一個正當的程序性的法律系統,當事情發展可能超脫控制時,它確保正確的糾正途徑(可參考FTX 破產導致的美國的投資者和亞洲投資者的損失比較)。

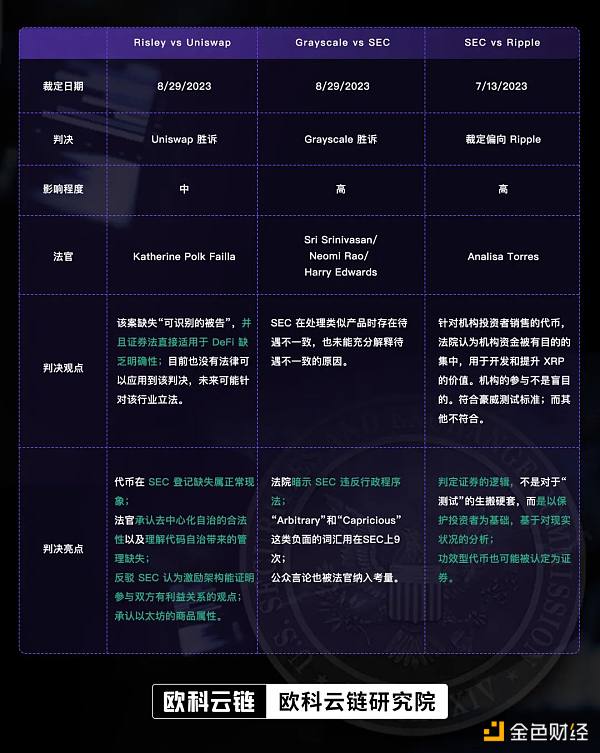

近3 個月,法院判決了三起行業相關的案例,分別是Risley vs Uniswap,SEC vs Ripple, SEC vs Grayscale,裁定結果都比較利好行業。結合司法部門頻繁針對SEC 的一系列判決,讓人不禁猜測SEC 針對虛擬資產的「長臂」行為是否將會被限制。

而判決書中有非常值得討論的細節凸顯了美國的監管環境出現的正面因素。以下我們就從最近司法部門對虛擬資產的判罰細節觀察司法系統對虛擬資產和SEC 監管的態度,以及探討虛擬資產的監管趨勢。

TL;DR

Risley vs Uniswap 判決要點

法院對Uniswap 和Risley 的判決是引起公眾注意最小的,但也是判決細節最多的,裡面有一些非常明確的指向性的觀點,能夠說明法院對行業的態度。

指控內容

Risley 對Uniswap Labs 以及其創投公司Paradigm,Andreessen Horowitz,USV 等的指控主要有以下幾點:

i). Uniswap 平台銷售未經註冊的證券;

ii). Uniswap 是一家未經註冊的經紀交易商;

iii). Uniswap Labs 透過虛假宣傳獲利。

法院回應

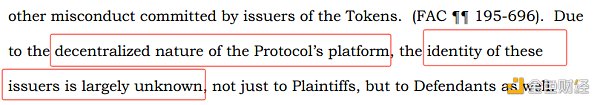

Uniswap 的去中心化架構使其無法識別詐騙代幣發行者,導致該案中缺少「可識別的被告」。而證券法直接適用於DeFi 缺乏明確性,也沒有聯邦法律使法院可以追究Uniswap Labs 和其創投公司的途徑。因此,僅憑Uniswap Labs 收取交易費用以及其他方面的權限不足以認定Uniswap Labs 或風投公司應該承擔責任。

判決亮點

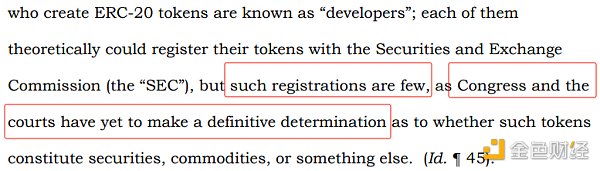

這一段是非常重要的一段話,法官認為法不離情,結合現實情況和法律認為代幣在SEC 登記缺失是正常現象。因此SEC 很多指控如「沒有在SEC 登記或發布招股書或年報違反證券法」是站不住腳的。

由於去中心化自治的特性,法官理解對「Scam Tokens」的管理缺失,但是隨著法律的日漸完善,去中心化組織也應採用鏈上工具,可以做到提醒用戶某些代幣的風險,來避免法律糾紛。機構在去中心化自治平台上進行大額交易時也要考慮使用鏈上工具來避免有風險的互動。

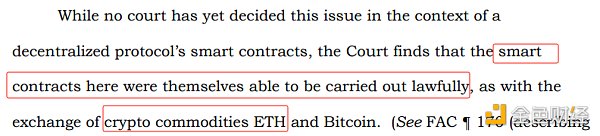

法官透露兩點資訊i). 承認智能合約在營運過程中的合法性;ii). 承認以太坊商品的屬性(SEC 在起訴Coinbase 時聲稱ETH 是證券而不是商品) 。

由於法律缺失,去中心化的交易平台沒有受到責罰,但將有更嚴厲的針對去中心化組織的監管,尤其以交易平台為主。以香港與新加坡為例,兩者都制定了嚴格的法律要求交易平台對平台上的交易代幣進行嚴格的審查,許多平台為了合規也購買了很多鏈上數據服務商的數據標籤服務針對反洗錢領域。未來去中心化交易平台不會有太多特權。

但法官目前的定論也明顯區別於SEC 主席先前的觀點「多數DeFi交易平台實際上與傳統交易所無差異」。

法院對於原告引用SEC 的觀點也嗤之以鼻,認為有激勵架構不能證明被告和專案方有利益關係。這個觀點可以讓很多有激勵措施的項目鬆口氣。

小結

判決書中有兩個非常重要的信息,i). 法官對去中心化的項目的運行邏輯和特性了解非常深入;ii). 法官對去中心化項目代碼運行比較寬容,並且承認智能合約運行的合法性。

然而,最主要的還是去中心化的運作模式以及法律架構的缺失使得法院無法客觀地進行判定。現在已經有多位參議員針對虛擬資產,KYC,甚至是去中心化協議提出全新的法律框架,旨在明確監管框架和責任人。

Grayscale vs SEC 判決要點

指控內容

Grayscale 指控SEC 武斷而反覆地拒絕Grayscale 的比特幣ETP 上市,但卻批准了實質上類似的比特幣期貨ETP 上市。

法院回應

SEC 既沒有對灰階公司關於比特幣現貨市場和期貨市場具有99.9% 相關性的證據提出異議,也沒有暗示市場效率低下或其他因素會破壞相關性。法官認為,SEC 在處理類似產品時有處理不一致的問題。

因此,法官批准了灰度的請求並撤銷了SEC 的命令。

判決亮點

法院很少在判決書稱某一個機構違反了法律(行政程序法APA),並且法院用非常嚴厲的詞暗示“被告”的決定是草率的和反复無常的,甚至是“濫用自由裁量權”。

判決書中,「Arbitrary」和「Capricious」 這類非常負面的詞彙就出現了9次。

公眾言論也被法官納入考量,可以說這次判決,SEC 幾乎被所有人反感。

小結

此次3:0 壓倒性判決中,法官針對:Grayscale 的ETP 和其他通過的ETP 如何存在本質不同,可以讓SEC “區別對待”提出質疑。 SEC 沒有成功回答這個問題。

針對Grayscale 的判決,Paradigm 的政策總監也帶來了一些額外資訊:歐巴馬和卡特總統任命的兩位法官對SEC 的論點都非常反感,所以身為民主黨的他們(民主黨較為反對加密資產)也加入了保守黨Rao 的意見。所以SEC 要求聯席審判的機率會非常小,因為很有可能會激怒法院。如果重新提出不批准的理由也應該是關於公司內部經營,而不能是ETP 本身隱憂。

SEC vs Ripple 判決要點

指控內容

i). Ripple 對機構銷售代幣行為涉嫌構成出售證券;

ii). Ripple 在數位交易平台對公眾銷售代幣行為涉嫌構成出售證券;

iii). 贈送代幣給外包公司涉嫌構成出售證券;

iv). 沒有在SEC 上交類似招股說明書或更新年度報告。

由於文章大量的採用豪威測試來驗證是否證券,所以我們先來簡單的科普-豪威測試:1. 是否有資本投入;2. 是否投資於一項共同事業;3. 是否對產生利潤有期望;4. 是否憑藉發起人獲取額外回報。

*SEC 認為大多數的代幣都符合第二和第三標準。

法院回應

i). Ripple 透過合約對機構銷售代幣構成出售證券。法院認為機構資金被有目的的集中,用於開發和提升XRP 的價值。機構的參與不是盲目的。符合豪威測試標準;

ii). Ripple 透過「程序化介面」(交易所)向公眾銷售XRP 不構成出售證券。大眾不知道代幣來源且沒有期望從發行人的努力中獲得利潤(而是從其他因素,如市場走勢),不具備對「利潤」產生期望的特徵。不符合第三和第四標準;

iii). 其他通路分發不屬於出售債券。因為沒有支付「有形的或可以明確定義的東西」給Ripple,所以支付XRP 並不能被認定為銷售證券的行為。不符合第一項標準。

判決亮點

Ripple 提出了「必要成分」測試——「狹義版」的豪威測試,毫無疑問的被法院否決了。法官也展示了判定證券的邏輯,絕對不是對於「測試」的生搬硬套,而是以保護投資者為基礎,基於對現狀的分析。相比下Ripple 提出的測試更注重形式。

法院認為機構使用者明顯理解投資合約的條款,而他們購買XRP 並沒有把他看做貨幣或商品,而是投資品,所以對機構的銷售行為屬於銷售證券行為。

反之,一般用戶不理解SEC 的各種文件以及Ripple 的市場宣傳,並與投資收益關聯,所以不符合豪威測試的「有收益預期」。

Ripple 辯稱XRP 不是證券,其更像黃金,白銀類的普通資產,所以沒有證券「商業性質」。法院不承認XRP 的關係邏輯。因為法院認為,即使是商品也可以以投資合約的方式來出售。

許多項目也自詡項目方的代幣不是證券,而是功效型代幣,但從法院的角度,雖然具備功效,但是不妨礙被認定為證券。

小結

與一邊倒的「支持」 Grayscale 和Uniswap 不同,儘管法官對虛擬市場持更積極的態度,法院依然做出一些對SEC 有利的宣判,比如豪威測試不應該拘泥於形式,而這一判定一定程度上符合SEC 對證券的定義方式。打著自家代幣為「功效型」代幣的項目,很難在法院站住腳。

判決讓我不解的是,認定銷往機構投資者的代幣為證券,是因為機構投資者清楚當中的投資條例和銷售來源,而零售投資者是「不清楚的」。但是認定證券的「本意”是對投資者的保護,而零售投資人並沒有得到。而依照這個邏輯:透過交易所出售代幣,那麼證券法就不適用,在交易平台購買代幣的散戶就可以不被受到保護了麼?

判決透漏出的監理訊號

幾場判決都有一些「不合理」的地方展示司法部門對產業的偏向,也側面凸顯了美國內部相互制衡的特徵。在過去幾年裡,對於虛擬貨幣是否為證券,SEC 採取了激進的措施,試圖擴大“管轄權”,但在立法部門還沒有採取正式行動前,司法部門就開始強有力的打擊行政部門的氣焰。

Ripple 作為SEC 刻意用來向業界發出警告的範例,並沒有成功的建立權威,反而為業界送上一份大禮。作為以判例法為代表的國家,「Ripple vs SEC」 的判罰在日後將給缺乏定義和立法的行業更清晰的方向,尤其指出「程序化」銷售的代幣不屬於SEC 定義的「證券」。

Uniswap 判決雖然與SEC 無關,但透露著法院的態度:去中心化專案有區別與普通公司,不能把代幣和公司的證券混為一談。本案的判決法官Katherine Failla 為SEC 和Coinbase 案件的法官,市場也非常看好Coinbase 會駁回SEC 的訴訟。

如果說Ripple 和Uniswap 的案例是司法部門對產業的示好,那麼Grayscale 的判罰就是給了SEC 當第一棒。 3:0 的壓倒性判決,無論是激進黨還是保守黨都透露出對SEC 的失望。

昨天舉辦的聽證會也側面向業界釋放訊號,SEC 的強監管會被制約,立法部門也會緊跟在明確監管框架。雖然監管不會徹底放鬆,但是未來的執法會更加「有法可依」。相信國會議員也不會放棄這次機會,藉此推動自己在虛擬貨幣產業的主張,攫取政治資本。 10 月會有非常多的ETF 申請,而這些申請已經對SEC 形成了很強的政治壓力,結合最近「東升西落」帶來Permissionless 大會的冷場,都在敲打著SEC,如果繼續採取不合理的措施會被民心和政治資源拋棄。