作者:TaxDAO

綠石交易所(JPEX)是一家總部位於杜拜的加密資產交易平台,成立於2020 年,主要針對香港市場。 JPEX 聲稱自己是一家在全球多地持牌且受到認可的加密資產交易平台,提供了高達300 倍的槓桿交易和超過30% 的穩定幣質押收益。 2021 年以來,JPEX 在行銷上豪擲重金,請來張智霖、陳零九等著名藝人代言,一時間在香港幣圈風頭無量。

JPEX 登陸香港伊始,就透過各種廣告、社群媒體、場外找換店和明星、網紅等進行廣泛宣傳,標榜「低風險高回報」;同時利用誇張失實的宣傳手法,如以「日日賺錢、無輸」來招徠投資者,令投資人相信其具有可觀的報酬率。 JPEX 也透過「發行」平台幣JPC,宣揚「邀請返傭」等手段招募用戶。

然「命運所賦予的一切,早已經在暗中標好了價格」;根據香港今年6 月生效的加密貨幣新規,任何在香港或向香港投資者提供虛擬資產交易服務的中心化平台都必須獲得香港證券及期貨監察委員會(SFC)的牌照,但在一年的寬限期內允許平台無牌交易。雖然JPEX 宣稱自己在世界多地都持有交易牌照,然而港府新規頒布後,JPEX 並沒有主動申請,自然也就沒有獲得港府頒發的虛擬資產供應商(VASP)牌照。 2023 年8 月,香港證監會不點名警告民眾有虛擬資產交易平台經營方法不當,是為JPEX 暴雷前的「預警」。

1. JPEX 暴雷事件時間線梳理

JPEX 暴雷事件發展得極為迅速。 9 月13 日,香港證監會發出警告聲明,指出JPEX 沒有獲得SFC 的牌照,也沒有申請牌照,其向公眾推廣平台的手法有可疑之處。這意味著SFC 對JPEX 的非法經營和詐欺行為所展開的調查已經到了收尾階段,也是對投資者最後的警示。

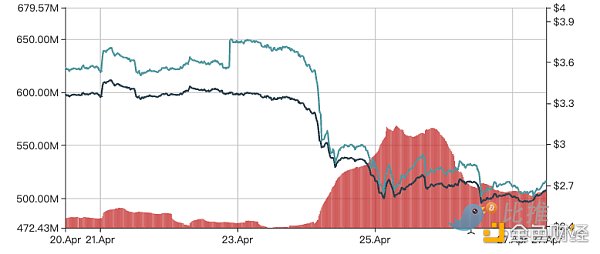

兩天後的9 月15 日,JPEX 迅速宣布暫停所有交易服務,並設定加密資產提現額為1000 USDT,手續費提高到999 USDT。這一轉變標誌著JPEX 向公眾宣示無法維持正常運營,捲款「跑路」。

9 月18 日,香港警方根據SFC 的轉介,在新加坡舉行的Token 2049 會議上突襲了JPEX,並逮捕了11 名涉案人員,其中包括知名加密貨幣影響者Joseph Lam。同日,JPEX 下架平台所有交易。

9 月20 日,JPEX 宣布將於2025 年底開始贖回用戶存款中的4 億USDT。可以看出,JPEX 試圖以延遲贖回的方式來緩解投資者的不滿和追討,但事實上,JPEX 是否有能力將這些USDT 兌換為法幣償還消費者十分存疑。截至當天,已有超過2,000 人報警主張受害,涉案金額約13 億港元(1.66 億美元)。

無疑,透過虛假宣傳和承諾高回報的方式,JPEX 給投資者造成了巨大的經濟損失和心理創傷,也為加密資產產業帶來了負面影響和信任危機。它暴露了加密資產市場的風險和監管缺失,並引發了社會和政府對虛擬資產行業監管的關注和討論。同時,JPEX 暴雷也展現了跨國打擊加密資產犯罪的必要性和困難性。加密資產犯罪需要國際社會的合作和協調,以建立有效的監管和執法機制,保護投資者權益和市場秩序。

2. 從自願到強制:港府的交易所執照制度

回過頭來考察香港對JPEX 的監管,不難發現,雖然宣稱自己在世界多個國家和地區獲得交易牌照,但自始至終,JPEX 都沒有在香港取得任何牌照。

在2023 年6 月1 日之前,香港基於自願原則監管加密貨幣交易平台。根據2019 年11 月發布的《立場書:監管虛擬資產交易平台》(以下簡稱《立場書》),只有從事證券代幣交易的中心化交易所,才可以依照《證券及期貨條例》的相關規定向證券及期貨事務監察委員會(證監會)申領1 號牌照及7 號牌照。持該牌照的加密貨幣交易所只能向專業投資者提供服務。此監管方式的弊端也很明顯:其一,難以監管非證券代幣、去中心化交易所或針對個人的證券代幣交易;其二,《立場書》僅是一個自願性標準,雖起到一定的投資指示作用,但對市場的規範有限。

鑑於《立場書》規範的有限性與加密資產產業發展需要,2022 年12 月7 日,SFC 頒布了要求VASP 強制取得牌照的《打擊洗錢及恐怖分子資金籌集條例》(AMLO)修訂,該修訂於2023 年6 月1 日生效。修訂後的AMLO 規定:任何在香港經營虛擬資產服務(VAS)的中心化交易所,都需要向SFC 申請成為持牌的虛擬資產服務提供者(VASP)。 VASP 牌照的申請人不僅需要滿足一定的資格要求,在申請時還需要提交一份外部評估報告(第一階段報告);該報告由SFC 指定或認可的評估專家出具,對申請人的業務和相應風險進行全面評估。後續,申請人還需要提交第二階段報告以獲最終批准。

在AMLO 新規實施後,原有的AMLO 新規實施有一年的過渡期,即:在6 月1 日前已在香港運營的VASP 可在法律實施首年「不違反期」內繼續運營,但必須申領證監會的牌照,方可在「不違反期」結束後合法運作。而對於在6 月1 日後才開始營運的VASP,則必須在營運前取得證監會的牌照。同時,港府也強調,任何人犯下涉及虛擬資產投資的詐欺罪行,經法庭定罪,最高可被判監七年,罰款100 萬港元。

在現行監管體系中,AMLO 新規與《立場書》“雙線並行”,如僅根據AMLO 新規申請VASP 牌照,則只能開展中心化的非證券代幣交易,不能開展證券代幣交易。由於證券代幣和非證券代幣界限的模糊性,證監會也明確指出:“為免違反任何發牌制度的規定及確保業務得以持續運作”,虛擬資產交易平台應同時申請1 號牌照、7號牌照與VASP 牌照。

在AMLO 新規實施後,JPEX 暴雷只是時間問題,因其宣傳的30% 活期回報率和「邀請返傭」是非可持續性的金融模式,不可能申請到SFC 的牌照。我們認為,即使SFC 目前不對JPEX 採取行動,JPEX 也將在一年內退出香港市場,並造成投資者損失。

3. JPEX的警鐘:政府與投資人應何去何從?

3.1 投資人:金融投資還是龐氏騙局?

基於有效市場假設和理性投資者假設,市場能夠充分反映資產的價值和風險,而投資者能夠根據自己的風險偏好和收益期望進行合理的選擇。 JPEX 承諾的高達19% 的月息回報率和邀請返傭機制違背了基本的市場假設,是典型龐氏騙局(Ponzi scheme)的特徵,即利用新投資者的錢向老投資者支付短期回報,不斷擴大資金鏈。然而,一旦新錢不夠或被監管部門查處,騙局就會崩潰,導致投資者血本無歸。本文認為,投資人可以從以下幾個方面來判斷某個交易所是否是龐氏騙局:

-

交易所是否有明確的業務模式和收入來源?需要警惕所有靠吸引新用戶來維持運營,並承諾高額返傭的交易所。

-

交易所是否承諾過高或不切實際的回報率?如果交易所承諾給投資者遠高於市場水平或常理範圍內的回報率,並且沒有說明其風險和成本,那麼它很可能是一個龐氏騙局。

加密資產市場的法律、政策對交易所的監管往往是滯後的。此時,投資人或許能捕捉到更多的機會,但也需要承擔監管不足的相應風險。本文認為,相較於成熟市場中的投資人而言,加密資產投資人更應當關注交易所本身的合規性。

3.2 政府:需要思考如何控制交易所風險

JPEX 事件也引發了對加密資產交易所監管的討論和反思。雖然香港證監會已經出台了AMLO 新規,要求交易所必須取得牌照才能合法運營,但這項規定仍然存在一些不足之處,需要進一步完善和改進。本文認為,政府須控制加密貨幣交易中的交易所風險,限制不良從業人員繼續在業界從業。例如,一些不良從業者可能會在一個交易所倒閉或被查處後,另起爐灶,繼續在其他地區或平台進行詐欺活動。基於此,有必要對加密貨幣交易所實行一定的監管措施,例如在國際範圍內建立「黑名單」制度,公開不良從業者的信息,以便限制他們繼續參與加密資產行業。同時,政府也應該加強對交易所的背景調查和資質審核,對於有風險的交易所及時提醒民眾關注。

其次,市場監管者應該思考如何提高交易所的透明度和可信度。普通投資者很難了解中心化交易所真實的風險和收益,為保護投資者利益,應當出台相關政策要求交易所定期披露其財務報告(包括納稅情況)、審計報告、風險評估報告等信息,並要求其接受第三方機構或部門的監督和審查。同時,針對交易所「不規範宣傳」問題,應禁止交易所使用虛假或誤導性的金融資訊吸引投資者。此外,在長期信用方面,監管者可以考慮建立公開信用評級系統,對交易所進行全面評估,並將其歷史信用等級公示投資者,以便其選擇更可靠和安全的交易平台。

最後,應加強國際合作和協調。加密資產交易所往往是跨境的,可以在不同的國家或地區提供服務,這不利於監管與執法。在JPEX 事件中,香港證監會只能對JPEX 在香港的活動進行調查和處罰,而無法追究其在「註冊地」杜拜或其他地區的責任。因而,建立一個有效的跨國監管和執法機制,以打擊加密資產犯罪活動,並保障投資者權益。具體而言,政府可以參考金融行動特別工作組(FATF)關於VASP 監管的指導意見,建立一個全球性的VASP 註冊系統並實施“旅行規則”,要求VASP 在轉移虛擬資產時必須收集並傳輸相關付款人和收款人的信息。 「旅行規則」不僅是對投資者的監管要求,在資訊傳輸和審查的過程中,它也要求交易所提供真實交易資訊、遵守合規要求等,因此能夠扼制不良交易所的註冊與活動。

總之,在加密資產產業發展的關鍵時期,投資人應該增強風險意識和判斷力,避免盲目追逐高收益而陷入騙局;政府應該完善監管框架和規則,提高交易所的合規性和透明度,保護市場秩序和投資者權益,促進產業的健康發展。