作者:Climber,金色財經

LOOM、IMX、HIFI、STORJ……韓國最大交易所Upbit正在加密熊市帶頭衝鋒。

近期Upbit上多個幣種迎來大幅上漲,交易量明顯遙遙領先其它CEX。此類情形相較以往格外吸引投資人注意,不少加密市場分析家認為其上存在嚴重坐莊控盤行為。甚至傳言Upbit已取代Binance,成為更具「上幣效應」、堪稱「山寨幣引擎」的中心化交易所,為此已有投資者參考該交易所每日交易量靠前的幣種進行跟單。

那麼Upbit上是否真的存在莊家操盤行為?該交易所又是否與之同流合污?又為何最近加密市場猜測其上莊家操盤的聲音遠大於過往?

一、Upbit效應:山寨幣發動機

早在今年上半年加密市場就有傳言稱Upbit上有莊家巨鯨在坐莊操盤,但當時由其驅動拉升的幣種在數量、頻率以及漲幅上均不太明顯。

但從下半年8月份以來,尤其是在9月份,凡Upbit錢包地址重倉加持的代幣大都迎來一波上漲,而這些代幣也大多為一些低流動性、低市值、低知名度的“三低”幣種。

在加密市場深熊階段流動性不足明顯且投資人虧損也已成普遍現象,而近期由Upbit帶動的賺錢效應格外引人注目。但多個拉升的幣種均率先由Upbit上的交易量、持倉量增長而驅動,這實在不能不讓人懷疑幕後有莊家控盤。

1.巨鯨入場

光從市場消息面就已可獲知Upbit交易所錢包地址近期在多個漲幅榜靠前的幣種上均擁有高持有量,並且尤其在LOOM、STORJ、HIFI上,遙遙領先其它加密交易平台。

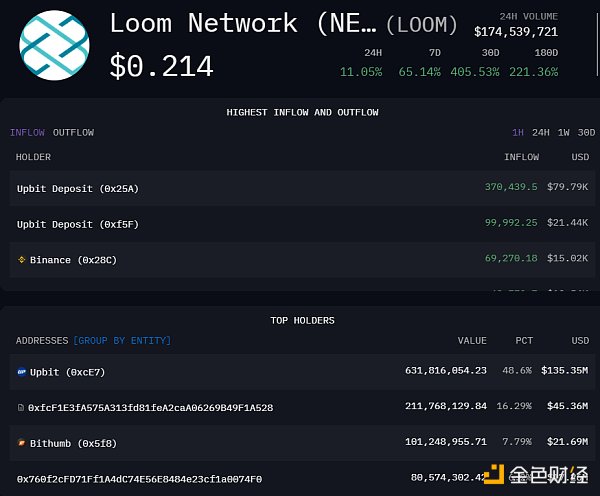

截止撰稿,鏈上資料情報平台arkham統計顯示,Upbit 對LOOM的持有量最多,佔48.6%,而近30天LOOM的漲幅高達405%。

媒體訊息面:

10月9日,Scopescan 監測顯示,Upbit 持有超7,700 萬枚STORJ(約4,000 萬美元),繫第一大持幣實體。

9月21日,鏈上分析師餘燼監測,共有1,095 萬枚IMX(約 810 萬美元) 從Binance、OKX、Bybit、Cryptocom 和Gate 等多個CEX 流入Upbit。

9 月18 日,Scopescan 監測顯示,Upbit HIFI 錢包地址過去24 小時向6個不同的Binance 充幣地址發送了共1,313 萬枚HIFI。但Upbit 錢包位址仍持有6,500 萬枚HIFI(約佔流通量的70%)。

8月31日,Scopescan 監測,自8月22日Upbit 上線CYBER 以來,Upbit 交易平台錢包地址已持有約360 萬枚CYBER,價值約3243萬美元。 Upbit 超越Binance成為CYBER 最大持有者,佔代幣流通供應量的33%。

2.拉盤暴漲

如果以CYBER的上漲為起始,至今至少已有6個幣種受Upbit交易所參與因素影響而大幅上漲,其中漲幅最大的代幣為HIFI。而原本在其它交易所長期缺乏流動性的代幣也因Upbit上線而迎來異動拉升,譬如GLMR。

再以IMX為例,具體如下:

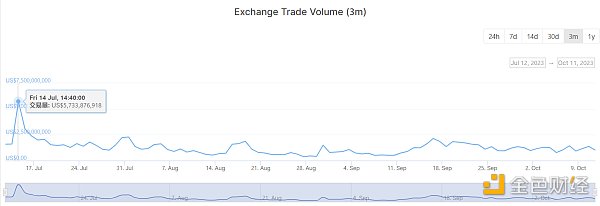

9 月21 日,1,095萬枚IMX(約 810 萬美元) 從Binance、OKX、Bybit、Cryptocom 和Gate 等多個CEX 流入Upbit,在Binance等CEX上IMX當日漲幅為23.4%。

而在Upbit 交易平台上,從當天上午8 時起,IMX 交易量暴漲,並帶動其價格由0.56 美元快速上漲至最高1 美元,僅兩個半小時現貨交易量就超過8000 萬美元。

3.多軍撤離

與拉升代幣價格的影響相當,Upbit轉移減持代幣同樣對加密市場具有打擊力。

9 月25 日,Scopescan 監測,在9 月21 日IMX 大幅上漲後,Upbit 將1,080.2 萬枚IMX 轉入Binance、OKX,價值約480 萬美元。轉入後IMX 價格下跌了約24%。

9 月18 日,Scopescan 監測,Upbit HIFI 錢包地址過去24 小時向6 個不同的Binance 充幣地址發送了共1313 萬枚HIFI。而轉出前的9月17日,HIFI幣價暴跌,跌幅高達61.1%。

4、餘波

由於9月已有多個與Upbit相關的幣種大幅上漲,「羊群效應」影響下,僅疑似Upbit轉入的代幣也迎來了上漲。

10 月8 日,Lookonchain 監測,疑似Upbit錢包在過去11 小時內累積了471 萬枚BNT(約254 萬美元),佔總供應量的3.3%。

而當日BNT迎來大幅上漲,漲幅高達52.18%。

二、多方做市、聯合拉盤

Upbit作為韓國交易量最大的交易所聚集了多方炒幣勢力,如做市商、韓國炒幣民眾、投資機構,甚至Upbit交易所本身。

目前,根據Arkham數據顯示,Upbit是LOOM、STORJ的最大持倉者。透過流入Upbit上統一的錢包位址可以看出,總價值在百萬美元以上的位址分別來自不同的錢包。由此可以推斷,拉盤代幣莊家不一,推波助瀾者正是選擇了Upbit作為操控平台。

通常來說,連續大額轉帳行為,基本上只有莊家才具備這種財力,所以明顯不是散戶行為。

例如先前AXS頻繁多筆轉入,價格有上漲,但不持續,由此可以判斷買入AXS是散戶行為為主。但反觀HIFI,多天連續多筆大額轉入,價格持續性上漲,很明顯是有主力在有意推高幣價,然後高位迅速拋售。

作為加密交易平台,Upbit自然無法及時並根除這種明顯操縱市場的行為,但縱容莊家操控這些幣種暴漲暴跌使其傷害各類投資者的同時,也在損害加密行業的信譽。

這種情況一再發生,由此很難不讓人猜測Upbit自身又是否與這些操盤巨鯨有關聯。

眾所周知,韓國加密市場存在著「泡菜溢價」現象。通常來說,該現象的出現意味著市場過熱,投資者炒幣熱情高漲。而此前 8 月22 日Cyber Connect(CYBER)上線後溢價率一度高漲達到167%,這無疑更加助推了投資者的FOMO情緒。

而韓當局的寬容也更放大了民眾炒幣的勢頭,根據韓國國稅局發布的最新公告,今年韓國國民申報海外資產情形中,虛擬資產佔海外資產總額高達70%,虛擬資產申報總額就高達130.8兆韓元。

因此可以說韓國從不缺乏炒幣行為生長的土壤,而漸漸生長出來的「韭菜苗」旁正聚集了無數緊盯著他們的鐮刀們的眼睛。

Upbit是否真的與之同謀目前尚沒有確切證據,但該交易所確曾因涉嫌欺詐性交易和操控市場使得其包括董事長在內的3名高層被帶走調查。

2018年12月,韓聯社報道,Upbit的業者涉嫌操縱市場,被交付審判。其業者透過創建假會員帳戶,偽裝成擁有巨額資產的假象後透過交易獲取約1500億韓元的虛擬貨幣。

經過調查,他們也為了讓交易市場看似繁榮,故意提高市價,創建了254兆韓元的訂購單並進行了約4.2兆韓元的虛擬貨幣交易。

而當年加密市場同樣處於熊市,BTC價格由2017年12月的19,798萬美元一路最低跌至3,250美元附近,跌幅約83.5%。加密市場行情不可謂不冰冷到極點。

由此我們也很難相信當前Upbit上接連出現的代幣「群魔亂舞」現象沒有該交易所的參與和縱容,只是這種交易所中出現這種行為既違背了金融交易機構應有的公平公正原則,也背離了加密產業去中心化追求Web3的初心。

那麼究竟為何號稱韓國交易量第一的交易所Upbit甘願眾人聲討的罵名呢?

三、虧損、駭客、準備金,現金流日漸吃緊

目前,Upbit是韓國交易量最大的加密交易平台,成立於2017年。該交易所可提供189種貨幣和300種交易配對的交易服務,用戶可在該平台上以韓元(KRW) 交易多種加密貨幣與比特幣對。

Song Chi-Hyung 是Dunamu 的執行長和Upbit的創辦人,透過其控股公司Danamu,Upbit 獲得網路巨頭Kakao 的投資,並於2017 年10 月與美國的Bittrex 合作。當年12月,該平台日均交易量達到了45億美元,單日的最高紀錄為110億美元。

該公司總部設在韓國首爾。然而,該公司於2018年底開始向東南亞擴張,10月30日在新加坡開設了一家分公司。隨後的地點還包括印尼和泰國,但不服務美國境內用戶。

就是這樣一家實力不凡、背景強大的韓國頂級交易所,依然在漫長的深熊加密市場下陷入現金流吃緊的困境,最終導致其被投資者猜疑攻訥。結合多方面資料來看,其主要原因如下:

1.業績虧損

韓聯社報道,8 月25 日,Upbit 營運商Dunamu 今年第二季(4 月至6 月)淨利達1,080 億韓元(約8,160 萬美元),但相比去年同期淨虧損378 億韓元。

此外,該公司銷售額為1,866 億韓元,年減47.9%;營業利潤為866 億韓元,較去年同期減少68.9%。

對此,Dunamu解釋說,「由於全球流動性下降和經濟長期衰退,投資情緒減弱,銷售額下降」。

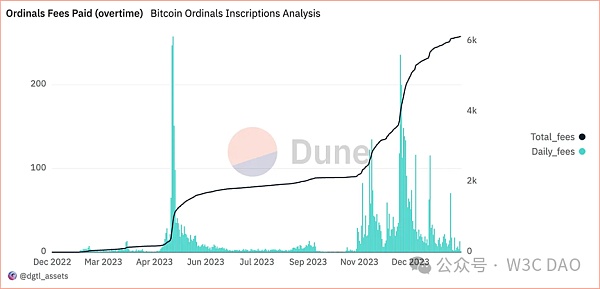

此外,由於Upbit 的交易費用在許多同類交易所當中屬於最低一檔,僅為0.05%。因此當其開始在今年7月到達階段性高點下跌,即交易量從58億美元跌至8月底的4億美元附近,跌幅約為93%。

這也意味著Upbit的營收在手續費一項上縮水也約為93%。

反觀其他加密交易平台的手續費等級及費率為:

Bithumb的交易手續費為0.15%,此費率適用於所有交易品種

幣安手續費:掛單0.1%,吃單0.1%;

火幣手續費:掛單0.2%,吃單0.2%;

歐易掛單收取的是手續費率是0.08%,吃單收取的手續費率是0.1%。

2.駭客攻擊

10 月9 日,Upbit 業者Dunamu 公開的數據顯示,Upbit 今年上半年遭遇159661 次駭客攻擊,是去年的2.17 倍。 Upbit 2019 年因駭客攻擊損失約580 億韓元(約3,700萬美元),Dunamu 表示此後已將冷錢包比例控制在70% 以上。

而就在9月25日,有詐騙者創造的假APT代幣被識別為真實APT 代幣流進Upbit,事件造成平台10萬個帳戶受到影響,導致平台不得不將AP暫停提幣。

3.準備金

對於從事金融交易的商業機構來說,準備金的配比自然不會佔據企業資金比。但基於上述情形來看,韓國銀行對於加密企業預留準備金的需求,也讓Upbit在現金流上更少了一些流動性。

今年7 月,韓國銀行聯合會發布了《虛擬資產實名帳戶操作指南》,要求加密貨幣交易所在其合作銀行預留日均存款的30% 或30 億韓元(以金額較大者為準)作為準備金。最高限額為200 億韓元,若日均存款的30% 超過200 億韓元,則最多只能預留200 億韓元作為準備金。

根據金融監督院代表Kim Hee-gon辦公室提交的數據,Upbit與K-Bank合作,準備了總計200億韓元的儲備金,約1500萬美元,這無疑也是一筆不小的支出。

由於Upbit上的操盤行為實在有些明顯,一些投資者在感知到這一情況後選擇跟單交易,甚至有人列出瞭如何「與莊共舞」變現的方法。

首先是在訊息面上,隨時盯緊Upbit相關幣種的動態新聞,如加倉、上幣等。

其次是參考CoinMarketCap一類的鏈上數據平台,及時刷新查看upbit交易所交易量排名。

尾聲

作為一家類似傳統券商的證券交易服務商,理應保持公平公正、維護投資者的利益的職業道德原則。但由於地方政府監管層面的寬鬆、法律法規上的滯後,再加上加密市場本身的抗審查性,身為CEX更容易在遇到財務壓力困境時將觸手伸向市場投資者從中取利。

不過無論如何,漫長的熊市之下如果再有一家頭部交易所因流動性不足而暴雷,那麼對於加密市場的打擊無疑更是雪上加霜,但交易所也應潔身自好、適合而止。