花90億搶來的元宇宙入場券要失效了?

網路大廠長達一年多的降本增效運動,仍在持續。

阿里旗下社會科學機構羅漢堂在10月初被傳關停,雖然官方很快作出闢謠,但羅漢堂總裁陳龍離職的消息還是讓外界對其後續發展充滿疑慮;10月10日,騰訊副總裁、騰訊教育總裁殷宇也被爆出離職,面向C端的教育業務是過去一年降本增效運動的重點對象,且正向B端轉型。

大廠調整業務,往往從高層人事變動開始。阿里如此,騰訊如此,過去幾年瘋狂擴張的位元組也不例外PICO就可能成為下一個調整對象。

日前,有消息指出PICO副總裁任利鋒目前工作狀態為“請假”,且假期延續至今年年底,實際上接近從字節離職。雖然PICO創始人周宏偉仍然在位,但字節給該項目的資源傾斜以肉眼可見的速度減少,後續投入力度也令人生疑。

字節這張豪擲90億從騰訊手上搶過來的元宇宙入場券將何去何從?

(圖片來自PICO官網)

告別高舉高打,PICO持續收縮

回顧PICO加入位元組這兩年,大部分時間都走在擴張路上:除了燒錢研發之外,位元組也給PICO提供了大量曝光管道、內容資源,投入力度不可謂不大。

在2021年9月完成收購後,位元組就為PICO投入了大量資金搞研發,並支援了不少演算法、硬體調試領域的技術人才。統計顯示,完成收購半年內,PICO團隊規模突破1,000人,較去年同期翻了超過兩倍,其中近80%為研發人員。

最難得的是,雖然PICO名義上是由字節副總裁、火山引擎BU負責人楊震原管理,但高層賦予了周宏偉為代表的初創團隊高度自主權。以至於當位元組在2021年底進行大規模組織架構調整時,PICO都沒有受到任何影響。

技術與資金之外,位元組給PICO的流量扶持也十分慷慨。從2022年第一季開始,位元組充分利用旗下抖音、今日頭條、西瓜影片等各個APP為PICO導流。根據統計,光是2022年春節假期期間,位元組給PICO的全通路曝光量就超過11.3億人次。

去年9月,PICO的聲勢到達頂峰。位元組在PICO的大本營青島籌備了一場對標Meta的高規格發布會,正式推出第四代VR頭顯產品PICO 4,這也是收購案結束後組織的首次發布會。

在發表會上,位元組的高層公佈了為PICO設定的目標:衝擊百萬年銷量,全力探索VR/AR領域。身為抖音“開國功臣”的任利鋒也是在這段時間調任PICO,負責組成內容生態。

內容是PICO被位元組收購前最弱的一環,在當時也普遍被認為是VR/AR產業走向普及的最後一道坎。在任利鋒的主導下,PICO搭建了影視娛樂、運動健身、線上遊戲在內的豐富內容體系,還計劃和迪士尼、環球、華納兄弟為首的好萊塢六大製片廠達成合作,製作客製化內容。

(圖片來自PICO官網)

然而,短短半年過去,境況悄悄發生了變化:任利鋒離職在即,字節對PICO的態度也從全力支持轉向謹慎經營。

今年2月,位元組將PICO的年度出貨量目標下調至50萬,C端消費市場和B端商務領域的目標分別為35萬和15萬台。這個數字比起去年9月PICO發表會上提出的目標削減了一半,DAU等指標也隨之下調。

削減了出貨量目標後,團隊自然放慢了擴張步伐。雖然PICO不像Meta那樣直接關停部分項目(比如VR動作遊戲項目“Echo VR”)、大規模裁員,但也主動減少了投入,比如作為配套產品的“輕世界”虛擬社交項目就只剩下幾項基礎功能。任利鋒的離開,或許是位元組進一步削減資源的訊號。

總而言之,高舉高打、瘋狂燒錢的時代恐怕是一去不復返了。在字節的庇護下過慣好日子的PICO,該學會適應新的生活。

堅守還是撤退,位元組的兩難選擇

從擴張走向收縮,位元組當然有自己的困難。

從大環境來看,最直覺的變化是AI大模型取代元宇宙成為當紅炸雞,VR產業也隨之熄火。

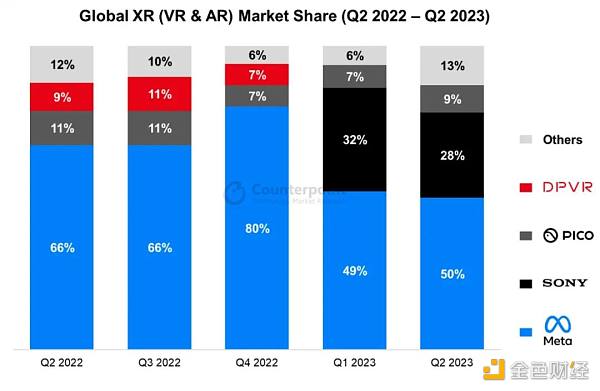

Counterpoint的統計顯示,今年第二季全球VR/AR硬體出貨量年減49%,降幅超過前兩季。 PICO的市佔率環比小幅上升,同比卻有所下降,而且和排名榜首的Meta仍有較大差距(索尼的出貨量主要靠VR眼鏡撐起,和PICO不在同一條賽道),處於不溫不火的狀態。

(圖片來自Counterpoint)

站在位元組本身的角度,主營事業也面臨不少挑戰,需要重新調配資源、減少對非核心專案的投入。

10月初,位元組向員工揭露了一份極為詳細的業績報告,涵蓋集團過去兩個財年及2023財年一季度的各項財務指標。其中,今年第一季位元組的營收約為245億美元,年增34%,成長率較巔峰時期的近80%大幅縮水。

在各商業版圖中,廣告、電商表現穩定,本地生活服務也有進步,但主要收入都由抖音貢獻。 TikTok今年加快了商業化步伐,可惜受到政策等客觀因素影響,電商業務在海外的推廣並不順利,近期還被迫關停了印尼地區的電商服務。

千斤重的擔子都由抖音一肩挑,絕不是長久之計。位元組CEO梁汝波多次公開強調“去肥增瘦”,就是想努力削減邊緣業務的支出,調集更多資金、人才給有潛力的項目。過去一年位元組集中關停了超過10個項目,包括遊戲、網路金融、跨國電商等,房地產業務幸福裡也被剝離。

萬幸的是,處境再不樂觀,字節也沒有完全放棄PICO的意思——說到底,字節還是對VR產業的未來懷抱希望,也不願意捨棄VR頭顯這個重要的硬體入口。

行動互聯網的賽事來到下半場,線上與線下的融合,內容與硬體的結合趨勢都是不可逆的。傳統的硬體廠商發力做內容、做系統,網路企業也需要在硬體上多下功夫。就連騰訊這種長期不碰消費硬體的大廠,也開始發力自研晶片,目的都是在智慧硬體領域建立自己的領土。

一個尷尬的事實是,頭頂“APP工廠”光環的字節已經很久沒有推出能擔起爆款名號的產品了。這也側面顯示線上流量紅利仍在加速衰退,網路大廠需要改變自己的想法。做好硬件,繼而打造生態閉環,是留住優質流量的一種方式,尤其是對字節這種坐擁大量內容資源的企業而言。

不過理想是一回事,現實又是另一回事。 VR硬體產業停滯不前,不僅受大環境影響,廠商也要從自己身上找原因。

降價勢在必行,廠商如何守住微薄利潤?

經過各路巨頭一年多的努力,VR產業內容、系統端的短板已經補得差不多了。 VR頭顯仍遲遲無法普及,價格是最大的障礙之一。

頭部廠商推出的新品價格並沒有明顯下降,對大部分消費者來說這個價格依然有些高不可攀。蘋果的Vision Pro自不必言,HTC年初發表的VIVE XR精英套裝一體機官方售價也高達9,888元,以RGB彩色透視相機、輕薄機身和豐富的內容庫為賣點。

(圖片來自VIVE官網)

好在,消費者的呼聲並沒有被忽略。過去一年,在Meta的領導下,不少VR頭顯廠商都跟進了降價。以國內市場為例,洛圖科技的統計顯示,今年第一季VR/AR頭顯硬體線上銷售均價為3,469元,年比僅減少了21元。

橫向對比,PICO的降價幅度已經很有誠意了。目前,PICO面向消費端的PICO 4和PICO 4 Pro的官方售價分別為2999和3799元;面向B端市場的企業級Neo 3Pro、Neo 3 Pro Eye和PICO 4企業版售價也才不過5699、7999和7499元。

可惜的是,廠商說自己很努力了,價格也確實出現了微幅下降,卻難達到消費者的預期。除了出貨量下滑外,另一個尷尬的事實是,在閒魚等二手交易平台上,折價出售的PICO 4大受歡迎,用戶提交的商品交易資訊在一眾VR頭顯廠商中遙遙領先。

廠商和消費者的價格分歧,並非不可彌合,只是需要各方一起努力。

一方面,廠商可以調整自己的設計思路,不再一味追求極致性能,在保證核心功能的前提下適當減配。

VR頭顯真正走紅的時間並不長且一直屬於小眾賽道,PICO和Meta旗下的Quest擴張步伐很快,卻無法完全掌握消費者喜好,屬於摸著石頭過河。這幾個頭部廠商原本希望用最好的配置、最先進的功能為消費者提供高端體驗,卻忽略了使用者對價格敏感度和對沉浸式功能的需求程度。

例如去年最熱門的彩色透視功能,被Meta Quest Pro等旗艦產品廣泛應用,口碑卻褒貶不一。機身的輕盈性、續航力和顯示清晰度,是使用者最關注的三個維度。做好這些基礎工作,對一款入門級產品就足夠了。

另一方面,晶片、顯示器、光學元件等硬體供應商,以及內容、系統等配套軟體得跟上發展節奏,降低廠商生產成本。

PICO、Quest這種背靠網路大廠的VR硬體廠商有一個優勢:不用為內容、軟體/系統發愁,位元組和Meta有足夠的資源供它們使用。但涉及硬體供應層面,就需要產業鏈上下游合作夥伴們提供支援了。

以晶片和顯示器為例,Mini LED晶片的興起、矽基材料的應用,以及三星等半導體巨頭的下場,已經為提高像素密度、降低製程難度繼而壓縮生產成本提供了可能。

誠然,VR頭顯的價格想降到消費者要求的水平還需要一段時間,好在一切都在朝著好的方向發展。位元組不願意放棄PICO,Meta也繼續為Quest輸送彈藥,有這些實力玩家坐鎮,VR的未來依舊值得期待。