作者:Root

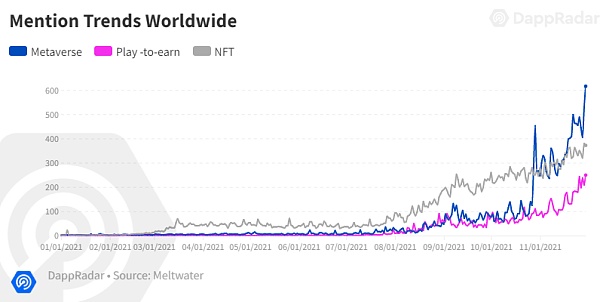

有別於GameFi 和DeFi 等早已經吃過市場紅利且逐步穩定發展的板塊,SocialFi 似乎都是以一個概念的形式存在,這些年不乏有開發者嘗試推出此類方向的應用,但都很難有爆發式的成長。

而friend.tech 上線以來,這兩個月幾乎80% 的Web3 應用討論方向都集中在SocialFi,一系列的仿盤如雨後春筍冒出。

SocialFi 的熱潮情緒逐漸高漲,我們或許現在能夠從更全面的方向思考SocialFi 產品的未來。

當下談論SocialFi 的時候我們其實在談什麼?

如果在你能力範圍之內只用花一筆相對較小的錢就可以與巴菲特吃午餐,你是否願意?

如果把巴菲特換成你喜歡的KOL 或是你崇拜的行業精英呢?

如果把吃午餐換成加入這些人的討論群組,而且你還能隨時退出,拿回你的門票呢?

如果這張門票可以當作金融產品,或許能帶給你一定量甚至超額的回報呢?

如果你是這個KOL 或是業界菁英或巴菲特,你也能從門票中獲益呢?

如果你的答案都是Yes,那麼你已經成為這些SocialFi 產品的潛在使用者了。幾乎目前所有的SocialFi 專案都在圍繞著以上的問題展開,在與市場的磨合中不斷尋找以上問題的最優解。

專案狀態

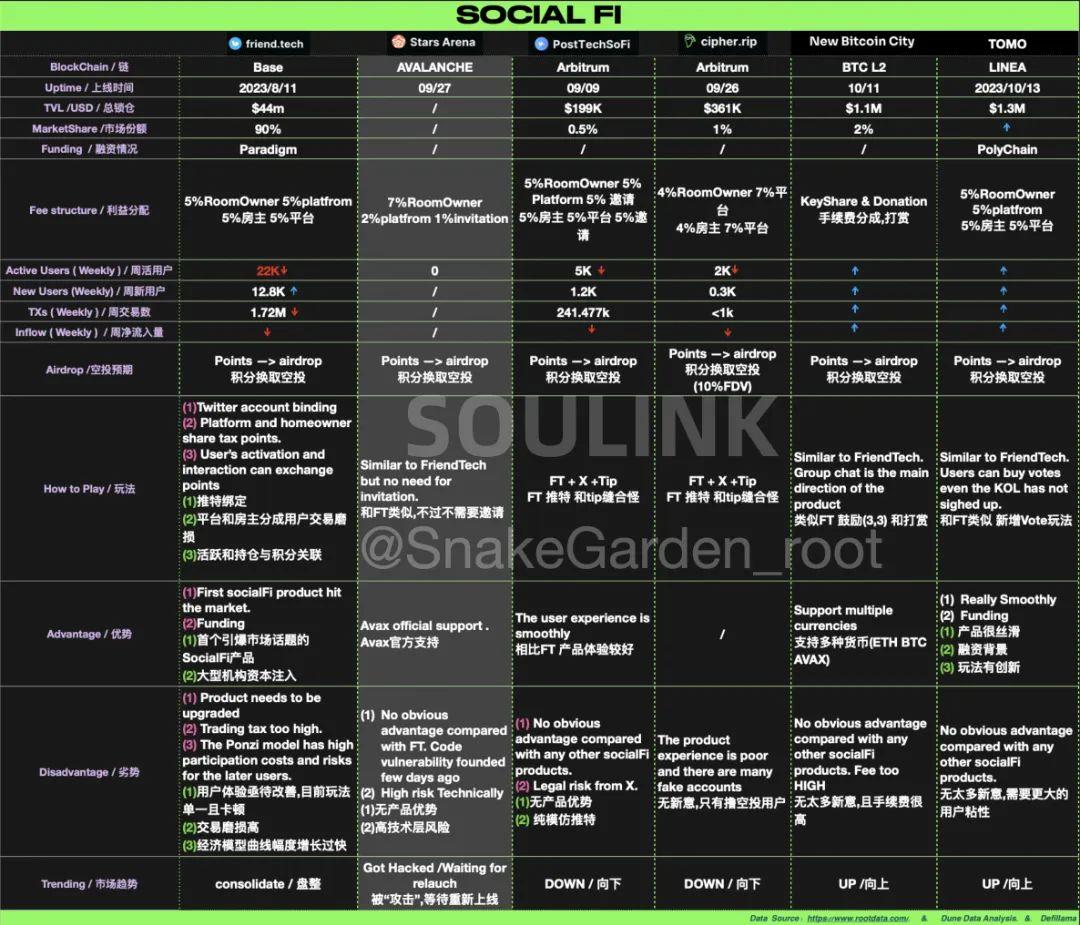

近期friend.tech及」仿盤「的部分數據對比

時間軸

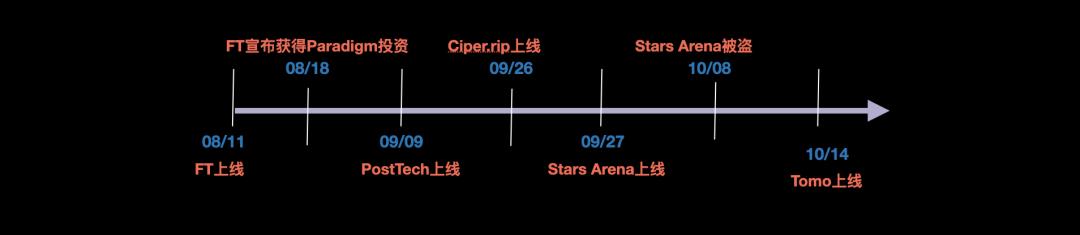

八月中旬,friend.tech 作為點燃SocialFi市場的第一顆火種,上線前夕並沒有取得很好的市場響應,但命運的齒輪在市場得知大名鼎鼎的投資機構Paradigm 入駐種子輪後開始轉動。

一夜之間關於friend.tech 的話題被引爆,用戶爭先恐後尋求邀請碼,教程和收益截圖鋪天蓋地,整個市場逐步被fomo。其協議TVL 峰值在10月2日達到5200W美金,遠超Curve 和Compound 等老牌DeFi 協議。而此時整個Base 鏈總TVL也才3億美金出頭。

有優秀的敘事就會有模仿者,很快市場各種SocialFi 產品如雨後春筍,KOL 瘋狂帶貨。直到上週Avalance 上的StarArena 出現合約漏洞,被「駭客盜取」 了合約內所有的約300W 美金的Avax 之後,市場才稍微有所冷靜。

friend.tech究竟帶來了什麼創新?

SocialFi 並不是一個新的概念,為什麼friend.tech 能夠在冷清的熊市帶來FOMO情緒?

拋開Paradigm和Base的加持,我們認為:FT最大的成功在於採用Bonding Curve曲線交易的方式解決了SocialFi的流動性,從發行到交易到退出,我們不再需要做市商、訂單薄。用戶買賣KOL 的KEY,KEY的價格隨曲線移動,買的人數越多,KEY 的價值也越高,而且用戶的每一次買賣都會為平台帶來手續費的收入。擁有KEY 的用戶即可在取得KOL 的群組或私聊Room 的鑰匙,能夠直接與KOL聊天。這是一次完美的Social + Fi 的結合。

相較之下,先前的SocialFi專案要不是沒有Fi 的基因(太過注重於確權、隱私這樣的技術底層),就是Fi 錯了方向(例如Chat to Earn類別的專案最後難免陷入挖提賣的死亡螺旋)。

除此之外,friend.tech 透過與推特綁定和託管錢包的方式一定程度上解決了KYC和登入友好的問題。當然,由於區塊鏈透明公開的特性也使得其無法阻止鏈上科學家利用腳本搶跑套利的問題。

空投預期

一個好的產品設計師一定是個優秀的人類心理研究者。現有絕大部分產品都掌握著擼空投用戶的法寶,那就是模糊不清,讓用戶去無盡猜測未來的代幣收益。

目前FT包括其仿盤都是透過用戶持有Key 以及在整個社區的活躍程度來換取一定數量的Points,後續這些Points 也許存在潛在的空投Token價值。透過積分激勵來獲取新用戶。然而代幣模型對我們來說是未知的,FT及其仿盤是會將代幣結合在專案中形成良性循環,還是簡單粗暴的上線代幣大家挖提賣目走向螺旋死亡,我們可以期待一下。

經濟模型

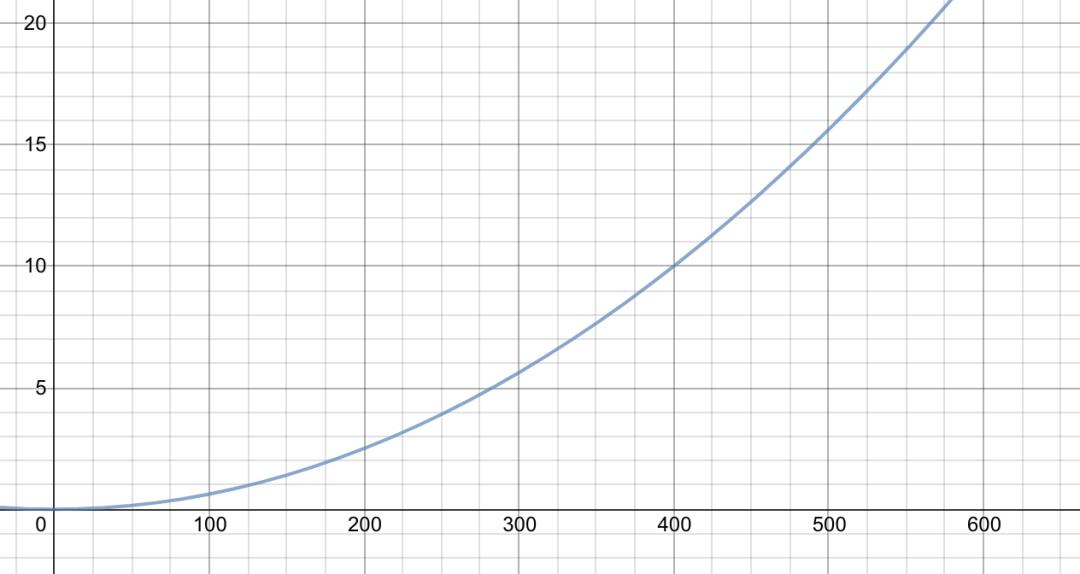

幾乎所有產品的經濟模型都採用了S^2/N 的價格曲線,其中N 為常數,簡潔高效。

從金融市場誕生而來,優美的Ponzi 曲線就是所有金融衍生品的第一選擇,從曲線可以看到,當Holder為500個時,房主的價格已經去到15E,後入場者要想保本要找到新的接盤俠非常困難。先入者獲利多,後入者接盤俠,非常容易造成市場Fomo 情緒和雪崩效應。

以friend.tech 為例:

其經濟模型為: Y(價) = S^2/16000

由於用戶的買賣交易磨損均為10%,根據價格曲線可判斷出,每個買入的用戶要想獲利,其價格增漲至少為22%。

然而正如 @0xLoki 所說:

1)混淆EV 和帳面價值,營造財富幻想(2)用後參與者的EV 為前面的用戶提供利潤。 「 因為單一KEY的EV等於TVL,所以當KEY的數量大於20 時,除去手續費以外,真實的EV只有帳面價值的30% 。

Y = X^2 / 16000(X軸為key供應量,Y軸為價格)

以friend.tech 為例,目前用戶每次買賣都要收取10% 的手續費,房主和平台各抽取5% ,弊端在於,對於用戶磨損過高,對於房主盈利不足,而所有人的淨儲值都會遠遠不斷的流向friend.tech,極高的抽水一定會扼殺這個遊戲。

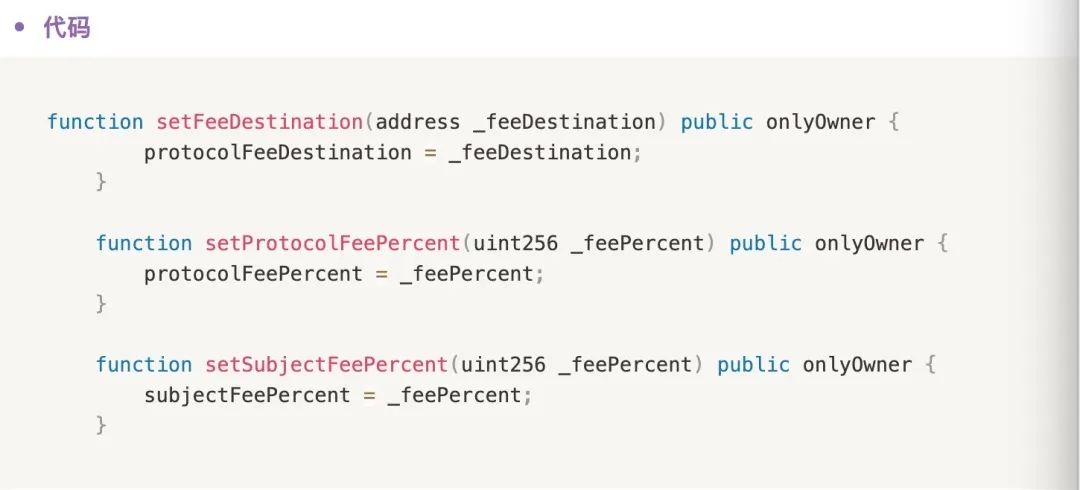

不過從friend.tech 的合約程式碼可以看到其FeePercent 是可以修改的。或許在未來可能會透過降低手續費的方式來吸收新用戶。同理市面上所有同類產品都保存著同樣的變數修改函數,相信交易磨損會隨著市場的不斷推進找到最優解。

產業分析與一些思考

也許是市場流動性的極度匱乏和對於新敘事的渴望,讓friend.tech 在很短時間就被插上了SocialFi 的鐵王座上。

提到SocialFi 中的Social 部分,目前的SocialFi 產品似乎都在主打一個向上社交。許多人認為這些產品設計是知識付費的完美模型,底層使用者渴望透過購買入場券來獲得更小的資訊差,更快速的上升管道,從表面來說,這些產品設計似乎能解決一部分痛點。但不論從任何角度講,其社交屬性都是極為不合格的,甚至到達不了Web2 社交產品的入門門檻,其次,如果交朋友是通過金錢關係綁定的話,這似乎又有一些悖論。

和巴菲特吃頓飯,加入他的群聊,就完成了真正的向上社交嗎?

可能的發展方向

SocialFi 本質上是對Web2 中心化社群平台的一次價值解構,一種資料確權。目前來說價值解構已經初具方向,而數據確權似乎略有不足,或許能夠結合類似Lens 等社交協議對用戶產出進行確權和保障。

正確的Web3 社群產品一定是讓價值在內容創作者,社群平台和使用者之間公平地流動。 Ponzi 的金融屬性一定會帶來產品的螺旋死亡,形成悲情三角。除了提升產品的服務,讓產出和價值對應。多種類價值曲線或許是個不錯的方向,例如同一個產品可以針對不同的服務採取不同的經濟模型(常數模型(Onlyfans),線性模型(y=NX),幾何增長模型y=S^N),用戶自行選擇。

除了知識付費,引入更多更新的功能和變現管道。例如聚合NFT,音樂,視頻,以及購買相應服務等等。

曲線交易的方案可以和其他Web2已有的社群產品結合從而帶來Mass Adoption。

回到根本的問題,我們到底需不需要SocialFi 呢?

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源: Soulink