作者:Matthew Lee

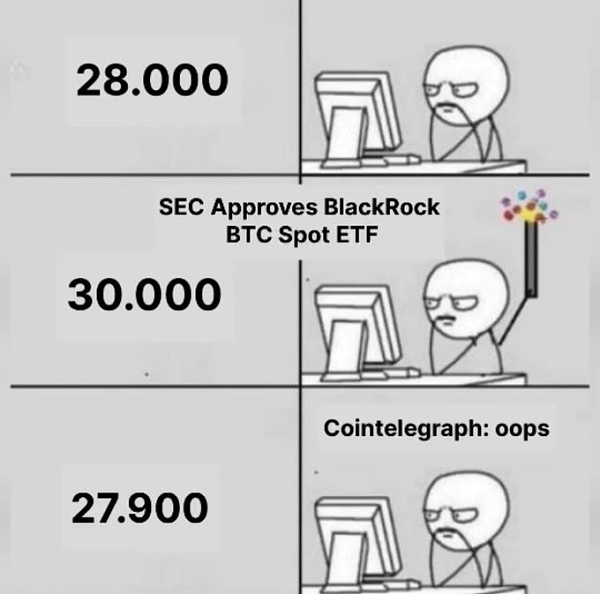

10月16日,Cointelegraph 丟出重磅炸彈聲稱SEC 批准貝萊德的iShares 的比特幣現貨ETF。根據OKX 的數據,比特幣價格在消息公佈後立即飆升,達到$30,535 的高點。但稍後貝萊德發言人告訴彭博社現貨比特幣ETF 申請仍在接受SEC 審查後,漲幅立即回吐。

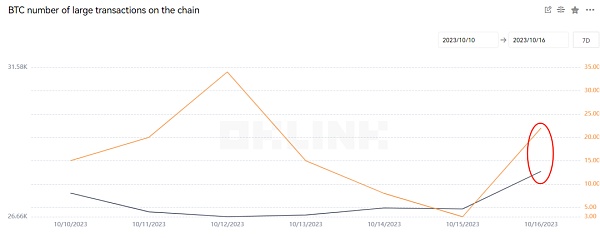

而假消息的公佈,也讓原本波瀾不驚的市場突然躁動,根據OKLink Explorer 的數據顯示比特幣的大額交易筆數在16號當天上漲630%。

Source:OKLink Explorer

雖然證實是假消息,但帶來的爆炸性成長讓所有人吃驚。作為行業上的少有的催化劑,市場上對比特幣現貨ETF 通過的假消息都如此興奮的原因基於兩點:

-

釋放監管“寬鬆”信號

監管施壓導致產業下半年表現平淡,而此時如果透過比特幣現貨ETF(先前強烈抵制),顯示SEC 正在軟化對該產業的立場。

-

拓寬傳統資金進入加密貨幣的曝險

多數交易所在合規與否不明確的情況下,對保守的投資者來說,在交易所購買比特幣無異於是一種賭注。如果監管透過ETF,可以拓寬傳統投資者增加購買該資產的管道,滿足機構資產多樣化的需求。

比特幣由於在某些方面與黃金等貴金屬擁有類似的屬性,所以一直被拿來與黃金作對比。而自從世界上第一個黃金ETF 在澳洲推出後,由於不需要攜帶和儲存,黃金的投機屬性大增,從而在中期內實現了大幅上漲。根據World Gold Council 的數據,黃金基金的投資超過2,100 億美元,而比特幣基金的投資只有288 億美元,兩者相差近7.4 倍。當比特幣逐漸被主流資金接受後,未來的成長規模可想而知。

以史為鑑,比特幣現貨通過後能否決定產業趨勢

同樣是10 月16 日的兩年前,SEC 批准了基金管理公司ProShares 推出美國首個上市的比特幣期貨ETF,當月BTC 暴漲39.9%。但大部分ETF 在上市後表現不佳(部分首日破發),沒有帶來更深,更持久的影響力。在靴子落地後幾個月,BTC 價格更是從歷史高點持續滑落。

以下是筆者整理出市場上淨值產排前五名的比特幣ETF。比特幣在2021 年10 月18 日(大部分ETF 上市時間)的市場規模約為$1160B,ETF 持有的淨資產疊加在一起大約為$3B 左右的規模,只佔3‰ 的水平,但是卻帶來39%的市值成長。

Source:OKG Research

從上述數據來看,期貨ETF 無論從資金流入或樂觀情緒的持續層面都比較有限,但是考慮到現貨ETF 接受程度更高,流動性更充裕等特點,也許會帶來不一樣的結果。

值得一提的是,創造上一個產業牛市的主要原因是流動性史無前例的寬鬆環境。在流動性緊縮,經濟衰退的陰霾籠罩,風險資產被大幅拋售的情況下,只依賴現貨ETF 影響力的持久性也是值得懷疑的。

寫在最後

SEC 不久前也批准了以太坊期貨ETF,市場反應非常平淡,六隻以太坊期貨ETF 首個交易日僅有$192 萬的交易量,如此冷淡反應也出乎筆者預料。

隨著SEC 宣布不對灰階上訴,也帶起了業界透過現貨ETF 的期望,獲準也只是時間的問題。基於理性的分析,我們不難看出現貨ETF 通過後可以對整個產業帶來的正面影響。雖然筆者對單一情況下現貨ETF 的推動不看好,但不得不承認如果現貨ETF 通過後可以對整個行業的影響是其他因素不能比擬的。