看似平靜的區塊鏈,總有新鮮事。

日前,摩根大通推出了首個使用區塊鏈技術的抵押品結算服務,這是傳統華爾街機構區塊鏈應用的新實驗,當行情火熱時,這只是一則容易讓人忽略的企業消息。但在今年持續動盪的行情與難以言明的預期交織,加密產業的敘事肉眼可見減少的情況下,數位資產的發展,也再次映入了華爾街的眼簾。

機構們在做什麼?若仔細觀察,摩根,富國、花旗等傳統機構均在使用區塊鏈應用在內部企業流程或金融交易中,而這些與交易無關動向,絕大部分用戶置若罔聞。

從業界而言,華爾街機構與底層的用戶是割裂的,遙遙相望的機構們或推進技術發展或試驗新興應用,但對底層用戶而言,難以轉換成可預見的價值利好,則是無效動作,甚至不如龐氏所澆灌的血色階段。

在如天塹般的共識分歧中,區塊鏈仍在踽踽獨行。

01、機構們在做什麼?

10月10日,全球銀行巨頭摩根大通表示,已推出首個基於區塊鏈的客戶抵押品結算網絡TCN,首次交易方是貝萊德和巴克萊銀行,貝萊德在TCN將貨幣市場基金( MMF)中的份額代幣化,並將代幣作為兩家機構之間場外衍生性商品交易的抵押品轉移到巴克萊銀行完成交易。

儘管真實應用是首次落地,但就在今年9月,摩根大通就被傳出正研究探索基於區塊鏈的數位支付和結算系統。知情人士透露,摩根大通為該系統設計並開發了較為完整的基礎設施架構,但該項目需要以數位存款代幣為基礎,即客戶存款的數位化版本,因美國監管的動盪,系統暫時難以推進。

而從摩根大通在區塊鏈的佈局來看,也可謂淵源深厚。

摩根大通是傳統機構中最先預見區塊鏈技術有效性的,早在2015年,當時摩根大通組建新產品部門,對該銀行從雲端到大數據解決方案的潛在技術供應商進行了評估,在評估中過程中,區塊鏈引起了其的關注。當摩根掃視了業界知名的區塊鏈後,發現從通用的以太坊到數位資產的形成,從彼時如日中天的Ripple到被認為最容易使用的超級帳本(Hyperledger),並無一個項目可真正滿足銀行業複雜的金融條件與需求。

評估後的6個月內,摩根大通決定內部自建區塊鏈,demo產品Juno應運而生,為提升效率,當時的juno只是一條私鏈,完全由摩根大通自主控制,但由於技術成熟度的不足,2016年,摩根放棄了這項試點,將Juno進行開源,並作為行業共建提交給了超級帳本(Hyperledger)基金會。

此後的第二大產品是Quorum許可區塊鏈,在經歷了Juno的試點後,摩根大通將私鏈架構調整為許可鏈,或者稱聯盟鏈,此時的產品有了初步的行業屬性。作為整合以太坊虛擬機器(EVM)和側鏈的項目,Quorum架構與技術上高度依賴以太坊EVM與Solidity智慧合約語言,難免受到以太坊的限制,而對於銀行開發人員而言,技術上的複雜程度也難以跟進,因此,Quorum儘管現在仍在運行,但僅作為產品的底層內嵌於摩根的區塊鏈版圖中,並不為人所知。

2019年,摩根再度推出錨定美元的內部穩定幣JPM Coin,用於實現批發支付(Wholesale Payments,銀行間或國家間的大額支付)業務客戶間的即時交易結算。該系統可提供以美元和歐元計價的交易,並且已經處理了約3000億美元的交易。

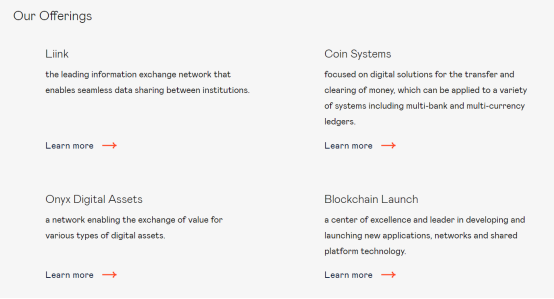

在底層基礎與支付系統鋪墊後,摩根持續在區塊鏈策略探索與品牌保護中來回搖擺,一直到2020年,摩根終於下注區塊鏈,2020年10月,摩根正式創建區塊鏈子公司Onyx ,以Quorum為技術核心,推出了區塊鏈支付相關資訊交換服務Link、 DLT清算系統Coin Systems、Onyx 數位資產平台、共享平台技術開發Blockchain Launch,至此,摩根的區塊鏈版圖正式成型,拉開了其全力發展區塊鏈的序幕。

摩根大通區塊鏈佈局,來源摩根大通官網

根據Onyx區塊鏈部門負責人Tyrone Lobban 透露,截至目前,在Onyx上運行節點和代幣化資產的其他金融機構包括高盛、星展銀行、法國巴黎銀行等機構,其也描述了摩根大通可通過Onyx向機構客戶提供信貸以及回購服務,以代幣化國債的形式提供抵押品以進行借貸,效率提高顯著,甚至可以在3小時內完成10億美元的借款。

整體而言,區塊鏈作為分散式許可帳本,在金融中具備摩擦少、信任可分割、流動性創造等特點,因而對於華爾街結構而言,區塊鏈除了加密用途外,在效率提升中也有顯著作用,普遍用於流程優化中,尤其是在當下RWA熱潮中代幣化的興起。

根據陀螺統計,除摩根外,高盛、星展銀行、瑞銀集團、桑坦德銀行、法國興業銀行、Hamilton Lane等多家傳統機構已然開始探索該賽道,以瑞銀集團為例,其早在2021年在以太坊進行RAW試點,去年12月就已成功發行5,000 萬美元的代幣化債務證券。

部分主流機構的RWA佈局,來源公開資料

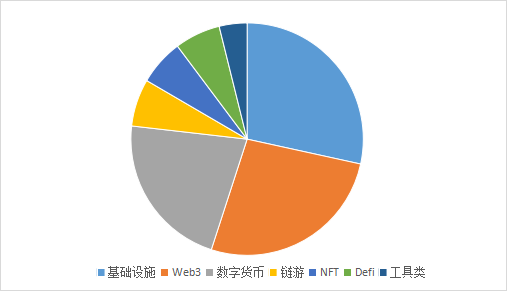

而從投融資而言,機構關心的事項則更為明顯,今年截至9月底,全球共發生93起單項金額超過1億元的區塊鏈融資事件,總金額達到236.42億元,其中,基礎設施賽道優勢突顯,獲得金額67.22億元,佔28.43%,位於所有賽道首位。

2023年來全球超過1億元的區塊鏈大額融資領域佔比,來源陀螺研究院

可以看出,看似離底層應用遙遠的大型機構們,反而對於底層技術與代幣化應用最為關心,但這一觀點,在產業用戶心中,卻截然相反。

02、市場用戶關心什麼?

回到加密領域,今年的市場,沒有起伏和波瀾壯闊,用死氣沉沉一詞更為合適。

從外部環境來看,戰爭頻繁、通膨難抑,在數次強硬操作後,美國聯邦基金有效利率已飆升至5.25%~5.50%的區間,為2006年以來新高,風險資產的流動性抽離顯著,對應抗通膨資產大幅上漲,黃金價格一度跳至2,085.4美元/盎司,被視作日本黃金零售指標價格的田中貴金屬工業黃金櫃檯銷售價格在9月5日突破每克1萬日圓大關,達到每克10100日元。而在技術上,AI強勢回歸,大模型大行其道,再度搶佔Web3專案的融資生存空間。

從內部環境而言,無代表性應用湧現,熱點極為有限,港新之爭逐漸停歇,僅貝萊德ETF炒作話題就已炒冷飯似的縈繞至少3個月,市場“仙人跳”假消息不斷。而根據BlockBeats 不完全計算,加密貨幣行業內的項目方、交易所和社區停運的,在2021 年有9個,2022年有17個,到了2023年增長到27個。在2023年,停駛的項目成長日益加速,從月均1個成長到最高月均5個。

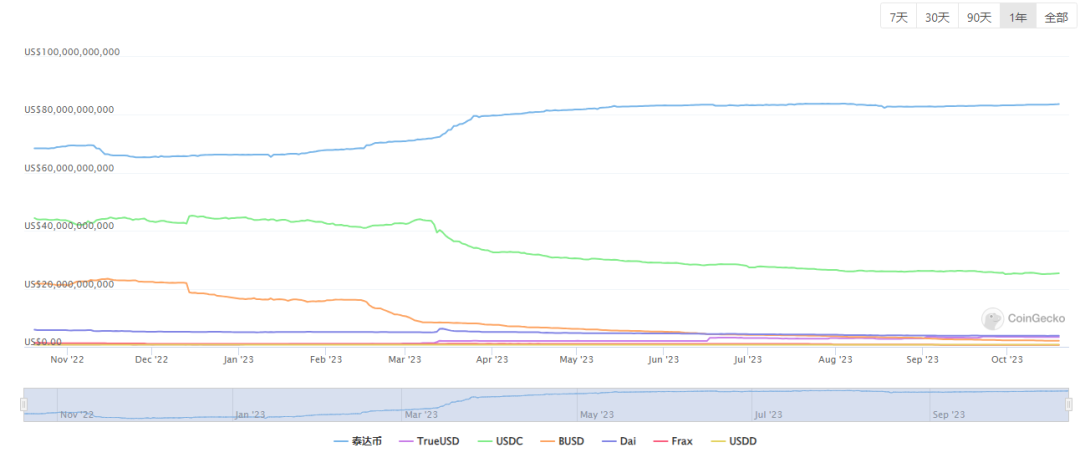

內部和外部利空疊加,行情自然不太好看。 BTC在22年底築底修復後,持續在26,000美元徘徊,即使在機構ETF利好下突破30000美元也迅速回落,現報27261美元,去年最高點下降58%。而以資金風向標穩定幣市值而言,截至10月16日,穩定幣的總市值已經連續19個月下降,跌至新低的1209億美元,自2021年9月以來的最低水平,而在最近一周內,除USDT少量成長外,USDC、BUSD以及TUSD等三大中心化穩定幣的市值持續降低,一週中總減損了超過五億美元,市場購買力水準堪憂。

主流穩定幣市值變化,來源Coingecko

在此背景下,情緒充斥市場,Meme幣盛行,對於加密用戶而言,今年最大的行情是比特幣銘文NFT,一己之力帶動單邊行情上漲,最火的應用是Friend.Tech,原因是人人可發幣。不論Layer2、ZKP、抽象帳戶等技術名詞怎麼蹦躂,用戶似乎能看見的只有不斷變化的價格趨勢與幣價,跌宕起伏的大盤帶動著用戶搖曳的心,在豪賭的荷爾蒙中幾近殺紅了雙眼。

對此,業界也有討論。

03、天塹般的行業共識與分歧

在推特大V Yuyue的演講中,大部分機構從業者與市場中的散戶遊資認知分歧嚴重,機構從業者關注底層技術,頗有一股高高在上的傲慢,而散戶們由於不了解而並不相信所謂的還未實現的技術敘事,更重視實際價格漲跌,這也因此造成了市場的脫節,機構不參與市場,所以推出的項目無人買單,散戶不關注技術,因此土狗與賭局盛行,行業的訊息差愈演愈烈,來到瞭如今上下分層的局面。

來自推特的討論,來源@yuyue_chris

在現實中,也確實如此。除了涉足加密的傳統投資機構Paradigm、a16z深入應用類別外,許多傳統機構對於加密領域仍有許多偏見。

上方鑽研區塊鏈數年的摩根大通,首席執行官傑米·戴蒙(Jamie Dimon)在2022年的美國國會作證時批評了比特幣等加密貨幣,將其比作龐氏騙局,並稱“必須分開區塊鏈,這是真實的,DeFi是真實的帳本,代幣化可以用來做實際的事情」。他「個人認為比特幣毫無價值」。部門負責人Tyrone Lobban 也坦言,與客戶的對話「99.9%」都是關於傳統金融工具的代幣化形式,而不是加密貨幣。根據最新消息,從10月16日起,摩根大通旗下的英國零售銀行大通將禁止客戶進行加密貨幣交易,因為詐欺和詐騙行為不斷增加。

即使貝萊德、Proshare等機構積極申請ETF,也僅是將比特幣與以太坊等具備共識的貨幣放入了投資組合,作為中間機構汲取利益以及滿足客戶的多元化需求,但並不會深入到加密的實際生態中,僅作只贏不虧的買賣是其的主要目的,優質應用、項目可入則入,散戶並不在考慮範圍。

其中較為離譜的則是FTX之流,昔日出入白宮,振臂高呼「加密是未來」的幣圈名流在監管的嚴控下終於坦誠,聽證會上的描述駭人聽聞,以公司名義貸款套現、保險金數字隨意生成、客戶資產任意挪用,拋售、操縱市場,只不過是家常便飯,用戶的利益?不清楚也不理解。

這一切構成了區塊鏈產業的特殊生態。作為金融科技的一部分,在趨勢的預見性中,華爾街精英們集體湧入,海外常青藤不罕見,風控、量化、技術成為日常談資,而作為去中心化願景的一部分,加密對所有人開放,科技的複雜度與無門檻造成了鮮明對比,散戶為賺錢而來,不在乎龐氏,即使是結構化產品,也僅關註明面上的TVL與收益。機構也因利益而至,不是腹有價值清高,就是視用戶為螻蟻,由此造成的斷層,難以輕易填平。

在yuyue的貼文下,有人用18、19年去對比如今的現狀,也引來無數唏噓之感。 19年爆紅的是幣安開啟的IEO模式和VDS、貝爾鏈、巨商開啟的資金盤模式,技術概念脫節、小圈子盛行、資本操盤手段層出不窮,除此之外沒有任何亮點,而如今習以為常的defi、nft、layer2概念當時也只是萌芽。

也有人諷刺道,“西裝革履去貧民窟問為什麼不喜歡吃肉?需要怎麼回答?”

科技的革新與落地從來都迥異,技術出現並不意味著技術落地,而在長袖善舞善於利用敘事的加密領域,則更是如此,被眾多新鮮概念所欺騙過的散戶們,難以去接觸去相信去應用,無可厚非。對於機構與專案而言,擺正態度,脫下孔乙己的長衫下凡,去傾聽市場的聲音,去落地更為現實的應用,正是其資源與資本所帶來的責任所在。

或許只有當技術實際落地到用戶能直接感受到差異時,科技的革新才能真正的利於用戶,但在那時,加密世界還是去中心化嗎?還是只是另一個財富集團把控的領域?

而讓人更無奈的是,即便是炒幣,散戶的機會窗口也在縮小,在專案方與機構間搶奪的財富效應,已然不多了。

參考文獻:

Stuart Popejoy、Will Martino:一文看懂摩根大通的區塊鏈產品佈局;

CNBC:Why big banks like JPMorgan and Citi want to put Wall Street on a blockchain;

Decrypt:JP Morgan Crypto Lead: ‘99.9% of Conversations Are About Tokenized Assets, Not Crypto’