作者:Swarm 共同創辦人Philipp Pieper 、Timo Lehes,來源:medium;編譯:松雪,金色財經

穩定幣本質上是法定貨幣的代幣化形式。它們充當人們在鏈上移動的切入點,有時對於那些想要逃避比特幣和以太坊等加密原生代幣波動性的人來說,它們是避風港資產。

穩定幣變得越來越重要,因為基於區塊鏈的產品正在成為消費者日常生活的一部分,因為它們是數位現金,並且與傳統金融產品相比可以產生額外的好處。

有多種不同的穩定幣可供選擇。演算法穩定幣使用一系列複雜的演算法、加密資產儲備和代幣經濟學來維持穩定幣與其基礎法定貨幣的掛鉤。

但演算法穩定幣在嚴峻的市場條件下面臨挑戰。演算法穩定幣最嚴重的崩潰是2022 年春季的Terra/Luna 崩潰,當時數位資產市場估計損失了600 億美元。

一、資產支持金本位

現在,資產支持代幣已成為過去幾年穩定幣發行人的首選。如今的穩定幣市場價值超過1,250 億美元,最受歡迎的代幣是Tether 的USDT 和Circle 的USDC,它們的市佔率合計為90%。

即使在資產支持代幣中,高調的脫鉤也導致業界對支持穩定幣價格的儲備資產的透明度提出了更大的要求。自上次多頭以來,人們也開始轉向優質儲備資產,從不穩定的加密資產和商業票據轉向高流動性的代幣化傳統金融產品。

二、鏈上固定收益

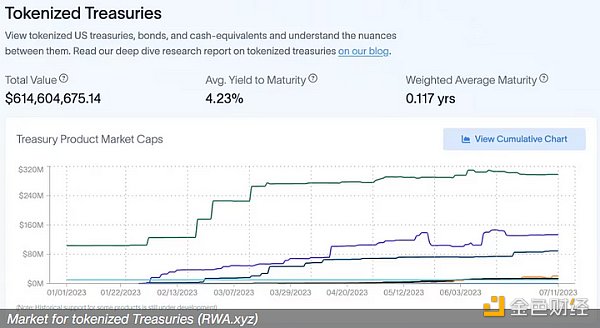

今年,代幣化短期美國國庫券的成長已突破6 億美元,為許多穩定幣發行機構帶來了4.5% 的殖利率。事實上,已發行價值840 億美元USDT 的Tether 在第二季報告的營運利潤超過10 億美元。

德國監管的發展意味著散戶有途徑直接投資於穩定幣發行者用來支持其代幣的相同收益資產,並隨後從中獲利。我們預計穩定幣發行人的商業模式將發生變化,其中部分收益將轉移給穩定幣代幣持有者,他們正在幫助這些公司產生如此多的利潤。

三、監管機構理解

作為web3 基礎設施與傳統金融資產類別的直接集成,這些代幣首先由監管機構處理是有道理的,因為它們在傳統金融市場監管領域最容易被理解。 MiCa 是歐洲立法者首次嘗試監管以歐元計價的穩定幣的法案,新加坡緊隨其後。

MiCa 將於2024 年6 月對穩定幣生效,要求穩定幣發行人必須在歐盟27 個國家之一獲得許可。那些發行歐元穩定幣的人還必須擁有電子貨幣許可證才能這樣做,這必然會抑制歐盟穩定幣市場,因為發行的監管障礙高於美國和亞洲。

法律專家也擔心,MiCa規定的穩定幣每日限額也可能為市場帶來問題。交易限製表明,無論是在文字上還是在應用上,規定都需要根據所服務的市場靈活變通。

初始框架的支出總是會出現需要調整的問題——立法者和監管者有責任從這個意義上關注該行業及其需求。但更廣泛地說,我們可能會在適當的時候看到MiCa II 的出現,類似於MiFID 和MiFID II。

四、創新超越監管

這裡的差異在於監管變革的步伐似乎正在加快。第二個MiFID 花了數年時間才完成,但我們預計在這種情況下理論MiCa II 的更新會更快。

市場正在快速成長,監管機構需要保持領先地位,繼續提供最令人鼓舞的環境。當你參與全球監管競賽時,這是不可避免的。由於其缺點,歐盟經常在監管問題上處於領先地位,許多其他司法管轄區也紛紛效仿。

擁有一個受監管的穩定幣市場將孵化出一個健康的DeFi 系統。雖然有些人認為受監管的穩定幣市場是DeFi 與傳統銀行業務整合的一種途徑,但我們實際上最終可能會看到更多的金融應用程式完全繞過銀行系統。

我們已經看到創新優先的公司採用代幣化形式的現金和金融產品,讓消費者直接獲得收益資產,從而省去了中間商。他們不僅可以利用這些資產賺錢,還可以交易這些資產、以這些資產為抵押貸款和消費它們。

在這個新世界中,傳統金融機構將需要重新思考以消費者為中心的金融產品設計。