作者:Pedro M. Negron,Medium;編譯:松雪,金色財經

過去一年,受監管變化、危機和新興機會的影響,穩定幣產業經歷了重大變革,每個變革都在產業中留下了印記。 USDT 經歷了顯著的成長,而USDC 在地區銀行危機後出現萎縮。 DAI 最近在鏈上交易量中佔據了中心地位,這要歸功於其將資金存入短期美國國債的創新穩定幣策略,該債券目前提供較高的年收益率(APY)。最後,我們也研究了近期加密貨幣市場價格的上漲如何影響穩定幣在交易所的流動。

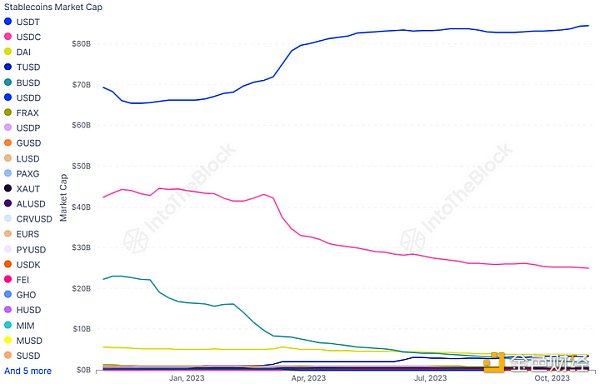

USDT的市值近期屢創新高,鞏固了其作為加密貨幣市場上最廣泛採用的穩定幣的地位。

穩定幣市值

過去一年,穩定幣市場的幾個主要參與者經歷了各種事件。 BUSD 曾是市場上第三大穩定幣,由於美國當局的法律問題而不得不停止營運。自事件發生以來,幣安BUSD的營運商PAXOS僅限於處理用戶的提款,導致市值隨著提款的進行而逐漸下降。 USDC 也面臨重大挫折,因為它發現其33 億美元的儲備(對於維持與1 美元掛鉤的匯率至關重要)存放在陷入困境的矽谷銀行。

這一系列事件使得USDT(已經是最大的穩定幣)能夠吸引新用戶並進一步擴大其市場份額。

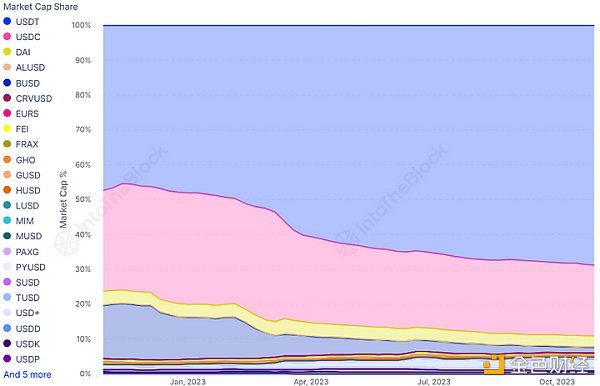

市值佔有率

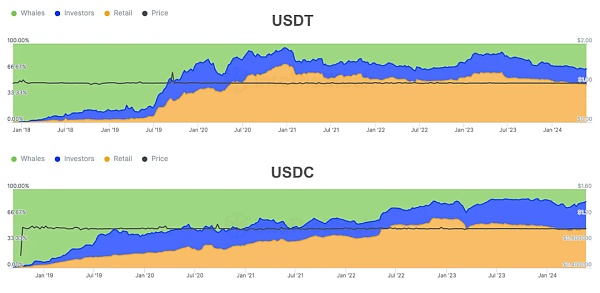

隨著穩定幣產業內的事件使得USDT 背後的實體Tether 不斷發展並控制市場,USDT 佔據了市場的主導地位。該巨頭目前的市值為840 億美元,穩定幣市場份額為68%,鞏固了其作為市場主要穩定幣提供商的地位。

儘管Tether 已成為領先的穩定幣提供商,但該領域仍存在進一步成長和創新的潛力。這種趨勢尤其值得注意,因為一些穩定幣提供者現在為加密貨幣用戶提供產生收益的機會。這些穩定幣隨後被用來購買短期美國國債,這些債券目前提供了自2007 年以來的最高回報。這種機制使穩定幣持有者和加密貨幣用戶能夠在不直接參與美國債券市場的情況下進入美國債券市場。

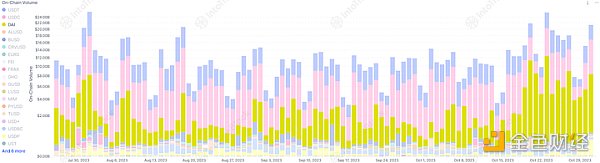

鏈上交易量

鏈上交易量

DAI 背後的協議MakerDAO 作為主要創新者在引領這一趨勢方面發揮了關鍵作用。隨著DSR(Dai 儲蓄率)的重新推出,MakerDAO 使用戶能夠將其持有的DAI 鎖定在智慧合約中,從而獲得資產回報。這項購買美國債券的新舉措於2023 年8 月DSR 利率達到最高點時全面推出,此後DAI 的鏈上交易量出現了顯著增長。顯然,高級用戶渴望獲得投資回報,超過10 萬美元的交易量佔DAI 總交易量的90% 以上。從10月15日開始的過去兩週,DAI一直穩居穩定幣鏈上交易量榜首。這項成就意義重大,特別是考慮到它是市值第三大的穩定幣,這在業界發出了明確的信號。

最後,近期加密貨幣資產價格的上漲也明顯反映在穩定幣市場。

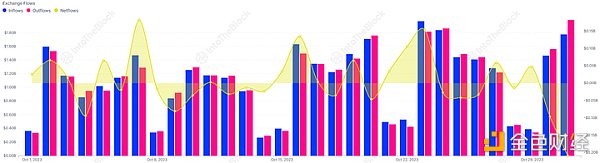

交易流動性

交易流量指標(指的是進出交易所的資產)已顯示出一致的流入趨勢。資金流入通常與用戶在交易所出售資產有關,這也是他們將資產轉移到這些交易所平台的原因。這表明用戶目前正在使用先前持有的穩定幣來購買加密貨幣資產,這與最近價格的飆升是一致的。

總之,穩定幣市場在過去一年中發生了重大變化,其特徵是監管挑戰、危機和創新策略。儘管BUSD 和USDC 等一些主要參與者面臨挫折,但USDT 成為主導的穩定幣,市值達840 億美元,佔68% 的市場份額。然而,該領域仍然存在成長和創新的空間,透過投資短期美國國債來獲得鎖定穩定幣收益的趨勢就是例證。 MakerDAO 在開創這一舉措方面發揮了重要作用,尤其是重新啟動其DSR。最近加密貨幣價格的飆昇在穩定幣市場上也很引人注目,特別是用戶購買加密資產,導致資金持續流入交易所。