一、概述

在上一篇文章中,我們介紹了比特幣減半週期和如何使用美林時鐘,在這篇文章中,我們將介紹如何從聯準會貨幣政策和穩定幣角度看資金的流入流出,從而覺察出週期的所處階段。聯準會的貨幣政策決定了資金的流向,穩定幣市值的變化則反映資金是否流向加密市場。加密市場是否有資金持續流入,這是判斷多頭市場是否到來的主要依據。

二、聯準會貨幣政策角度

幣圈是嚴重依賴資金溢出的,而聯準會的利率決議將決定流動性的去向,所以了解聯準會的貨幣政策十分重要。

1、 聯準會職能簡介

聯準會即美國聯邦儲備系統,是美國的中央銀行,英文全稱為The Federal Reserve System,簡稱Fed。它的成立是為了為國家創造一個穩定、靈活的貨幣和金融體系。聯準會的主要職責包括:貨幣政策制定、監管和監督銀行體系、維護金融穩定、清算和支付系統。

美國的貨幣政策由聯準會制定,所謂的聯準會升息和降息,就是調整美國聯邦基金利率。聯準會每次對利率調整最少25 個基點,例如在2.25%-2.50% 加息25 個基點,就變成了2.5%-2.75%,調整決策是透過聯邦公開市場委員會(FOMC) 會議宣布的。

2、 聯準會的升息動因

- 防止經濟過熱。在經濟上行時,容易出現經濟過熱的情況,Fed就很可能會升息給經濟降溫。在這種情況下,升息政策對本國和外國金融市場的衝擊較小。對美國而言,由於處於經濟擴張期,企業的獲利能力不斷提升,融資阻力較小,升息政策對實體經濟的衝擊較小;對其他國家而言,由於利率上升導致的資金流出的負面影響被美國經濟成長和進口增加的正面影響抵消。

- 降低通膨水準。雖然經濟可能處於停滯或下行狀態,但為了抑制高通膨,Fed也會選擇升息。對美國而言,利率的上升會減緩美國經濟的復甦,企業融資成本變高,進一步影響企業的成長;對其他國家而言,加劇了資金的流出,並且需要承擔更高的償債成本,減少了出口

- 貨幣政策調整的需要。即便沒有明顯的經濟過熱和通貨膨脹,Fed也可能因為貨幣政策調整的需要而升息。例如,在實施長時間的零利率和量化寬鬆政策之後,聯準會於2015 年開啟了新一輪的升息,以回歸正常的貨幣政策。

本輪聯準會升息原因是降低高通膨。新冠疫情爆發後,聯準會實施了超常規的財政與貨幣政策。國內經濟過熱、俄烏衝突造成的國際大宗商品價格上漲以及疫情衝擊下的全球供應鏈不暢等因素造成了美國通膨飆升。此外,聯準會誤判了高通膨的嚴重性和持續性,緊縮政策沒有及時出台,導致其不得不採用矯枉過正的舉措來應對高通膨。聯準會目前降低通膨的目標是將CPI(居民消費物價指數,代表了通膨水準)降低到2%以下,目前CPI 已經降至3.7%,但在前兩個月有了小幅反彈。

3.聯準會升息歷史分析

自1954 年7 月以來,聯準會一共經歷了13 次升息週期,最近一次完整的升息週期為2015 年12 月至2018 年12 月。

資料來源:Global Financial Data (GFD)

從升息時間來看,在13 個升息週期中,最短的只有4 個月,最長的則有69 個月,平均時間不超過兩年。本輪升息於2022 年3 月17 日開始,至今過了19 個月;

從升息幅度來看,最大升息幅度15.25%,最小升息幅度只有1.37%,平均升息幅度4.74%。本輪升息,聯邦基準利率從0.25%到現在的5.5%,升息幅度達5.25%;

從升息節奏來看,1980 年的升息最為陡峭,平均每月升息2.63%。 1963 年和2015 年的升息節奏最為緩慢,平均每月分別升息0.04% 和0.06%。本輪升息平均每月升息0.28%,從最開始的升息0.75%,到0.5%,再到最近的一次0.25%,升息速度逐步放緩。

總結:從本輪的升息數據來看,升息時間和升息幅度已經超過歷年平均值,升息節奏也在減緩,這說明本輪升息已經步入尾聲。但升息結束並不意味著馬上減息,最有可能的是維持高利率一段時間,之後聯準會會根據CPI 、PCE、非農等宏觀經濟數據進行調整。

4.貨幣政策如何影響加密市場資金的流入流出

- 升息影響:增加資金的流出速度。利率不斷提高,資金從加密市場加速撤離,流入美元市場。

- 停止升息:資金持續高速流出。高利率維持階段,資金也維持高速流出。

- 降息:資金流出速度放緩,但仍在流出,直到流出流入發生逆轉。

加密市場多頭市場的成長依賴資金的溢出效應,放水最先反映在美股市場上,資金流入美股市場,導緻美股開啟一輪牛市,美股市場資金太多溢出至幣圈,幣圈也受影響進入牛市。

我們可以透過美元指數對美元的強弱有直覺的了解,從而判斷資金是否從風險市場流入美元市場。聯準會升息的直接結果就是市場上資金湧入美元市場,導致資金流出風險市場,致使比特幣這種風險資產的下跌,而如何衡量美元的強弱就需要用到美元指數(DXY)。因為美元指數與比特幣呈現負相關,所以我們可以透過美元指數判斷未來比特幣的趨勢。

資料來源:MacroMicro 三、穩定幣市值角度

資料來源:MacroMicro 三、穩定幣市值角度

在周期系列第一篇對牛市的定義中,我們談到了增量資金的持續進場是判斷牛市的標準之一,在這一部分我們將在穩定幣角度介紹如何判斷增量資金是否進場。

1. 為什麼穩定幣的市值能代表存量資金的多少?

大家容易產生疑惑的一點:為什麼加密市場的總市值不是存量資金?首先資金的概念需要明確:資金是可供使用的金錢,金錢就是貨幣。符合這一點的就只有錨定法幣的穩定幣,其他加密貨幣都屬於資產的範疇。許多人習慣了加密市場無需法幣作為交易媒介的特點,並且受到「XX 幣」這種名稱上的引導,從而覺得「XX 幣」就是資金了。

當然也不是所有穩定幣都可以代表存量資金,一切以加密資產作為抵押的去中心化穩定幣不在此列。原因是去中心化穩定幣因其抵押物是波動資產,無法直接兌換成法幣。所以去中心化穩定幣並不代表增量資金的進場,它只是資產的另一種表現。

代表增量資金進場方式為使用法幣購買中心化穩定幣,穩定幣發行商在鏈上增發穩定幣,穩定幣市值上漲。在交易市場中穩定幣總是由一個人流向另一個人,穩定幣的總量是不變的,變的是波動資產的價格,所以只要資金不進場或出場,穩定幣市值就不會改變。

舉個簡單的例子,假設A 有3 枚BTC,B 有10 枚USDT,C 有15 枚USDT。 B 以10 USDT 的價格買入了A 的1 枚BTC。之後C 也想買進BTC,但這時A 將BTC 價格提到了15 USDT,這時候BTC 的價格來到了15 USDT,市場上穩定幣市值沒有改變,而BTC 的價格上漲了。之後新人D 想要進入市場,在穩定幣發行商Tether 那裡購買了20 枚USDT,由於需求的增加,BTC 以20 枚USDT 的價格成交,這時市場上穩定幣市值從25 USD 增長到了45 USD, BTC 價格也發生了增長,這就是由前邊提到的「由增量資金帶來的價格上的增長」。

從上邊例子我們也不難看出,價格的上漲並不一定是資金的流入造成的,價格是由供求決定的,但是只有價格增長而沒有資金流入是不健康的。

2.實例說明穩定幣流入流出對市場的影響

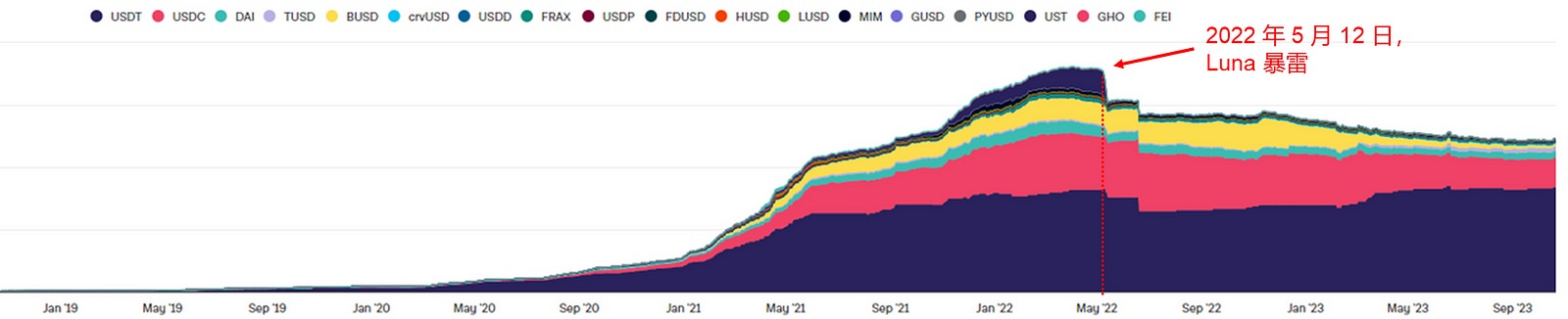

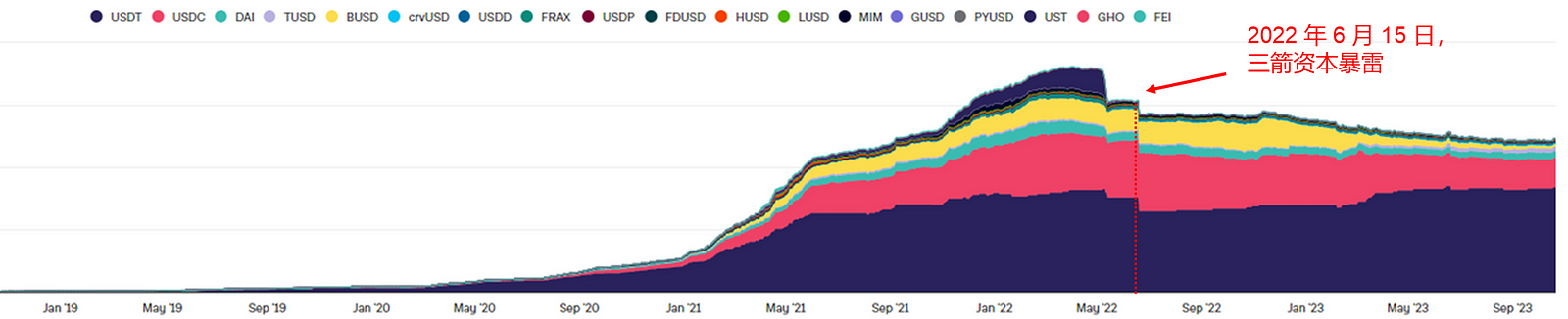

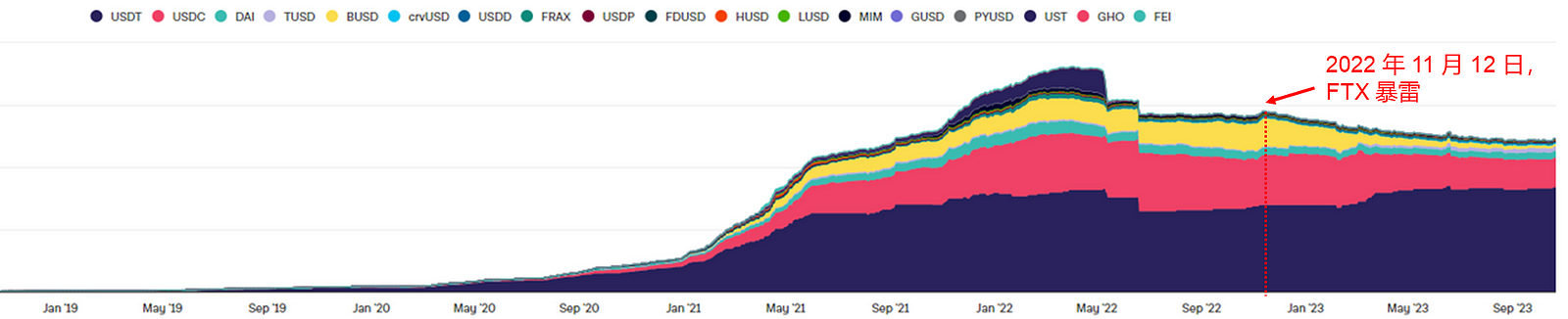

2022 年5 月12 日,Luna 暴雷正式開啟本輪熊市,也就是從那時起幣圈的穩定幣開始大量流出,而且再也沒有回來。

2022 年6 月15 日,三劍資本暴雷,幣圈穩定幣開啟第二波大規模流出,同樣再也沒有回來。

2022 年11 月12 日,FTX 宣布破產,給岌岌可危的幣圈最後一擊,將幣圈徹底拖入熊市深淵。

看數據可以看到從這時起,穩定幣總市值一直在陰跌,沒有一次像樣的反彈,加密市場也因此受到重大打擊。

這裡要注意一下,由於中心化穩定幣的資金資訊並不透明,穩定幣發行商很有可能存在超發的情況,以穩定幣市值看場內資金的方式有一定局限。

3、 大行情一定需要增量資金流入嗎?

從實際情況來看,大行情不一定需要增加資金的流入。雖然增量資金的流入對之後的行情起到一定的積極作用,但是在今年穩定幣一直在流出的背景下,加密市場也有了不錯的漲幅。在周期第一篇中,我們對熊市是這麼總結的:熊市是存量資金的遊戲。在今年多空賽局中,顯然是多軍在這場戰役中不斷攻城掠地佔據優勢。

4.如何辨識場內資金的參與度

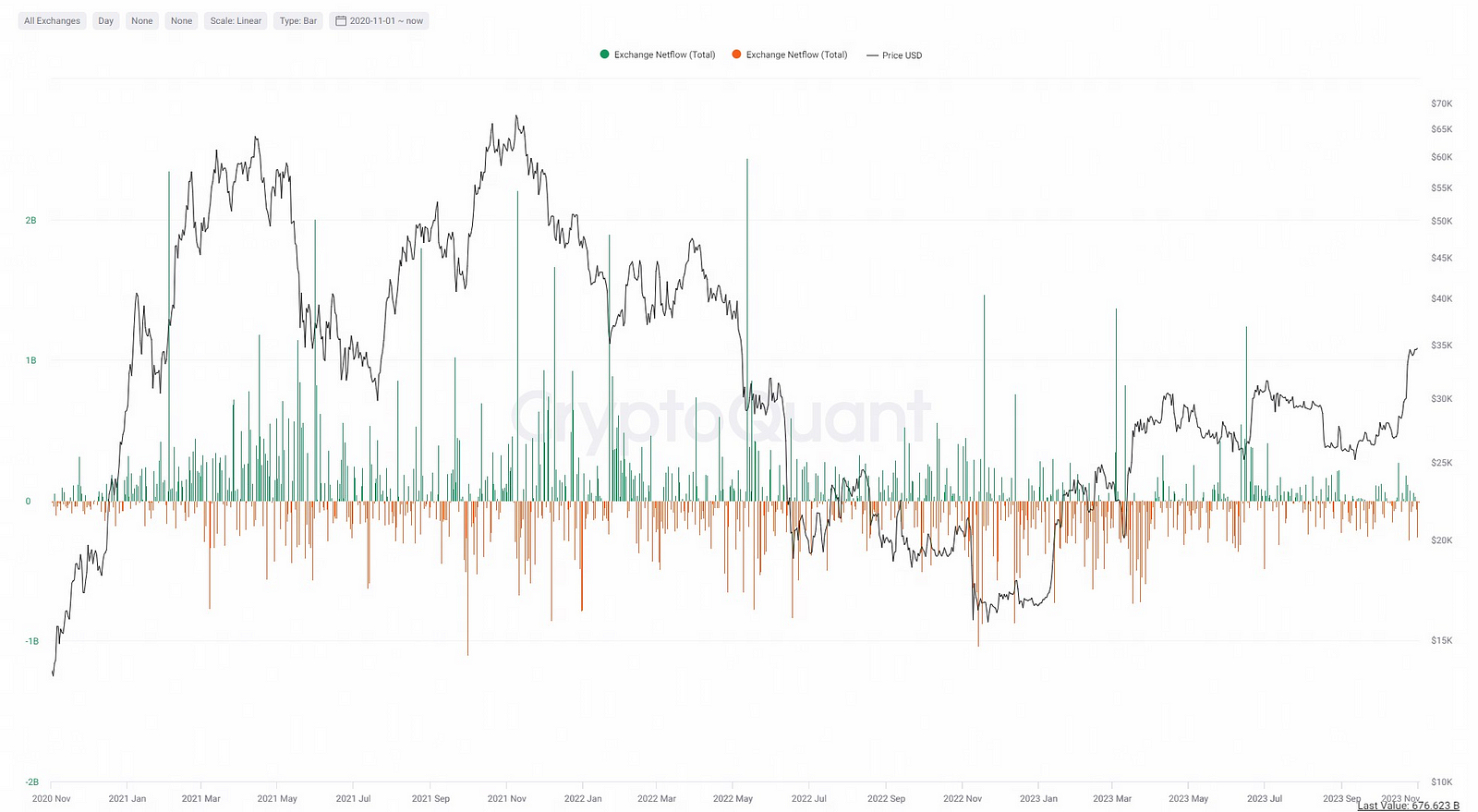

中心化交易所由於其良好的交易深度和高流動性的優點,是大額資金進行交易的主要場所,所以由穩定幣在中心化交易所的淨流入量在一定程度上反映了場內資金的參與度。穩定幣的淨流入量越大,表示場內資金的活躍度越高,對價格的推動作用越大。

從圖中我們可以看到,在上輪多頭市場的上漲過程中,穩定幣持續淨流入CEX ,說明資金活躍度較高,交易者看漲情緒強烈;在熊市的下跌過程中,穩定幣淨流出額不斷擴大,顯示資金逐漸冷卻,活躍度降低,交易者對未來市場不看好,交易慾望減弱。

從數據來看,穩定幣市值最高峰是1,800 億美元,加密貨幣總市值最高峰是3 兆美元。目前穩定幣總市值是1200 億美元,加密貨幣總市值是1 兆美元。穩定幣市值縮水33%,加密市場總市值縮水67%。這表明,行情的轉變與穩定幣的流入流出是有關係的。但穩定幣市值並沒有像加密市場總市值跌去那麼多,顯示上輪牛市吸引來的部分資金還未離場,處在觀望中。

同時,這也說明流動性差是個偽命題,在完全自由的市場不需要考慮流動性。如果沒人買,降價就可以,價格降下來自然會有人買,然後流動性就有了。流動性不足,反映的是一個被操縱的市場。本身這個價格是高估的,不想降價還想護盤,就只能維持高價低流動性的狀態了。

四、總結

聯準會控制資金的流向,穩定幣市值就是加密市場的資金流向看板。想要從週期中獲利,必須時刻關注聯準會的政策動向,它不僅在長期上影響著市場的走向,也對短期內的情緒有著巨大影響,容易造成價格的短暫劇烈波動。聯準會降息之後,資金一定流向幣圈嗎?未必,所以要看穩定幣市值的變化。

經過閱讀賺週期的錢(一)、(二),相信大家已經對幣圈的牛熊週期有了基本的認知與判斷。在系列的下一篇中,我們將對牛市的刺激因素進行簡單介紹。

參考文章:

1.為什麼我們要關注聯準會升息

2.探尋加密貨幣與美股的關係:比特幣和美股的相關性是一張紙嗎?