不知不覺,2023年快要結束了。本文我們將對今年鏈上發生的變化進行一次系統性的概括與瀏覽,探討2023 年比特幣、以太坊、衍生品和穩定幣的格局是如何演變的,以及它們是如何奠定了令人興奮的未來之路。

摘要

-

對於加密產業來說,2023 是令人難忘的一年,比特幣上漲超過172%,修正幅度不到20%,大量資產流入BTC、ETH 和穩定幣。

-

在2023年,加密市場的幾個重要的技術和鏈上定價模型突破歷史新紀錄,10月是機構資本流動的關鍵節點。

-

目前,長期持有者持有的比特幣供應量幾乎達到歷史最高水平,絕大多數比特幣現在都處於獲利狀態。

-

市場結構正在發生重大變化,例如Tether 重新確立了穩定幣的主導地位、CME 期貨首次超越了幣安,以及期權市場的顯著增長。

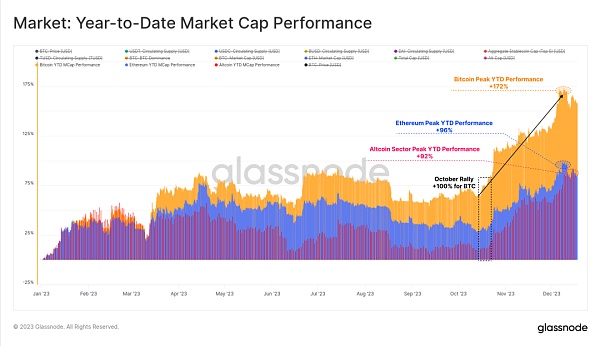

2023 是加密產業難忘的一年,比特幣上漲超過172%。其他數位資產表現也相當強勁,以太幣和大部分山寨幣的市值增長了90% 以上。

可以看出,比特幣的主導地位不斷上升,這通常被視為市場從長期熊市(例如2021-22 年)中復甦的跡象。尤其是以太坊,儘管上海昇級成功發布以及L2 生態系統發展,但相對比特幣而言,以太坊的起步有些緩慢,ETH/BTC 比率跌至0.052 左右的多年低點。

儘管數位資產全年的表現均明顯優於股票、債券和貴金屬等傳統資產,但大部分的漲幅都是來自10 月底以後的反彈。 10月後比特幣首先突破了3 萬美元的心理重要價格水平,以及許多重要的價格關口。

圖1:年初至今的市值表現

回呼幅度不明顯

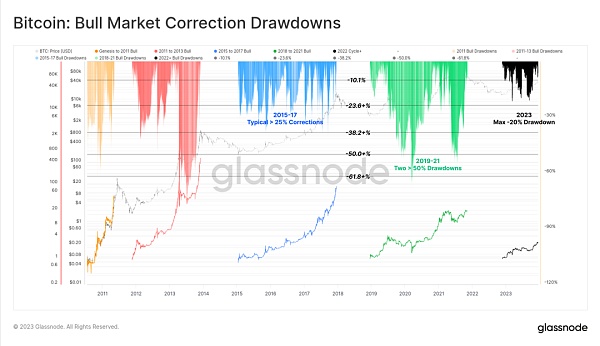

2023 年另一個獨特表現是比特幣所有價格回檔的深度都非常淺。從歷史上看,比特幣在熊市復甦和多頭上升趨勢期間通常會從局部高點回調至少25%,甚至很多時期超過50%。

然而,2023 年最深的回檔收盤價僅比局部高點低20%,顯示該點位有買方支撐。

圖2:比特幣:牛市修正

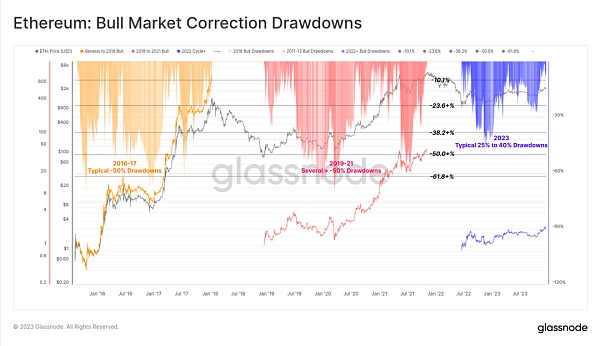

以太坊的調整深度也相對較淺,最深的調整是在一月初達到40%。儘管相對於比特幣表現較為疲軟,但這也描繪了一個建設性的背景,即Merge導致的以太坊供應量減少滿足相對彈性的需求。

圖3:以太坊:牛市修正

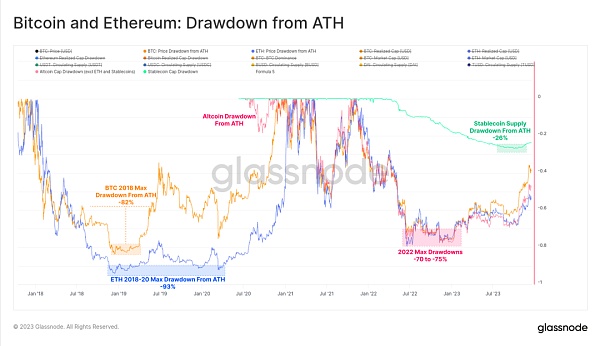

2022 年熊市的殘酷程度略低於2018-20 年熊市週期,大多數主流數位資產從2023 年開始均較其ATH 下跌75%,不過近期的強勁表現彌補了大部分損失。目前主流數位資產相較於其ATH 回落40%(BTC)、55%(ETH)、51%(山寨幣,不包括ETH 和穩定幣)和穩定幣供應量(24%)。

圖4:比特幣和以太坊:ATH回落

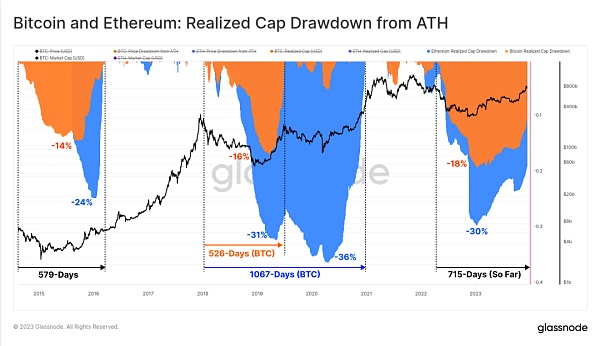

從鏈上角度來看,BTC 和ETH 的已實現市值可以追蹤各自資本流動情況。 2022 年熊市期間的總已實現市值下降達到了與之前週期相似的水平,BTC淨資本流出18%,ETH 淨資本流出30%。

然而,今年的資本流入恢復速度要慢得多,比特幣已實現市值達到ATH 已經是715 天前了。相較之下,在歷史週期中,已實現市值的完全恢復大約需要550 天。

圖5:比特幣與以太坊:已實現市值從ATH回落

10月是2023年的重大轉捩點

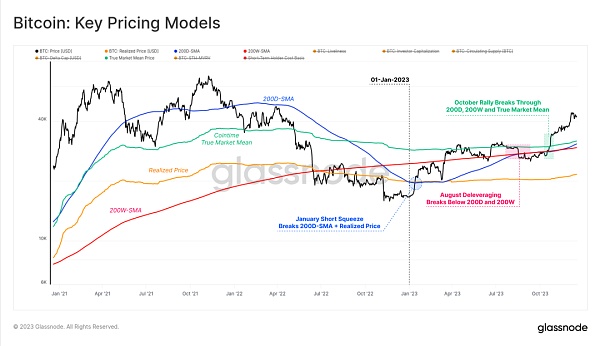

2023年,比特幣市場突破了許多技術和鏈上定價模型,所有這些表現都有助於我們了解其強勁勢頭。

2023年始於1 月的軋空,將比特幣推至已實現價格(橘色)之上,該價格自2022 年6 月以來一直阻止價格上漲。這次上漲也突破了200D-SMA(藍色),直到三月在200W-SMA (紅色)遇到阻力後。

8 月,比特幣價格繼續在200D-SMA(藍色)和真實市場平均價格(綠色)之間盤整,進入比特幣歷史上波動最小的時期之一。不久之後,比特幣價格在一天內從29,000 美元跌至26,000 美元,並低於上述兩個長期技術價格指標的平均值。

10 月的反彈真正改變了市場狀態,價格開始回升,突破了3 萬美元的關鍵心理水平。此後,比特幣達到了4.45 萬美元的年度高點。

圖6:比特幣:關鍵價格指標

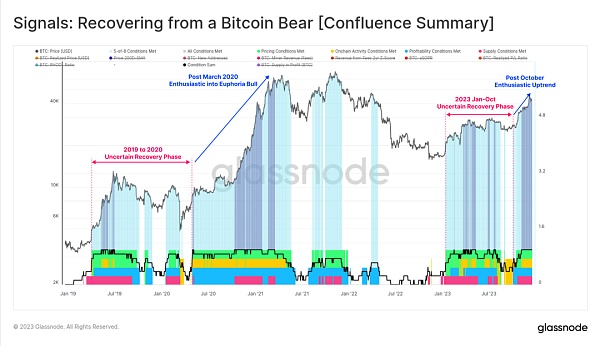

本文我們一再提到一個關鍵節點:自10 月底以來資本流動、市場活躍度和價格表現都在加速。隨著比特幣價格突破了3 萬美元的關鍵心理水平,我們可以認為當前市場是從「不確定的復甦」階段到「熱情的上升趨勢」的過渡。

值得注意的是,10月份的反彈突破了兩個重要的技術指標水平,這兩個技術指標水平在先前的周期中描繪了這種轉變:

-

科技市場中點(The technical market mid-point):作為熊市早期的支撐位和熊市後期的阻力位的宏觀價格水準。在本輪熊市中,30,000 美元是最後一個主要支撐區域,在跌破之後出現了一系列投降式拋售,最終導致FTX 崩潰。

-

真實市場平均價格(The Cointime True Market Mean Price):反映活躍投資者的基礎成本。

圖7:週期中點比較

我們還可以明顯看到“比特幣熊市訊號中恢復”,因為自10 月以來,所有八個指標(如下圖)都進入了正值區域。 2023 年的大部分時間裡,各指標數據參差不齊,表現出與2019-20 年期間非常相似的特徵。

八個指標現已進入正值,這表明了比特幣市場已進入與彈性上升趨勢相關的積極區域。

圖8:訊號:從比特幣熊市復甦(總結)

交易量、費用增長和銘文出現

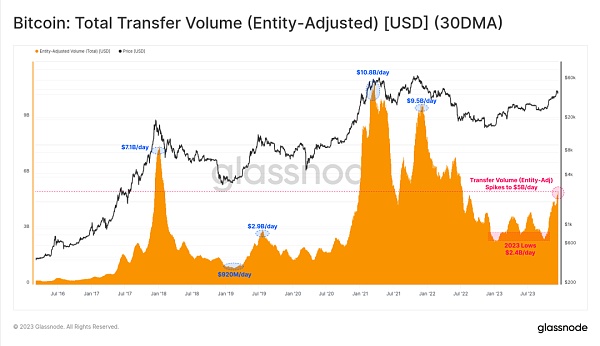

我們可以看到,10月之前比特幣的交易量相對停滯,10 月的上漲促使比特幣的交易量翻了一番,從每天24億美元增加到每天超過50億美元,這是自2022 年6月以來的最高水準。這再次向我們證明了「10 月在某種程度上是市場階段性轉變」。

圖9:比特幣:總交易量(實體調整)(30日均線)

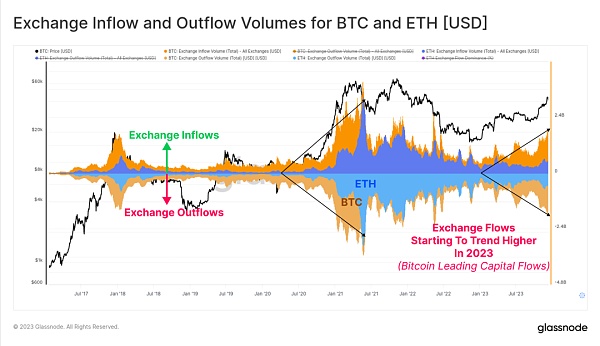

2023年比特幣和以太坊的交易平台流入和流出量增加,顯示市場對現貨交易的興趣增加。值得注意的是,比特幣交易量的成長速度明顯快於以太坊交易量,這與比特幣主導地位不斷上升的觀察一致。在長期熊市之後,我們常常看到的是比特幣帶領投資者信心走出低迷情緒,下面這張圖表有助於直觀地展示這一現象。

圖10:比特幣和以太坊的交易平台流入流出

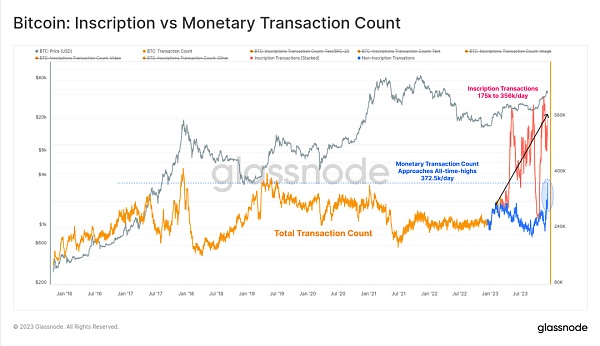

2023年,比特幣交易數量創下歷史新高,這主要是由於Ordinals(序數)和Inscriptions(銘文)的出現。這些交易將文字檔案和圖像等資料嵌入交易的簽名部分。

因此,我們現在可以評估兩種類型的比特幣交易:

-

(橘色)總交易計數(未過濾)。

-

(藍色)比特幣交易量達到了多年來的新高,幾乎達到了歷史最高點372,500筆/天。

-

(紅色)銘文交易在比特幣交易的基礎上每天額外增加175,000 至356,000 筆交易。

圖11:比特幣:銘文vs 比特幣交易量

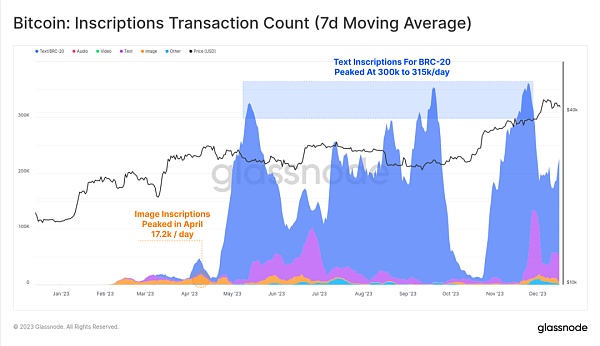

絕大多數的銘文往往是基於文字的,與稱為BRC-20 的新資產(藍色)標準相關。在高峰期,比特幣鏈上每天的銘文交易數量超過30 萬,遠遠超過了4 月份基於圖像的銘文(橙色)每天17.2 萬的峰值(圖片體積更大,因此隨著手續費用的增加,成本更高)。

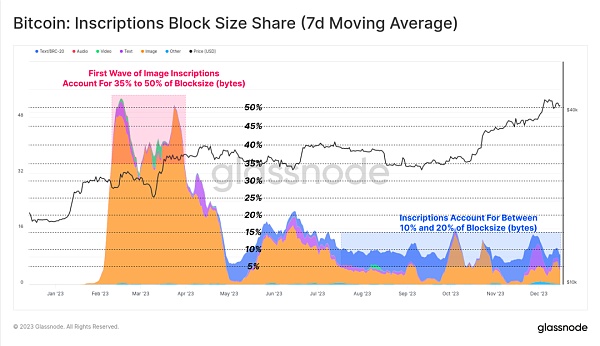

圖12:比特幣:銘文交易數量(7天移動平均)

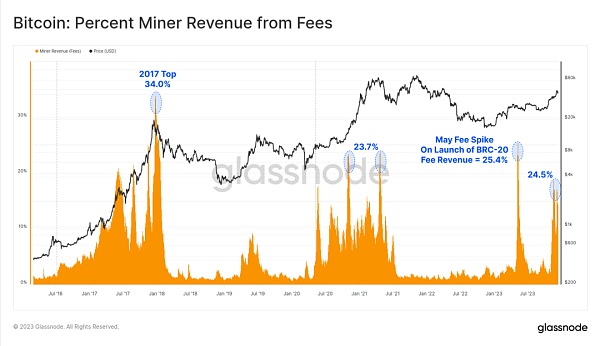

銘文—比特幣區塊空間的新買家,使開採者的費用收入大幅增加,2023 年有幾個區塊支付的費用甚至超過了6.25 BTC 的區塊獎勵。今年出現了兩次費用大幅上漲,目前費用約佔開採者收入的四分之一。這與2017 年和2021 年牛市的欣快階段相當。

圖13:開採者費用收入佔比

有趣的是,雖然銘文交易量約佔已確認交易的50%,但令人驚訝的是,它們僅佔用區塊空間的10% 至15% 左右。這是因為文字檔案較小以及與SegWit 的資料折扣。

圖14:比特幣:銘文區塊大小佔比(7天移動平均)

今年,銘文貢獻了開採總交易費收入的15% 至30%。這直觀的表現了SegWit 數據折扣的特徵,其中銘文交易消耗了一小部分區塊空間(以字節為單位),支付了相當大比例的費用,但也佔所有已確認交易的一半左右。

實際上,銘文和SegWit 數據折扣允許開採者將更多交易放入相同的最大區塊中,從而支付更多費用。如果市場對銘文的需求持續存在,可能將改善開採者的收益,特別是在第四次減半即將到來的情況下。

圖15:比特幣:銘文費用佔比(7天移動平均)

鎖定在跨鏈橋和質押的以太坊

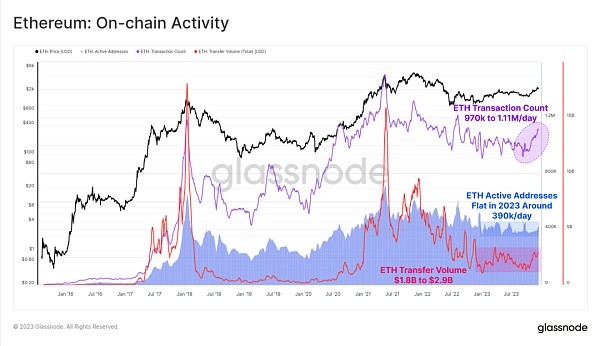

對於以太坊來說,今年鏈上活動有點低迷,10 月再次成為一個顯著的轉折點。

-

鏈上活躍地址相對穩定,約39 萬/天

-

交易量最近從97 萬筆/天增加到111 萬筆/天

-

ETH 交易量已從$18億/天增加到$29億/天

圖16:以太坊:鏈上活動

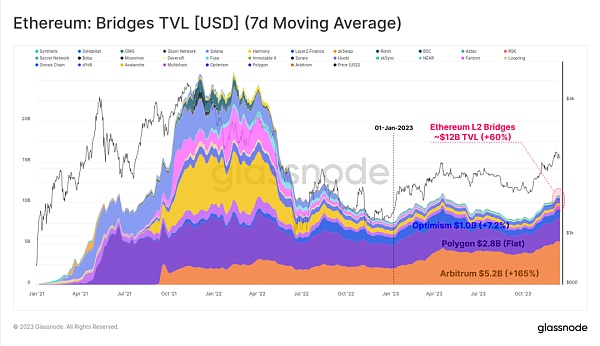

雖然ETH 價格表現落後於大部分數位資產,但其生態系統仍在不斷擴大、成熟和發展。特別是,鎖定在不斷擴大的Layer-2 區塊鏈中的總價值增加了60%,其中超過120億美元鎖定在跨鏈橋中。

這些L2 鏈正在尋求擴展以太坊區塊空間,同時將其數據和計算結果錨定到以太坊主鏈中以維護其安全性。

圖17:以太坊:跨鏈橋鎖定的資產(7天移動平均)

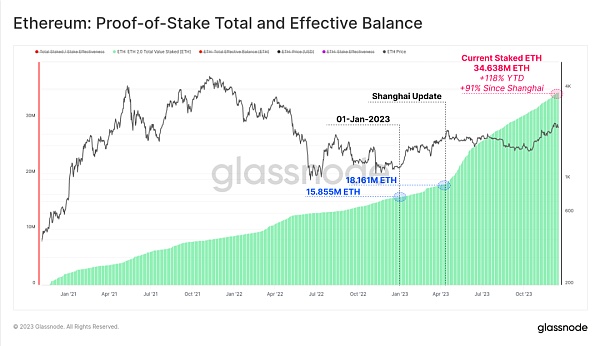

以太坊的另一個關鍵成長領域是透過PoS質押的ETH 總量。 自2023年以來,ETH 的質押數量增加了119%,目前鎖定在質押協議中的ETH 數量已超過3,463.8 萬枚。上海昇級也在4 月成功推出,自2020 年12 月信標鏈推出,首次允許質押者提現,並重新洗牌流動性質押提供者。

圖18:以太坊:PoS總有效質押餘額

分片鏈如何與信標鏈連結?

儘管比特幣的價格表現讓許多人蠢蠢欲動,但很大一部分比特幣仍處於休眠狀態,並在投資者錢包中達到長期持有狀態。在1,957.4 萬枚BTC 的總流通供應量中,超過1,490 萬枚(76.1%)被存放在交易平台之外,並且在超過155 天的時間裡沒有交易,今年迄今增加了82.5 萬枚BTC。這也使短期持有者供應量達到231.7 萬BTC 的歷史最低水準。

圖19:比特幣:長/短期持有者供應

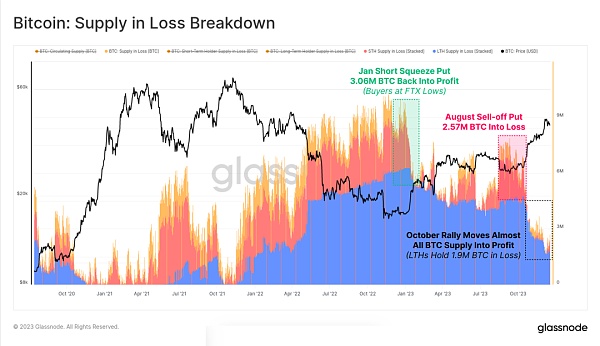

隨著市場反彈,絕大多數投資者的資產已經恢復“盈利”,無論是由於交易,還是價格上漲至基礎成本之上。下圖顯示了「虧損」的資產總量如何下降至190 萬枚BTC 左右,其中大部分由長期持有者持有,他們是在2021 年高點附近買入的。

圖20:比特幣:處於損失狀態的資產

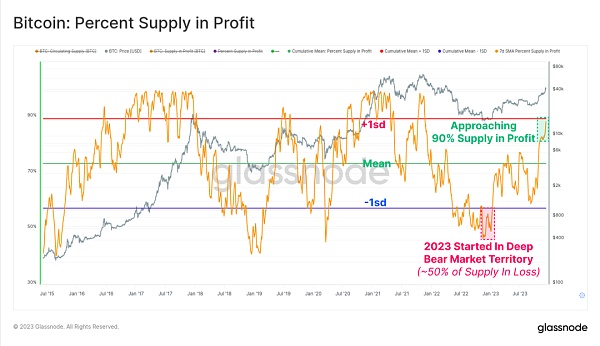

另一方面是,10 月的反彈使「獲利」供應量佔比高於歷史平均水平,佔流通供應量的90% 以上。鑑於2023 年初時超過50% 的供應量處於「虧損」狀態,這是史上最快的復甦之一(僅次於2019 年的反彈)。

圖21:比特幣:「獲利」供應佔比

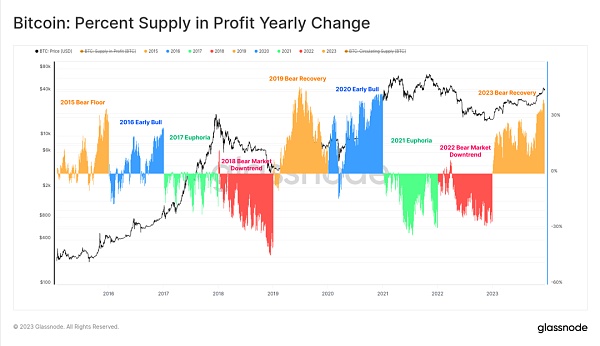

下圖直觀地展示了自2015 年以來每年的盈利供應百分比變化。雖然按年份劃分並不完全合適,但每四年的比特幣週期讓我們發現了一些有趣的規律:

-

(橘色)熊市/復甦階段,由於比特幣在低點附近投降拋售,大量比特幣回到獲利狀態,利潤供應量增幅最大。

-

(藍色)早期牛市,上升趨勢使大部分資產開始盈利,並反彈至新的最高點。

-

(綠色)欣快的後期牛市,市場處於ATH 水平,所有代幣都已經盈利,市場接近枯竭。

-

(紅色)市場見頂後的主要熊市,大量資產陷入虧損。

雖然結構簡單,但該框架展現了2015-16 年、2019-20 年和2023 年迄今所取得的進展之間的相似之處。

圖22:每年的獲利供應佔比

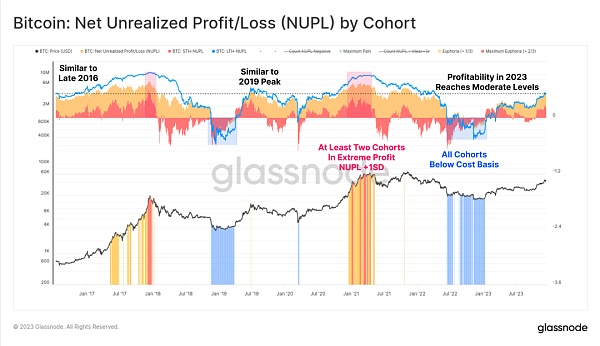

最後我們可以討論投資者的獲利能力,2023 年將長期持有者、短期持有者和普通持有者從無利可圖轉變為適度獲利的狀態。每個群體的NUPL 指標雖尚未達到令人振奮的高點,但也明顯高於各自群體的基礎成本水準。

圖23:各族群的未實現損益

日趨成熟的衍生性商品市場

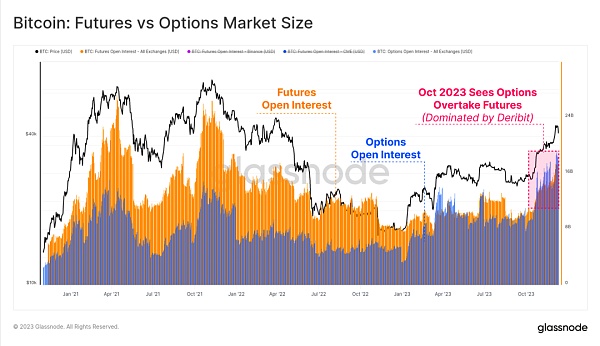

2020-23 年週期的一個顯著特徵是期貨和選擇權市場成為價格曝險和流動性的首選之地。事實證明,2023 年是這一發展過程中的重要一年,因為期權市場的未平倉合約規模已發展到與期貨市場相當甚至超過期貨市場。

目前,兩者的未平倉合約都在160億美元到200億美元之間,而Deribit 繼續在選擇權領域佔據主導地位(90%+)。說明機構投資者對比特幣的興趣日益濃厚,因為交易者和頭寸通常會利用期權市場來部署更複雜的交易、風險管理和對沖策略。

圖24:比特幣:期貨與選擇權市場規模

值得注意的是,在期貨市場內也出現了主導地位的轉變,受監管的芝加哥商品交易平台(CME) 持有的未平倉合約史上首次超過離岸交易平台幣安(Binance)。 10月份似乎再次成為這一轉變的重要時刻,它彰顯了著機構資本的湧入。

圖25:期貨市場主導地位(幣安vs CME)

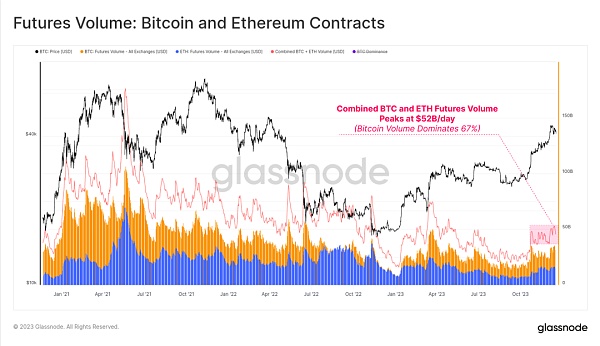

10 月份BTC 和ETH 的期貨交易量均有所上升,每日總交易量為520億美元。比特幣合約佔交易量的67% 左右,而以太坊合約佔33%。

圖26:期貨價值:比特幣與以太幣合約

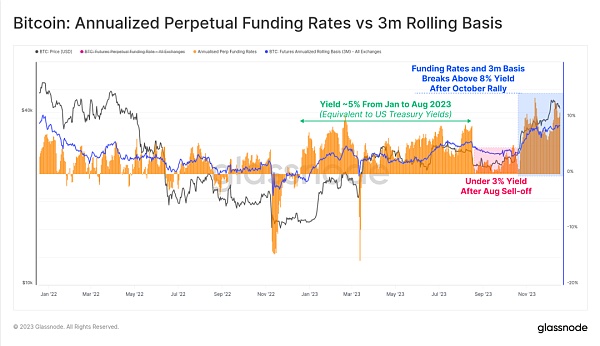

期貨市場中的正向套利選擇權報酬率在一年中經歷了三個不同的階段,這也講述了資本流入該領域的歷程:

-

1 月至8 月,收益率波動在5% 左右。這在很大程度上與短期美國國債殖利率一致,考慮到交易的額外風險和複雜性,該產品相對缺乏吸引力。

-

8 月至10 月,在拋售至26,000 美元後,收益率低於3% ,而且波動性出乎意料地低。

-

10 月起,收益率突破8%。隨著期貨基準目前維持在高於美國公債300個基點的水平,做市商資本現在有了重返數位資產領域的動力。

圖27:比特幣:年化永久融資利率與3個月滾動基準

穩定幣供應量回升

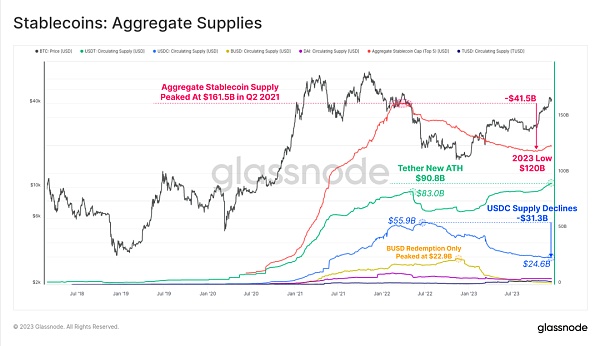

上一個週期的一個相對較新的現像是穩定幣在市場結構中發揮的巨大作用,成為交易者的首選媒介資產和市場流動性的主要來源。

自2022 年3 月以來,穩定幣總供應量一直在下降,較高峰下降了26%,成為市場流動性的主要阻力。這是由於監管壓力(SEC 指控BUSD 為證券)、資本輪換(選擇美國國債而不是無息穩定幣)以及投資者對熊市的興趣減弱等綜合因素造成的。

圖28:穩定幣:總供給

然而,10 月是一個關鍵點,穩定幣總供應量觸底於$1,200億,供應量開始以每月高達3% 的速度成長。這是自2022 年3 月以來穩定幣供應量的首次擴張,也可能是投資者興趣回歸的跡象。

圖29:穩定幣:總市值百分比變化

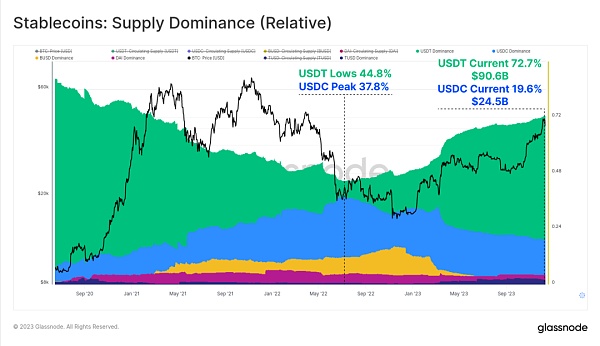

各種穩定幣之間的相對主導地位在2022年至2023年間也發生了顯著變化。先前上漲的穩定幣如USDC和BUSD的主導地位已大幅萎縮,BUSD進入僅限贖回模式,而USDC的主導地位自2022年6月以來從37.8%下降至19.6% 。

Tether(USDT)再次成為最大的穩定幣,總供應量攀升至超過906 億美元,佔72.7% 的市場份額。

圖30:穩定幣:供應佔比(相對)

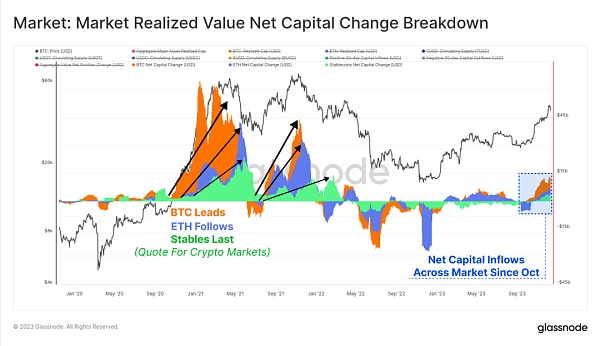

最後,我們可以將BTC 和ETH 的已實現市值30 天的變化與穩定幣進行比較。這三個指標有助於視覺化和衡量相對資本流動以及產業之間的輪換。

10 月再次成為關鍵時刻,三大資產的資本流入均轉為正數。由此可見,市場突破3 萬美元的關鍵水準、機構對衍生性商品市場的興趣擴大以及三大主要數位資產的淨資本流入保持一致。

圖31:市場:市場已實現價值淨資本

總結

2023 年與2022 年毀滅性的去槓桿化和市場下跌趨勢截然不同。相反,今年人們對數位資產重新產生了興趣,這歸因於數位資產的出色表現,以及比特幣銘文這一種新型資產的出現。

比特幣供應目前由長期持有者緊緊持有,大多數投資者持有的比特幣都處於獲利狀態。隨著美國推出比特幣ETF 的可能性越來越大,以及即將到來的4月份比特幣減半,2024注定是不平凡的一年。