撰文:Zixi.eth,321 DAO成員來源:X,@Zixi41620514

延續我在去年12月寫的文章,我們再開一篇文章來總結2023年發生了什麼,並展望一下2024年的未來。 2023年是一個從低開高走,二級市場不斷往上攀升的過程,但同時一級市場繼續冷清,給我的感覺是一級市場可能比2022年還要冷清。這可能來自:

1.一級市場落後於二級市場半年左右,新的創業家還沒進場;

2.老的創業家不斷流逝(做AI去了);

3.新故事極度缺乏,目前市面上的故事大多都是老故事炒現飯。

整篇文章和去年一樣,分成三個部分,主要講解今年看好的什麼被打臉了,明年看好什麼以及明年需要觀察什麼。

1.今年看好的什麼被打臉了?

1.1 開發者工具-天下攘攘皆為利往

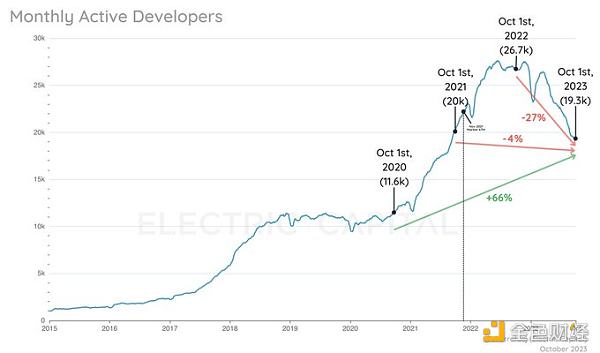

相較於2022年同期,crypto MAD年減了27%,但值得慶幸的是,相對於兩年前還是有66%的成長。受限於新開發者的減少以及舊專案的流失,今年開發者工具市場市場規模出現了一定的下滑。另外,由於AI的一級市場在北美和中國市場實在是太好了,不少工程師選擇了加入AI掘金。

因此整體來看,今年的開發者工具市場規模出現了一定的下滑。這在Alchemy的一級半市場估值中有所體現——相對於105億美金的上輪估值,目前估值僅約30億美金。 Consensys的70億美金估值,現在一級半數也只有30億左右。但這個市場我們在2024-2025年還是有信心。

我們也看到了國內開發者工具資料的成長,例如Chainbase平台上去年的開發者人數為800,今年12月成長至6000。作為開發者進入的最直接受益賽道,假如24-25年會是下一個多頭市,那麼開發者工具賽道的增量在24-25年會非常顯著。而且我也相信,在24-25年會出現一系列的開發者工具的MA機會。

1.2 NFT-除了PFP,它還可以是什麼?

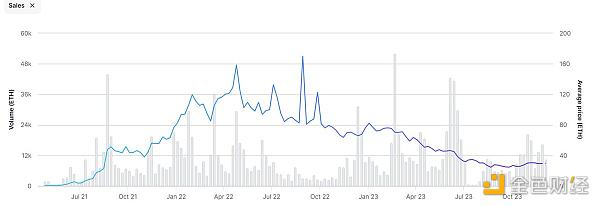

傳統的PFP的故事已經很難讓大家買單了。下圖是BAYC的最近一兩年的價格走向。在2022年Yugalabs也推出了APE+猴地的組合拳,讓市場fomo一時。但今年的NFT市場非常冷清,大戶已經很難再來為NFT支付幾萬幾十萬美金。此外Azuki也讓市場再寒心一波,今年推出的AZuki Elemental等也相當於直接複製貼上一鍵生成就開始印錢,很難感受到團隊的走心。

但值得注意的是,今年的NFT市場還是有一些有趣的項目出現,例如小企鵝走NFT+線下玩具的路線,確實獲得了北美市場的一致好評,讓我們看到了pfp NFT的新路線。

雖然NFT今年處於熱度不斷下降的趨勢,但是我們也看到了NFT除了PFP以外的用途,例如實體+NFT的商業價值(李寧/adidas+猴子),品牌pass卡(星巴克),歌劇/演唱會ticketing等。 NFT在明年後年可能會逐漸演變成傳統產業的「技術」。

2.明年看好什麼?

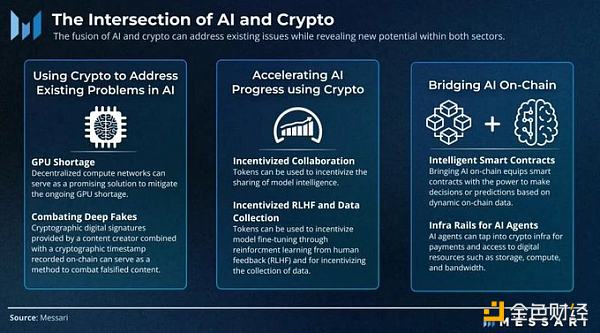

2.1 AI+Crypto——2B還是2C?

先擺一個有趣的觀點,假如2024-2025有牛市,我們將會看到一定量2C的遊戲/社交/C.AI/Chatbot類web2 AI項目走上web3發幣的道路。這個觀點是來自我們今年看到的不少2C的AI項目本身的同質化比較高,收入天花板相對不高,並且受限於現在算力成本逐漸高昂,利潤表很難打平,拿到了投資人的資金後,也要考慮退出的管道。

當收入/玩法/成長出現停滯後,其實發Utility token增加玩法是一個可以考慮的idea——一方面發token拉盤就是一個很好的mkt策略,其次也可以帶web2的用戶進場(現在錢包和帳戶抽象的技術已經發展的不錯了),所以可能是一個web2/3雙贏的方式。此外,這群AI 2C創業者也非常年輕,對新鮮事物的接受程度很高,也是有可能促成這一點的原因。

言歸正題,我把crypto+AI簡單分成2C和2B兩類。 2C的類似Myshell,NFprompt,Worldcoin等,2B的更多,例如Modulus Labs,ChainML,EZKL,Questlab, http://Flock.ai, Gensyn等。 2C的AI產品不贅述,不管是遊戲還是http://C.AI類的產品在web2都已經驗證了成功,在web3中我們也看到了。

Myshell類似的語音機器人社群正在蓬勃發展。因為Crypto+AI還是早期,因此目前還是以2B為主,例如服務項目方,給他們做鏈上Agent;服務項目方和公司,來做ZKML驗證;服務LLM/Text to Video模型或者是AI related的公司,眾包做資料標註等等。

2B的AI公司還有一個有趣的點,尤其是數據和算力側,都是平台型業務-上游是算力/資料標註的需求方(例如各種模型公司),中游是算力/數據標註的分發平台,下游是各種大中小C。區塊鏈透過獎勵機制將下游的長尾散戶調度起來,但目前看下來,數據標註的調度更容易實現,團隊也BD到許多大模型公司的標註單子。算力的調度很難,尤其是涉及大範圍的異構GPU調度。

我們在2B的眾多方向都看到了專案的茁壯成長,也期待各位AI+Crypto在明年業務和發幣的表現。

2.2 監理合規-機構進場了

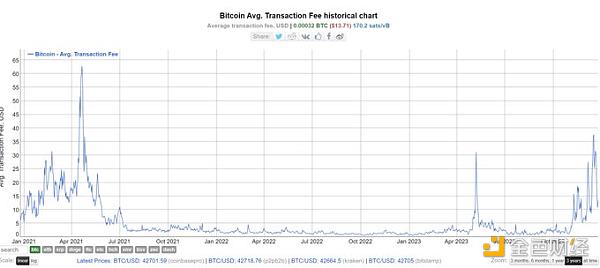

監理合規是個永恆的主題,其實今年底漲幅很大一部分是來自大家對於Blackrock BTC ETF的通過pricein,最近一個多月的漲幅就已經很好的證明了——「光是想像傳統資金能有一部分進場,就能有很大的成長」。

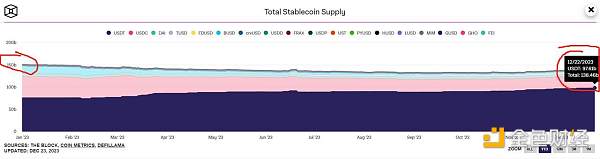

23年初穩定幣市值1,500億美金,23年9月是穩定幣近一、兩年最少的時候,市值1,324億美金,市場流出了近180億美金。但BTC從17,000美金漲到了26,000美金,這意味著主流資金撤退,市場上的流動性從山寨土狗吸血到了比特幣。但在今年9-12月,穩定幣在3個月隻流入了40億美金,BTC從26000漲到了44,000。

我們假設傳統資金進場的不多(畢竟傳統資金都覺得區塊鏈要騙局了,一級市場都沒怎麼投資了),那麼這部分錢就可能是幣圈老人+知道ETF的傳統資金老鼠倉拉盤。那麼BTC ETF一旦通過,市場一年兩年再流入主流機構的100億美金200億美金,那麼crypto又能漲到多少?這裡的分析等到2024年年終總結再複盤。

有幾個主題我認為是很好的監理合規相關:

1.穩定幣2.交易所(Onchain/Offchain,especially for Perpetual) 3.資管。這部分不再贅述。

2.3 DePIN——如何用Crypto做分發

最近看了很多有趣的項目,其中要屬DePIN最有趣。可以總結為,XX+Crypto。 XX是主營業務,Crypto是分發手段。例如Helium的主要業務是Wifi,Crypto/token是分發手段;Hivemapper的主要業務是用戶拿地圖資料餵給需要資料的供應商,但是利用Crypto來做分發;Questlab的主要業務是幫助有數據需求的AI公司做資料標註,只不過是用Crypto來分發。為什麼要用Crypto做分發?我認為這和交易/炒幣的邏輯一樣,與其直接告訴用戶一年能賺100塊,不如給用戶一個覺得能賺錢的希望。而且用Token做結算手段能比現金更方便,尤其是在更廣大的用戶的跨國結算上。

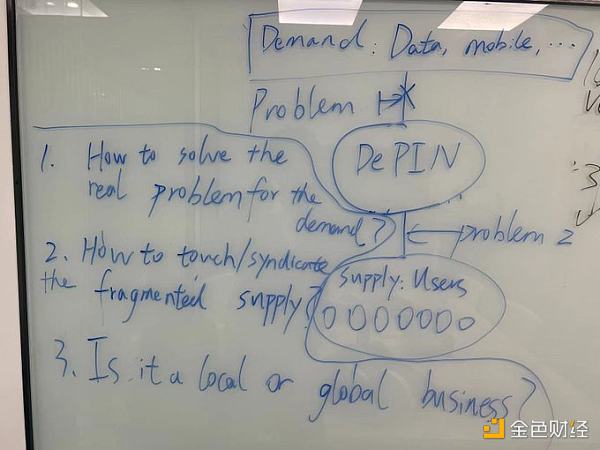

要做好一個DePIN項目,我分為靈魂三大問。

第一大問是,上游的真實需求有什麼問題?例如在Helium和Helium mobile中真實需求就是通訊資料很貴,而且訊號不好,鋪好4G5G基地台要花很多錢,老美沒有一個中心化的大公司能做類似的事情,所以我們需要去中心化的鋪開;資料標註是AI公司的真實需求,需要有人來幫忙解決資料標註的問題;渲染是真實的需求,所以需要閒置的GPU來做離線渲染;推理和訓練也是真實的AI需求,因此需要閒置算力為AI公司服務。

第二大問是,如何接觸並且讓這些碎片化的資源能夠syndicate起來,接到DePIN平台,來為B端服務。快速地推C端在之前其實是很難得問題,在傳統的web2生意中,例如電商,社區團購,打車等,本質都是燒VC的錢去做增長地推。但在Web3中,就變成了ponzi來做增長地推,社區靠ponzi(其實就是燒後面的人的錢)來替代燒VC的錢來做增長,這已經在Axie/YGG/Stepn/Helium等眾多案例中已經是成熟的模式。

此外,對於接觸下游來說,越是簡單的產品,越容易接觸,例如在網上打遊戲GameFi,跑步Stepn,數據標註,裝個智能插座等都是很簡單的事情;但如果要把一個原本生活中沒有的東西來做推廣,例如在家裡裝個信號盒,就會相對難一些。

對於如何syndicate下游來對接上游需求,有的是相對簡單用調度學的方式解決,比如離線渲染,數據標註,頻寬爬蟲等;但有一些複雜的上游需求,比如異構GPU的調度推理/訓練等,就是很難實現的。

第三大問題是,這是一個Local還是Global的生意?這方面就不多解釋了,Global的生意觸達B和C的手段會更快,Local的生意觸達會更慢,這就反映在最後能有多少用戶和多少需求,以及最後項目能做到多大。

3.明年觀察什麼

3.1 GameFi√/SocialFi?

首先要理解Crypto和token市值,是一個很好的情緒放大器,也是一個很好的Mkt tool。

在2022/2023年我們看到了東西方都有很棒的團隊在下場做遊戲,例如東方有Funplus/Xterio,Matr1x等,西方也有bigtime。再加上12月22日突發的網路遊戲意見稿,我相信這會(強迫)幫助東方的遊戲創業家出海。對於Web3 Game是一個非常大的利好。我們很期待在2024年能否再次看到Axie/Stepn類的東方現像等級的遊戲產品。

我們之前討論過,社群產品可能不適合做web3,因為社群網路在web2已經非常固化,大家不需要重塑社交關係。但今年http://Friend.tech給了非常好的玩法,交易朋友的Key,其實跟IEO發銘文發資產沒什麼差別(都是盤子)。在web3社交這塊我們還是持相對保守的態度。

3.2 L2-內憂外患

2022年的Infra主題敘事就是Modular blockchain,大家看好execution, consensys, settlement和DA的可組合型。而且在2020-2022年,L2的技術障礙確實很高,所以Arbitrum,Op以及幾大ZK專案的估值非常高。還記得2021年在分析L2時,我們覺得參考L1的發展,生態的先發優勢非常重要,因此會在3-5年先看好OP L2,但後面由於技術迭代未來幾年還是看好ZK L2。

但是技術的迭代似乎遠遠超出我們預期,OP Stack可以一鍵發OP L2;現在的Rollup as a service公司甚至能一鍵發ZK L2,可組合性非常高,因此L2開發壁壘目前很低。 22年只能說出4個ZK L2,現在23年市場上至少有10多家ZK L2,還有至少5家以上的RAAS公司,L2的廝殺在2024年將會非常慘烈。甚至Blur/Blast還告訴VC以及散戶,NFT Mktplace不僅可以吸血鬼攻擊Opensea,還tm能攻擊其他L2。

另外,現在還能存活的EVM Competitor都有一技之長,例如Tron做支付,BSC做遊戲,Solana有DePIN。未來L2如何在內部廝殺中勝出,也如何在外部和EVM Competitor競爭,將會是非常非常殘酷的戰役。可能不弱於百團大戰,電商大戰,大模型大戰。

現在已經不再是2020/2021年,公鏈的技術壁壘已經低很多了。 2024年不再是公鏈主宰的環境,頭部Dapp可以隨便挑頭部公鏈,但是頭部公鏈很難選擇頭部DAPP(除非砸錢)。目前公鏈驗證的生態路徑是:發揮自己的特長,走別人從來沒走過的路,不能copycat,只有發揮特長才能差異化競爭勝出。

3.3 比特幣生態-是價值回歸,還是泡沫?

首先我非常認可新加坡某位前輩的觀點:比特幣資金1%的溢出,都會造成一個巨大的生態,並且由於比特幣網路卡頓,導致資金溢出的速度和效應會更大。

2023年我們看到比特幣生態的狂歡,比特幣生態一年確實也走過了以太坊生態四年的老路。但是是否真的能做出獨特的生態,而不是復刻以太坊的老路(DeFi三件套+預言機+發meme)?對於機構還需要觀察,對於個人可梭。

今年市場主打一個觸底反彈,在今年9月token2049結束的時候,我都感覺行業快完了,尤其是投完了一遍ai+crypto後,都很難看到有意義的新故事了。但10月以後市場回暖,以漲服人又帶了信心給大家。

其實仔細想想,這個市場已經在2022-2023發生了太多的迭代,DeFi市場中dex從現貨逐漸過渡到了衍生品,並且機構越來越接受DeFi;遊戲市場中web2大廠下海的開發者已經基本研發完畢,2024年將開始發行;L2已經攻克了很多技術難度,我們已經可以一鍵發OP和ZK L2;AI+Crypto也有很多市場可以來做,例如數據,算力;社交也出現了http ://Friend.tech;比特幣生態也有不少的開發者湧入;Solana涅槃再生,depin發展迅速。

2024可能會比2020/2021的多頭市場更精彩。明年的文章再繼續更新。