雖然如今市場在資金集中於BTC和Solana生態,ETH生態顯得默默無名。但當eigenlayer正式上線後抬升ETH生態基準利率,資金還是會重新流動回DeFi生態,正所謂買在無人問津時,在此時通過agilely埋伏未來的Restaking生態是一個賠率很高的選擇。

前言

以太坊轉入POS後,Lido,Rocket Pool等質押底層協議所發行的warpped ETH為以太坊生態帶來了源自POS的4%無風險利率,而EigenLayer將以太坊質押節點的安全性與網路解耦,透過restake提供給多個POS網路。雖然還未正式上線,但可以預見的是restake能夠將以太坊生態中的基準利率進一步提升至6%-8%。在這個基準利率之上加槓桿,我們可以預期用戶可以獲得約10%的長期無風險收益。而Agilely就是在眾多LSDFi協定中第一個擁抱Restaking Token的協定。

關於Agilely

簡而言之,agilely是一個穩定幣$USDA發行協議。 USDA是基於Liquity模型的全鏈生息穩定幣,透過多重創新機制在保證用戶持有就能獲取利息的同時保證USDA始終錨定於$1,保證收益和流通屬性共存。

今年LSD賽道興起後,兼具流動性、穩定性和收益性的生息穩定幣迅速得到了DeFi玩家的青睞。今年五月由Lybra打響第一槍,隨後Gravita, Raft, Prisma緊隨其後,總TVL達到$400m,成長為一股不可忽視的力量。 Agilely博採眾家之長,不僅在產品設計上保有最多的創新點,同時在代幣設計上保證代幣能夠捕獲到協議的真實收入,這是同賽道協議所不具備的優點。

基於CDP(Collateral Debt Position,債務抵押部位)的穩定幣模型最早由MakerDAO提出,用戶在協議中超額抵押資產,以此作為保證,從而藉出協議發行的穩定幣。但是高達250%的抵押率造成了底下的資本效率。

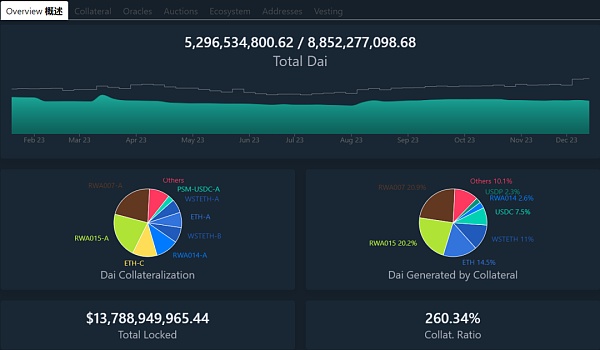

DAI的Collateral Ratio(Source:https://daistats.com/#/overview)

之後Liquity提出了最經典的CDP穩定幣模型,即透過硬軟雙重錨定以及三層清算模型來實現低達110%的MCR,實現優秀的資本效率。 Liquity發行的穩定幣LUSD歷經市場兩年牛熊波動價格始終錨定於$1,足可見其機制設計完美性。 agilely採用Liquity的價格穩定機制,來確保USDA在價格上的穩定性。

Liquity穩定機制回顧

在我們介紹USDA之前,先對Liquity的穩定機制進行回顧,藉此讓讀者更好的理解。 Liquity的CDP穩定幣LUSD設計主要包括以下幾個方面,Soft/Hard Peg帶來LUSD價格錨定,穩定池-債務再分配-恢復模式保證協議安全,透過鑄造費率和贖回費率變化對供需進行控制。這些模組共同作用,為LUSD的穩定性提供了保障,也讓其成為了基於CDP的穩定幣最佳模型。

Liquity的價格穩定機制

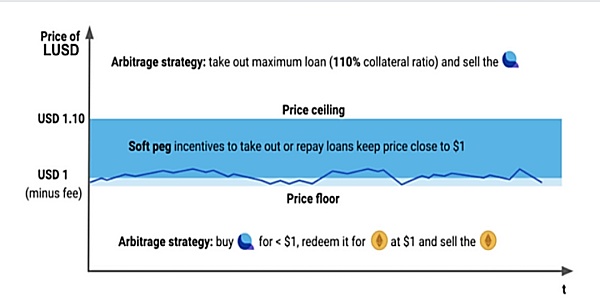

LUSD作為錨定美元的穩定幣,最重要、最核心的屬性便是穩定性。其價格穩定機制分為兩部分,Hard Peg和Soft Peg。 Hard Peg部分透過確定最低110%的抵押率來塑造價格上限為$1.1,如果LUSD價格超過$1.1那麼用戶可以透過抵押以太坊(110%抵押率)來鑄造LUSD並在市場上賣出來獲得無風險套利;透過提供硬性贖回/償還通道來約束價格下限為1,如果LUSD市價低於1那麼任何人都可以在市場上購買LUSD來從Liquity協議中兌換ETH/贖回抵押品來進行無風險套利。透過提供開放套利通道,來將LUSD的價格穩定在 $[1-赎回费率, 1.1]之間。

Soft Peg部分中,分為幾個部分,首先是協議主導的長期市場心理強化,Liquity系統強化人們1LUSD的價值就是1USD,用戶在長期博弈中也會達到1LUSD=1USD的謝林點(博弈論中人們在沒有溝通的情況下的選擇傾向),並且只要市場用戶心中對於LUSD的價格區間養成[1-赎回费率,1.1]的心理預期,那麼用戶就不會在高價買入LUSD(在$1.09買入LUSD最高損失達到9%,最大盈利1%),不會在價賣出LUSD(可以在Liquity協議中無風險套利),那麼LUSD的價格就不會靠近價格上限和下限;除此之外還有演算法確定的一次性發行費用作為額外的穩定機制,相較於加息,增加發行費率能夠比較直接的影響新增的LUSD鑄造數量,具體見下方的」供需控制機制「一節,透過發行費率和贖回費率共同的作用來控制基礎貨幣的發行數量,從而調控LUSD的市場價格。

綜合來看,LUSD的價格穩定機制可以如下圖所描述。

LUSD的價格穩定機制

事實證明這套穩定機制行之有效的。

Liquity的清算機制

如前文提到,Liquity的清算機制由穩定池-倉位再分配-恢復模式作為協定安全防線。在正常操作中,清算用戶(即那些抵押率下降至110%以下的用戶)通常由穩定池作為清算對手。然而,如果穩定池中的LUSD資源不足以支援清算部位,系統將啟動部位再分配機制。最後,在全體系統的抵押率降至150%以下時,系統將切換至恢復模式。

在這個清算流程中,穩定池作為第一防線,也是最常用的防護手段。而債務再分配和恢復模式主要是在極端情況下的協議安全保護機制。

-

穩定池:作為協議層面清算使用者的對手方存在。 LUSD持有者將LUSD存入穩定池,當有部位需要清算時,外部清算人調用穩定池進行清算。清算人獲得0.5%的抵押品以及50LUSD的gas補助。剩餘99.5%的ETH歸為穩定池存款人所有。理論上穩定池存款人最大可以獲得10%的ETH收益(在剛跌破110%的清算線就進行清算,獲得相對於銷毀LUSD的1.09945倍的ETH),但需要注意的是,該動作實際上是在ETH下跌區間內買入ETH,如果ETH價格持續下跌而沒有及時提取收益兌換的話可能承擔損失。

-

部位再分配:當穩定池內LUSD消耗完畢,系統將待清算的ETH和待償還的LUSD依照比例重新分配給所有的現存部位。抵押率越高收到的債務和抵押品就越多,藉此確保系統不會出現連環清算。截至目前即使在數次市場大跌時,系統也沒有啟動倉位再分配。

-

恢復模式:當系統的總抵押比率低於150%,系統就會進入恢復模式,將系統總體抵押率快速拉回150%之上。在恢復模式下,清算行為較為複雜,本文不再贅述。整體來看抵押率低於150%的部位都有可能被清算,但協議為用戶的最大損失設定了10%的上限。在5.19大跌中Liquity就進入了恢復模式,細節見事後Liquity官方總結How Liquity Handled its First Big Stress Test 。

Liquity的供需控制機制

作為穩定幣,LUSD也像傳統貨幣類似,透過貨幣市場操作來控制貨幣供應。具體就是透過調整鑄造和贖回的利率來控制LUSD的供需,鑄造費率和贖回費率會依據贖回的時間和週期進行調整,更具體一點就是在無人贖回時,系統的鑄造和贖回費率都會降低,當贖回行為增加,贖回費率也隨之增加。相較於傳統的貨幣市場操作,該機制防守性更強,重點在於透過增加贖回費率來防止大規模的贖回出現。

在Liquity中只收取一次性的鑄幣和贖回費用,他們根據協議中的全域變數BaseRate計算。鑄造費用數值上等於BaseRate*鑄造量,贖回費用在數值上等於(BaseRate+0.5%)*贖回ETH的價值。

當沒有贖回行為發生時,BaseRate會隨著時間衰減為0,半衰期為12h。當有贖回行為發生時,BaseRate依照下列公式計算,其中b