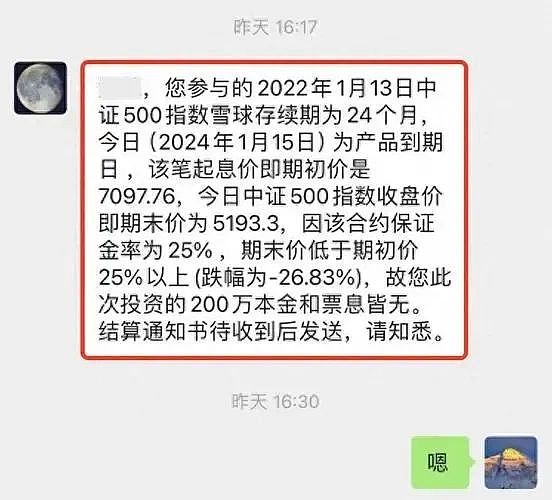

最近看到股圈議論紛紛的一個話題,就是一種叫做「雪球」的結構化理財產品大規模爆倉,場面堪比雪崩。

有人在那裡議論,這究竟是什麼力量,和國家鼓勵資本市場發展的大政方針著幹,把大A給踩成這個樣子,就衝著把這一堆雪球給爆倉而去的嗎?

市場不好,左派大V罵罵美帝,右派大V怪怪政府,但不過是找個出氣的筒子罷了。真正翻雲覆雨的力量,大V們又怎能知道,知道了又怎能提起?

金融市場,冷酷無情。殺人父母猶可恕,擋人財路不可活。

虧損了,別指望從公開發表的貼文裡找到真相。真相就在每個人的心裡。稍微動動腦子,就知道到底哪個,才是真正的罪魁禍首。

刑偵學上講,尋找殺人線索,就是要想一想,這人死了,誰獲利最大?

簡單學習了一下這個因為2021年牛市而紅極一時的結構化理財產品。

從技術上來講,這個東西的本質就是一個場外選擇權。

更具體的,是一個看跌期權(put)。

再進一步,是賣出一個看跌期權,即所謂的「賣put」。

如果要再附加一點兒補充說明的話,那麼應該是一個帶有止盈(例如15%)和槓桿(例如4倍)的賣put。

說實話,這麼複雜的產品,能有那麼多人衝,真得佩服高淨值人群大賭大贏的勇氣,以及銷售人員舌燦蓮花的能力!

那麼,是什麼話術,打動瞭這麼多人,慷慨解囊,躬身入局的呢?是雪球結構表面光鮮亮麗的高獲益機率:

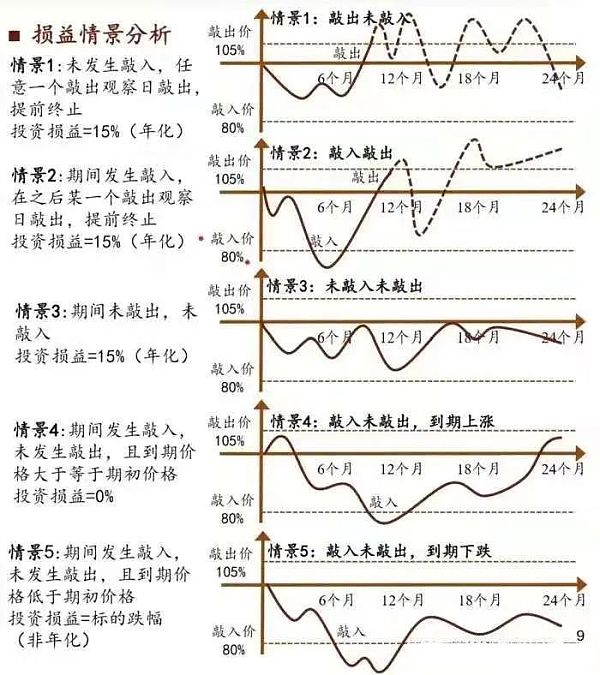

如果市場上漲,你會止盈。漲的越快,止盈越快。復投越快,年華暴增。如果再配上4倍槓桿,嘖嘖,數錢數到手抽筋不要不要的。

如果市場不漲不跌(箱體震盪),那麼拿到期滿,券商會返還你的本金,並附上與止盈同等收益(即15%)的“借款利息”,作為理財期間(例如過去2年)佔用你資金的對價。

如果市場在期間下跌,跌破了行權價格(雪球產品裡叫做「敲入價格」),那麼只要期滿時市場反彈回到箱體(期初價格~止盈價格)並進而漲破箱體導致止盈,那麼你仍然會賺到15%收益。

如果市場在期間下跌,跌破了行權價格(「敲入價格」),那麼只要期滿時市場反彈回到箱體,但沒有漲破箱體導致止盈,那麼你將可以足額收回本金,而沒有任何損失。

只有當市場在期間下跌,跌破了行權價格(「敲入價格」),且直到期滿都沒有再回到箱體,那麼此時本金就會發生虧損。如果帶了槓桿,那就是加倍的虧損。虧沒了保證金,那就是爆倉。

如果這個結構,用到一個大機率不怎麼會下行,而大機率會上行的標的上,比如某某指數,那麼,你會不會感覺,贏面超級大?是不是就要上頭?是不是就要上槓桿?

可是這出人意料的事就是發生了。在過去一年,全世界都漲出了很高的風險,只有某A穩步走出了高性價比的黃金折扣。

雪球們也就滾不動了,而是一頭撞上南牆,雪濺當場。

可是為什麼?雪孩子表示死不瞑目。

因為這本來就是一款表面光鮮,實則風險收益比極為糟糕的產品。

很多人都知道,段永平喜歡賣put。他是把賣put當作買入現貨的替代操作。跌到位,他就心甘情願買進現貨,然後長期持有獲得無限空間的上行收益。跌不到位,他也能小賺一筆權利金。

對於買put的人,put就好比是一份「保險」。如果市場跌破行使價,他可以鎖定價格賣出現貨,以更低價格買入現貨,從而賺到差價;如果市場沒有跌破行使價,他可以放棄行使。這樣,他就對沖了市場下行風險。而他為此支付的代價就是他買put所付出的權利金。因此,權利金就可以比喻為「保費」。

那麼對於賣put的人,他心裡想的恰恰相反。他本來就準備要買現貨,但現在價格有點兒高,於是他就在一個更低的價格上賣個put,先把「保費」收了。如果市場跌破行權價,那麼他就以行使價買了現貨;否則,他買不到現貨,但仍然賺了「保費」。這就比掛個限價單等著成交,要高明那麼一丟丟。

透過這個put,買家把市場下行風險轉嫁給了賣家。而賣家之所以敢於承接這個風險,肯定是因為他更有耐心和信心,長期看漲現貨。

但是,同樣是賣put,雪球結構理財的投資者,和段永平玩的,卻是天壤之別。

在雪球結構裡,把長期截取成了短期(2年),把上行收益空間無限通過止盈限制為15%封頂,把下行損失有限且具回彈性通過上槓桿變成了剛性可爆倉100 %損失本金。

透過巧妙的參數設計,硬生生把一個賣put的妙招,變成了贏面不大、虧面不小的對賭。

暴漲了,你拿15%,剩下的都歸券商。

暴跌了,你爆倉,券商沒啥損失。

不漲不跌,券商倒貼你收益。

買這理財的人,就是在賭,一個市場,可以在2年時間內,既不大漲,也不大跌。你覺得他的贏面有多大?

承擔了虧光本金的風險,卻只換來封頂15%的或然收益,還沾沾自喜以為自己是賺了便宜,這樣的韭菜,只會成為,群狼的盛宴。