作者:Carol,PANews

1月11日,拉鋸十年的比特幣現貨ETF終於塵埃落定,美國證券交易委員會(SEC)正式批准了包括iShares Bitcoin Trust、Fidelity Wise Origin Bitcoin Fund、Bitwise Bitcoin ETF等在內的11隻比特幣現貨ETF。

市場主流觀點認為,比特幣現貨ETF的上市可望打開機構管道,吸引更多資金,促進加密經濟快速擴張。簡單地說,比特幣現貨ETF被寄予了帶動比特幣價格上漲和全面牛市回歸的厚望。不過,在比特幣現貨ETF開盤後一週內(截至1月19日),這些理想圖景還未出現,比特幣價格重新跌回4.1萬美元左右。

比特幣現貨ETF的基本狀況是怎麼樣的?上市交易的首周有著怎樣的表現?對比特幣有著怎樣的影響? PANews旗下數據專欄PAData透過分析各ETF的基本狀況與交易狀況後,發現:

- 截至1月19日,11只比特幣現貨ETF的總資管規模(AUM)約為269.75億美元。前三名的是灰階(Grayscale),235.37億美元;iShares Bitcoin Trust,11.99億美元;Fidelity Wise Origin Bitcoin Fund,10.17億美元。 11日至19日期間,11檔比特幣現貨ETF的AUM下降了8.41%。

- 截至1月19日,8隻公佈持幣數量的ETF共持有63.57萬BTC,其中灰階持有約56.70萬BTC。其次,iShares Bitcoin Trust、Fidelity Wise Origin Bitcoin Fund和Bitwise Bitcoin ETF的持股量也較高,分別約為2.86萬BTC、2.49萬BTC和1.02萬BTC。

- 比特幣現貨ETF開盤後至今出現普跌局面,以19日收盤價較11日開盤價的漲幅為計,11檔ETF的市價平均下跌了14.80%。

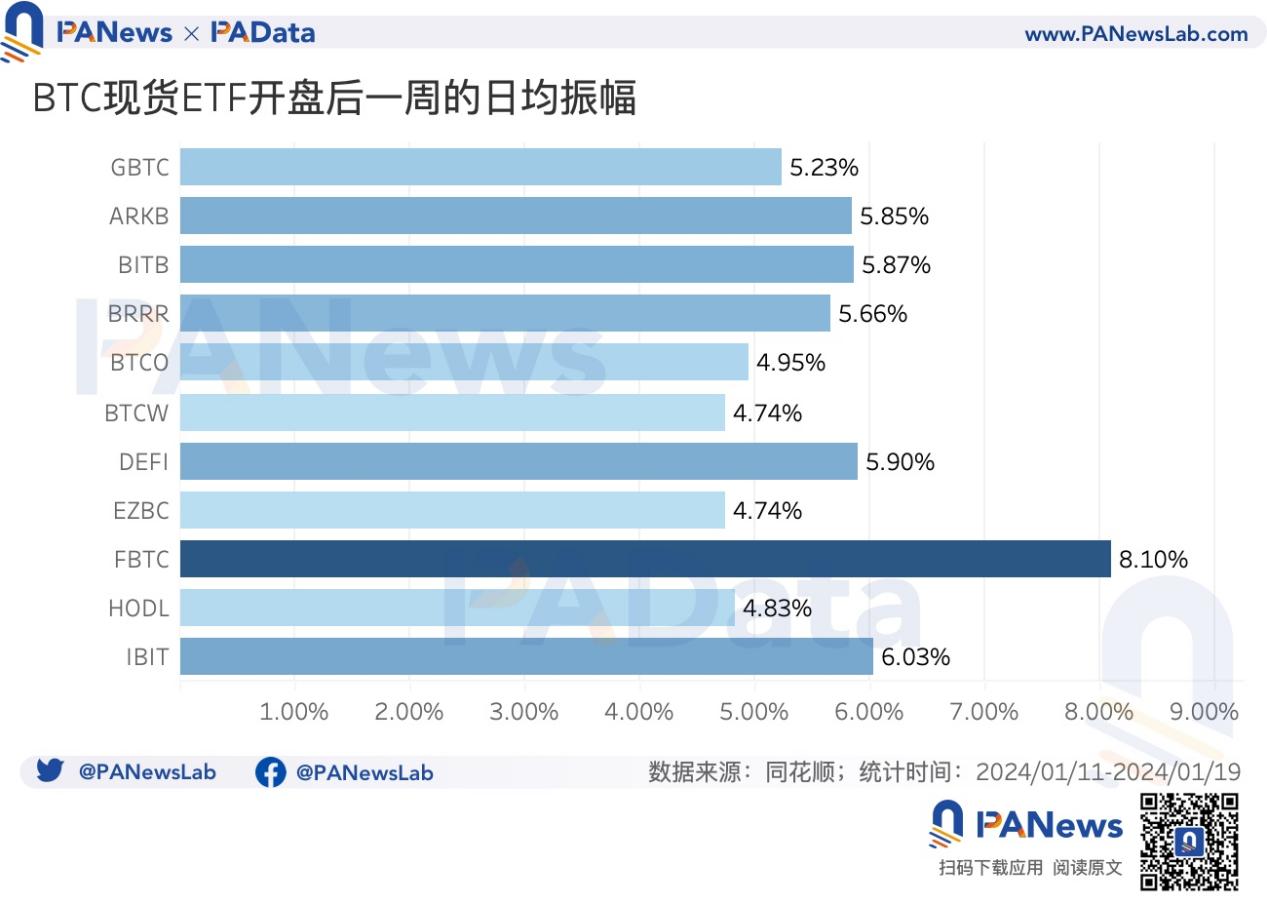

- 比特幣現貨ETF的價格波動比較明顯。 11只ETF市價日均振幅的平均值約為5.63%。高於同期比特幣的4.78%。

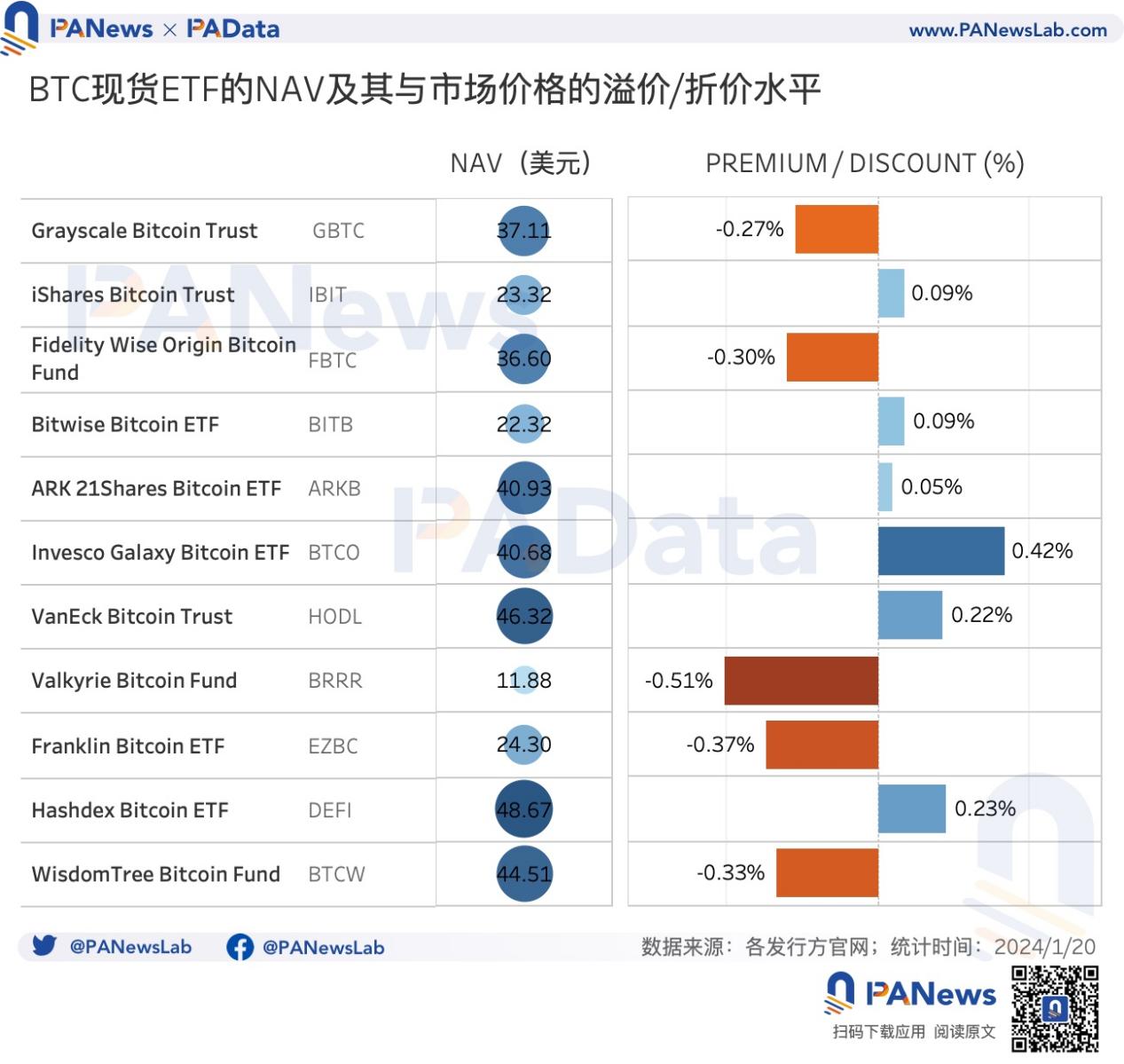

- 11檔比特幣現貨ETF中有5檔處於折價狀態,折價水準最高的是BRRR,折價率為0.51%;最低的是GBTC,折價率約0.27%。基於GBTC折價率的套利活動空間已經進一步減小,預計未來這些套利活動對市場拋壓的影響將是有限的。

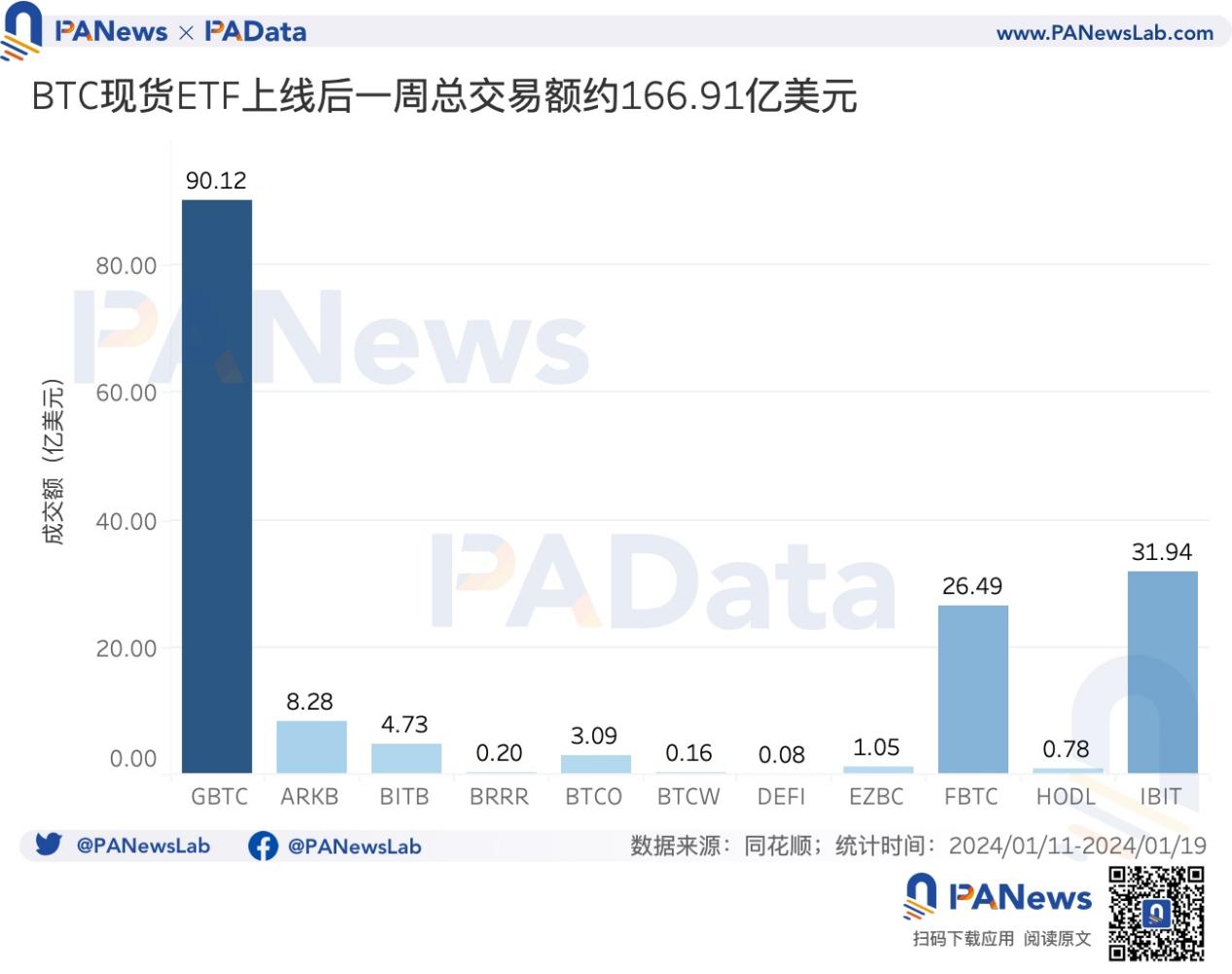

- 比特幣現貨ETF上市後6天內的總交易額約為166.91億美元。其中,GBTC是交易規模最大的一支ETF,6天總交易額達到了90.12億美元,其次是IBIT和FBTC,分別達到了31.94億美元和26.49億美元。

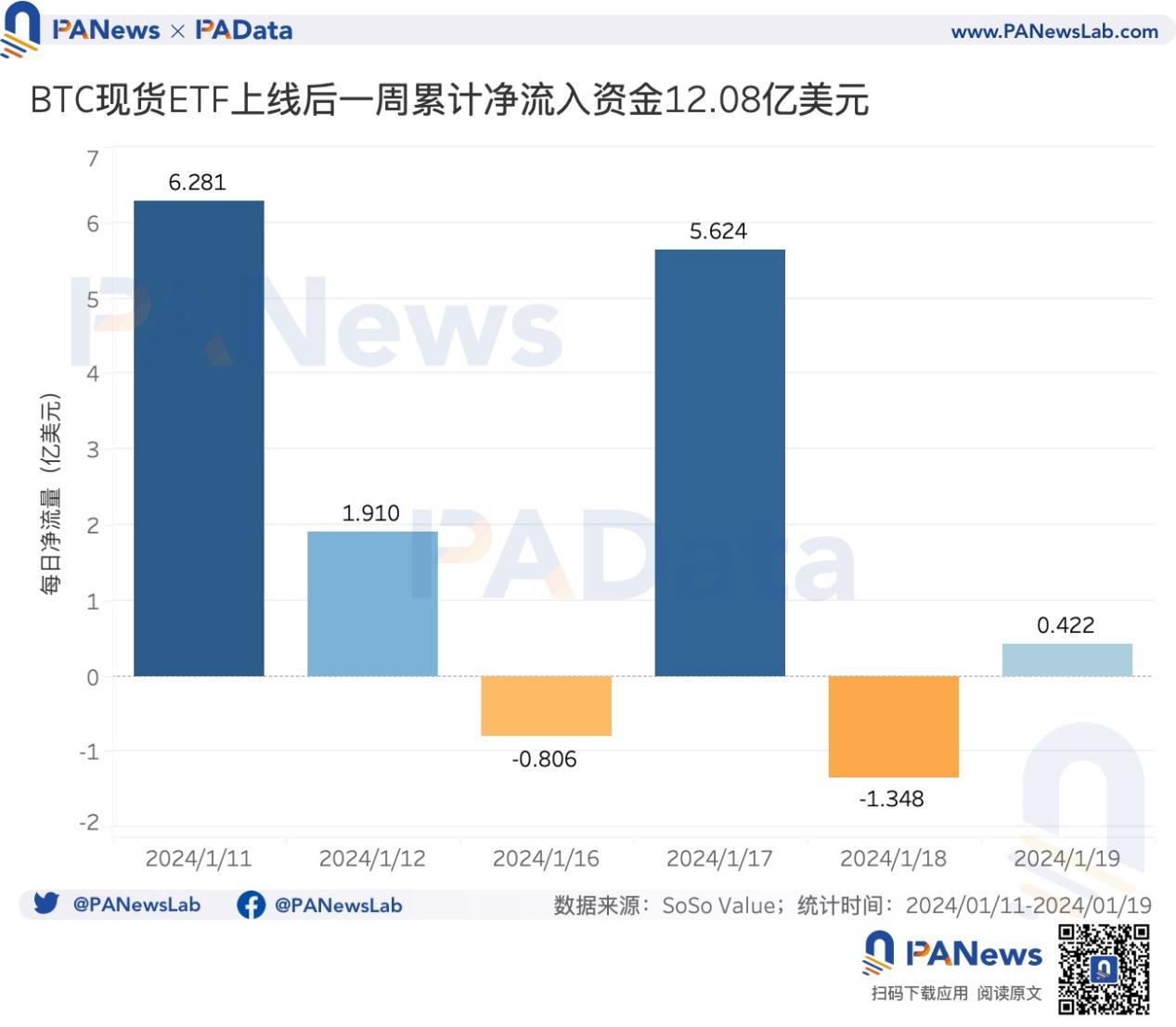

- 比特幣現貨ETF上市後6天累計淨流入資金約12.08億美元。其中,首日淨流入6.28億美元。現貨ETF儘管為加密市場注入了新的資金,但離推動新一輪「機構牛」仍然有距離。

- 美國地區的投資者對比特幣現貨ETF的通過和上市十分樂觀,但相較之下,亞洲地區的投資者則相反。

- 比特幣市場近期表現出了一些積極的特徵。一是市場購買力增強;二是比特幣鏈上交易活躍度提高;三是更多比特幣正在被累積。

01.總資管規模超269億美元,8只ETF共揭露持有63.57萬BTC

根據11家發行方的官網數據,並結合Trading View和Robinhood第三方數據的交叉驗證,截至1月19日,11只比特幣現貨ETF的總資管規模(AUM)約為269.75億美元。其中,光是灰階(Grayscale)一家的AUM就達到了235.37億美元,佔總量的87.25%。其次,AUM超過10億美元的還有iShares Bitcoin Trust和Fidelity Wise Origin Bitcoin Fund,而其他現貨ETF的AUM目前還較小,都不足5億美元,有的還不足1億美元。

根據SoSo Value統計的AUM數據,1月11日當天的AUM約為293.80億美元,而到1月19日已下降至269.10億美元,整體降幅約為8.41%。

11家比特幣現貨ETF的發行者中有8家公佈了比特幣持有量數量,截至1月19日,這8只ETF共持有63.57萬BTC,其中灰度持有約56.70萬BTC,約佔總量的89.20%。其次,iShares Bitcoin Trust、Fidelity Wise Origin Bitcoin Fund和Bitwise Bitcoin ETF的持股量也較高,分別約為2.86萬BTC、2.49萬BTC和1.02萬BTC。

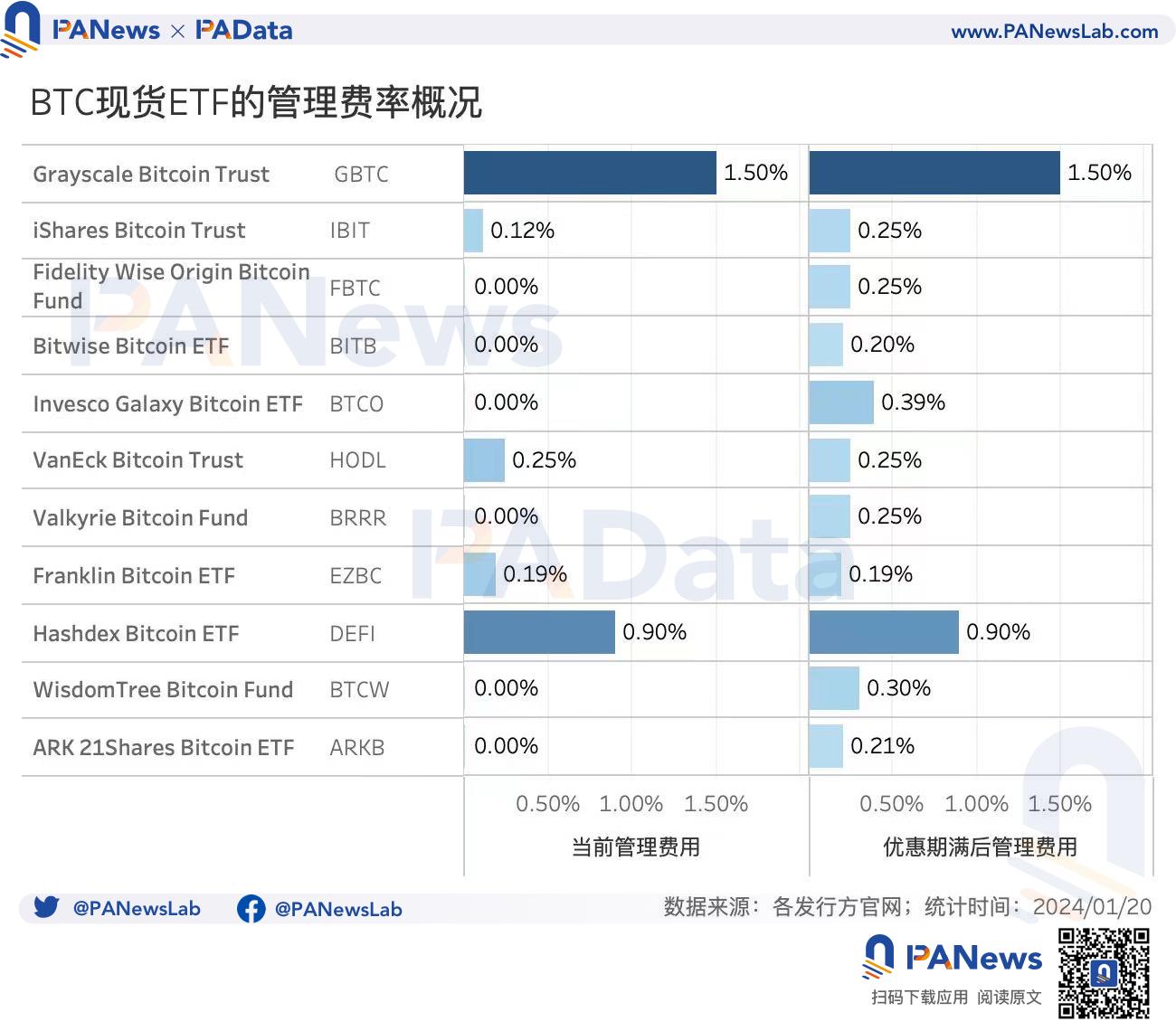

面對同時上市11檔比特幣現貨ETF的激烈局面,各家機構紛紛採取了降低管理費率(Total Expense Ratio,TER)的策略來爭取市場資金。目前,包括FBTC、BITB、BTCO等在內的6隻比特幣現貨ETF都執行0%的管理費率,但在優惠期滿後,這些ETF的管理費率將普遍上升至0.2%-0.3%左右,這是一個低於行業平均管理費率的水平。但與這些ETF不同的是,規模最大的灰階仍採取了1.5%的超高管理費率,另外,Hashdex Bitcoin ETF的費率也較高,達到了0.9%。

公開報道稱,VanEck和Bitwise分別有意將ETF利潤的5%和10%捐贈給比特幣核心開發者。以兩隻ETF優惠期滿後的管理費率和目前資管規模來粗略估計,這兩筆捐款合計約為9.61萬美元。如果比特幣現貨ETF發展順利的話,那麼這兩檔ETF的資管規模還會大幅成長,屆時捐款額也會水漲船高。

02.開盤後6天總交易額超166億美元,累計淨流入資金超12億美元

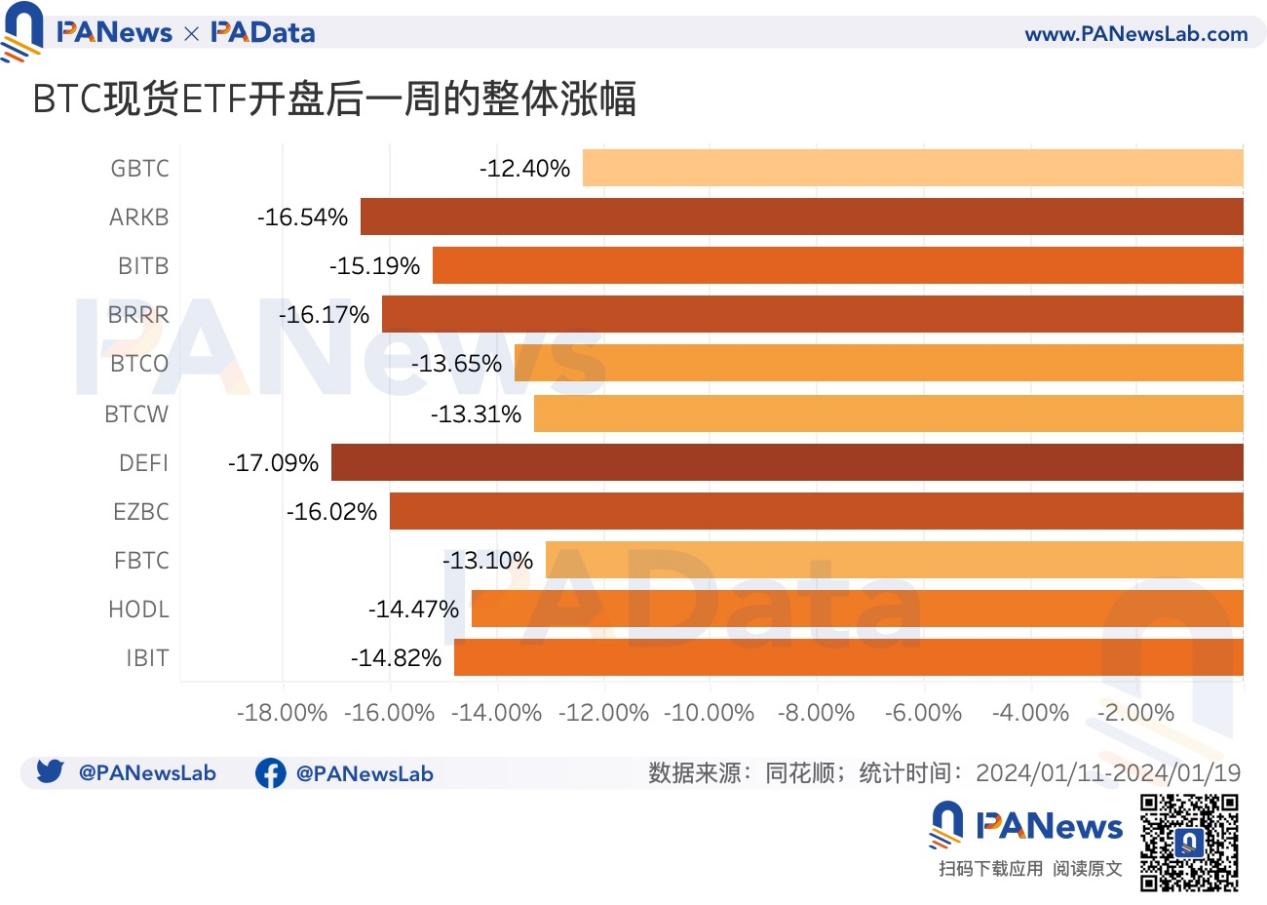

比特幣現貨ETF開盤後至今出現普跌局面,以19日收盤價較11日開盤價的漲幅為計,11檔ETF的市價平均下跌了14.80%。其中,DEFI的市場價格下跌最多,跌幅超過17%,GBTC的市場價格下跌最少,跌幅約12%。

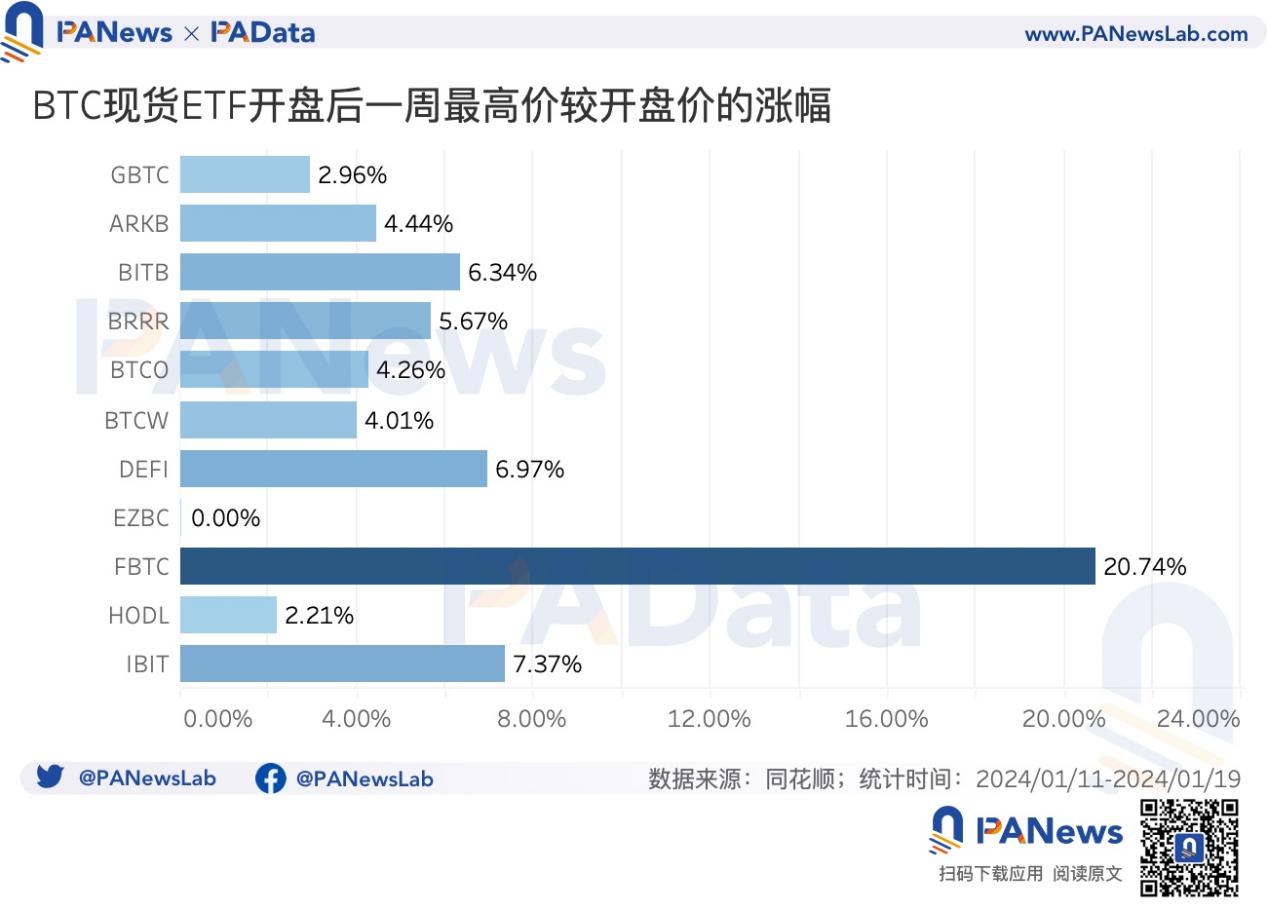

除了富蘭克林的EZBC一路下跌,開盤價即為最高價以外,投資者在比特幣現貨ETF開盤後買入仍有機會獲利。以開盤後最高價較11日開盤價的理論最高漲幅為計,11檔ETF的平均最高漲幅約為5.91%。其中,富達的FBTC的最高漲幅超過20%,遠高於其他ETF。其次是貝萊德的IBIT,最高漲幅超過了7%。

剛上市的比特幣現貨ETF,價格波動還比較明顯。以每日最高價較最低價的漲幅為計,11只ETF市價每日平均振幅的平均值約為5.63%。根據CoinMarketCap收錄的數據,同期比特幣的日均振幅約為4.78%,低於ETF的價格波動水準。

在這些ETF中,富達的FBTC日均振幅最高,達到了8.10%。其他大多數ETF,包括GBTC、BITB、IBIT等的日均振幅基本上在5%-6%的水平。僅BTCW和EZBC兩隻ETF的日均振幅低於同期比特幣的日均振幅。

以1月19日ETF的NAV(Net Asset Value,單位淨資產)為基準,與當日的收盤價相比較,可以看到,11只比特幣現貨ETF中有5隻處於折價狀態,即當前市場價格低於NAV。其中折價水準最高的是BRRR,折價率為0.51%。 FBTC、EZBC和BTCW的折價率相當,都超過了0.3%。 GBTC的折價率最低,約0.27%。

有觀點認為部分投資人購買折價的GBTC,同時場外賣空BTC的套利活動是造成GBTC高拋壓的原因之一。以目前的折價率來看,這種套利活動的空間已經進一步縮小,預計未來對市場拋壓的影響將是有限的。

另外還有6隻ETF目前處於溢價水平,其中BTCO的溢價率最高,達到了0.42%。 HODL和DEFI的溢價率都在0.2%左右,IBIT、BITB和ARKB的溢價率都不到0.1%。

從交易額來看,比特幣現貨ETF上市後6天內的總交易額約為166.91億美元,日均交易額約為27.82億美元。其中,GBTC是交易規模最大的一支ETF,6天總交易額達到了90.12億美元,其次是IBIT和FBTC,分別達到了31.94億美元和26.49億美元。另外有4隻ETF的交易金額還不足1億美元,包括BRRR、BTCW、DEFI和HODL。

需要強調的是,比特幣現貨ETF的交易額不等於比特幣交易市場的資金流量,只有真正流入比特幣交易市場的資金才會對加密市場產生直接影響。

根據SoSo Value的數據,以各ETF每日流通份額的變化與當前NAV的乘積來計算(Today’s Shares-Yesterday’s shares) x Current NAV),比特幣現貨ETF上市後6天累計淨流入資金約12.08億美元。其中,首日淨流入6.28億美元,17日淨流入5.62億美元。總的來說,比特幣現貨ETF的發行為加密市場注入了新的資金,但離推動新一輪「機構牛」仍然有距離。

03.BTC價格跌回4.1萬美元左右,鏈上流通速度加快,累積趨勢增加

比特幣現貨ETF上市後,比特幣交易市場與鏈上表現有哪些反應?這些反應意味著怎樣的未來趨勢?

從最直觀的幣價表現來看,比特幣在現貨ETF通過前兩天(1月9日)達到近期高峰4,6936美元,此後便開始回檔。通過當天(1月11日)的價格為4,6,632美元,而到1月19日,利好出盡後,比特幣的價格已回落至4,1261美元,較近期峰值下跌了12.09%,跌幅明顯。

如果把比特幣價格變化具體劃分到不同地區的工作時間,可以看到,在美國和亞洲(以中國為主)工作時間內,比特幣價格表現差異明顯。

在美國工作時間(即美國東部時間上午8點至晚上8點期間),比特幣現貨ETF上市前(含11日當日),比特幣每日價格較30天前的都有3000-4500美元的明顯漲幅,即使在ETF上市後的5天內(16號以前),比特幣每日的價格較30天前的都仍然處於上漲狀態,只是漲幅回落到1000美元左右。

總的來說,美國地區的投資者對比特幣現貨ETF的通過和上市十分樂觀,但相較之下,亞洲地區的投資者則相反。

亞洲工作時間(即中國標準時間上午8點至晚上8點之間),在比特幣現貨ETF上市前後,比特幣每日價格較30天前的基本都有所下跌。在ETF上市前(含11日當日),比特幣每日價格較30天前的幾乎都要下跌1000美元以上,上市後這一跌幅明顯收窄至1000美元以內。

從其他市場指標來看,比特幣市場近期展現了一些正面的特徵。

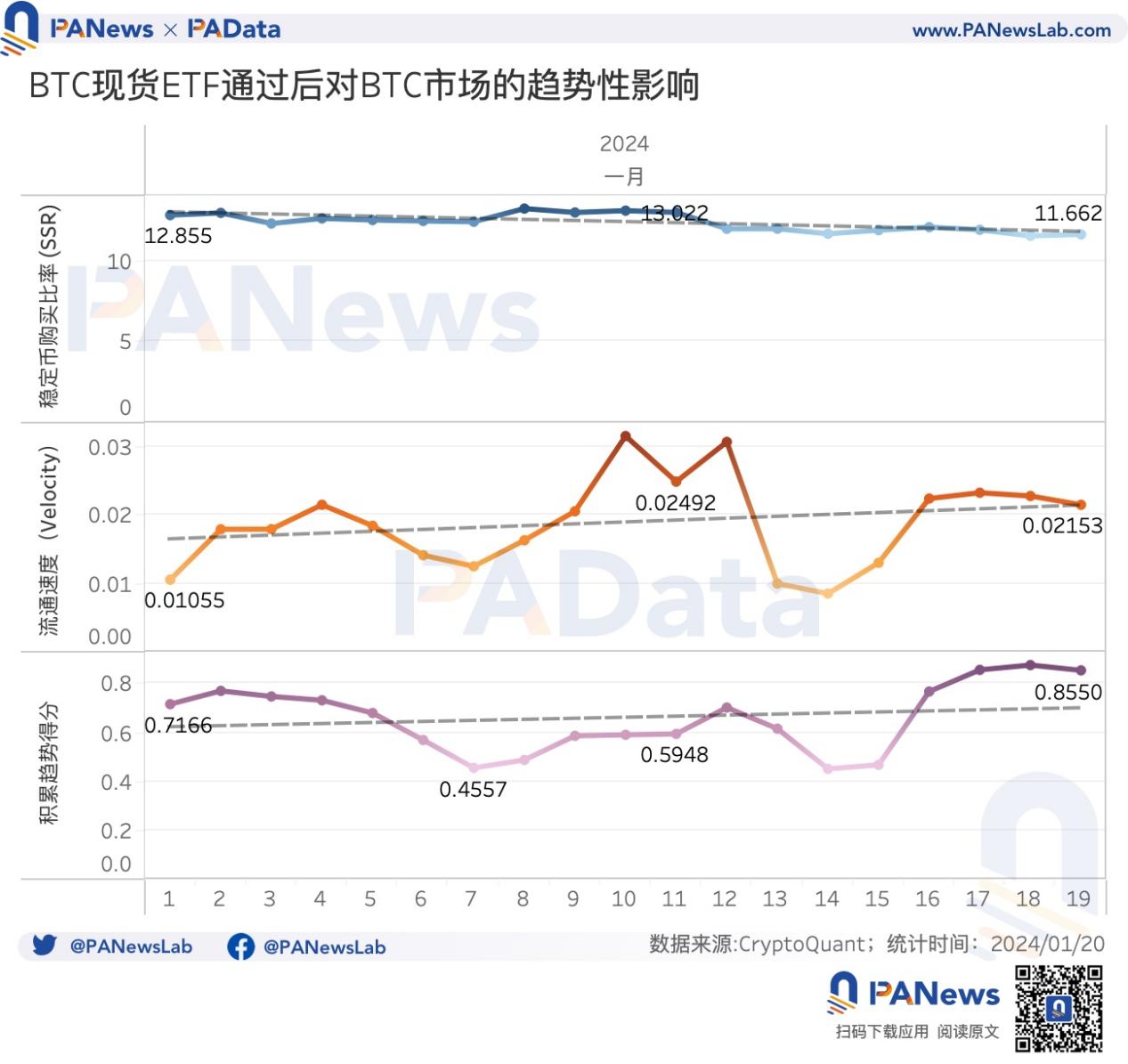

一是市場購買力增強。穩定幣供應比率(SSR)是比特幣市值與穩定幣市值比率,當SSR降低時,意味著當前穩定幣供應有更多的「購買力」來購買BTC。在比特幣現貨ETF上市後,SSR從13.022下降至11.662,降幅約為10.44%,市場的「購買力」增加,有利於消化GBTC帶來的拋壓。

二是比特幣鏈上交易活躍度提高。 Velocity是衡量單位在網路中流通速度的指標,該數值越高表示比特幣鏈上流轉速度越快,交易活躍度越高。今年以來,Velocity從0.011上升到了0.022,在比特幣現貨ETF上市前一天(1月10日)達到近期高峰0.032,整體活躍度增強的趨勢較明顯。

三是更多比特幣正在被累積。累積趨勢得分(The Accumulation Trend Score)越接近1,表示整體上有較多市場參與者在累積代幣。今年以來,比特幣的累積趨勢從0.72上升至了0.86,總體上,參與者累積代幣的傾向明顯。儘管在比特幣現貨ETF上市前,該趨勢一度跌破了0.5,可能是參與者在高位獲利了結導致的,但近期該趨勢已恢復上升趨勢。

總的來說,比特幣交易市場和鏈上數據的正面訊號都顯示了市場對未來價格走勢的信心。另外,比特幣今年也預計在4月22日迎來的第四次減產,依照前三次減產後的價格變化規律,市場對此減產後的價格上漲抱持強烈期待。屆時比特幣價格與比特幣現貨ETF之間能否形成良性循環互動值得進一步觀察。