作者: Cody,Twitter@0xhopydoc;編譯:Kaori,BlockBeats

編按:Spartan Capital 投資助理Cody Poh 撰文表達他對以太坊Layer2 的價值判斷。他認為Layer 2 估值存在理論上的「玻璃天花板」,以太坊L1 透過其共識機制保障了L2 活動的安全性,從而理論上限制了L2 的價值不應超過L1。以及個別的Layer 2 可能仍然會表現不錯,但這更多是由於特殊原因,而不是整個行業的普遍增長。除此之外他還認為激進的代幣釋放和激勵措施會在這個週期中持續下去,直到Layer 2 競爭出現明顯的贏家為止。

去年6 月,當Optimism 的交易價格超過50 億FDV 時,我曾在Twitter 上直言不諱地表達了樂觀態度,認為這枚紅色硬幣的價值被嚴重低估了。

Optimism 產生了超過4000 萬美元的年化費用,並剛剛宣布了Superchain 願景,該生態系統中選擇加入的鏈將支付Optimism 的排序費用或利潤。換句話說,我將為一個包括Base 和OP 主網在內的鏈生態系統支付約50 億美元。

隨著EIP-4844 升級的臨近,預計將於2024 年3 月13 日發生;作為直接受益者的Optimism 價值顯著上漲,目前FDV 已超過150 億美元。因此,我認為現在是審查原始投資論點的時候,因為主要催化劑正在發揮作用。

我想到Optimism 可能進一步獲得的增量上漲,就越感到懷疑。不要誤會我的意思,我認為Optimism 與OP Stack 和更廣泛的Superchain 生態系統已經成為以太坊生態系統中的重要基礎設施。 $OP 代幣在本週期仍可能表現不錯,但我對Layer 2 作為一個整體仍然有一些重要問題:

一、L2 估值存在理論上的「玻璃天花板」

將以太坊L1 與L2 之間的關係簡單地描述就是,以太坊L1 確保了L2 上的活動安全。基於這一點,L2 的整體價值理論上不應該超過以太坊L1;因為以太坊的共識機制為L2 發生的活動提供了真實性的驗證。如果一個成本較低的鏈用來保護在成本較高的鏈上發生的活動,這種做法是沒有意義的;否則,為什麼L2 還要在這個基礎層上結算呢?

從理論上講,L2 甚至L3 可以選擇在任何區塊鏈上進行結算,這最終取決於這些區塊鏈希望繼承哪些特性。對於一個選擇在以太坊L1 上結算的二層來說;這個區塊鏈選擇了以太坊驗證者透過共識機制所提供的安全性;它還選擇了以太坊已經累積的流動性,以及同樣由以太坊共識機制保護的橋接設施。

這種假設應該被認為是正確的,除非「結算層即服務」在這個週期中隨著Dymension 之類的出現而變得更加商品化,或者其他通用Layer 1 可以提供以太坊L1 目前提供的相同功能集合如前所述。

針對這個「玻璃天花板」問題的反駁觀點是,如果任何Layer 2 能夠以吸引下一個數百萬用戶的方式大規模起飛,那麼它就將成為現實。增值最終可能會滲透到以太坊基礎層,這將有效解除上述“玻璃天花板”。我對這個觀點唯一的懷疑是:

-

考慮到以太坊(3300 億FDV)目前的交易估值;我覺得僅靠加密原生貨幣很難將以太坊推向一定水平。以太坊需要大量外部資金流入(例如希望來自ETH ETF)才能高於我們本週期設定的一些估值目標。

-

在基本面加密貨幣投資者圈子裡,「安全需求」或「貨幣需求」仍然是一個相對較新的概念;在基礎設施投資方面,它要求這種思想流派成為總體框架

-

從Layer 2 回到Layer 1 的價值累積通常會被削減超過一個數量級;這個問題在執行EIP-4844 升級後變得更加嚴重,因為屆時將數據回傳至以太坊的成本實際上將降低超過10 倍——更不用說Layer 2 會大量處理多筆交易,因此,為了在以太坊上進行10 倍的處理量,所需支付的費用將會超過10 倍。

二、Layer 2 戰爭本質上是食人戰爭

根據上述邏輯;Layer 2 上的集體TVL 始終是以太坊上整個TVL 的子集,因為Layer 2 選擇在以太坊上結算的部分原因是深度流動性。當我們對某個單一Layer 2 代幣持有看漲的偏見時,我們基本上是在做以下幾個假設:

· ETH TVL 仍將比現在增加一倍或三倍,在更樂觀的情況下,人們假設它會比目前水準增加一倍;

ETH TVL 目前超過400 億,在上一周期達到峰值超過1000 億;並且要求每個Layer 2 的ETH TVL 是之前峰值的三倍或四倍才能有足夠的TVL 並進行數百億美元的交易;提供足夠的上漲空間,讓投資變得有趣。

· 作為ETH TVL 子集的Layer 2 TVL 將持續成長;

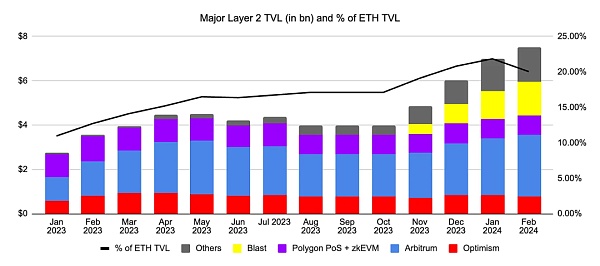

考慮主要的Layer 2,包括Optimism、Arbitrum、Polygon 以及新創建的Layer,例如Manta 和Blast;目前Layer 2 總TVL 的佔比已超過20%。透過投資Layer 2,我們假設這個百分比至少可以達到該百分比的數倍。

早在2023 年1 月,當時市場上只有3 個“rollup”,這一比例約為10%;快進到2024 年1 月,市場上有十多個通用rollup,但這個百分比僅增加了一倍,這意味著每個匯總的平均TVL 一直在下降。

· 在此基礎上的延伸——您所喜愛的Layer 2(例如Optimism 或Arbitrum)不知何故設法獲得了比那些新興且光鮮亮麗的巨型農場(例如Blast 或什至Manta)更多的TVL。

鑑於上述兩個結構性原因,我對第Layer 2 作為一個產業的看好程度有所下降。我認為,個別的Layer 2 可能仍然會表現良好——但這更多是由於特殊原因,而不是整個行業的普遍增長,最終會泛化到所有二層技術;我能想到的兩個例子包括:

Optimism – $OP 仍然可以很好地作為整個超級鏈生態系統的代理押注,投資者押注Base 最終會吸引下一批數百萬散戶,因為它距離Coinbase 很近,或者Farcaster 成功擊敗Twitter 並成為事實上的加密社交應用程式;

Polygon – 如果與日本的Astar 或傳統金融領域的Nomura/Brevan Howard 等機構建立合作夥伴關係,$MATIC 或$POL 可能會呈拋物線走勢;或者零知識證明驅動的聚合論文表現出色,並實現了所有zkEVM之間的原子互通性;

我很難想像,在一個宇宙中,僅僅因為在商業發展方面極其出色,一個單一的Layer 2 就能擊敗所有競爭者,並最終吸引所有一線的加密本土合作夥伴,比如游戲和DeFi 協議。如果不是這樣的話,我們又怎能對任何Layer 2 持樂觀態度並進行投資呢?

三、激進的代幣兌現計劃

另一個需要記住的重要因素是這些新的Layer 2 在下一個週期中激進的釋放時間表。這也是為什麼我在這種情況下對Optimism 和Polygon 等較舊的代幣持有看漲偏見,因為它們已經經歷了釋放時間表的最陡峭部分;當然,事後看來,這在一定程度上反映在其相對壓縮的估值上。

-

$OP 代幣每月的激進解鎖一直是代幣價格的致命弱點;但正如我所說,相對於未來的流通市值,增量拋售壓力將逐漸減弱;

-

MATIC 代幣幾乎已完成歸屬,透過遷移到POL 代幣,未來的年度通膨率僅為2%,相對於其他PoS 鏈來說,這被認為是合理的;

另一方面,一些相對較新的Layer 2 代幣最終將在未來幾個月內開始解鎖。考慮到這些鏈的資金規模以及他們之前種子輪和私募輪融資的估值;不難想像,投資者會毫不猶豫地在市場上拋售。

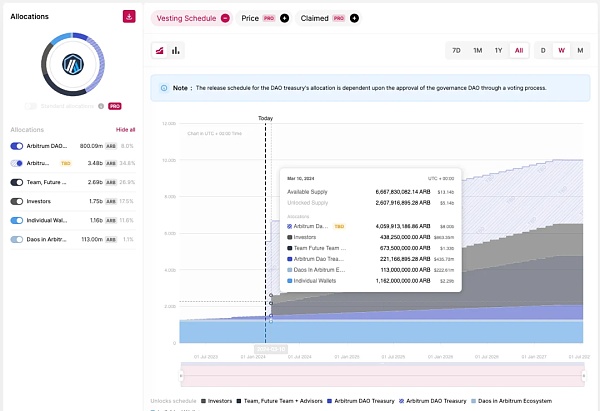

目前只有12.75% 的$ARB 代幣在流通;超過10 億枚代幣的大規模懸崖解鎖將於2024 年3 月15 日發生。隨後,到2027 年,每月將解鎖超過9,000 萬枚代幣;

從他們設計代幣歸屬時間表的方式來看,Starknet 團隊似乎迫不及待地在市場上向散戶用戶傾銷$STRK,經過多年的建設(幾乎什麼也沒有),從他們設計代幣歸屬時間表的方式來看- 我自己也是個電子乞丐;

四、印鈔促進業務發展

更糟的是,除了激進的解鎖時間表之外,Layer 2 專案還必須不斷發放其原生代幣來激勵和達成合作夥伴關係。畢竟底層技術的重要性不言而喻,業務發展已成為這場競賽的關鍵差異化因素。

我們見證了Polygon 如何提供$MATIC 資助,並與迪士尼、Meta 和星巴克等公司建立了令人印象深刻的合作夥伴關係。但這導致了其代幣的大量拋售,並解釋了為什麼$MATIC 的交易價格相對於其他新推出的Layer 2 業務開發力度較弱的公司而言非常便宜。

同時,當Blast 或EigenLayer 等大型農場為生態系統中的質押資金提供更好的風險回報時,我們也開始看到Optimism 和Arbitrum 發放代幣以留住用戶的早期跡象。

Optimism 已完成3 輪追溯性公共產品融資,並總共向在生態系統內構建並利用OP 堆疊的項目發放了4000 萬美元OP(相當於> 1.5 億)代幣。 Arbitrum 也開展了多輪短期激勵計劃,並向該項目發放了超過7,100 萬美元的ARB 代幣;甚至正在考慮建立一個2 億專注於遊戲的生態系統基金和長期激勵計劃,以繼續推動用戶活動。

可以合理地假設,這種激進的激勵措施只會在這個週期中持續下去,直到Layer 2 競爭出現明顯的贏家為止,在此之前,我認為Layer 2 作為一個類別,總體上在價格表現方面將落後。