作者:Zack Pokorny;編譯:白話區塊鏈

摘要

截至2024年已經過了50多天,我們看到鏈上資產證券化市值創歷史新高,參與DeFi 的地址數量在一些主要的Layer 1 和Layer 2 上創下了兩年來的最高紀錄,以太坊的Layer 2 生態系統仍保持持續活躍。本報告透過鏈上數據的視角突顯了圍繞該行業展開的一些關鍵趨勢。

主要觀點

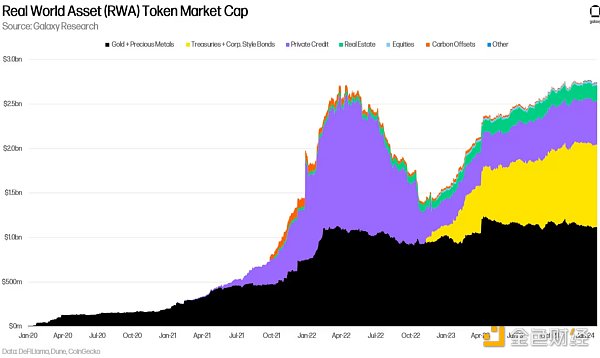

在2月2日,RWA Token市值總額達到了歷史最高水平,約為27.74億美元,而Token化金融資產市場(即國庫券和債券、私人信貸和房地產)在2月8日也創下了新高,達到了16.14億美元。儘管RWA Token市值達到了這一里程碑,但在DeFi 的關鍵領域,加密原生資產正在獲得市場份額。

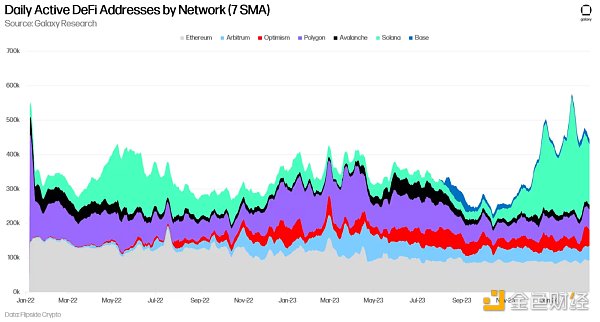

在主要的Layer 1 和Layer 2 上,與DeFi 互動的地址數量接近兩年來的最高水平,達到了445,000個地址。去中心化交易平台是用戶首次使用DeFi 時最常見的DeFi 應用程式之一。

在以太坊生態系統(Layer 1 和主要Layer 2)中,每日活躍地址數量達到了歷史最高水平,每日交易次數持續攀升。在過去一個月中,Layer 2 的收入也實現了實質成長。

1、RWAs

2024年2月2日,Token化現實世界資產的市值達到了新的歷史最高水平,為27.74億美元。值得注意的是,包括國庫券和其他債券、私人信貸以及房地產在內的金融資產,在2024年2月8日也創下了新的歷史最高水平,達到了16.14億美元。請注意,這些數值僅考慮了公共區塊鏈上的RWA Token本身的價值,如Ondo 的OUSG 和Tether 的XAUT,並不包括穩定幣或發行者Token,如ONDO 和CFG。截至2024年2月26日,金融資產RWA 的國債/債券佔比為58.1%,較歷史最高水準下降了約110個基點。

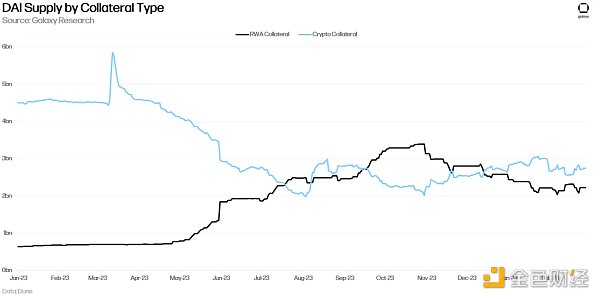

儘管RWA Token的市值在鏈上創下了新高,但在鏈上產品中,RWA 的主導地位和使用情況卻逐漸減弱。這在DAI 的抵押中最為明顯,自2023年10月底以來,RWA 的使用一直在穩步下降。這是一個關鍵跡象,突顯出人們更傾向於在鏈上使用加密原生資產,而非RWA,從而也增加了對加密貨幣的需求。最近LST 支持的穩定幣的成長進一步加強了這一觀點,並表明這一趨勢是強勁的。

此外,加密原生資產的生產力在某些方面已經超過了RWA。我們在12月1日的新聞簡報中提到了這一點,以Maker 和DAI 為例,加密抵押貸款的穩定費率高於RWA 的穩定費率。這種動態仍然存在,並且在MakerDAO 投票決定提高其鏈上保險庫中某些抵押品的穩定費率後,變得更為明顯。

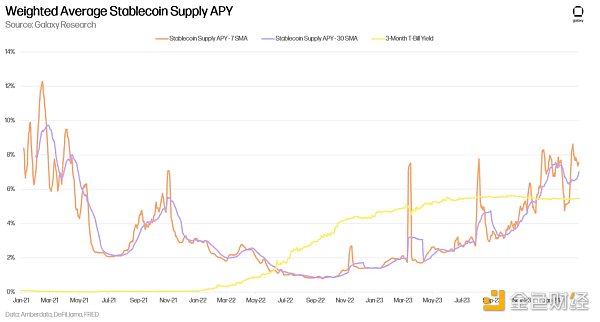

值得注意的是,它將透過其一個stETH 保險庫鑄造DAI 的費率提高了191個基點。這也反映在主要穩定幣的供應APY 相對於國債收益率。下面的圖表顯示了跨越Aave v2/v3 和Compound v2/v3 的USDT、USDC、DAI 和FRAX 的借款數量加權平均供應APY。自2023年10月底/11月初開始,穩定幣的收益率一直超過了3個月期國庫券的收益率,就在DAI RWA 抵押品開始下降之前。

2、DeFi 用戶和留存率

在主要的Layer 1 和Layer 2 上,使用DeFi 的每日活躍地址(DAA)在7天簡單移動平均線(SMA)上於2024年2月1日達到了576000 個地址,創下了新的兩年高點。 Solana 保持最多的每日活躍DeFi 地址,截至2024年2月20日,為196,000 個地址,此前在2024年2月1日(Jupiter 空投的次日)達到了330,000 個的高點。而與此相反,以太坊在過去一年中DeFi 用戶數量持續下降(從2023年2月20日的120,000 個地址下降了24%)。以太坊的活動和用戶數量的更多細節將在下一部分中討論。

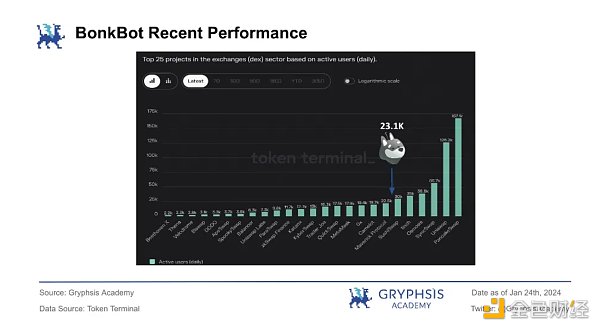

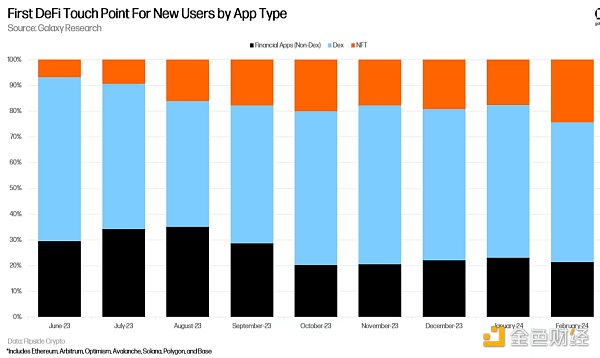

去中心化交易平台(Dexes)已經成為加入以上七條鏈的 DeFi 用戶的關鍵組成部分。參考下面的圖表,金融應用類別包括像是藉代平台和收益聚合器這樣的應用。自2023年9月以來,幾乎60%的所有新用戶都參與了這七條鏈上的DeFi,其中大部分是從去中心化交易平台開始的。這與過去六個多月來圍繞DeFi 的空投和炒作浪潮是一致的。此外,請注意過去三個月內NFT 在吸引新用戶進入DeFi 方面的日益突出。

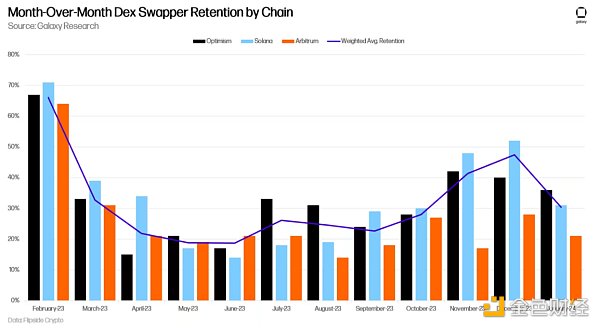

在進入1月之前的三個月中,去中心化交易平台(Dex)用戶的留存率顯著強勁。在過去五個月中觀察到的鏈中,Solana 的Dex 用戶留存率最高,這可以歸因於Jupiter 的空投活動。下面的圖表追蹤了Solana、Arbitrum 和Optimism 這三條鏈上Dex 用戶的月度留存率(用戶在月份x 加入並在月份x + 1 仍在進行交易)。這些用戶的每月留存率在連續四個月(Solana 的情況下為六個月)上升後,在2024年1月開始下降。加權平均留任率是基於新的每月Dex 用戶。

3、以太坊和Layer2

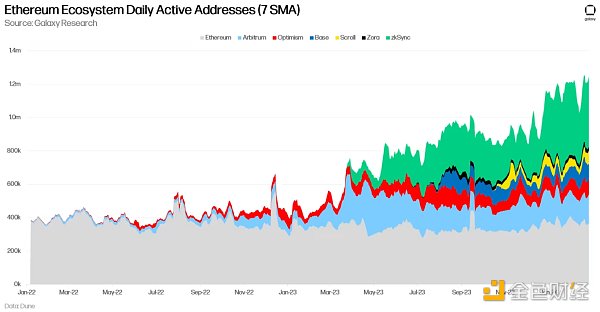

在加密貨幣Twitter 上,以太坊因用戶數量下降和整體活動減少而受到批評。雖然每日活躍地址數量和活動指標(如交易數量)在過去兩年中大部分時間都保持平穩或略有下降,但以太坊致力於將未來發展重心放在Rollup 上,因此僅通過其L1 的視角來衡量以太坊是不公平的。考慮到一些頂級的Layer 2(L2),以太坊的用戶成長和活動量達到了歷史最高水準。

下圖顯示了以太坊L1 和一些主要L2 的綜合網路每日活躍地址。截至2月21日,這些網路總共擁有超過120萬個每日活躍地址,其中以太坊L1 僅佔了36萬個地址。請注意,此圖表僅包括部分以太坊L2。

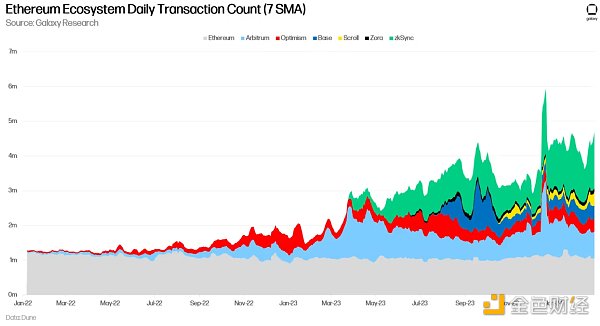

以太坊和同樣的Layer 2(L2)上的交易數量顯示出類似的高水準。儘管以太坊L1 的交易速度較慢,但截至2024年2月26日結束的30天內,其L2 生態系統的平均每日交易量達到了314萬筆。

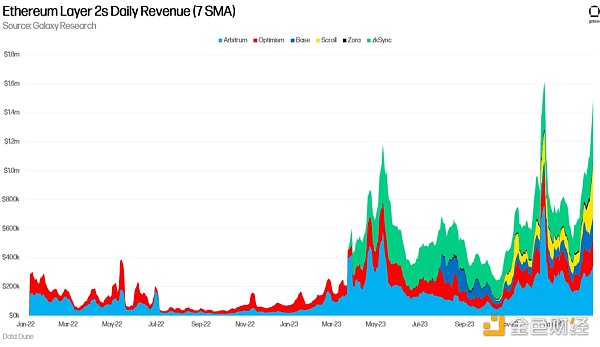

與強勁的交易數量一致的是不斷增長的收入。截至2024年2月26日,Arbitrum、Optimism、Base、Scroll、Zora 和zkSync 使用7天簡單移動平均線(SMA)每日產生150萬美元的收入(這些是用戶支付給Rollup 排序器的費用)。 2024年2月26日也標誌著所觀察到的鏈的第二高日收入。

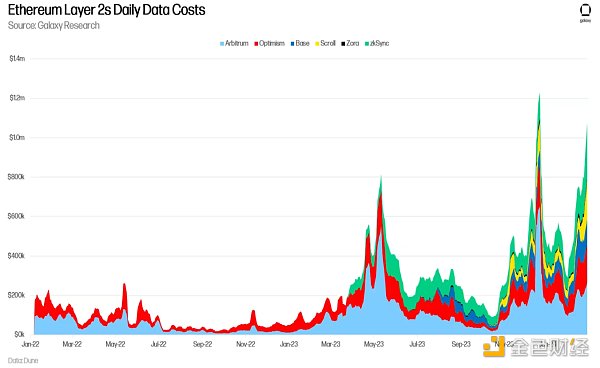

同樣的L2 在截至2024年2月26日結束的30天內向以太坊L1 支付了超過2,160萬美元的數據成本。隨著先前在以太坊L1 上執行的活動轉移到Rollup 上,這個數字將變得越來越重要。

4.訊號與重點

上述數據提供了一些關鍵訊號:

1)對加密原生資產在DeFi 中替代RWAs 的持續需求跡象仍然持久存在。

2)儘管大規模空投已經結束,用戶仍湧入DeFi,然而,去中心化交易平台的留存率在一月下降。這表明在DeFi 的這個領域中出現了一些用戶的流失或投降。

3)儘管有人指出以太坊的活動量和用戶數量下降,但其Layer 2 生態系統仍然充滿活力,交易數量接近歷史最高水準。