2 月可以看出來,如果債市殖利率上升的原因是正面因素(經濟成長強勁而不是聯準會升息),股市在這種環境下就能表現良好。儘管利率上升,上個月標準普和納指上漲5%左右,全球股市也創歷史新高,全球多個主要股指創下歷史新高,包括德國、法國、日本。晶片股大幅上漲,NVIDIA又又漲了30%,AMD漲20%,博通和TSMC漲17%。晶片股的邏輯還是越接近AI產業鏈上游的漲的越多,至於下游軟體公司尤其是大科技表現一般,例如Google過去一個月跌4%,蘋果跌2.4%,微軟漲3%,Meta因為500億回購漲27%。原油價格小幅上漲WTI接近80美元。美元指數先漲後跌基本走平。比特幣和以太幣漲了近50%。

與去年殖利率上升引發股市和加密貨幣回調的幾個時期不同,全球股市在短期和長期利率重新上行的情況下能夠堅挺並上漲,主要三個原因:1)第四季度企業盈利業績表現強勁; 2) NVIDIA 的前景激發了人們對人工智慧的新熱情;3)強勁的經濟成長。

週五公佈的美國經濟數據疲軟和聯準會理事講話令市場的貨幣寬鬆預期升溫,美債殖利率跳水明顯。美國2月ISM製造業指數意外降至七個月新低47.8,連續16個月萎縮,新訂單、就業皆萎縮。

聯準會理事沃勒(下一任聯準會主席熱門候選人)暗示將實施反向「扭轉操作」(QT),也就是聯準會在資產負債表上應該「買短賣長」。他也希望看到聯儲持倉中機構MBS降至零、短債在表內佔比提高。沃勒的演講暗示Fed希望降低短債殖利率,也就是更貼近貨幣市場的利率要降低,屬於一種鴿派訊號,另外一定程度上可以緩解殖利率曲線倒掛幅度。

在全球金融危機之前,Fed的投資組合中大約有三分之一是短期國債。如今短期國債規模不到國債持有量的5%。

在同一日的活動中,達拉斯聯邦儲備銀行主席洛瑞·洛根再次強調,隨著銀行儲備金數降,聯準會可能會開始放緩其縮表速度。美債、黃金大漲、美股指又創歷史新高。

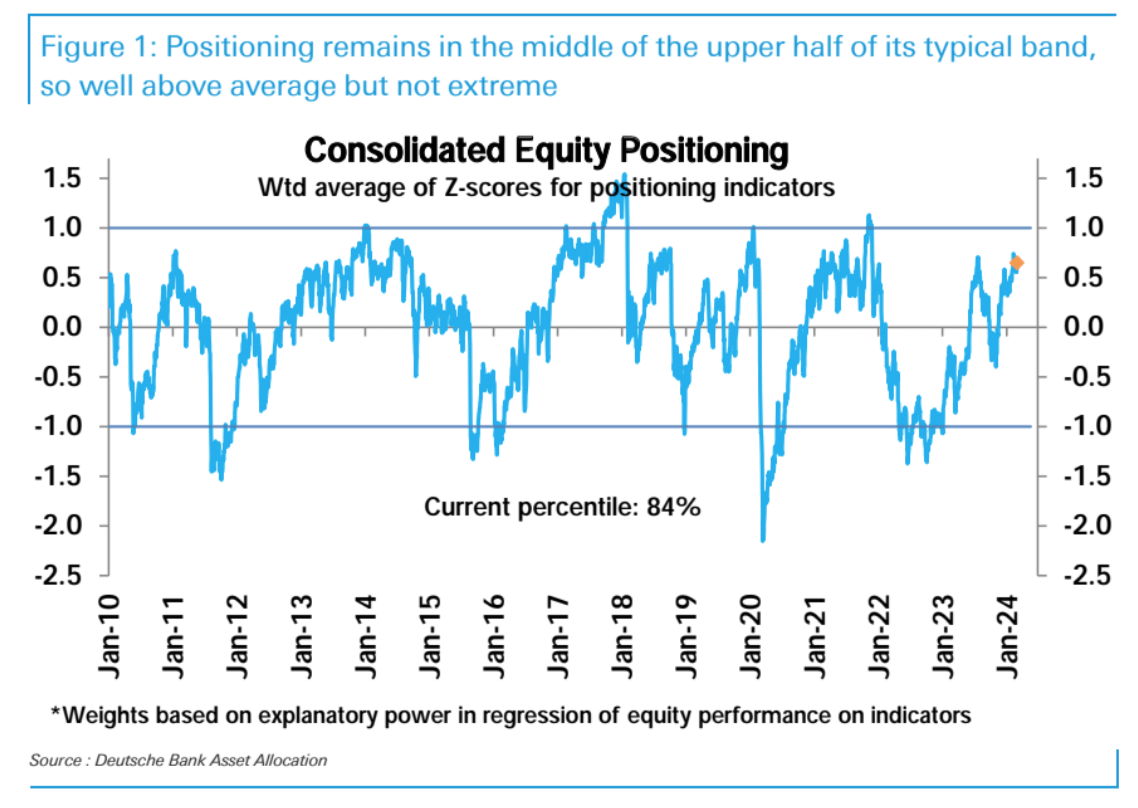

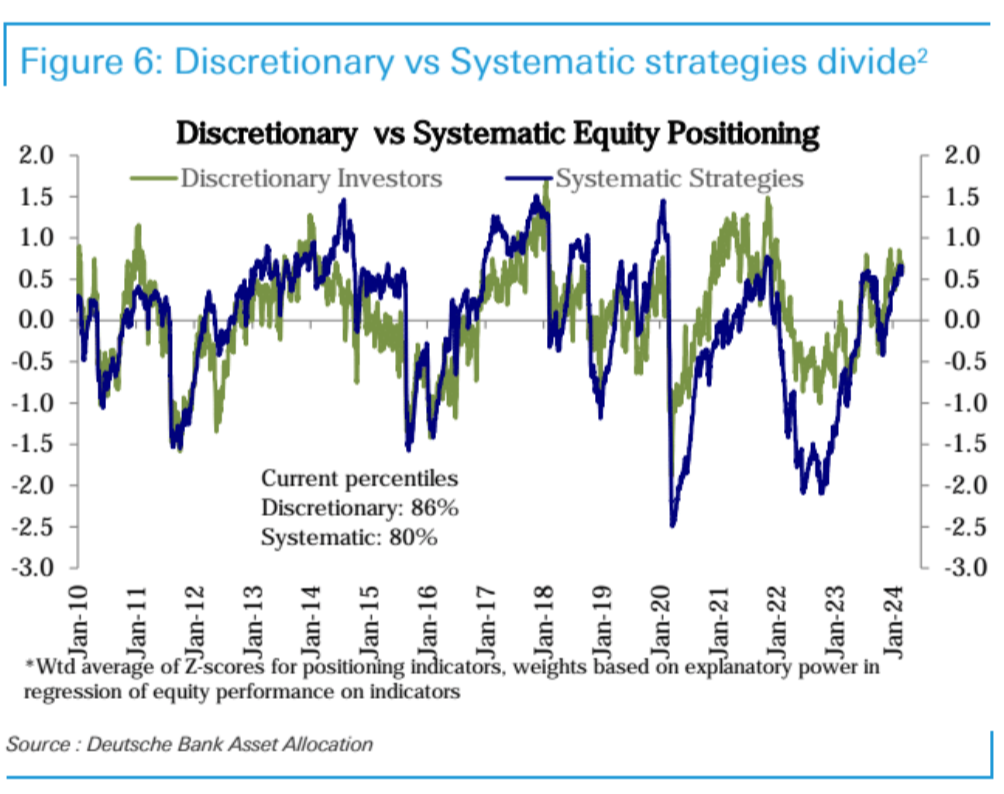

至於最近的上漲是否過熱,歷史顯示市場仍然沒有進入過熱狀態,但漲速可能會放緩,波動性可能會增加。

與過去12 次多頭相比,目前多頭市場的前16 個月漲幅(42%) 低於平均值(50%)。 (這種統計在幣圈不適用)

未來如果聯準會政策逐漸放鬆貨幣政策將有利於經濟擴張並推動風險資產進一步上漲。美銀在上週評論中寫道:「聯準會的降息正在激發『動物精神』並推動風險資產的發展」。

然而,股市不會永遠上漲。當投資者的情緒過於樂觀時,市場往往會變得更加震盪。目前投資人情緒雖然轉為樂觀,但還沒有達到極端水準。投資者應保持對回報和波動性的合理預期,歷史來看平均每年會出現三次5% 的回檔和一次10% 的修正。

All About Bitcoin

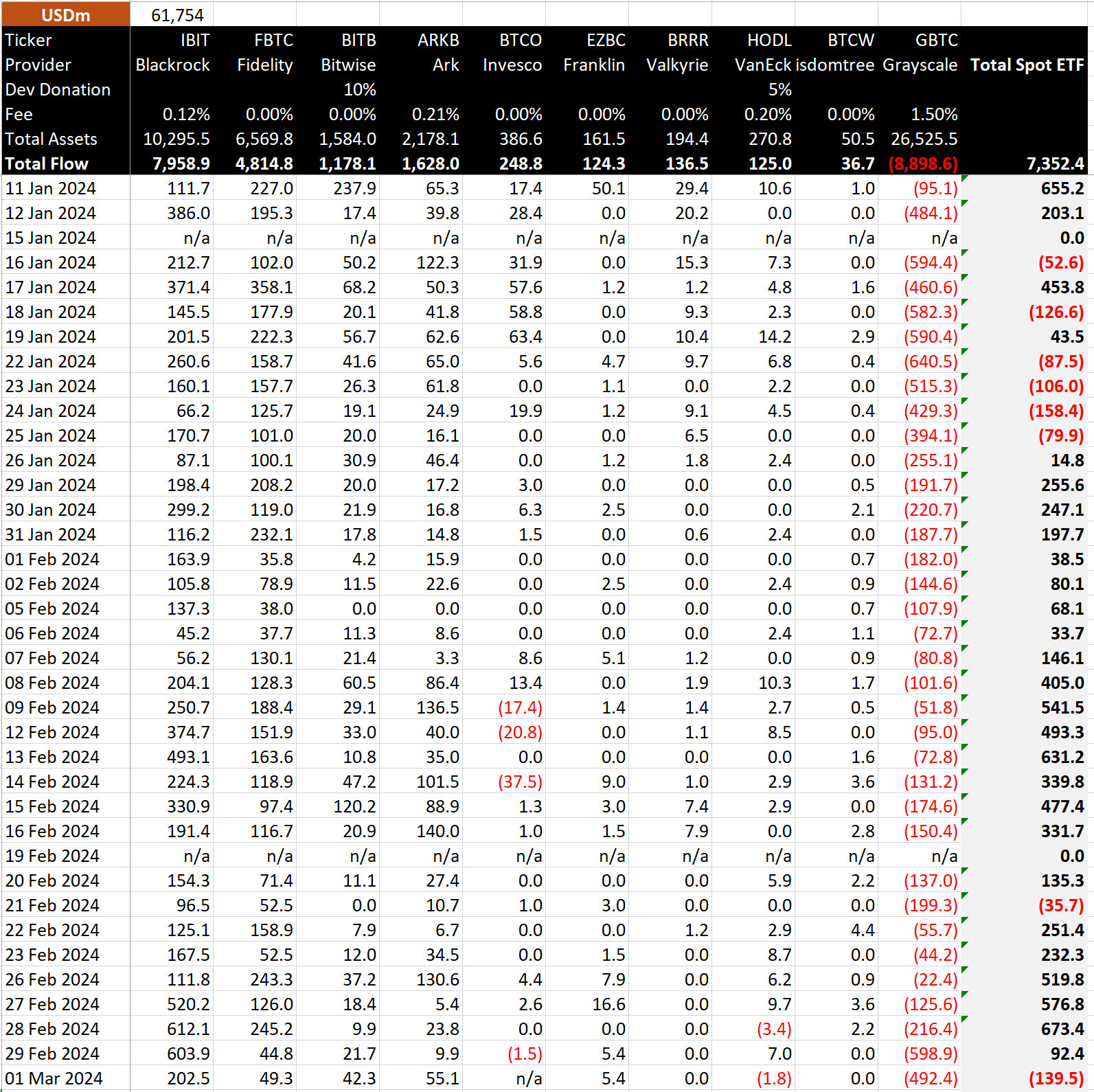

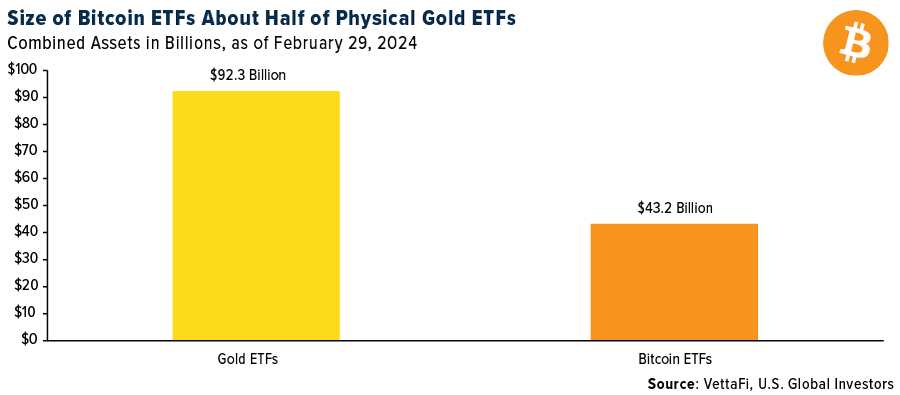

十隻現貨比特幣ETF 可以說是史上最成功的金融產品之一,上週交易量和資金流入均創下新高。總淨流入達73.5億美元。貝萊德的IBIT在短短七週內達到100 億美元資產大關,這是ETF 達到這一數字的最快速度,並且規模超過了最大的白銀ETF。

週五出現了七個交易日來首次淨流出,主要因為GBTC連續兩日大幅流出近11億美元導致,市場猜測此次拋售背後的主要原因可能是貸款機構Genesis還款所致。 Genesis於2 月14 日獲得破產法院批准,出售3,500 萬股GBTC 股票(當時價值13 億美元,現在約為19 億美元),但過去兩週GBTC 的資金流出一直不多,直到週四出現飆升,不過這一拋壓目前看起來已經消化了大半。

目前我們可以期待大型機構會陸續「投降」。

Bitwise首席投資長Matt Hougan表示目前的需求主要來自零售投資者、對沖基金和獨立財務顧問。他預計,隨著更大的美國券商開始參與,對現貨比特幣ETF的需求將進一步增加。因為美國一些最大的銀行包括美國銀行、富國銀行、高盛和摩根大通,但這些銀行尚未向客戶提供BTC ETF。

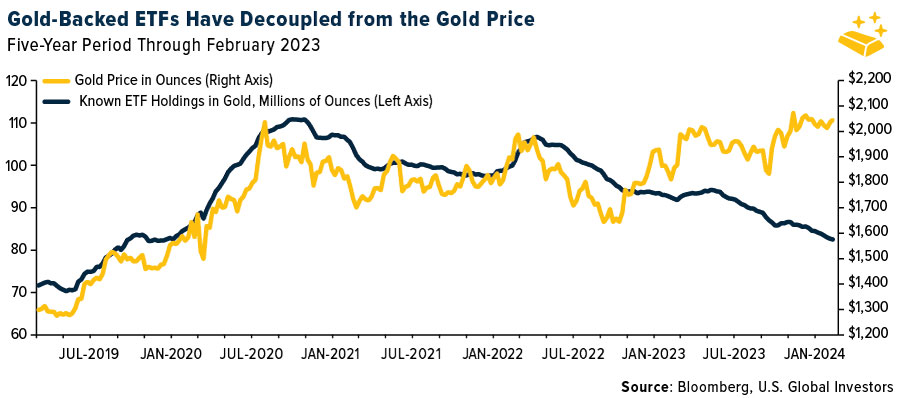

目前還不清楚圍繞比特幣的興奮是否正在吸走黃金的資金,但黃金的價格走勢和投資水準之間似乎確實存在一些脫節,這種脫節已經持續了1年以上。從歷史上看,黃金價格和黃金支持的ETF 持有量一直同步交易,但從2023 年開始,兩者開始脫鉤,如下所示。這可能是由多種因素造成的,包括投資者情緒的變化、貨幣政策、投資組合平衡、貨幣波動等。

對於投資週期長或風險偏好較大的投資者來說,比特幣是最佳選擇,其波動性約為其同類黃金的八倍。貴金屬的10 天標準差為±3%,而比特幣的10 天標準差為±25%。

近幾個月金價的驅動因素似乎改變了。數十年來,黃金與實際利率呈反比關係— — 收益率下降則上漲,反之亦然— — 但自2020 年疫情爆發以來,這種模式被打破。在Covid之前的20年裡,黃金和實質利率具有高度負相關係數。不過,從那時起,相關性已轉為正值,而這兩種資產現在經常朝同一方向移動。

目前普遍認為央行的購買活動是黃金的新驅動力。自2010年以來,金融機構(主要是新興經濟體的金融機構)一直是金屬的淨買家,以支持本國貨幣並實現去美元化。

愛德華·斯諾登上週分享了他對2024 年的預測,即國家政府將被發現秘密購買比特幣,他稱,比特幣是“黃金的現代替代品”

目前只有薩爾瓦多政府主動購買國比特幣,目前在其國庫中持有2,381 枚比特幣,目前較買入成本可能浮盈40%。

根據intotheblock統計,目前超過97%的比特幣地址獲利,創下2021年11月以來的最高獲利水準。

上次我們觀察到如此大比例的獲利地址時,比特幣的價格約為69,000 美元,接近歷史最高點。

但這麼看顯然沒有意義,當每一輪牛市末尾時由於價格往往遠超上一輪峰值,盈利的比例肯定是高的,我們更應關注每輪牛市開始時的盈利比例變化

2013年1月BTC價格14,前高23,獲利比例時隔17個月首度回到90%以上,到下次高點漲幅40倍

2016年6月BTC價格716,前高1100,獲利比例時隔31個月首次回到90%以上,到下次高點漲幅28倍

2020年8月BTC價格11500,前高19500,盈利比例時隔32個月首次回到90%以上,到下次高點漲幅4.5倍

2023年2月BTC價格51000,前高69000,盈利比例時隔27個月首次回到90%以上,到下次高點漲幅?倍

可以看出在BTC價格在達到前高的60~70%左右時,盈利比例會升到90%以上,此時用戶試圖實現回本的拋售壓力不再產生重大影響,後面理論上牛市會走的更順暢。

而從過去三次歷史來看,首次觸及90盈利門檻後會隨著價格繼續上漲而多次觸及這個區域。

不過過去三次觸及後的價格漲幅呈現遞減狀態,隨著市場的成熟這是正常的。

根據指數衰減模型的擬合本輪觸及90%後的最大漲幅在390%,以51000為基準高點價格在25萬左右。

關注4月回調

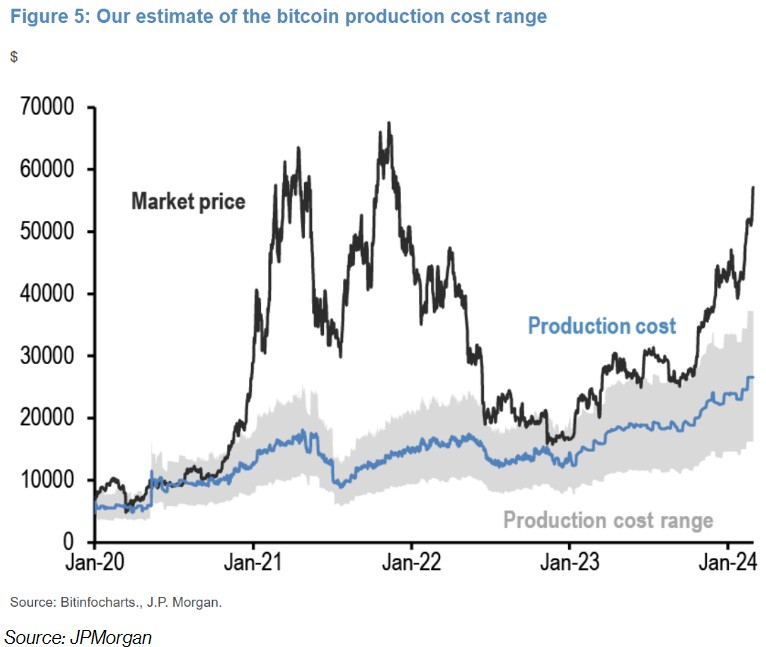

摩根大通分析師上週發布報告預測,4月比特幣減半可能會導致礦商獲利能力下降,加上生產成本的增加,可能會對比特幣價格造成下行壓力。

從歷史上看,比特幣的生產成本一直是其價格下限的關鍵決定因素。比特幣的平均生產成本目前為每枚26,500美元,減半後將立刻翻倍至53,000美元。不過減半後網路算力可能下降20%,所以可能會將估計的生產成本和價格降低至42,000 美元。這一價格也是JPM預測BTC可能回檔的最低點。

尤其是生產成本較高的礦商,由於獲利能力預計下降而面臨重大壓力。離減半越近礦商股漲幅可能受到更多抑制。

Meme 幣暴動與山寨季

比特幣今年引領了加密貨幣的發展,但山寨幣的表現可能很快就會開始跑贏。

上週以狗為主題的代幣DOGE 和柴犬(SHIB)上漲了50%~100%,而新MEME如PEPE、BONK和Dogwifhat (WIF) 的價格在此期間漲了100~200%。

上週「龐大」的MEME幣反彈可能是即將到來的altseason的「早期跡象」。不過本輪跟之前不一樣的是資金主要由機構推動,不能保證流向比特幣的資金最終會流向較小的資產。但隨著主流幣價格走高可能帶動存量資金的風險偏好,這部分錢大概率會流向風險更高的資產,這是人性使然。

有分析指出,要確認altseason,需要尋找的關鍵訊號是ETH 突破3500 美元的價格門檻。

VC會回歸加密貨幣嗎?

自2022 年3 月以來,對加密新創公司的創投首次增加, 2023 年第四季達到19 億美元。根據最近的PitchBook 報告,這一數字較第三季成長2.5%。

最近一個月多家新創項目宣布了融資,其中包括Lava Protocol、Analog、Helika、Truflation 和Omega 等。 A16z宣布向以太坊的restaking協議EigenLayer 投資1 億美元。 Binance Labs宣佈在一月的種子輪融資中總計投資了320 萬美元。

Avail 宣布獲得Founders Fund和Dragonfly 領投的2,700 萬美元種子輪融資。創投公司Hack VC 則籌集了1.5 億美元,用於投資早期加密貨幣和AI新創公司。

再質押rollups 專案AltLayer 獲得1,440 萬美元策略融資,由Polychain Capital 和Hack VC 共同主導。

數位資產交易平台Ouinex 透過種子輪和私募輪從社群籌集了超過400 萬美元。

人工智慧(AI) 支持的預測市場PredX,籌集50 萬美元的種子前資金

資金流向

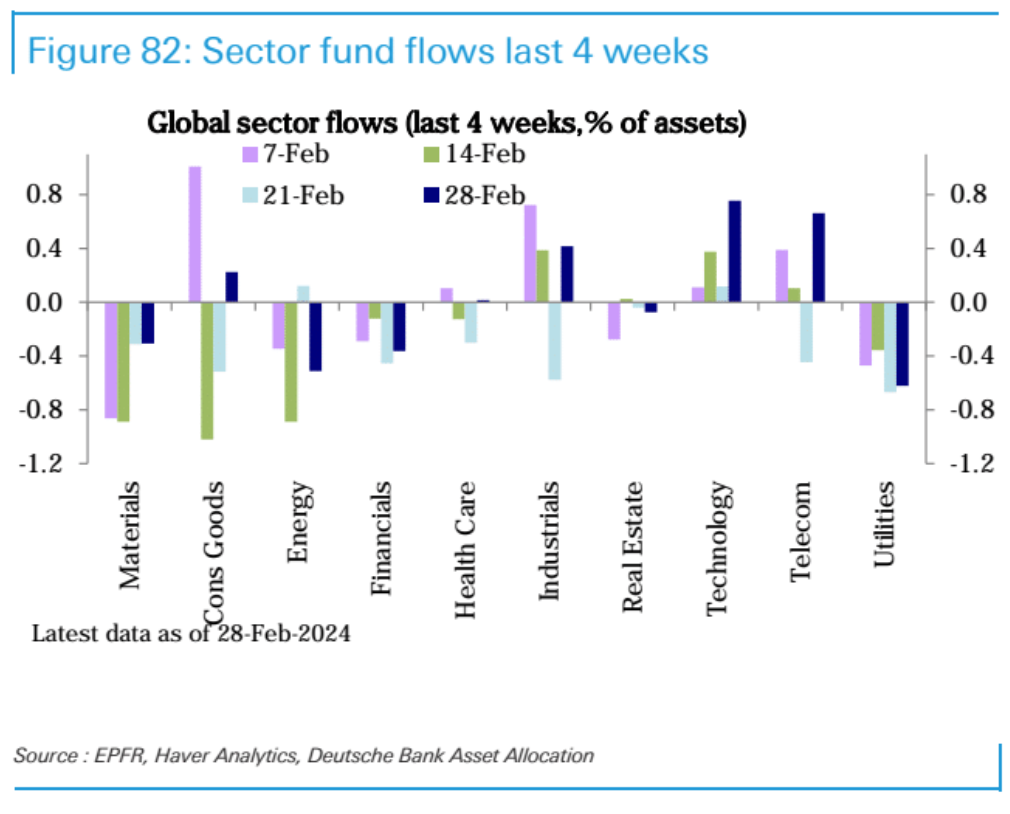

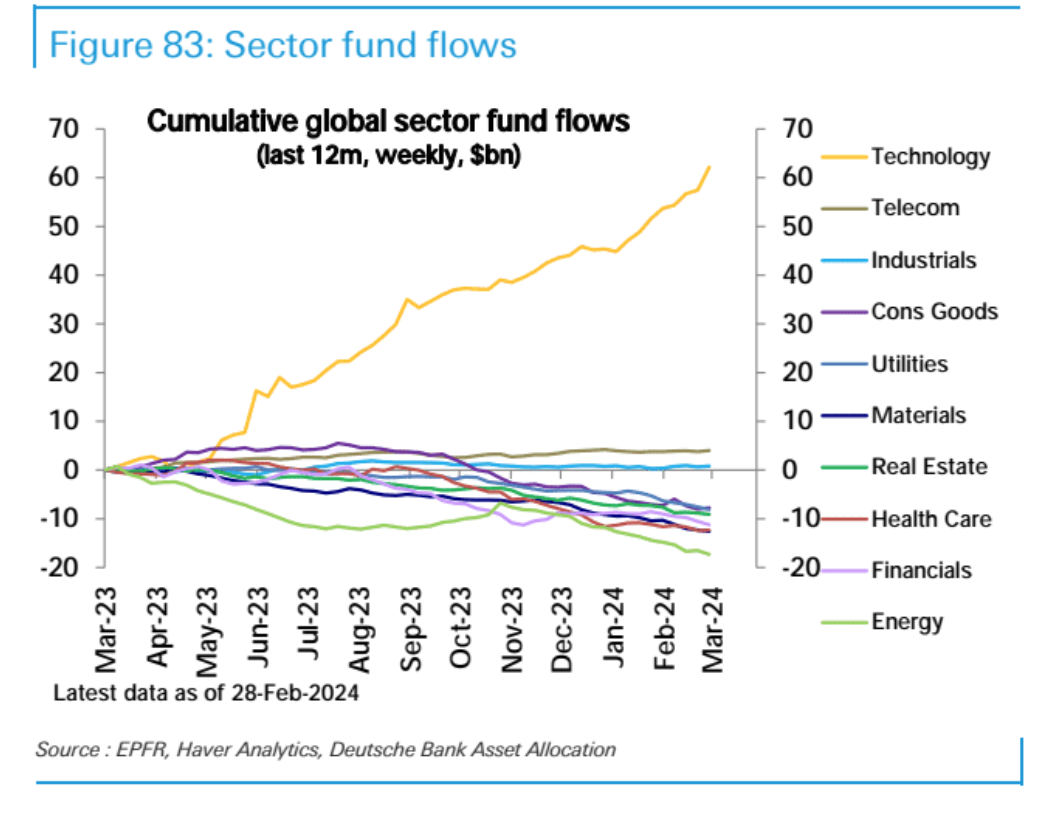

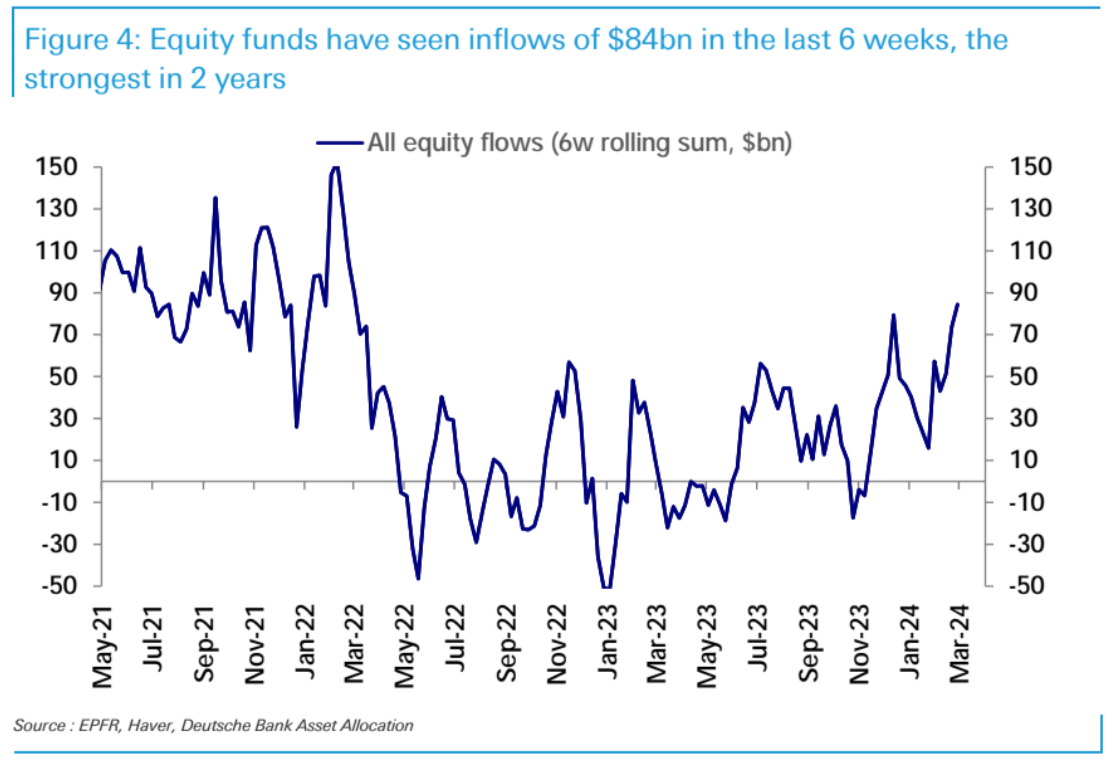

股票基金連續第六週迎來強勁流入(100 億美金),總流入金額(840 億美金) 為兩年來最高。其中美國股票基金(113 億美金) 是流入的主要來源。科技類基金流入(47 億美金) 也升至6 個月來最高。債券(138 億美金) 和貨幣市場基金(387 億美金) 也錄得強勁流入。流入包括蘋果和英偉達等大公司在內的科技股的資金流入達到47 億美元,創下8 月以來的最高水平,並有望創下988 億美元的年度紀錄。

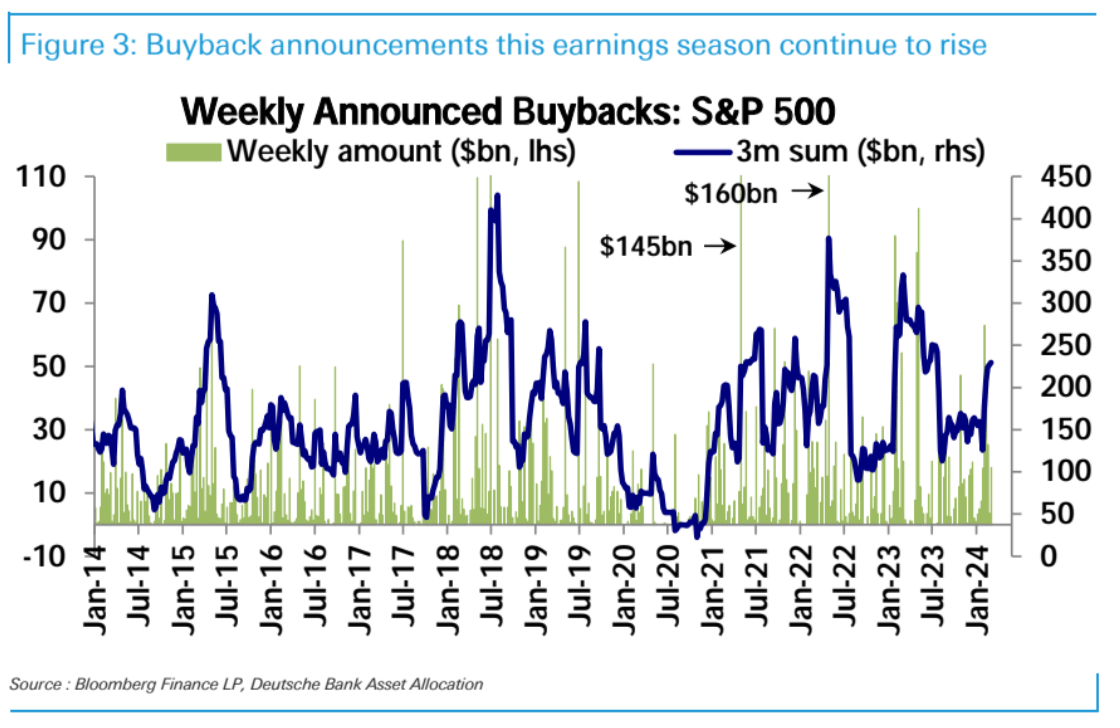

回購力道從每季1500億美元水準上升至2,250億美元