1. 專案簡介

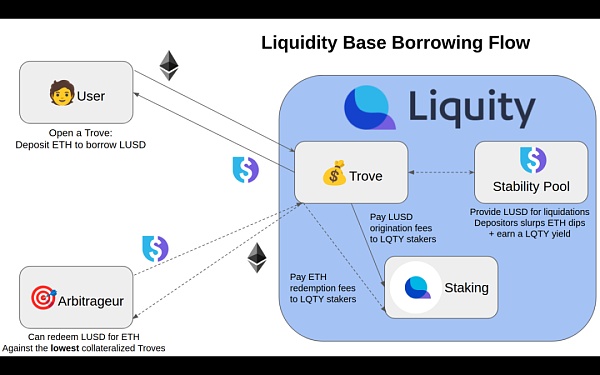

Liquity 是一種去中心化借貸協議,允許用戶以名為LUSD 的穩定幣(與美元掛鉤)借貸,並以以太坊為抵押。同時,它也引入了一種完全可贖回的穩定幣LQTY。該協議由羅伯特-勞科(Robert Lauko)設計,旨在為MakerDAO 等現有系統提供一個資本效率更高、風險更低的替代方案。

該協議與傳統系統,即需要大量超額抵押才能發行穩定幣不同的是,Liquity 能夠即時清算風險貸款,並採用獨特的贖回機制,最大限度地減少了管理需求,從而降低了抵押要求。

對於尋求有效方式利用其以太坊資產的借款人來說,這使其成為一個有吸引力的選擇。該協議允許使用ETH作抵押借出LUSD(一種始終與USD掛鉤的穩定幣),透過穩定池-債務再分配-恢復模式的3重清算機制,Liquity僅要求110%的最低抵押率,從而大大提高了資本利用率,同時協議的穩定性也能很好的維持。

Liquity的主要用例有以下幾個:

-

開倉(open trove):用ETH作抵押借入LUSD,最低抵押率為110%。

-

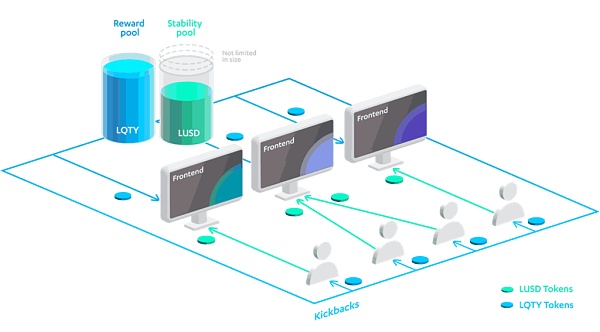

透過向穩定池(stability pool,SP)提供LUSD來換取清算收益以及Liquity的原生激勵代幣LQTY。

-

質押LQTY,來賺取其他用戶借入或贖回LUSD所支付的費用。

-

使用LUSD贖回ETH。

2. 核心機制

Liquity協議透過其獨特的設計,在去中心化金融(DeFi)領域提供了一種創新的穩定幣解決方案。關鍵的三個機制——價格穩定機制、清算機制和供給控制機制——共同工作以維持系統的穩定性和效率。

物價穩定機制

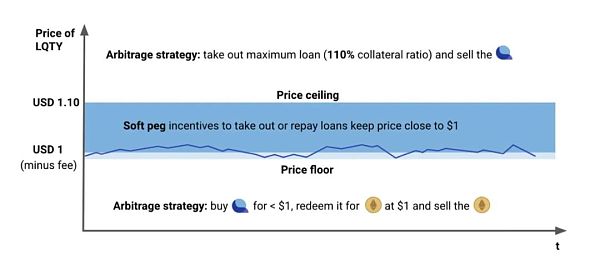

Liquity的價格穩定機制旨在維持其穩定幣LUSD的價值與美元(USD)1:1的錨定。此機制的核心是允許使用者隨時以1 USD的價格以ETH抵押鑄造LUSD,或以LUSD以1 USD的價格贖回ETH。這個機制創造了一個硬性的價格錨定,即當LUSD價格高於1 USD時,用戶被激勵鑄造並出售LUSD以獲利;當LUSD價格低於1 USD時,用戶則有動機購買LUSD並用其償還債務,或進行贖回以獲得ETH。這種雙向的價格調節機制形成了一個強而有力的價格穩定的回饋循環。

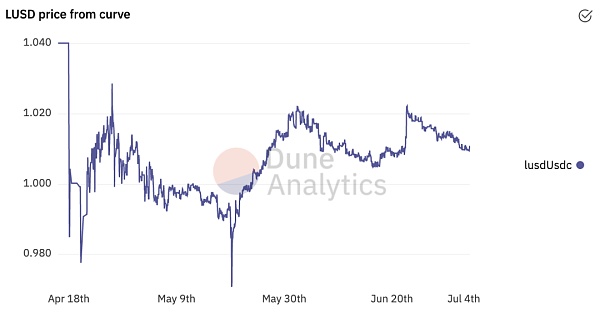

事實上,這套穩定機制是非常有效的,下圖是依據Curve的LUSD/3pool計算出的LUSD/USDc價格(Curve的LUSD/3pool是目前LUSD流動性最大的交易所)。

LUSD的價格波動一直維持在0.97~1.03,並且絕大部分時間在0.99~1.02之間,顯示了LUSD的穩定性。

清算機制

Liquity的清倉機制設計來保護系統免受過度債務的威脅,確保債務的償還。當借款人的抵押率低於最小值(110%)時,其部位將被視為過度債務並觸發清算。 Liquity採用了一個獨特的即時清算過程,不需要傳統拍賣。首先,如果穩定池(由使用者提供LUSD的池)中有足夠的資金,這些資金將被用來清償債務,並且相關的ETH抵押品將按比例分配給穩定池的參與者。如果穩定池資金不足以涵蓋債務,系統將透過債務再分配機制將未償還債務分配給其他借款人。這個機制確保了系統的穩健性,同時減少了鏈上拍賣的需要,降低了清算過程的複雜性和不確定性。

穩定池是Liquity 110%抵押率且能保證穩定性的核心因素。正如該專案白皮書所言:“由於收購方事先同意,因此當抵押品倉位不足時,無需當場尋找買方收購抵押品。這一優勢使抵押比率大幅降低,同時保持較高的穩定性。”

供給控制機制

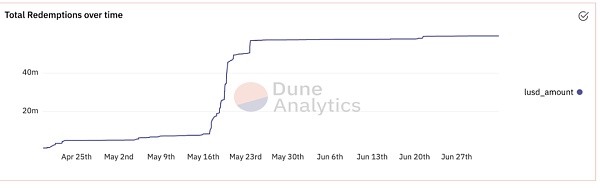

Liquity的供給控制機制旨在調節LUSD的總供應量,以維持其價格穩定。這主要透過調節鑄幣費用和贖回費用來實現,這兩種費用都是動態調整的,根據市場狀況和贖回活動的頻繁程度來定。當贖回活動增加時,贖回費用會上升,使得贖回LUSD變得不那麼有吸引力,反之亦然。鑄幣費用同樣根據贖回活動調整,旨在激勵或抑制新的LUSD鑄造,以此來調節市場供應量。透過這種方式,Liquity試圖在沒有常規利息機制的情況下,透過費用調整來平衡LUSD的供需。

3. LQTY

LQTY 是Liquity協議的穩定幣,是在藉款人存入抵押品時鑄造的,抵押品的數量可能大大低於其他系統所需的金額。這種效率歸功於Liquity 創新的清算流程和贖回機制,確保了LQTY 的價格下限,從而無需治理幹預即可促進穩定。該系統旨在透過穩定池自動處理清算,其中LQTY 代幣可以被銷毀以清除債務,並透過在藉款人之間自動重新分配抵押不足的貸款。這個過程不僅旨在維持系統的穩定性,而且與競爭對手相比,設定了較低的抵押率閾值。

以下是LQTY的主要特點及其對使用者及整個Liquity系統的影響:

分配與獎勵

LQTY總供應量為1億枚,這些代幣主要透過多種方式分配給參與Liquity協議的用戶。最顯著的分配方式之一是透過穩定池獎勵。用戶將LUSD存入穩定池以幫助協議管理清算過程,作為回報,他們將獲得LQTY代幣。此外,為Liquity提供ETH/LUSD流動性的用戶同樣可以獲得LQTY獎勵。

價值獲取機制

LQTY的價值來自於其能夠捕獲Liquity協議的部分收入。當用戶開設借貸部位或執行LUSD的贖回操作時,需要支付一定的費用,這些費用的一部分會分配給LQTY持有者。這意味著LQTY代幣持有者可以從協議的運作中直接受益。

風險與效益

LQTY持有者面臨的主要風險之一是市場價值波動。 LQTY的市場價格會受到協議使用率、ETH價格、DeFi市場整體趨勢等多種因素的影響。然而,透過參與協議的治理、穩定池和流動性提供,使用者可以積極地影響LQTY的價值。

治理功能

雖然LQTY本身沒有直接的治理權,但它是Liquity協議生態中的關鍵組成部分,代表著對協議貢獻的認可。 LQTY的持有和分配反映了使用者對協定穩定性和流動性的貢獻程度。

4. 業務

賽道:

Liquity 屬於穩定幣- 去中心化穩定幣賽道。

穩定幣是在DeFi 領域內最具有網路效應的賽道,並且在上一輪週期也取得了明顯超過行業平均增速的發展。

由於結算便利性以及更符合一般大眾的習慣,穩定幣已經取代BTC/ETH 成為現貨交易的基礎結算貨幣大受市場歡迎的永續合約等新型衍生品的結算貨幣大部分項目方和創投機構進行投融資活動的結算貨幣。體現在數據上,就是穩定幣市值規模的漲幅超過加密市場平均漲幅,且回檔幅度也小於市場平均。

穩定幣作為加密貨幣基礎結算貨幣的定位在全市場參與者的心中已經非常穩固,其市場規模至少會伴隨著加密貨幣總體規模同步發展,仍然有著巨大的發展空間。

業務產品:

以下為Liquity 計畫創建以來的重要事蹟,截至2023 年3 月。

Chicken Bonds

Liquity 推出的Chicken Bonds 嚴格意義上來說是能夠激勵POL(Protocol Owned Liquidity,協議擁有的流動性)的一套方案,其第一個產品模組是LUSD 的Chicken Bonds。 Chicken Bonds 目標是幫助協議用盡可能低的成本來引導流動性的同時,給予用戶更穩健的本金保護。

Chicken Bonds的機制相當複雜與精巧,簡單點說就是把存在chicken bonds的lusd 名義上分成三個池子(pending, reserve, parnament),但是只有其中一個池子的lusd可以享受三個池子的全部收益(reserve ),$blusd 就用來表徵使用者在這個獨享收益池中的份額。

核心概念

bLUSD(Boosted LUSD):參與Chicken Bonds機制,使用者可以獲得的一種增強版LUSD,其價值和收益潛力超過普通的LUSD。 bLUSD能夠代表使用者在Chicken Bonds機制中的份額,並且可以隨時贖回成LUSD。

LUSD Bond NFT:用戶透過LUSD購買債券後獲得的非同質化代幣(NFT),代表了用戶在Chicken Bonds中的債權。此NFT可根據系統預設的時間-收益曲線兌換成bLUSD。

機制工作流程

投資與收益:用戶使用LUSD購買債券後,這些資金首先進入「待定池」(Pending Bucket),透過B.Protocol存入穩定池(Stability Pool),以獲得LQTY獎勵和ETH清算收益,這些收益被自動轉換成LUSD以實現複利效應。

選擇權:持有LUSD Bond NFT的使用者可以選擇領取bLUSD(Chicken in)或取消債券(Chicken Out)。領取bLUSD的數量隨時間增加而增加,但增加的速度會逐漸減慢。使用者可以透過支付一定比例的手續費提前領取bLUSD,但這會導致一部分LUSD進入「永久池」(Permanent Bucket),歸協議所有。

流動性與收益分配:bLUSD的價值和收益主要來自於三個池(待定池、儲備池、永久池)中所有LUSD產生的收益,這些收益都會分配給儲備池內的bLUSD持有者。因此,bLUSD的收益率高於單純將LUSD存入穩定池的情況。

競爭優勢與劣勢

優點:Chicken Bonds提供了一種激勵POL的有效機制,同時為使用者提供了超過普通LUSD的收益潛力,增加了Liquity協議的吸引力。

缺點:由於Chicken Bonds的收益主要依賴新用戶的參與,因此存在一定程度的「龐氏結構」特徵,其持續性和穩定性可能會受到挑戰。此外,大部分參與者在參與Chicken Bonds後處於虧損狀態,這可能會影響其長期的參與意願和協議的健康發展。

總的來說,Chicken Bonds是Liquity協定為了激勵協定擁有的流動性和提高用戶參與度而設計的創新機制。透過提供超過傳統LUSD的收益潛力,吸引用戶參與並鎖定資金,增加了Liquity協議的穩定性和吸引力。然而,它的可持續性和對早期參與者的影響需要隨著時間的推移進行觀察和評估。

5. 團隊/合作/融資

團隊

Robert Lauko,創辦人兼CEO,畢業於蘇黎世大學,獲得法學博士學位,具有多年的法務和律師從業經歷,在創辦Liquity之前,他是Dfinity的助理研究員。

Rick Pardoe,共同創辦人兼核心開發,物理學學士和經濟學碩士,17年開始接觸區塊鏈領域的開發,創建了網站ethdevs.com。

Kolten Bergeron,成長負責人,曾任Stellar發展基金會生態系統與社區發展經理。 LinkedIn顯示,目前團隊成員共有10人,其中絕大部分是開發人員。

顧問

Ashleigh Schap,她目前也是Uniswap的成長負責人,之前在MakerDAO任職。

Yulin Liu,蘇黎世大學的經濟學博士,之前是Dfinity的經濟學家,目前也是華中科技大學的經濟學副教授。劉博士與人合作發表了大量關於加密貨幣的學術論文。為Liquity做了最初的宏觀經濟模型模擬,為LUSD在ETH波動下的維持穩定性提供了基礎。

Cedric Waldburger,他是Liquity最初的投資人。

投資方

種子前輪由Cedric Waldburger所在的Tomahawk.VC投資,未揭露特定的融資金額和融資時間。

2020年9月,完成由Polychain Capital領投的240萬美元的種子輪融資,參投方包括a.capital, Lemniscap, 1kx, Dfinity Ecosystem Fund, Robot Ventures, Robert Leshner(Compound創始人),和Alex Pack 。

2021年3月,完成由Pantera Capital領投的600萬美元A輪融資,參投單位包括Nima Capital、Alameda Research、Greenfield One、IOSG Ventures、AngelDAO,以及天使投資人Bo Shen、Meltem Demirors、David Hoffman、 Calvin Liu 和George Lambeth 等。 Tomahawk.VC、1kx 和Lemniscap等先前的投資人也追加了投資。

6. 專案優勢/劣勢

Liquity 目前是完全去中心化穩定幣的龍頭,但事實上LUSD 的競爭對手並不僅僅是完全去中心化穩定幣,還包括「部分去中心化」穩定幣如DAI 和FRAX,以及中心化穩定幣USDT、USDC 等。當然與LUSD 直接構成競爭關係的,還是去中心化穩定幣。

Liquity在穩定幣市場中的競爭優勢可總結為以下幾點:

1. 完全去中心化:Liquity作為一個完全去中心化的穩定幣協議,其去中心化的特性是其最顯著的競爭優勢之一。這使得LUSD能夠免受單點故障或監管風險的影響,提供了更高的安全性和抗審查能力。特別是在穩定幣面臨監管壓力加大的背景下,Liquity的完全去中心化特性更顯珍貴。

2. 優秀的機制設計:Liquity的穩定池、債務再分配和恢復模式等機制設計被認為是非常先進和有效率的。這些設計不僅實現了快速且安全的清算流程,而且透過穩定池提供了自然的利用場景,使得LUSD能夠在沒有中心化擔保人的情況下維持價格穩定性,同時保持高資本效率。

3. 無需治理,減少人為幹預:Liquity的無治理模式意味著其協議參數和更新完全由預設的演算法控制,減少了治理過程中可能出現的人為錯誤或操縱的風險。這種設計在提高協議透明度和預測性的同時,也確保了長期的穩定性和安全性。

4. 低成本的借貸服務:Liquity提供無利息的借款服務,借款者只需要支付一次性的鑄幣費和贖回費。這種低成本的設計吸引了許多尋求高效資本利用的用戶,特別是在加密貨幣市場波動性大時,用戶可以靈活地管理自己的資產。

5. 被廣泛Fork的證明:Liquity協議的被Fork次數超過其他任何穩定幣協議,這證明了其機制設計的受歡迎程度和行業內對其創新的認可。

6. 經歷市場考驗:Liquity自上線以來已經成功地經歷了多次加密市場的劇烈波動,這證明了其核心機制的韌性和有效性。尤其是在市場下跌期間,Liquity的清算機制和價格穩定性得到了充分的驗證。

當然,相較於其他的穩定幣項目,Liquity 本身協議的創新之處很多,部分特性也存在不小的爭議,也為協議帶來了一定的競爭劣勢。 Liquity在穩定幣市場中的競爭劣勢主要包括:

1. 無治理機制限制了用例拓展:Liquity的無治理特性雖然在安全性和去中心化方面提供了優勢,但同時也限制了協議的靈活性和對新變化的適應能力。無治理意味著Liquity難以透過治理調整協議參數或引入新的功能來應對市場變化,這可能限制了Liquity在用例拓展和快速適應市場需求方面的能力。

2. 收費結構:Liquity採用在鑄造和贖回時收取一次性費用的模式,而不是基於借款利息的模式。這種收費模式可能導致協議收入不穩定,且隨著LUSD流通量增加,無法從增加的穩定幣規模中持續獲利,導致風險收益不對等。

3. 未來誘因不足:LQTY代幣的主要誘因用於穩定池,但隨著時間的推移,預留給穩定池激勵的LQTY數量將減少。在未來,Liquity面臨激勵不足的挑戰,這可能影響其吸引和維持用戶的能力。

4. 競爭對手的治理和產品創新能力:相較於其他穩定幣項目,如MakerDAO和Frax Finance,Liquity的無治理模式可能在治理和產品創新方面處於不利地位。這些競爭對手透過治理模型能夠更靈活地調整協議參數和推出新產品,以因應市場變化和用戶需求。

5. 對外部變化的適應能力:由於無治理模式,Liquity可能難以迅速適應外部環境的變化,如ETH的質押機制變化等,這可能限制其長期競爭力和市場份額的成長。

7. 總結

Liquity計畫作為一個去中心化的穩定幣發行平台,展現了其獨特的創新性和市場潛力。透過提供以太坊為抵押品的無利息借款服務,並引入了一系列創新機制,如穩定池、債務再分配和恢復模式,Liquity不僅優化了資本效率,還增強了系統的穩定性和安全性。

儘管如此,Liquity面臨無治理模式帶來的挑戰、特定的收費結構以及未來激勵可能不足等問題,這些都是專案需要持續關注和解決的重要面向。為了保持競爭優勢並實現長期發展,Liquity需要進一步優化其產品和機制,加強與產業內外的合作,以及不斷探索和應對市場的變化。

綜上所述,Liquity以其去中心化特性和創新機制,在穩定幣市場中建立了強而有力的競爭地位。面向未來,Liquity有望藉助其團隊的專業能力、持續的技術創新和市場策略的調整,不斷拓展其業務範圍和市場影響力,為加密貨幣和去中心化金融領域帶來更多的價值和可能性。