來源:吉時通信

摘要

比特幣的資產屬性到底是什麼?從2008年中本聰白皮書以「電子現金」為比特幣正名始,至今日,「數位黃金」、「全球貨幣」等新的願景逐漸被人們提起。本文針對比特幣自2010年以來的價格與典型資產價格指數做相關性分析,包括:地緣政治風險指數(GPR)、原油(WTI)指數、黃金價格(GC.CMX)、MSCI新興市場指數及納史達克指數,試圖研究比特幣的資產屬性現狀,以及,進一步探討一下,比特幣距離「數位黃金」這樣的代表性願景之間,還差什麼?

從2010年以來的相關係數來看,比特幣價格與地緣政治風險、原油並無明顯相關性,兩者相關係數呈現無規律正負波動。從2010年以來的相關係數來看,比特幣價格與黃金價格相關性情況不明朗。在早期,比特幣市場不夠成熟,其市場表現更偏向高風險、高回報的資產,而市場參與者更多是青睞加密貨幣的粉絲群體,似乎與傳統資本市場投資者(尤其是機構投資者)並無太多關聯-與購買黃金的避險者亦是不同族群。 2020年後,兩者正相關時段逐漸增加。但從交易邏輯、波動率,以及短期對宏觀政策價格反應來看,兩者並非有內在邏輯的正向關聯。 2017年後,全球金融市場面臨許多不確定性,包括貿易戰、地緣政治緊張局勢等,再考慮到聯準會的寬鬆貨幣政策,黃金與比特幣都有各自上漲邏輯,從一段時期的價格來看,表現出一定的同向走勢。然而,我們觀察近一個月的價格走勢會發現,黃金持續4週上漲,而比特幣在近4週則呈現明顯震盪,這種背離也許暗示出兩者有著內在不同的邏輯。

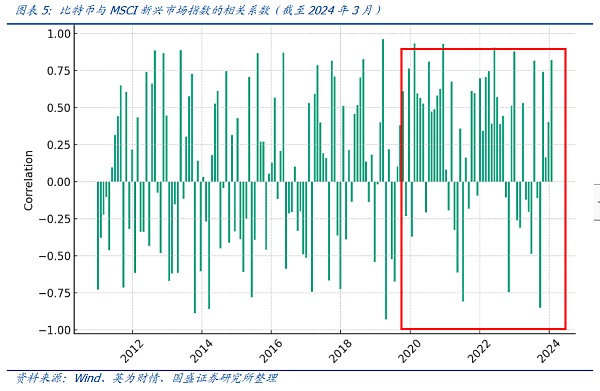

自2020年起,比特幣與MSCI新興市場指數呈現較明顯的正相關,而在此之前,相關性並無明顯正負傾向。比特幣作為一種數位資產,從經濟產業鏈角度來看,與新興市場的發展並非直接相關。但如果從科技創新與資金對新興資產的態度來看,兩者相關性逐漸走強。

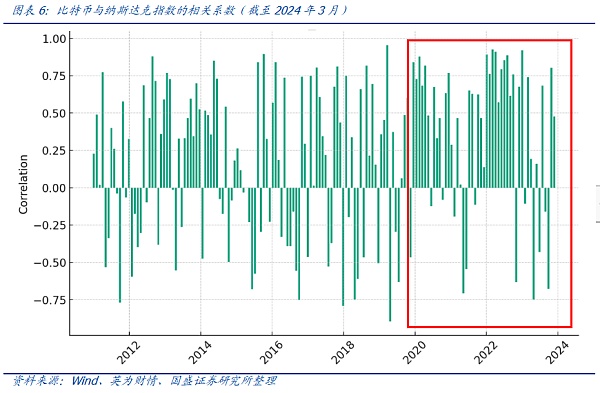

自2010年以來,比特幣與納斯達克指數呈現一定的正相關度,而2020年以後,比特幣指數和納指呈現強正相關,反映了科技創新屬性。 2017年比特幣登陸美國期貨市場,2024年1月美國SEC批准比特幣現貨ETF,在此背景下,比特幣進入美國資本市場後,其表現出與納指越來越高的正向關聯。可以推測,比特幣在美國資本市場資金的認知內,更體現為科技創新屬性、高風險屬性。回到微觀層面,將比特幣與納指走勢圖對比來看,2018至2021年之間,都體現為震盪,而2021年11月中下旬,兩者都達到一個歷史高點,其後的調整中,兩者在2022年10至11月間達到一個調整低點,再之後的走勢至今,均創出歷史新高。兩者表現出越來越高的正相關性。

僅僅從能否成為數位黃金這個願景目標來看,我們認為,比特幣目前還具有以下幾個問題與限制:

1) 比特幣籌碼結構使得其成為儲備資產還有不小差距;

2) 比特幣分叉、量子攻擊等潛在問題;

3) 比特幣挖礦耗能、算力波動帶來的風險。

1.核心觀點

新型貨幣?數位黃金?網路價值平台?比特幣的資產屬性到底是什麼?

毫無疑問,比特幣近十年逐漸成為最具爭議的資產,其短期價格劇烈波動而長期又為投資者帶來令人咋舌的回報。近幾年,隨著比特幣期貨、比特幣現貨ETF逐步登陸美國資本市場,比特幣事實上已被這些國家的主流資金所接納。從2008年中本聰白皮書以「電子現金」為比特幣正名始,至今日,「數位黃金」、「全球貨幣」等新的願景逐漸被人們提起。這些問題的答案也許只能交給時間,但我們當下可以從比特幣的價格表現來觀察:比特幣更像什麼?

為了搞清楚,從價格表現的視角比特幣更像什麼,本文將對比特幣自2010年以來的價格與價格代表的資產價格指數做相關性分析,包括:地緣政治風險指數(GPR)、原油( WTI)指數、黃金價格(GC.CMX)、MSCI新興市場指數及納斯達克指數,試圖研究比特幣的資產屬性現狀,以及,進一步探討一下,比特幣距離「數位黃金」這樣的代表性願景之間,還差什麼。

2.比特幣價格表現的現況:科技創新類風險資產

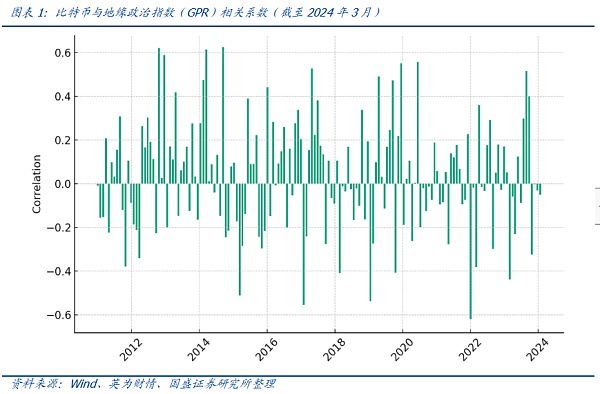

2.1.比特幣與地緣政治風險無明顯相關性

從2010年以來的相關係數來看,比特幣價格與地緣政治風險並無明顯相關性,兩者相關係數呈現無規律正負波動。在短期時間內,當發生一些地緣政治緊張事件時,比特幣價格偶有短線上漲,市場也許會將兩者關聯起來。但從較長期的相關係數觀察,比特幣價格表現與地緣政治並無明顯正相關或負相關。事實上,比特幣自2009年開始挖礦產出以來,在每四年產出減半的既定規律下,表現出較為明顯的周期性牛熊行情,而地緣政治風險與比特幣的市場表現似乎並無關聯。

基於上述分析,比特幣在較長時間週期內,並沒有表現出明顯的避險特徵。

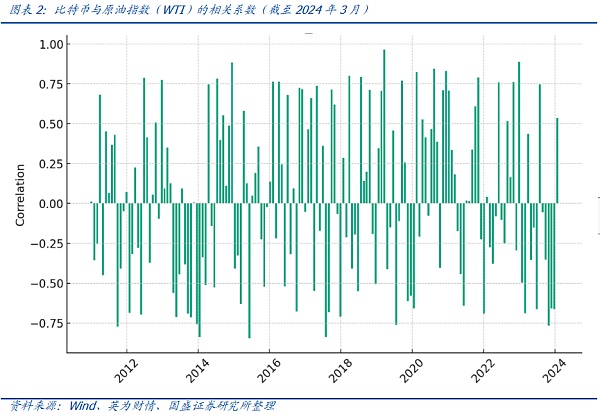

2.2.比特幣與原油無明顯相關性

從2010年以來的相關係數來看,比特幣價格與原油價格並沒有明顯的穩定相關性。兩者相關係數呈現無規律正負波動。原油作為重要的大宗商品,其價格受全球宏觀經濟狀況、供需以及地緣政治等多因素的影響。而這些因素對比特幣價格來說,還不構成主要的影響。雖然比特幣作為商品,於2017年登陸美國期貨市場,這是由於比特幣在美國監管規則方面仍處於早期混沌階段,屬於歷史特殊情況。

事實上,比特幣目前並不參與全球經濟生產運作實際活動,因此與原油表現出無相關性亦是合理的。

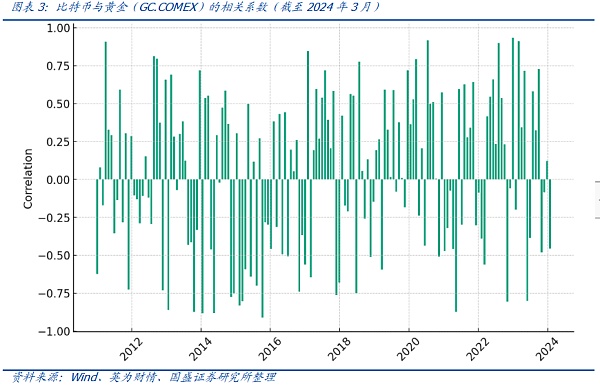

2.3.比特幣與黃金:相關性仍屬迷霧

2008年中本聰以《點對點電子現金系統》為比特幣正名,經過十多年,比特幣將成為「數位黃金」的觀點逐漸興起,持此種觀點的並非少數。黃金與比特幣供應量皆有限(嚴格來說,比特幣的供應量較黃金來說,更為固定),且有些觀點認為比特幣與黃金一樣,有成為法幣替代者的潛力,從避險角度來看,在一些特定時段地緣政治衝突下,比特幣也許會成為一部分人短期避險的選擇。因此,「數位黃金」也許是比特幣最具潛力的目標和定位。

從2010年以來的相關係數來看,比特幣價格與黃金價格相關性情況不明朗。在早期,比特幣市場不夠成熟,其市場表現更偏向高風險、高回報的資產,而市場參與者更多是青睞加密貨幣的粉絲群體,似乎與傳統資本市場投資者(尤其是機構投資者)並無太多關聯-與購買黃金的避險者,亦是不同族群。相較之下,傳統的黃金市場則較被視為避險資產,投資人更傾向在經濟不確定時購買黃金進行避險、保值。因此,這段時間內比特幣價格與黃金價格並無明顯相關性亦是反應了市場交易者的預期。隨著比特幣期貨、現貨ETF等品種登陸美國登市場,吸引了更多的傳統投資者和機構參與交易。那麼,是否市場開始將比特幣視為一種數位黃金,具有避險和對沖通貨膨脹功能的資產?

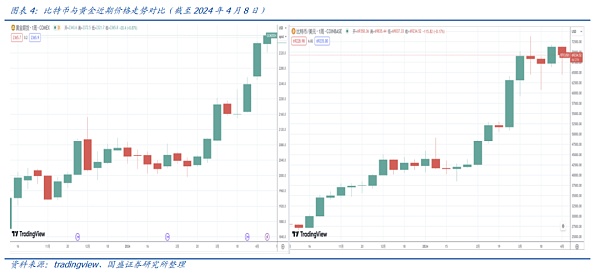

從比特幣與黃金相關係數來看,2020年後,兩者正相關時段逐漸增加。但從交易邏輯、波動率,以及短期對宏觀政策價格反應來看,兩者並非有內在邏輯的正向關聯。 2017年後,全球金融市場面臨許多不確定性,包括貿易戰、地緣政治緊張局勢等,再考慮到聯準會的寬鬆貨幣政策,黃金與比特幣都有各自上漲邏輯,從一段時期的價格來看,表現出一定的同向走勢。

然而,我們觀察近一個月的價格走勢會發現,黃金持續4週上漲,而比特幣在近4週則呈現明顯震盪,這種背離也許暗示出兩者有著內在不同的邏輯。

從參與群體、資金來源、用戶認知等內在邏輯來看,比特幣目前與黃金並不同,這點在比特幣與MSCI新興市場指數、尤其是與納斯達克指數的相關性分析中會進一步分析。

2.4.比特幣與MSCI新興市場指數有一定正相關性

自2020年起,比特幣與MSCI新興市場指數呈現較明顯的正相關,而在此之前,相關性並無明顯正負傾向。比特幣作為一種數位資產,從經濟產業鏈角度來看,與新興市場的發展並非直接相關。但如果從科技創新與資金對新興資產的態度來看,兩者相關性逐漸走強。這一點,從比特幣與納斯達克指數的相關性表現來看,更為明顯。

2.5.比特幣與納指趨於高度正相關

自2010年以來,比特幣與納斯達克指數呈現一定的正相關度,而2020年以後,比特幣指數和納指呈現強正相關。 2017年比特幣登陸美國期貨市場,2021年特斯拉購入比特幣以及2024年1月美國SEC批准比特幣現貨ETF,在此背景下,比特幣進入美國資本市場後,其表現出與納指越來越高的正向關聯性。可以推測,比特幣在美國資本市場資金的認知內,更體現為科技創新屬性、高風險屬性。

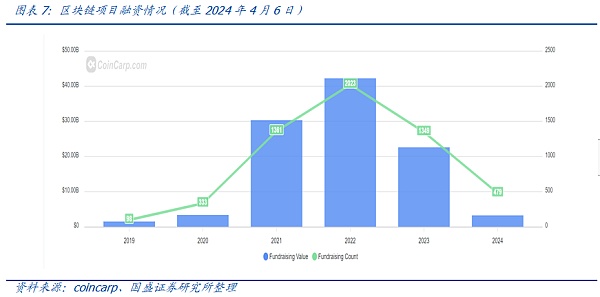

畢竟,比特幣採用區塊鏈技術建立起一個去中心化的價值網絡,首先是技術創新的結果,比特幣後續出現的以太坊等新興區塊鏈網絡,亦作為新興去中心化技術網絡,為新型網路應用提供基礎平台。區塊鏈網路是集技術和金融為一體的網路平台,其生態創新十分活躍,受到許多來自創投機構的資金青睞。因此,比特幣與納指越來越強的正相關,也就可以理解了。

回到微觀層面,將比特幣與納指走勢圖對比來看,2018至2021年之間,都體現為震盪,而2021年11月中下旬,兩者都達到一個歷史高點,其後的調整中,兩者在2022年10至11月間達到一個調整低點,再之後的走勢至今,均創出歷史新高。兩者表現出越來越高的正相關性。

一個有趣的觀點和想像:納指最重要的權重股目前有7隻(微軟、蘋果、Alphabet、英偉達、亞馬遜、META和特斯拉等),而比特幣更像是納指的第8隻重要權重。這種觀點並沒有嚴格的邏輯依據,但比特幣的科技創新和高風險屬性,與這7家公司有許多相似點,更何況事實上價格走勢的相關性更印證了這一點。此外,隨著比特幣ETF的通過,比特幣這項另類資產與美股直接打通,某種程度上也強化了美股市場對其定價能力。

3.比特幣距離「數位黃金」還有多遠?

數位黃金作為比特幣較為廣泛和最具標籤性的“願景”,目前來看,還有一些差距和限制條件。僅僅從能否成為數位黃金這個願景目標來看,我們認為,比特幣目前還具有以下幾個問題與限制:

1) 比特幣籌碼結構使得其成為儲備資產還有不小差距,這一點與黃金不同;

2) 比特幣分叉、量子攻擊等潛在問題;

3) 比特幣挖礦耗能、算力波動帶來的風險。

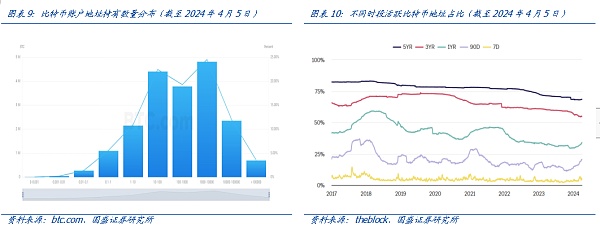

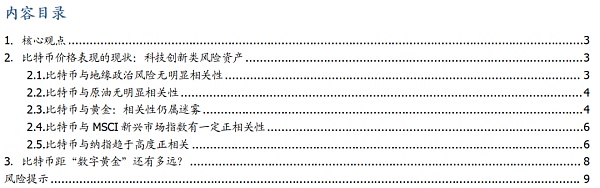

從鏈上資料可以看到,持有10-100枚、100-1000枚、1000-10000枚比特幣帳戶地址數量最多,三類地址均在400萬左右。而持有超過10萬枚比特幣帳戶地址數量則超過69萬個(數量佔比為3.54%),雖然一個人可以持有多個地址,從某種意義上來說,比特幣籌碼結構不夠分散,並未被足夠多的人採用,而相對來說,集中持有巨量數量比特幣的帳戶地址則又顯得過多。尤其是中本聰到底持有多少比特幣,其人到底現狀如何,亦是令市場不得不糾結的問題。在這樣的現狀下,比特幣成為國家儲備,顯然還有著不小的距離——畢竟全球主要國家(央行)在選擇將比特幣作為儲備資產的同時,不得不考慮到這樣的現實。

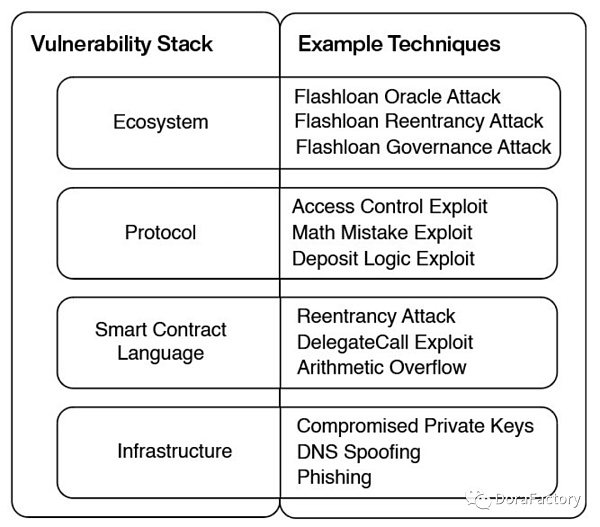

比特幣(及其他區塊鏈網路)面臨的分叉(fork)風險亦是區別於黃金的科技屬性風險,這方面貝萊德等機構在今年1月美國市場推出的比特幣現貨ETF(ishares, IBIT)招股書中也提到了這方面的風險。另外,隨著量子運算的發展,比特幣區塊鏈網路的加密演算法面臨相當嚴重的挑戰。當然,量子計算衝擊的可能是整個傳統資訊系統密碼學技術體系,但如果作為“數位黃金”,市場不得不考慮這方面的潛在風險。

再者,比特幣獨特的POW挖礦系統,為比特幣網路價值提供了算力安全壁壘,但同時,如果要成為“數字黃金”,比特幣挖礦巨大的能耗、以及礦場的穩定性等方面都是不得不考慮的問題。意外的算力波動、礦場管理等問題都會對這個「數位黃金」的含金量帶來挑戰。畢竟,黃金本身的保存和維護不需要這麼複雜的系統。