作者:Jupiter Zheng, 合夥人,HashKey Capital二級基金

5 月24 日,美國證券交易委員會(SEC)正式批准8 份以太坊現貨ETF 的19b-4 表格,

意味著監管機構的立場從強硬走向軟化,美國的以太坊現貨ETF 距最終上線似乎只差臨門一腳,市場情緒亦在近期被點燃,二級市場更是一片烈火烹調。

同時,形成鮮明對比的是,早在4 月30 日便「首吃螃蟹」,同時推出涵蓋比特幣、以太坊的6 支香港加密資產ETF,在過去近1 個月則顯得頗為落寞,甚至一度因「差強人意」的市場數據表現而處於飽受非議。

市場總是喜歡高估新事物的短期效應,而低估它們的長期影響力,本文就旨在釐清過去近1 個月,香港加密ETF 究竟表現如何?背後又有哪些誘因,市場忽略了哪些變量,接下來又可能走上怎樣的路徑?

數據裡的「低迷」與變數

4 月30 日,博時HashKey 比特幣ETF(3008.HK)、博時HashKey 以太幣ETF(3009.HK)、華夏比特幣ETF(3042.HK)、華夏以太幣ETF(3046.HK)、嘉年華比特幣現貨ETF(3439.HK)以及嘉實以太幣現貨ETF(3179.HK)這6 支虛擬資產現貨ETF 在港交所正式敲鐘上市,並開放交易。

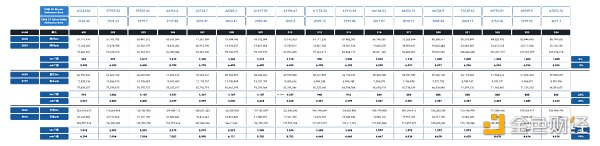

如果從開場數據來看的話,3 支比特幣現貨ETF 在4 月30 日的首日發行規模達到2.48 億美元(以太坊現貨ETF 為4500 萬美元),其實遠超美國比特幣現貨ETF 在1 月10 日約1.25 億美元的首發規模(剔除Grayscale),也說明了市場對香港加密ETF 的後續表現預期頗高。

而市場對這6 支香港加密ETF 的詬病,主要也是集中在其相對美國加密ETF 的「低迷」的交易量上:上市首日,香港6 支加密ETF 總交易量為8758 萬港元(約1120 萬美元),其中三支比特幣ETF 交易量為6,750 萬港元,尚不足美國比特幣現貨ETF 首日總交易量(46 億美元)的1%。

隨後交易量更是一路走低,5 月23 日甚至跌至100 萬美元以下。

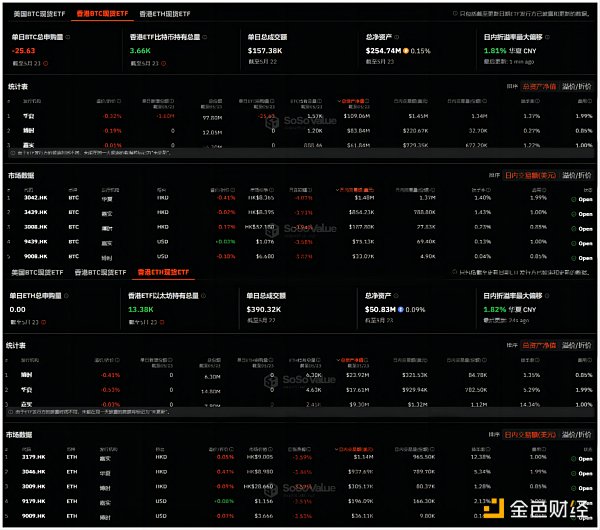

但值得注意的是,香港加密ETF 的交易量卻與資管規模呈現出了明顯的倒掛趨勢:截至2024 年5 月23 日,6 支香港虛擬資產現貨ETF 的總資管規模超3 億美元,其中比特幣現貨ETF 持有總量為3,660 枚BTC,總淨資產為2.54 億美元;以太坊現貨ETF 持有總量為1.338 萬枚ETH,總淨資產為5,083 萬美元,相較首日均小幅微增。

雖然從絕對體量上看,2.5 億美元的規模,仍遠遜於美國比特幣現貨ETF 約573 億美元的體量,但這其實忽視了客觀上香港ETF 市場和美國ETF 市場的“池子大小的差異」—香港ETF 市場的整體量也不過500 億美元,而美國ETF 市場規模則高達8.5 兆美元,相差約170 倍。

因此從相對佔比上看,2.5 億美元的比特幣現貨ETF 佔香港ETF 市場的0.5%,而573 億美元則占美國ETF 市場的0.67%,二者其實並非存在數量級的差距,同時這還是推出不到1 個月的表現,也從側面說明香港加密ETF 對香港本地金融市場的影響同樣巨大。

如果細看近1 個月來香港加密ETF 內部數據變化,華夏、嘉實、博時HashKey 三家也呈現出此消彼長的態勢:

華夏、嘉實的BTC、ETH 持倉量均出現明顯下滑,而博時HashKey 後發勢頭尚可,總資管規模超1 億美元,超過總量的33%,較首日增長3000萬美元——目前博時HashKey 的ETH 持股第一,BTC 則僅次於華夏,且差距從最初的上千枚迅速縮窄至不到500 枚。

超預期批復背後「甜蜜的煩惱」

數據不會說謊,香港加密ETF 交易量與規模走勢倒掛的背後,其實映射出一種「結構性」的潛流——利益攸關的多方正打磨流程、疏通堵點,

如果回看本輪香港監管機構批准並一口氣推出6 支加密ETF 的節奏,會發現最主要的一個市場回饋,就是「情理之中,意料之外」:

-

情理之中在於,自2022 年港府大踏步擁抱虛擬資產與Web3 之後,一系列相關政策與監管框架就在穩步推進,其中就包括大家翹首期待的加密資產ETF,因此各利益攸關方早就開始緊鑼密鼓進行籌備;

-

意料之外則在於,各方對ETF 通過的判斷多集中在三季度或下半年,故一直在循序漸進打磨營運流程、技術對接等問題,但港府卻出乎意料地在4 月份提速,批復進度大大超乎了市場預期,使得各方不得不先將精力放在材料申報等工作上,原定的部署計劃則不適配了。

簡言之,這就導致利益攸關的各方將申請工作前置,而原先準備細細打磨的運營、渠道、產品等維度的問題尚未完全解決,則就只能放在ETF 上線之後進行“補課」,從而造成了一些明顯的「甜蜜的煩惱」。

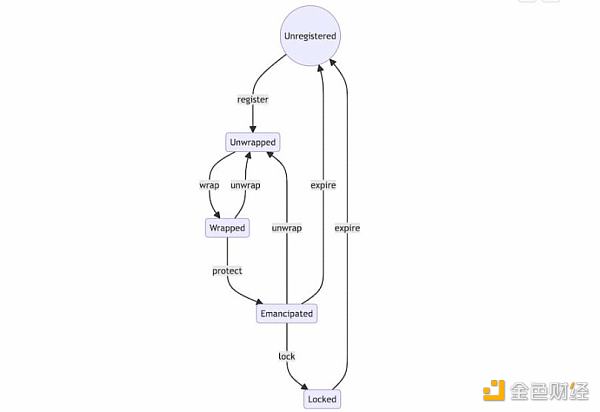

這裡也不得不提及香港加密貨幣ETF 首創的實物申贖模式(即持幣申贖),允許投資者直接使用比特幣和以太幣認購ETF 股份——投資者可以直接持BTC、ETH 申購ETF 份額,支持現金贖回,同時現金申購ETF 的份額,也支持BTC、ETH 贖回。以博時HashKey發行的3008.HK和3009.HK為例,3008每一股對應1/10000份BTC, 3009每一股對應1/1000份ETH。

參與證券商:招商證券國際,Mirae Asset證券,勝利證券,艾德證券

做市商:Eclipse Options (HK) Limited,Jane Street Asia Trading Limited,Optiver Trading Hong Kong Limited,Vivienne Court Trading Pty. Ltd.

此創新機制的優點在於幫助投資者實現了虛擬資產和傳統資產的雙向流通,但同時又涉及了利害關係人的多方角色:

-

參與交易商(PD),是ETF 發行人(博時HashKey、華夏、嘉實)選擇的機構,承擔在一級市場新增ETF 單位的責任,目前有勝利證券、招商證券國際、勝利證券、華贏證券等;

-

券商,是投資者進行ETF 二級市場交易的主要管道,投資者可以透過券商帳戶像股票交易一樣買賣ETF 份額;

-

託管商,負責保管ETF 對應的加密資產,並確保資產的安全;

-

做市商,提供ETF 做市服務,負責在二級市場買賣ETF 份額,以確保市場流動性;

所以需要參與交易商(PD)、券商、託管商/交易所、做市商等不同機構之間進行磨合,以配合打通整個交易鏈的堵點。

也即每一個環節的對接效率,就成了ETF 上線跑起來之後各方需要磨合解決的一個大問題,以上圖的博時HashKey 加密ETF 的持幣申購為例:

-

投資人需先在PD 處開立帳戶;

-

然後在規定時間內提交ETF 份額創建指令;

-

再向PD 打幣,而幣將被託管至HashKey 託管服務中;

-

隨後香港中央計算所創建ETF 份額,並發送至PD 處,再透過PD 給到券商;

-

而後續還需要普通投資者在券商裡進行交易;

其間涉及PD/券商開戶過程中的投資者KYC 資訊對接、一級市場的申購創建份額、PD 和託管商之間的對接、PD 和券商之間的對接等等,這也是目前的主要卡點,所以不少資金尤其是一級市場資金還在維持觀望,這也容易造成一種負回饋惡性循環,即交易量低迷→套利機構進場緩慢→交易量持續低迷。

不過一切都在慢慢解決,近1 個月來資管規模的變化趨勢就是明顯的例證。

加密ETF 或仍需2 個月發酵

因此,從這個角度來看,香港加密ETF 的實際表現仍需時間發酵,如果根據目前的實際情況進行估計,預計還需約至少1-2 個月時間去打磨和理順相關營運流程、渠道、技術對接等細節。

那我們不妨展望一下, 2 個月後,香港加密ETF 市場可能會迎來那些值得期待的改變?

首先,後續隨著營運流程、技術對接等的優化,越來越多的PD、券商等角色入場後,他們原先的客戶群也會自然而然地成為增量用戶的種子池,實現覆蓋用戶、可觸達資金的體量躍遷,無疑將極大拓展香港加密ETF 的未來想像。

同時,2 個月後,如今保持觀望、需要更多時間進行評估的傳統金融機構,也可以基於ETF 產品推出槓桿、借貸、資管等更多衍生產品,實現此前難以直接使用比特幣實物資產完成落地的金融創新,滿足各類投資人佈局加密資產的需求。

二者也可以互相促進,形成一個正回饋的路徑-更多PD、券商與更多用戶的接入,會進一步促進加密ETF 的更多金融創新,而各種基於現貨ETF 的結構性產品及衍生性商品也會為香港市場帶來更多可能性,實現良性循環。

同時,還有一個新的最大變數值得格外關注——對機構而言,香港以太坊現貨ETF,已然成為一個「搶跑」美國ETF 的時間窗口。

原因便在於雖然美SEC 批准了8 份以太坊現貨ETF 的19b-4 表格,但當下仍屬於「靴子最終落地」的等待階段,市場普遍預計其離正式推出還需至少1-2 個月的時間。

那在這個窗口期內,對以太坊現貨ETF 感興趣,尤其是想提前埋伏接下來增量資金入場、ETH 大規模上漲的機構資金,就可以透過香港ETF 這個安全且合規的便宜管道,相對其他玩家實現“搶跑”,率先佈局這個近乎明牌的Alpha 機會。

小結

《等待果陀》中,戈多像徵著希望和美好的未來,而對如今的香港加密ETF 來說,當下的戈多,就是整個交易流程不同機構之間的磨合優化。

交易量與規模走勢倒掛背後,利益攸關的多方正打磨流程、疏通堵點,2 個月後,或許才是香港ETF 起量並迎來真正開場的關鍵節點。