一、聯準會仍在觀望降息條件,但全球降息週期或已開啟

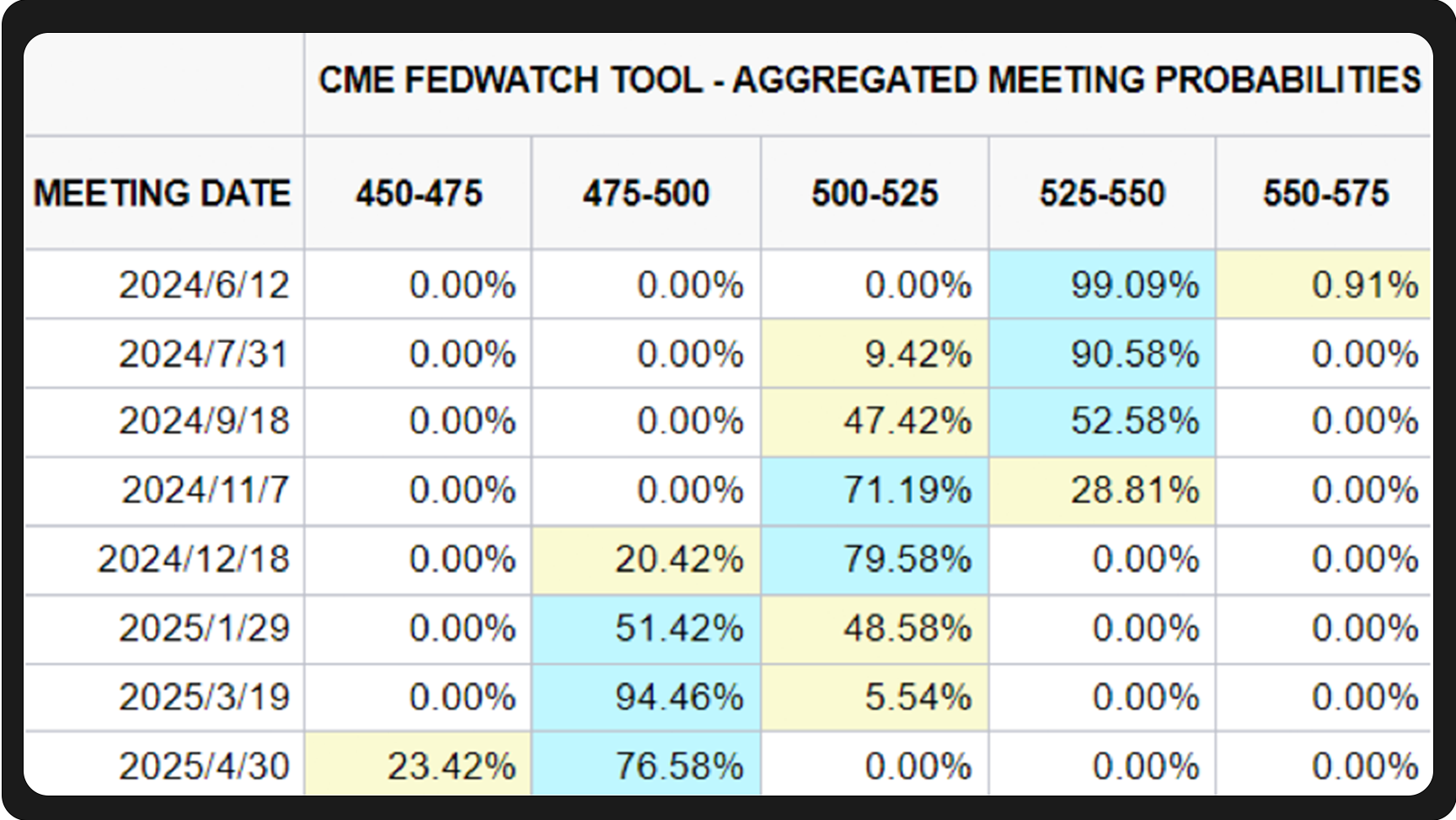

本月初,聯準會在貨幣政策委員會FOMC宣布,聯邦基金利率的目標區間仍為5.25%至5.50%,同時將從6月起放緩QT。整個會議基本上還在圍繞著「通膨仍然很高、降息仍需觀望」在做文章,符合市場預期。目前市場認為9月能夠降息的機率接近一半,到年底必然降息。

隨著時間推移到月底,聯準會理事Christopher Waller進一步明確了未來降息的具體條件,為市場提供了更清晰的指引。 Waller表示,在勞動市場沒有顯著走弱的情況下,需要再看到三至五個月的較好的通膨數據才會考慮在年底降息。

Waller的話很有道理。美國4月最新CPI數據符合市場預期(上漲3.4%),勞動市場儘管暫時不如市場預期(4月非農就業人數增加17.5萬人),但初申失業金人數仍處於歷史較低水平,就業市場韌性仍在。而5月Markit製造業PMI(初值)上升至50.9,高於市場預期的49.9和前值50.0,服務業PMI(初值)上升至54.8,大幅高於市場預期的51.2和前值51.3。因此,聯準會確實還需要觀望。

不過,儘管聯準會仍在觀望,但已有一些跡象顯示降息即將開始。本月19日,聯準會和另外兩家聯邦監管機構正在製定一項新計劃,新計劃將放寬先前提案中的大銀行資本上調要求,此前的計劃要求美國大型銀行將資本金提高近20%,新計劃可能只是原計劃的一半左右。這表明聯準會已經允許銀行提高貸款比例,緩解利潤危機,而這被視為降息的重要訊號之一。

從全球來看,其實降息週期差不多已經啟動。野村證券在最新的報告中指出,全球降息週期已經在進行中,已有十幾個主要的中央銀行降息。野村預計,從現在到6月底,歐洲央行、瑞士國家銀行、加拿大銀行、波蘭國家銀行將降息。在全球降息週期的大背景下,美國降息也會是遲早的事。

二、英偉達繼續創歷史新高,降息週期或改變美股風格

英偉達(NVDA)在5月22日公佈了自己2025財年的第一份業績報告,大超市場預期:營收年增262%至260億美元,遠超市場普遍預期的245億美元,創歷史新高;淨利潤年增620%至148.8億美元,調整後每股收益為6.12美元,季增19%、年增461%,市場預期為5.59美元;數據中心營收年增427%至226億美元,市場預期為221億美元,創歷史新高;預計Q2營收增至280億美元,市場預期為268億美元。

隨後的5月23日開盤,英偉達(NVDA)最高上漲11.92%,總市值超過2.6兆美元,成為美國股市值第三大公司,超越整個德國股市的市值。有趣的是,同天除英偉達外,美股「big7」中其他六家公司(蘋果、特斯拉、微軟、亞馬遜、META、Alphabet)全部下跌。因此有人調侃「現在美股全靠英偉達撐著」。

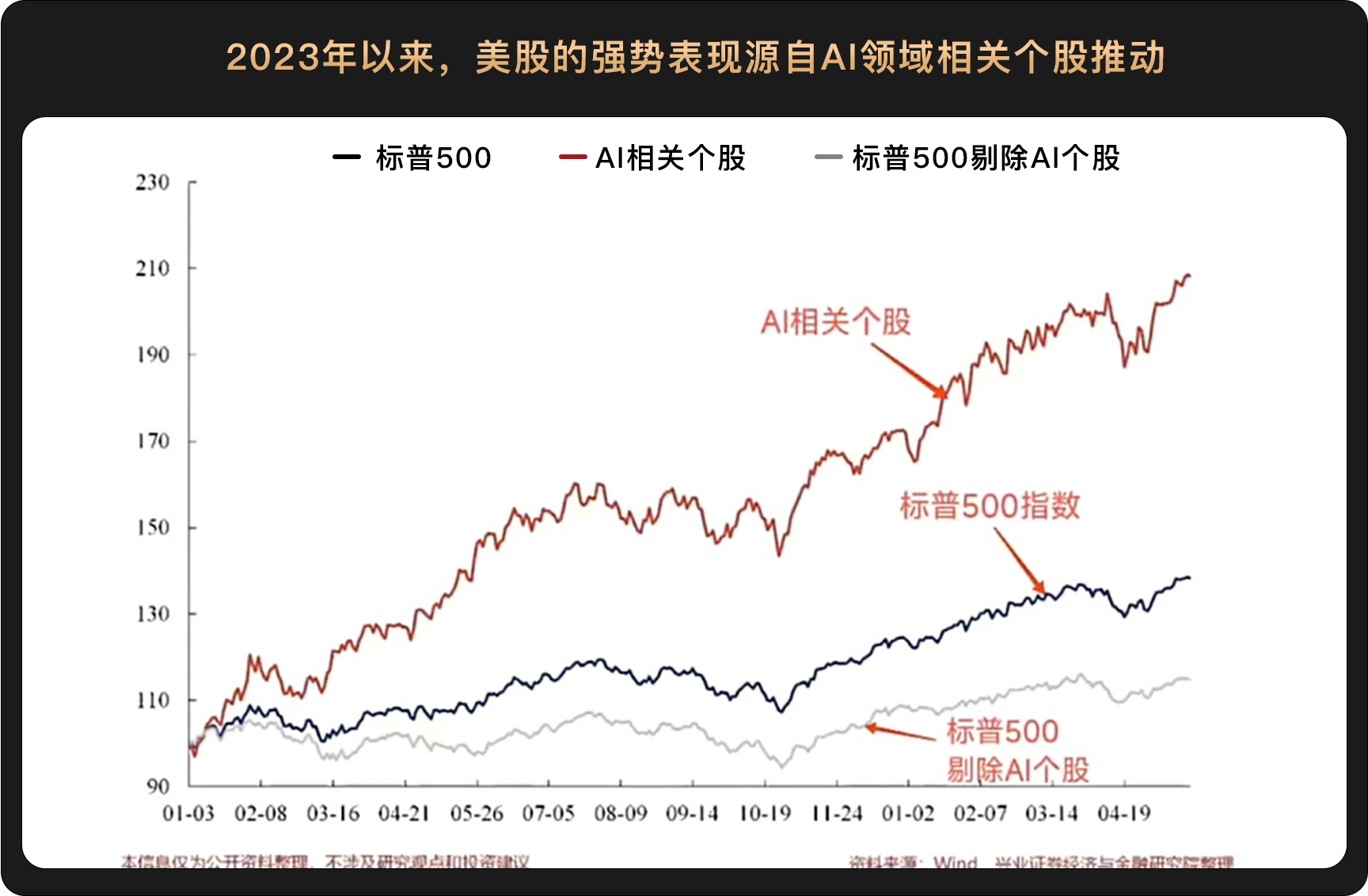

其實這話不無道理。美股自去年以來的漲幅幾乎全部得益於AI板塊,剔除AI板塊,其他個股的漲幅甚少。

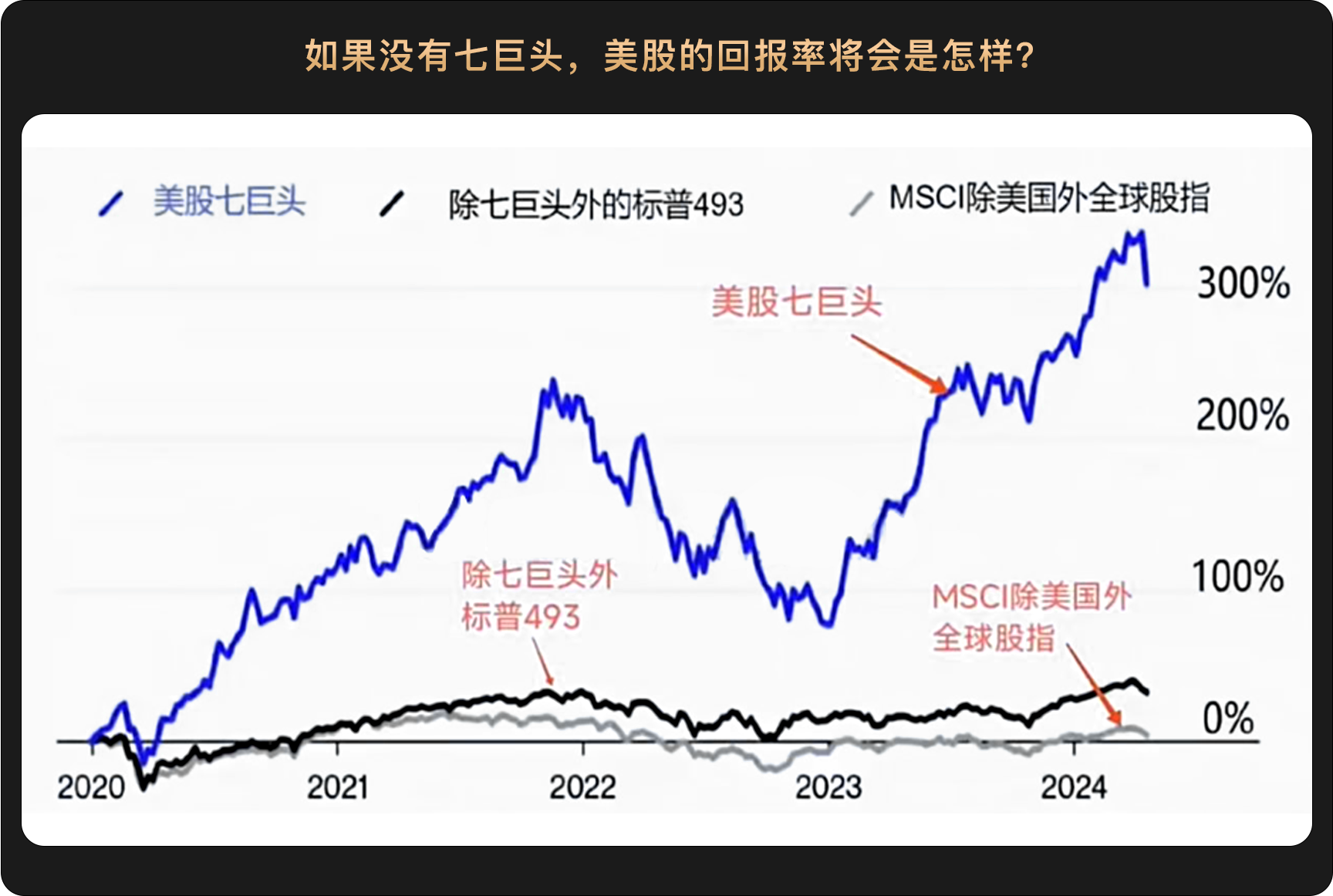

如果我們把時間線拉得更長,可以發現與AI強相關的「big7」幾乎撐起了整個美股。剔除這七家公司,美股殖利率其實並不高,而全球剔除美股以外的其他市場漲幅幾乎為0。

因此可以說,近年來全球市場的上漲幾乎都源自於美國的科技革新。這並不是好現象,由AI帶動的市場必然也會因為AI泡沫的破裂而迎來巨大的下跌,甚至有人說「英偉達見頂之日就是美股下跌的開始」。

不過,由於降息週期的即將開啟,流動性的充裕可能會對沖掉可能存在的AI泡沫風險。在升息週期中,市場會先擁抱最具確定性的板塊以滿足避險需求,由此產生了極致的AI抱團行情。而降息週期的到來將提高市場的流動性與風險偏好,屆時「枯竭」長久的非AI板塊或許也將迎來春天,美股風格或將迎來改變。

三、加密利好接踵而來,以太坊現貨ETF“箭在弦上”

“多年的媳婦熬成婆”,加密投資者們在經歷了無聊的四月之後,終於在本月迎來了市場的新一波活力:比特幣最高回到71000美元上方,以太坊更是在5月21日暴漲超20%,隨後最高逼近4,000美元。

關於這次暴力反彈,核心原因還是美國傳來關於以太坊ETF的超預期利好。儘管市場正式發酵要等到5月24日左右,但在5月21日市場就迎來了暴力反彈,隨後出現了一波兌現。然而市場並未真正下調,而是進入震盪,顯示市場認為這個利好是長期的。

5月24日,SEC正式批准了關於以太坊ETF的19b-4文件,S-1文件尚未批准。其中,19b-4規則是SEC制定的一項規則,旨在規範證券交易所交易場上市的證券交易。該規則要求證券交易所必須制定並實施合理的規則,以防止操縱、欺詐和不公平的交易行為。而S-1表格是SEC要求上市公司在首次公開發行(IPO)時提交的註冊聲明表。換句話說,SEC已經批准了關於以太坊ETF上市的各種細則,但尚未批准任何一家機構的現貨產品正式上市。儘管S-1還未被批准,但規則已經制定,表明可以上市以太坊現貨ETF,因此未來上市是板上釘釘的事情。

在適逢以太坊現貨ETF通過之際,FIT21法案也獲得了眾議院的投票通過。該法案規範了數位資產的監管框架,明確定義了什麼是數位資產以及SEC和CFCT權力劃分職責,為未來更多加密資產申請現貨ETF,以及合規化道路做出了指引。

長期以來,SEC都對加密產業保持著「曖昧且拒絕」的態度,試圖以一種「強硬的含糊其辭」排斥加密資產。而如今卻以超乎市場預期的姿態批復了以太坊現貨ETF,著實令人吃驚。然而,這種突發性的轉變或許並非偶然,美國兩黨或正在將加密資產作為政治博弈的籌碼。

5月16日,美國參議院一些民主黨議員與共和黨議員聯手,投票通過了廢除SAB 121法案,該法案是為託管加密貨幣的公司建立會計標準,意味著銀行託管加密貨幣也必須持有相應現金。儘管美國總統拜登先前表示將會投否決票,讓SAB 121繼續存在,但推翻SAB 121或許只是時間問題。 SAB 121釋放出一個關鍵信號,一些民主黨議員一直在金融和科技事務上跟隨參議員伊麗莎白·沃倫的領導,現在他們打破了與沃倫的一致,反對SEC的過度幹預,這可能標誌著民主黨加密貨幣政策的重大轉變。

而共和黨這邊,川普更是喊出了「確保加密貨幣的未來發生在美國」的口號。川普試圖以高調的方式拉攏加密資產持有者,以期待獲得這些人的選票。

總之,整個5月可謂是利好頻發,加密資產正以超出預期的速度被傳統世界所接納,為牛市再添一把火。

四、結語

全球貨幣政策的寬鬆趨勢正在形成。雖然聯準會對降息持謹慎態度,但鮑威爾的演講和野村的報告都暗示了降息的可能性。此外,其他主要央行的降息行動,以及聯準會對銀行資本金比例要求的放寬,都指向了全球範圍內的貨幣寬鬆政策。應密切注意這些訊號,並考慮在債券市場和與利率敏感的資產中尋找機會。

科技業的強勁表現仍在持續。英偉達的財報超出市場預期,美股三大指數的持續新高顯示科技股的成長潛力。持續關注科技業的創新領導者,並評估其長期成長潛力。

SEC可能放棄將以太坊視為證券的觀點,以及FIT21提案的出現,都表明加密貨幣行業正在逐步走向合規化,既為加密貨幣市場帶來了積極的發展,也為投資者提供了新的投資機會。