來源:Grayscale;編譯:白水,金色財經

-

在監管機構批准美國市場現貨以太坊ETF 的初始申請後,加密貨幣市場升值,以太坊的表現優於更廣泛的加密貨幣市場。

-

同樣在本月,與加密貨幣相關的立法在國會取得了進展。哈里斯民調代表Grayscale 進行的最新調查發現,在11 月的選舉之前,加密貨幣仍然是兩黨共同關心的問題。

-

金融加密貨幣產業引領Grayscale 的加密貨幣產業,而比特幣則略微落後於大盤,儘管美國現貨比特幣ETF 的淨流入有所增加。

-

Grayscale Research 認為數位資產前景良好,雖然宏觀市場已經定價為一帆風順,可能會受到不利意外的影響。

2024 年5 月,隨著美國監管機構似乎為現貨以太坊交易所交易基金(ETF) 的交易鋪平了道路,加密貨幣市場出現反彈。與2024 年1 月上市的現貨比特幣ETF 一樣,這些新產品可能會向更廣泛的投資者開放加密資產類別,並可能有助於加速公共區塊鏈的採用。

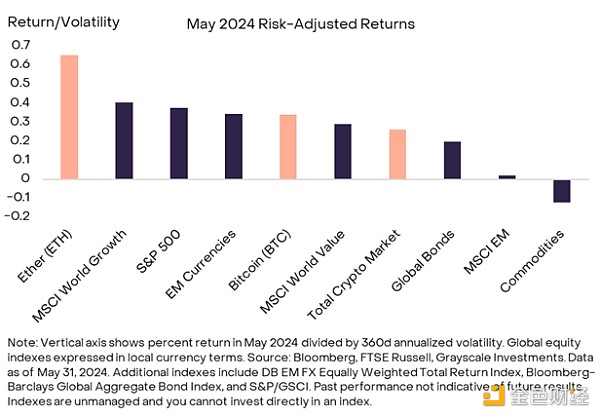

除了大宗商品外,由於市場波動性普遍下降,大多數傳統資產類別在當月都實現正回報。在風險調整後(即考慮到每種資產的波動性),潛力大的資產和新興市場(EM) 貨幣領漲(圖表1)。 ETH 在絕對值和風險調整後均表現出色,而比特幣的風險調整後回報率則處於傳統資產的中間水平。富時灰階加密貨幣產業總市場指數(衡量最大且流動性最強的數位資產報酬率的指標)在2024 年5 月上漲了15%,市值達到2.3 兆美元。

圖1:以太幣表現優於傳統資產與加密貨幣市場

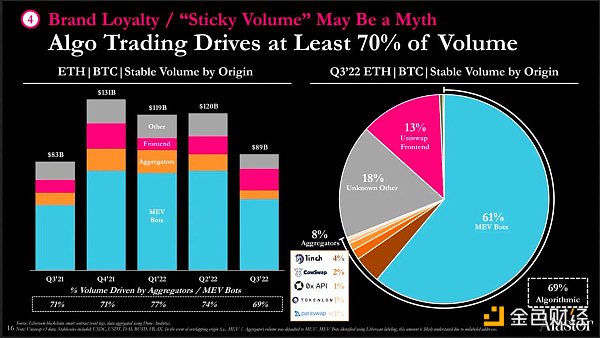

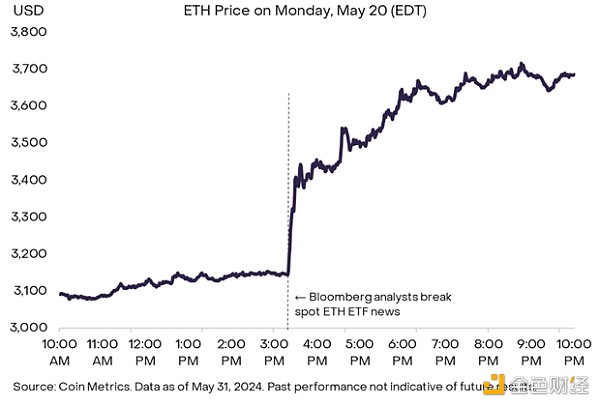

2024 年5 月23 日,美國證券交易委員會(SEC) 批准了幾家發行人提交的19b-4 表格,用於現貨以太坊ETF,這表明這些產品在美國交易所上市取得了顯著進展。就在幾天前,SEC 的批准似乎不太可能;一週前,去中心化預測平台Polymarket 的估計表明批准的可能性僅為10% 左右。由於沒有預料到會獲得批准,當彭博分析師於5 月20 日爆出可能獲得批准的消息時,ETH 的價格在接下來的五個小時內上漲了約17%(圖表2)。

圖2:美國可能批准現貨ETF,ETH 價格飆升

根據國際先例,Grayscale Research 認為,現貨以太坊ETF 的需求量將達到現貨比特幣ETF 的25%-30%(有關更多詳細信息,請參閱我們的報告《以太坊現狀》)。從長遠來看,以太坊的市值很可能取決於網路的費用收入和其他基本面,但從短期來看,新ETF 需求的增加可能會對代幣的價格產生影響。雖然這些產品至少在最初不允許質押,但我們預計這不會對投資者需求產生重大影響。以太坊的質押收益率僅3.6%,網路上所有基本交易費用都會被銷毀,從而以減少的供應量獎勵所有代幣持有者。[1]

除了意外批准與現貨以太坊ETF 相關的申請外,國會還在與加密行業監管相關的各種立法方面取得了進展。 5 月8 日,眾議院投票通過一項決議,廢除美國證券交易委員會會計公告(SAB) 121,該公告要求銀行對託管的數位資產持有資本,從而限制其參與託管服務;儘管白宮威脅要否決,但仍有71 名民主黨人投票支持該規則。[2] 參議院隨後通過了這項立法——也是以兩黨一致通過。 5 月31 日星期五,拜登總統以需要保護消費者為由否決了該法案。[3] 本月晚些時候,即5 月22 日,眾議院通過了另一項以加密貨幣為重點的法案,即《21 世紀金融創新和技術法案》(FIT21)。該立法將為加密貨幣提供全面的監管框架[4],目前已提交參議院審議。在這些最近的立法舉措的背景下,哈里斯民意調查代表Grayscale 進行的最新調查發現,加密貨幣是一個兩黨問題,共和黨(18%) 和民主黨(19%) 的持有率相似(詳情請參閱2024 年大選:加密貨幣的角色)。

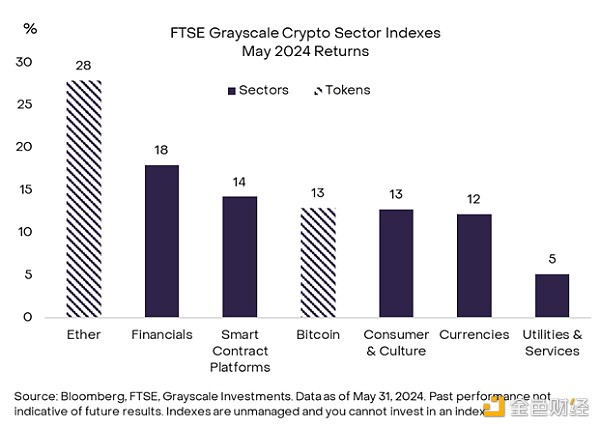

從加密貨幣產業的角度來看,2024 年5 月表現最好的細分市場是金融、消費與文化以及智慧合約平台,其中包括以太幣(圖3)。如下文進一步討論的那樣,金融加密貨幣行業可能受益於現貨以太坊ETF 批准的進展,因為以太坊網路是大多數DeFi 活動和許多代幣化項目的所在地。消費與文化方面的加密貨幣領域因某些memecoin 的強勢而受到提振——這些代幣主要用於娛樂價值並與網路文化有關。[5] 一些與電玩遊戲相關的資產也提升了消費與文化加密貨幣產業的回報。[6]

圖3:金融相關的加密領域表現優異

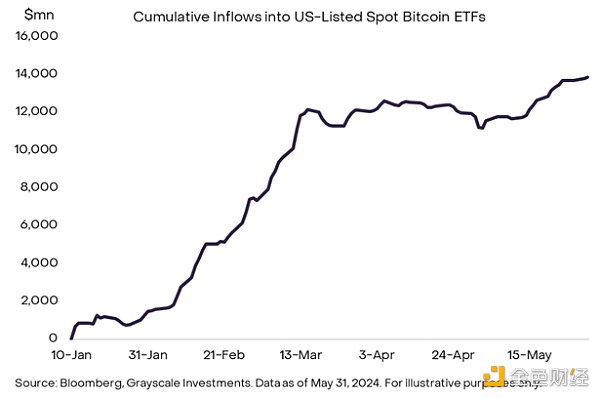

比特幣是加密貨幣板塊中市值最大的加密資產組成部分,其漲幅略低於大盤,5 月上漲了13%。[7] 美國上市的現貨比特幣ETF 的資金流入量在當月有所回升,總額達21 億美元。[8] 自1 月11 日推出以來,現貨比特幣ETF 累積流入量已接近140 億美元(圖4)。同時,比特幣的價格可能因關注與Mt Gox 相關的代幣可能被拋售而受到抑制。這家破產的加密貨幣交易所一度處理了超過70% 的比特幣交易量,但過去十年來,它一直在努力擺脫破產。去年9 月,破產受託人宣布債權人償還將於2024 年10 月開始。上個月底,與破產交易所相關的錢包開始將比特幣轉移到鏈上,重新將焦點放在加密貨幣市場的銷售上。[9]Mt Gox持有價值近100 億美元的比特幣[10],因此如果將其兌換成法定貨幣,銷售可能會產生重大影響。

圖4:現貨比特幣ETF 累計流入資金接近140 億美元

金融加密貨幣板塊主要受到Uniswap (UNI) 和Celsius (CEL) 代幣上漲的支撐。[11] Uniswap 是一個基於以太坊的自動做市商,允許進行沒有中介的去中心化代幣交易。市場似乎將現貨ETH ETF 的部分批准解讀為對包括UNI 在內的去中心化金融(DeFi) 代幣總體有利。雖然UNI 整個月的月表現強勁,但在5 月31 日,一項旨在將協議部分費用收入直接分配給代幣持有者的治理投票被推遲,導致當天價格下跌6%。另外,在破產的加密貨幣貸方破產過程中,超過90% 的代幣供應被銷毀,CEL 代幣上漲了約750%。[12]

最後,在公用事業和服務加密貨幣板塊中,回報主要受到Chainlink (LINK)、以太坊名稱服務(ENS) 和Livepeer (LPT) 成長的推動。 LINK 的上漲似乎反映了以下消息:預言機網絡的聯合創始人將與支付服務SWIFT 的代表一起出席共識會議,以及Chainlink 與美國存管信託和清算公司(DTCC) 之間的試點計劃結束——這兩個跡像都可能是傳統金融機構採用公共區塊鏈的跡象。[13] 開發ENS 軟體的組織ENS Labs 宣布了該專案的各種升級,包括計劃過渡到以太坊Layer 2。[14] 最後,Livepeer 宣布了一個子網,旨在支援GPU 共享和其他與人工智慧(AI) 產業相關的活動(請參閱我們的報告《人工智慧和加密協同效應的出現》)。[15]

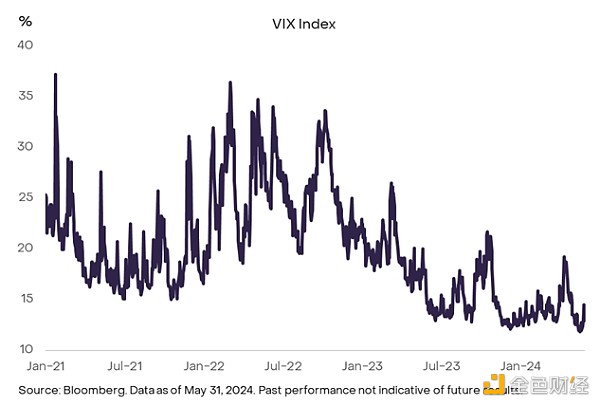

加密市場受益於各種順風因素,包括穩定流入美國上市的現貨比特幣ETF、國會兩黨為行業帶來監管清晰度而做出的努力以及以太坊生態系統內活動的增長。只要宏觀市場背景保持良好,Grayscale Research 認為估值可以在整個(北半球)夏季及以後繼續攀升。然而,必須強調的是,金融市場已經為一帆風順做好了準備:許多傳統資產的隱含波動率已經下降(圖5)。因此,儘管有利的背景可能持續,但市場可能會受到經濟前景、聯準會貨幣政策和/或即將到來的美國總統大選的不利消息的影響。

圖5:隱含波動率跌至區間低端

參考資料

[1] 來源:StakingRewards.com。數據截至2024 年5 月31 日。

[2] 資料來源:Axios、American Banker。

[3] 來源:Axios、The Block。

[4] 來源:眾議院金融服務委員會。

[5] 5 月中旬,由於交易員Keith Gill(又名Roaring Kitty)的X 帳戶重新激活,公開股票市場也出現了類似的情況。來源:紐約時報。

[6] 例如,IMX (+13%)、PRIME (+18%) 和YGG (+24%)。來源:Artemis。數據截至2024 年5 月31 日。

[7] 來源:Artemis。數據截至2024 年5 月31 日。

[8] 來源:Bloomberg、Grayscale Investments。數據截至2024 年5 月31 日。

[9] 來源:The Block。

[10] 來源:Arkham。數據截至2024 年5 月31 日。該資產還持有約141k 比特幣現金。

[11] 「PEOPLE」在2024 年5 月也為金融加密產業的回報做出了重大貢獻。

[12] 來源:Artemis,Etherscan。數據截至2024 年5 月31 日。

[13] 來源:Decrypt,CoinDesk。

[14] 來源:The Block。

[15] 來源:Livepeer。