目前,比特幣價格在其歷史高峰下方不遠位置繼續進行盤整,而長期投資者也開始自2023年12月以來首次開始重新儲蓄比特幣資產。同時,隨著第一批以太坊現貨ETF歷史性地在美國獲批上市,以太幣價格也相應地上漲了20%。

摘要

儘管自3月以來比特幣和以太坊的價格一直在小幅波動中進行橫盤整理,但是在經歷了歷史價格峰值之後,這兩種資產的市場依舊在長期盤整之後表現出了相對的強勢。

美國證券交易委員會(SEC)對以太坊現貨ETF的批准給了市場一個驚喜,導致ETH價格上漲幅度超過了20%。

美國的比特幣現貨ETF淨流量在經歷四週的淨流出後再次轉正,這表明來自傳統金融領域的需求有所回升。

長期持有者的賣出壓力已顯著下降,而投資者的行為則回歸到資產累積的模式,這表明市場需要更高的波動性來推動下一波浪潮。

蓄勢回彈

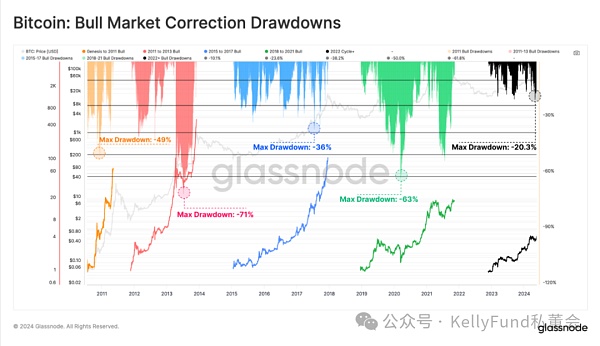

在歷經了FTX崩潰以來比特幣價格下探的最低點(-20.3%)之後,比特幣價格開始重新向歷史高峰迴升,並於5月20日達到了7.1萬美元。相較於以往的情況,2023-24年的上升趨勢中價格回撤的模式似乎和2015-17年牛市中出現的回撤非常相似。

2015-17年的上升趨勢發生在比特幣的起步階段,當時該資產類別尚未可用的衍生性商品加以分析。但現在我們可以將之與目前的市場結構進行比較,分析顯示2023-24年的上升趨勢可能主要是來自由現貨驅動的市場。美國現貨ETF的推出和資金流入則正好佐證了這個論點。

圖一:比特幣牛市調整回撤

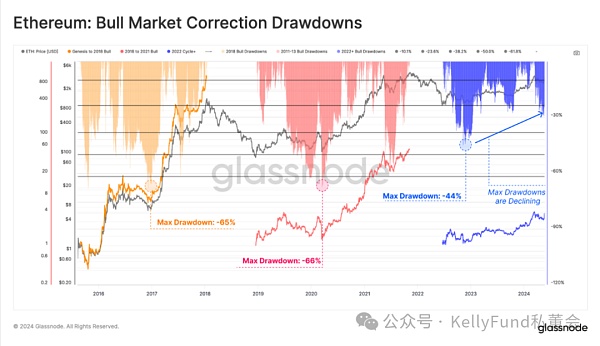

自FTX崩潰所產生的那次低點以來,與先前的週期相比,以太坊的調整幅度則明顯較小。這種市場結構表明,在每次連續回檔之間,市場韌性正得到一定程度地增強,同時下行的波動性也在減少。

然而,值得強調的是,相對於比特幣,以太坊的復甦速度較慢。過去兩年,與其他的頭部加密資產相比,ETH的表現可謂明顯不佳,這主要表現為相對較為疲軟的ETH/BTC比率。

儘管如此,美國以太坊現貨ETF的批准是一個在廣泛意義上出乎意料的進展,它可能為刺激ETH/BTC比率的走強提供必要的催化作用。

圖二:以太坊牛市調整回撤

「鑽石之手」主導市場

(註:「鑽石之手」指那些持有高波動性的金融資產,且在極高的拋售壓力下也堅持持有它們的投資者)

隨著價格因新的買方壓力而上漲,來自長期持有者的賣方壓力的重要性也隨之增長。因此,我們可以透過評估長期持有者群體的未實現利潤來衡量那些足以刺激他們出售資產的原因,並透過他們的已實現利潤來評估賣方的實際情況。

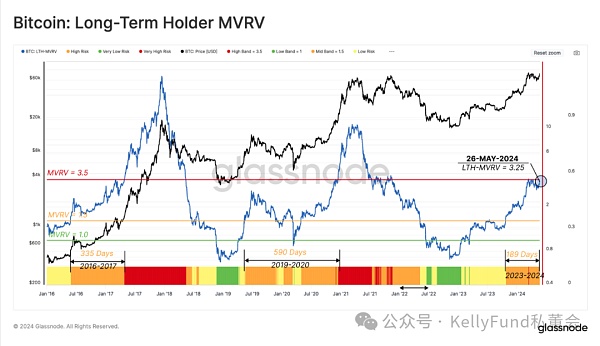

首先,長期持有者的MVRV比率反映了其平均未實現利潤的倍率。從歷史上看,熊市和牛市之間的過渡階段長期持有者的交易利潤在1.5以上,但低於3.5 ,且該階段可持續一到兩年。

如果市場上漲趨勢得以持續,並最終在此過程中形成新的歷史價格峰值,則長期持有的未實現利潤將會擴大。這將大大提高他們的拋售慾望,並最終導致一定程度的賣方壓力,從而逐漸耗盡市場上出現的需求。

圖八:比特幣長期持有者MVRV

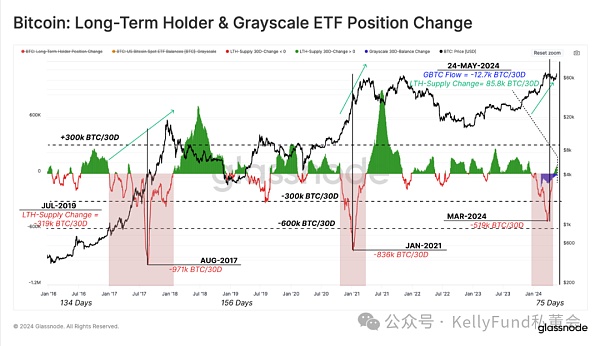

作為本次分析的總結,我們將透過來自長期持有者的供應量的30日淨部位變化來評估長期持有者的支出率。在3月份比特幣邁向新的歷史高峰的階段,市場經歷了第一次主要的來自長期持有者的資產分配。

在過去的兩次多頭市場中,長期持有者的淨分配率達到了83.6萬至97.1萬比特幣/月。目前,來自他們的淨拋售壓力在3月底達到了51.9萬比特幣/月的峰值,其中約20%來自灰階ETF的持有者。

在經歷了這種「揮霍」狀態之後,市場迎來了一段冷靜期,資產的局部累積導致來自長期持有者的總供應量每月增長約12,000比特幣。

圖九:長期持有者及灰階的ETF持倉變動

總結

在比特幣價格創下73,000美元的歷史新高之後,隨著大量長期持有者開始重新分配他們的比特幣資產,賣方壓力明顯縮小。隨後,長期持有者自2023年12月以來首次開始重新累積比特幣。除此之外,市場對現貨比特幣ETF的需求也明顯回升,這導致市場中出現正面的資金流入,並反映出巨大的買方壓力。

此外,隨著SEC批准美國以太坊現貨ETF,比特幣和以太坊之間的競爭環境變得勢均力敵。這使得數位資產在整個傳統金融體系中得以進一步深化其存在,同時也是該產業向前邁出的重要一步。