撰文:Pascal Hügli;編按:Chris,Techub News

比特幣正在經歷一場重大的變化,人們對其性質有不同的看法。有些人將其視為日常交易的貨幣,有些人則將其視為現代等同於黃金的儲值工具,還有一些人認為它是一個去中心化的全球平台,用於保護和驗證發生在區塊鏈外部的交易。雖然這些觀點都在某種程度上反映了比特幣的特性,但比特幣正日益確立自己作為數位基礎貨幣的地位。

比特幣的運作方式類似於持有實體黃金,充當通膨對沖工具,並提供類似美元的貨幣單位,比特幣正在重新定義貨幣基礎資產的概念。其透明的演算法和固定的2,100 萬枚供應量確保了它並不是可以隨意變動的貨幣政策。相較之下,傳統法定貨幣如美元依賴中心化的權威機構來管理其供應,這在一個充滿波動、不確定性、複雜性和模糊性的時代中引發了對其可預測性和有效性的質疑。

這種對比尤其值得注意,因為諾貝爾獎得主Friedrich August von Hayek 在其作品《The Pretense of Knowledge》中批判了中心化貨幣決策。比特幣透明且可預測的貨幣政策與傳統法定貨幣管理的模糊性和潛在的不可預測性形成了鮮明對比。

是否應該槓桿化比特幣

對於堅定的比特幣支持者來說,不可更改的2,100 萬枚供應量是「神聖」的。改變這一點將從根本上改變比特幣,使其成為完全不同的東西。因此,在比特幣社群內,對槓桿化比特幣持懷疑態度的觀點廣泛存在。許多人認為,任何形式的槓桿都類似於法定貨幣的做法,破壞了比特幣的核心原則。

這種對槓桿化比特幣的懷疑根植於Ludwig von Mises 所描述的商品信貸和流通信貸之間的區別。商品信貸是基於真實的儲蓄,而流通信貸則缺乏這樣的支持,類似於無擔保的借據。比特幣支持者認為,槓桿化會產生「紙比特幣」,這在經濟上是高風險且不穩定的。

即使在社群內部有細微差別的觀點也對槓桿化持謹慎態度,認同Caitlin Long 等人物的看法,後者一直警告槓桿化比特幣的危險性。 2022 年槓桿化比特幣借貸公司如Celsius 和BlockFi 的倒閉,進一步強化了Caitlin Long 和其他人對槓桿化比特幣風險的擔憂。

Celsius 和其他公司的倒閉證明了這一點

加密市場在2022 年經歷了類似雷曼兄弟倒閉的重大動盪,引發了大範圍的信貸緊縮,影響了加密借貸領域的各種參與者。與預期相反,大多數加密借貸活動並非點對點,存在相當大的對手方風險,因為客戶直接將資金借給平台,而這些平台則將資金用於投機策略,而缺乏足夠的風險管理。

透過這些事件可以看出,槓桿化比特幣不僅帶來了巨大的經濟風險,也對整個加密貨幣生態系統的穩定性構成了威脅。

DeFi 協議的崛起與風險

2020 年夏天,許多DeFi 協議崛起,為收益生成提供了一個有前途的途徑。然而,這些協議許多都缺乏可持續的商業模式和代幣經濟學。它們嚴重依賴協議代幣的通貨膨脹來維持有吸引力的收益,導致了一個與基本經濟原則脫節的不可持續生態系統。

2022 年的加密貨幣信貸緊縮突顯了集中化收益工具的各種問題,強調了透明度、信任以及流動性、市場和對手方風險等風險。此外,它也突顯了中心化和鏈下風險管理流程的陷阱,當這些流程應用於區塊鏈基礎上的「銀行服務」時,會帶來和傳統銀行一樣的缺陷。

因此,儘管2020/21 年牛市期間充滿樂觀情緒,但由於缺乏這些流程,包括Voyager、Three Arrows Capital、Celsius、BlockFi 和FTX 在內的許多機構倒閉了。無法透明且獨立地實施必要的製衡機制,往往導致過度監管和反覆的失敗與欺詐,反映了傳統銀行系統的歷史性挑戰。

比特幣收益產品的重要性

我們該如何應對這種情況?鑑於2022 年的這次事件,越來越多的比特幣支持者提出了一個問題:我們是否應該接受比特幣收益產品,它們帶來的風險太大。儘管存在合理的擔憂,但期望比特幣收益產品完全消失是不切實際的。

隨著比特幣生態的發展,關於比特幣收益產品的問題變得越來越普遍。越來越多的項目正在建立直接基於比特幣的金融基礎設施和應用程式。這是否會再次引發我們在更廣泛的加密領域中已經見證過的問題?

很可能會。這就是遊戲的本質。由於比特幣是一個無需許可的協議,任何人都可以在其上構建,包括那些希望構建基於比特幣的金融產品的人。而金融無法避免需要信貸和槓桿。

這是一個歷史事實,在任何繁榮的社會中,信貸和收益的需求自然會出現,成為經濟成長的催化劑。沒有信用,不發達的經濟體很難擺脫生存的束縛。只有透過獲取信用,才能形成更複雜和有成效的經濟結構。

要實現比特幣經濟的願景,支持者認識到需要在比特幣協議之上開發信用和收益機制。儘管比特幣作為一種貨幣形式經常受到讚揚,但現實是,要使其作為一種貨幣有效運作,需要一個本地經濟來支持它。

這突顯了比特幣收益產品在促進比特幣中心經濟成長的重要性。這樣的生態系統將比特幣作為其數位基礎貨幣,同時利用收益產品來推動採納和使用。

比特幣驅動的金融體系

比特幣驅動的金融體係必然會分層建構。從系統的角度來看,這與現今的金融體系並沒有太大區別,因為在現有體系中,貨幣類資產中本身就存在著一種固有的層級結構。為了正確理解這種分層而導致的不可避免的權衡,需要有一個高層次的框架來區分在不同層上實現的比特幣。

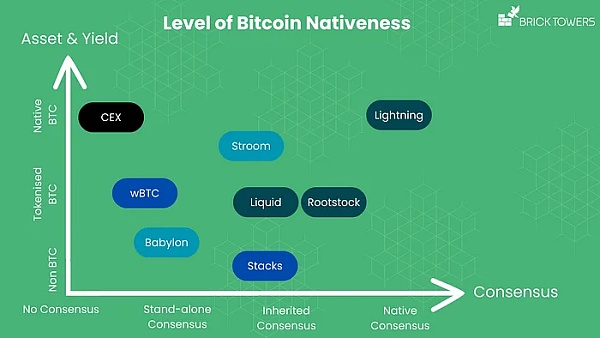

當涉及到比特幣的收益時,必須理解這些選項可以沿著一個「三重信任光譜」構建,主要需要關注的方面有:

-

共識機制

-

資產性質

-

收益機制

基於比特幣本質度評估比特幣類資產和比特幣收益產品,為評估它們與比特幣理念的一致性提供了一個有價值的框架。在這個光譜上得分較高的資產和產品通常更具信任最小化特性,減少對中介機構的依賴,而更傾向於透明和彈性的程式碼。

這種轉變減少了風險,因為依賴從鏈下中介轉移到程式碼。代碼的透明度相比必須被信任的中介機構增強了系統的彈性。

這項進展值得深入探討,創建比特幣本地收益的方向應成為比特幣社群的標準和最終目標。

共識角度

將比特幣收益產品基於與比特幣區塊鏈共識的對齊程度分為四類:

無共識:此類別代表中心化平台,其基礎設施仍是鏈下的。例子包括Celsius 或BlockFi 等中心化平台,這些平台對使用者資產擁有完全的託管權,使用戶暴露於對手方風險和對中介機構的依賴。雖然這些平台利用了比特幣,但其收益策略主要透過傳統金融機制在鏈下執行。儘管是向比特幣採取邁出的一步,但這些平台高度集中,類似於傳統金融機構,且往往不受監管。

獨立共識:在這一類別中,基礎設施是去中心化的,由公有區塊鏈如以太坊、BNB 鏈、Solana 等代表。這些區塊鏈有自己獨立於比特幣的共識機制,並不明確依賴比特幣的共識。

繼承共識:在這裡,基礎設施是去中心化的,由比特幣側鍊或Layer-2 解決方案與分散式共識代表。這些側鏈有自己的共識機制,但它們旨在與比特幣區塊鏈更加緊密對齊。範例包括Rootstock、Liquid Network 或Stacks 等聯合側鏈。

本地共識:這個類別依賴比特幣的本地共識機製作為基礎的安全模型。它不是一個獨立的區塊鏈或側鏈,而是利用與比特幣區塊鏈加密連結的鏈下狀態通道。閃電網路就是這種方法的典型例子,透過完全依賴比特幣的共識提供高度的信任最小化。

比特幣收益產品越接近比特幣的本地共識,它與比特幣的對齊程度越高,通常被認為信任最小化的程度也越高。然而,在獨立共識和繼承共識類別中存在細微差別,這些類別中基礎設施的去中心化程度和安全性各不相同。

總體而言,無共識的收益產品具有最低的去中心化和信任最小化水平,儘管共識安全和去中心化的考慮需要進一步分析,但本地共識還是被認為提供了最高的信任最小化水平。

資料來源:https://bricktowers.medium.com/how-to-properly-understand-bitcoin-as-a-productive-asset-8d1ac9a3b813

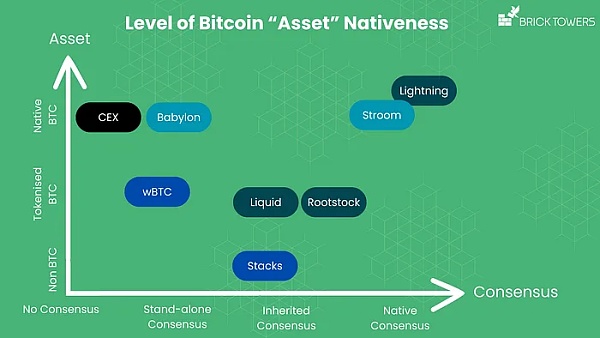

資產角度

在考慮比特幣收益產品所使用的資產時,與比特幣的對齊程度可分為三個主要類別。

非比特幣:此類別包括使用非比特幣資產的解決方案,這導致與比特幣的對齊程度較低。例如,Stack’s 的stacking 選項中,使用的是Stack’s 的原生幣STX 來產生比特幣收益。

代幣化比特幣:這裡使用的資產是代幣化的比特幣,與非比特幣資產相比,提高了與比特幣的對齊程度。代幣化比特幣可以在公有區塊鏈上找到,例如以太坊(WBTC、renBTC、tBTC)、BNB Chain(wBTC)、Solana(tBTC)等。此外,代幣化比特幣也託管在具有繼承共識機制的比特幣側鏈上,如sBTC、XBTC、aBTC、L-BTC 和RBTC。

本地比特幣:這個類別的資產是鏈上比特幣,沒有任何代幣化版本,提供了最高水準的與比特幣對齊度。各種CEX 解決方案和Babylon 的比特幣質押協議直接使用比特幣。 Babylon 旨在透過為比特幣質押採用權益證明機制來擴展比特幣的安全性。此外,像Stroom Network 這樣的專案利用閃電網路啟用質押,用戶可以透過存入比特幣並在EVM 基礎的區塊鏈上鑄造包裝代幣(如stBTC 和bstBTC)來在更廣泛的DeFi 生態系統中使用,從而賺取閃電網路收入。

資料來源:https://bricktowers.medium.com/how-to-properly-understand-bitcoin-as-a-productive-asset-8d1ac9a3b813

資料來源:https://bricktowers.medium.com/how-to-properly-understand-bitcoin-as-a-productive-asset-8d1ac9a3b813

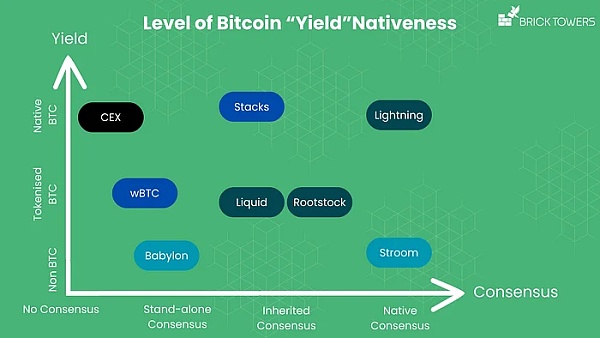

收益角度

在檢視比特幣收益產品的收益端時,比特幣對齊度的問題也會出現,導致與資產端類似的分類:非比特幣、代幣化比特幣和本地比特幣。

非比特幣收益:Babylon 透過讓比特幣成為PoS 區塊鏈的質押資產提供收益,透過Babylon 的質押機制增強區塊鏈的安全性。

代幣化比特幣收益:Stroom Network 以lnBTC 代幣的形式提供收益。 Sovryn 在Rootstock 上運營,使用代幣化比特幣(RBTC)作為收益進行借貸。在Liquid Network 上,Blockstream Mining Note(BMN)在到期時以比特幣或L-BTC 的形式提供收益,為合格投資者透過符合歐盟標準的USDT 代幣獲取比特幣哈希率提供途徑。

本地比特幣收益:Stacks 提供多種選擇,包括在一些收益應用中以代幣化比特幣支付的收益。然而,對於Stacks 的stacking 選項,收益以本地比特幣累積。類似地,一些中心化交易所提供的集中收益產品將本地比特幣作為收益支付給用戶。

資料來源:https://bricktowers.medium.com/how-to-properly-understand-bitcoin-as-a-productive-asset-8d1ac9a3b813

資料來源:https://bricktowers.medium.com/how-to-properly-understand-bitcoin-as-a-productive-asset-8d1ac9a3b813

比特幣的最佳標準:全程原生

在思考理想的比特幣收益產品時,最佳標準產品應結合以下三個屬性:原生比特幣共識、原生比特幣資產和原生比特幣收益。這樣的產品將近乎完美地對齊比特幣。