作者:@DistilledCrypto

編譯:深潮Tech Flow

什麼時候流動性會湧入市場?

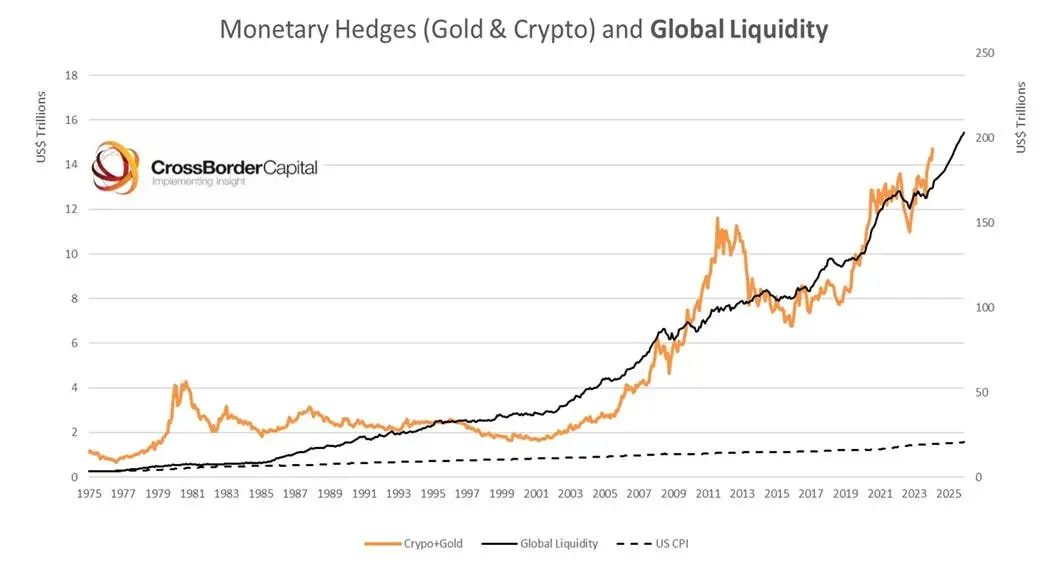

歸功於流動性,更多的錢進入通常意味著更高的加密貨幣價格。

然而,目前市場仍乾涸,2021年的「上升潮」蹤影全無。

我考究了宏觀專家CG(@pakpakchicken) 的見解以探索一些線索。

受政策影響

@pakpakchicken每天花數小時追蹤政策變化,“政策驅動流動性,流動性驅動資產,資產驅動GDP…等等”

他的結論是:最大的風險源自於上行。

@CryptoHayes和@RaoulGM也同意這一點。

一個被忽略的見解

@pakpakchicken指出,很少有人討論美元可能走弱這一預期。

他預測未來將有一個協同步調來貶值美元,這項舉措可能會增加流動性。

作為故事背景,回顧1985 年的事件

1985年前後的政策背景將有助於理解政策制定者的心態:

→ 緊縮的貨幣政策

→ 高長期利率

→ 強勢美元(探究「奶昔理論」)

→ 高赤字

前所未有的波動

隨著波動性季節的臨近,@pakpakchicken預測將會出現極端的動盪。

這將由美國需要償還35兆美元債務的需求所驅動。

為什麼波動性是好事

@pakpakchicken認為波動性並不是缺陷,而是獲利的理想特徵。

大量的錢是在短期的爆發中賺到的。

橫盤震盪會將普通投資者甩出局,而市場會在你放棄時迎來上漲。

債務對加密貨幣的影響

為了管理其巨額債務,美國可能會增加流動性以貶值貨幣。

這將確保債務展期是可控的,如果沒有這些調控措施,收益率可能會失控。

Larry Fink 的觀點

貝萊德CEO Larry Fink談到國家債務時提到:

無論美國如何增加稅收或削減債務,這些措施都不足以解決國家債務問題。因此,他強調建設新的基礎設施至關重要。他認為,透過建設新的基礎設施,不僅可以促進經濟成長,還可以為未來的發展奠定基礎。

CG(@pakpakchicken) 認為,在美元仍保值的情況下,機構將會把一切資產進行代幣化。

CG的宏觀更新(Q2晚期)

第二季末,美國每週流動性支援每次操作高達20億美元,QT從每月60億美元減少到25億美元。

美國政策加大短期票據發行力度,同時中國人民幣可能迎來貶值。

中國數萬億人民幣的流動性成長可能有利於加密貨幣,隨著商品、服務和資產價值的通貨緊縮,貨幣貶值迫在眉睫,這些因素都預示著下半年的潛在看漲。

美國公債回購

自5月29日開始的美國國債回購,每週流動性支持回購激增至20億美元,這種流動性注入可能會在混亂的選舉季節放大加密貨幣價格。

CG(@pakpakchicken) 認為2024 年下半年可能會上升勢頭。

指數級Summer

@pakpakchicken 致力於將加密貨幣作為領先的資產類別然而,他強調:「市場保持非理性的時間可能比你保持償付能力的時間長。」全球流動性激增的未來正在路上…

敘事疲勞

CG(@pakpakchicken) 強調敘事理解是關鍵。

敘事驅動市場,直至敘事的價值耗盡。

CPI/通貨膨脹敘事正在減弱;最近的報告缺乏影響力。

下一個主流焦點

隨著銀行準備金的動搖,就業成為焦點,降息比預期更早。

TLDR:“保持長期持有”

最痛苦的市場趨勢

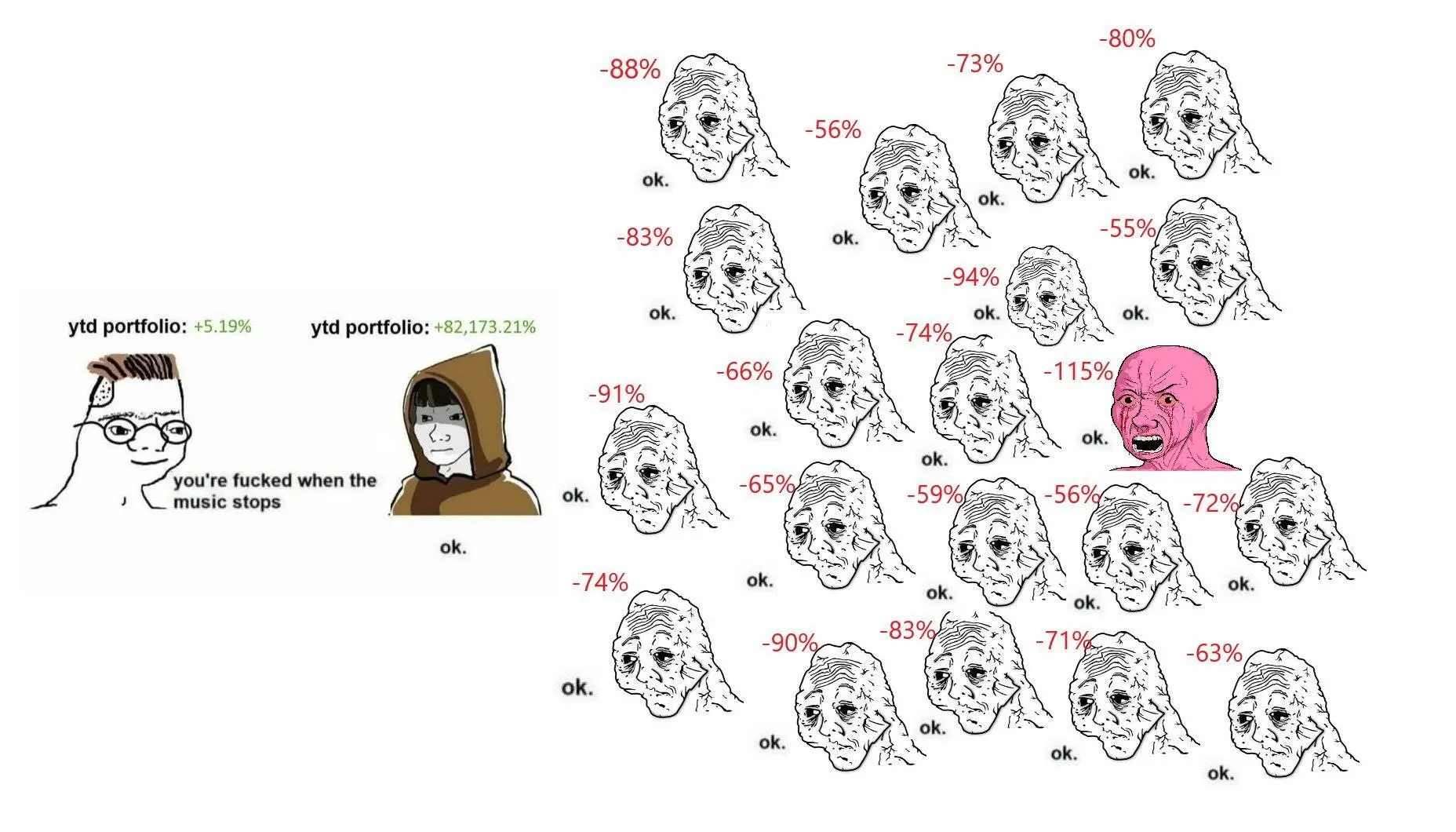

隨著宏觀力量的匯聚,按照市場規律CG 預計會出現「最痛苦的市場走勢」

PS:「最痛苦的市場走勢」是金融市場中的一個概念,直譯為「最大痛苦」,指的是市場在某一特定時期內採取的價格變動路徑,這種路徑通常會給大多數投資者帶來最大的痛苦和困擾。

這個概念背後的邏輯是,市場往往會選擇使得多數投資者虧損放大的價格走勢,而這種市場行為背後的驅動力包括市場操縱、機構投資者的策略以及市場內在的供需關係。

走向「最痛苦的市場走勢」之前會經歷哪些徵兆

-

零售業尚未做好上漲準備

-

許多有影響力的人稱市場已見頂

-

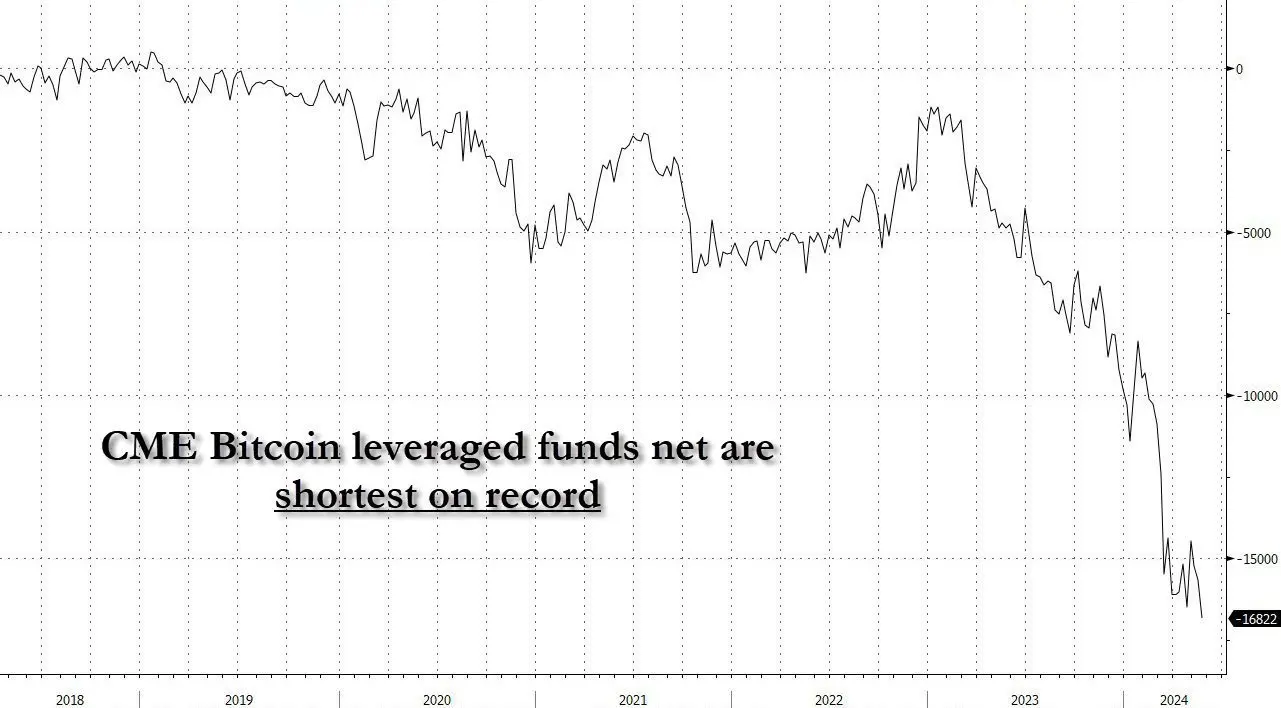

做市商做空

-

壓倒性的看跌頭寸

最終的結果是很有可能迎來大幅上漲。

下注$ETH

CG(@pakpakchicken)認為$ETH會在上漲週期中脫穎而出。

如Larry Fink 指出,從長遠來看,債務是不可持續的。

雖然美元有價值,但一切都將轉型過渡和代幣化。

只有一個L1經受住了時間的考驗,並且迄今為止擁有最高的採用率——即ETH

尊重機率

雖然CG(@pakpakchicken) 傾向於上漲,但進一步下跌並不是不可能。 宏觀專家@fejau_inc將經濟成長放緩看作基本面,他認為目前存在自2019年以來未見的重大下行意外風險。