市場一片慘淡,但屬於以太坊的消息,卻真不少。

圍繞以太坊現貨ETF,利多消息頻出。先有Consenys宣布SEC停止對以太坊證券問題的調查,後有市場消息稱以太坊現貨ETF預計將於7月2日獲批上線,渣打銀行也來湊熱鬧,日前被傳將構建比特幣和以太坊的交易平台。

儘管消息眾多,但由於多屬預期,市場仍不見好,隨著比特幣一度跌破60,000美元大關,以太坊也再回到3,400美元以下。不過若對比5月末因敘事不足跌至2900的以太坊,再對比近一周主流幣的下降彈性,可看出現貨ETF預期還是給予了ETH強力的價格支撐。

以目前的節點看,萬眾期盼的以太坊現貨ETF即將面世,上市後表現開始成為行業討論的焦點,是會賣事實快速滑落,還是在機構的資本下力挽狂瀾,對此,市場也有截然不同的看法。

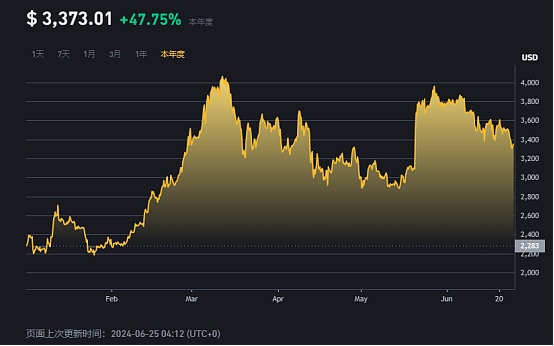

今年的以太坊走勢,可以用一波三折來形容,但從主要敘事來看,無非就是坎昆升級與E現貨ETF的炒作行情。

3月13日,坎昆升級完成,ETH最高來到了3981美元,此後就隨著ETF的消息面輪轉,在ETF通過被宣判無望時價格一路下滑,在極限大反轉後又一夜上漲至3600,後持續與大盤聯動高位震盪。

在「618」甩貨後,加密市場再度進入了冷靜期,由於流動性不足,價格極容易被情緒所影響。在近日ETF資金流出與門頭溝拋壓恐慌下,主流價值幣持續滑落,但相比比特幣從6.5萬跌落一周下滑7.72%,以太坊的彈性反而更強(-3.18%),展現出相對強勁的支撐性。而回到市場本身,實際上,近日以太坊也有不少基本面利好傳出。

一是非證券屬性的明確。 Consensys上週在社群平台上宣布,美國證券交易委員會決定結束對以太坊為期14 個月的調查。儘管兩者圍繞ETH的訴訟還在繼續,但這一事實無疑是加密監管的里程碑。

放棄以太坊的調查,意味著SEC之後不會提出指控稱ETH的銷售是證券交易,此點與以太坊ETF19b-4的通過相互呼應,透過19b-4的潛在含義就是剔除了以太坊的證券屬性。但在本次消息之前,仍有傳言稱美SEC會對此做文章,原因就在於SEC主席多次對以太坊屬性的避而不談,即使是在ETF批准後。

另一方面,若以太坊不再屬於證券,那麼機制中的POS機制與質押挖礦也大概率不屬於證券行為,以太坊現貨ETF申請者可望增加此功能。先前,由於美SEC對質押的反感,所有申請者在S-1表格中都對「質押」進行了刪除,引發了市場對ETF競爭力的猜疑。對投資人而言,沒有質押收益還有額外的管理費,收益率必然不如直接購買ETH。當然,該種猜測缺失了美國現行法規下銀行等大型機構不得直接購買虛擬貨幣的考量。

第二大利好則是ETF時間的逼近。儘管SEC主席在受訪中提到會在今年夏季宣布透過以太坊現貨ETF申請,但未明確的時間點也讓市場焦灼。就在近日,該日期也總算有了預估時間表。 6月21日,彭博ETF分析師Eric Balchunas 在社群媒體上宣布,以太坊現貨ETF發行人預計將於下午晚些時候提交修訂後的S-1 表格。此後,SEC將通知發行人最終的修改和有效性,現貨ETF預計7月2日推出。考慮到其先前精準預測比特幣ETF上市與以太坊ETF反轉,此時間點具備一定可信度。

此外,渣打銀行也對外宣布正在建構比特幣與以太坊的交易平台,若消息屬實,交易管道將進一步拓寬,投資者門檻將持續降低。但以當前局面來看,傳統機構要從事交易業務,在監管可行性、基礎建設方面仍有較大挑戰。

利好頻頻,實際價格表現卻只能說差強人意,對於即將問世的ETF,市場也眾說紛紜。

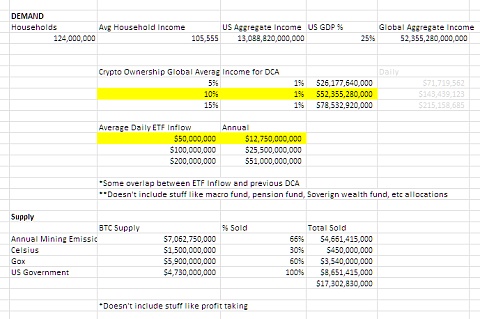

在市場規模方面,比特幣ETF給出了絕佳樣本。根據Farside Investors的數據,自1 月推出以來,BTC 相關產品的淨流量已達到140 億美元,管理資產(AUM)超過500億美元, 但以太坊ETF的規模,卻不由讓人擔憂。

絕大多數分析師認為,以太幣ETH僅能佔據比特幣份額的15-20%。摩根大通分析師就認為,到2024年下半年,以太幣ETF僅會吸引約10億至30億美元的淨流入。 Mechanism Capital聯合創辦人Andrew Kang也秉持著類似的觀點,其撰寫了一篇詳細的文章分析了以太坊現貨ETF對市場的影響。

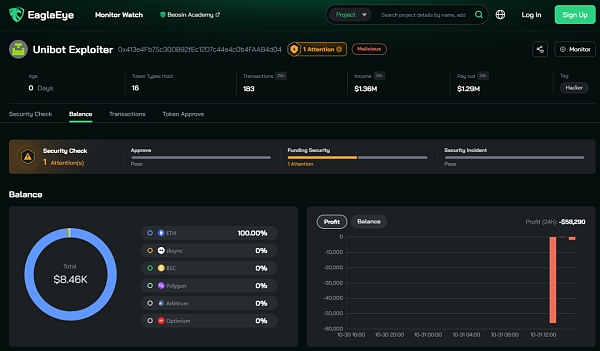

在他的觀點中,剔除對沖交易與現貨輪轉,比特幣ETF真實淨流入額為50億美元。根據EricBalchunas估計,ETH的流量可能是BTC的10%,這意味著ETF通過後前6個月內真正的淨購買流量可能為5億美元,樂觀預計則在15億美元左右。

他強調,對於以退休金、捐贈基金、主權財富基金等傳統機構為受眾的ETF而言,以太坊並不受歡迎。一是以太坊本身機構市場持股就比比特幣小,ETF通過前,CME中以太坊持倉僅佔0.3%的供應比例,而BTC佔供應量的0.6%,但在ETF推出前,ETH已經從低點上漲了4倍,而BTC僅上漲了2.75倍,反映出ETH上升空間的有限。二是從量化數據來看,以太坊也表現不佳,30 天年化營收15 億美元,市盈率高達300倍,扣除通膨因素後的本益比為負值。

更現實的原因是,由於核准的突發性,發行商沒有花費大量時間勸說持有者將ETH轉換為ETF形式,而選擇ETF也相應要承擔ETH質押收益的機會成本。 Andrew預計,在ETF推出之前,ETH的交易價格為3,000美元至3,800美元。 ETF推出後,預期為2,400美元至3,000美元。若BTC 在2025 年第四季末/第一季升至10萬美元,可能會拖累以太坊和山寨幣的上漲,ETH/BTC會更低,未來一年的比率將在0.035 至0.06 之間。

有看空的聲音,自然也有看漲的論調。

針對Andrew Kang的分析,Degentrading給了反擊,認為以太坊到9月可能達到6000美元。他強調在與傳統金融人士的討論中,市場對於ETH甚至SOL的熱情BTC更高,同時儘管以太坊的規模約為比特幣的三分之一,但其流動性僅為BTC的10%左右,意味著30-40億美元的流入就會對ETH產生實質影響,而灰階的ETH信託存量也讓以太坊有比比特幣更低的拋售壓力。 Deribit Insights 最近的一份報告也給出了看漲信號,ETH 9月4000看漲期權的買入量溢價已超過1200萬美元,表明中期市場樂觀情緒的上升。

不論外界爭議如何,ETF發行者已然敲響費用戰的鼓點。上週,多家現貨以太坊ETF發行商隨後遞交了修改後的S-1表格,從費率來看,為搶佔市場,以太坊的費率普遍比比特幣的更低,VanEck披露其收費低至0.20%,與富蘭克林的0.19%非常接近,在此背景下,貝萊德等其他機構將被倒逼將費用保持在30個基點以下。

在此之前,由於不賺錢,Cathie Wood的Ark Investment Management就退出了以太坊ETF的競爭。她提到,比特幣現貨ETF並沒為公司賺進任何收益,原因是對投資人收取的手續費太低,費率僅0.21%。雖然這和其他比特幣ETF發行者所收取的手續費相差無幾,但仍大幅低於其他非加密貨幣ETF所收取的費率。

在此背景下,允許質押或許可以為以太坊ETF增加一定競爭力。儘管目前還並未存在任何一家ETF發行方修改口徑質押,但後續面對獲利壓力,發行方大概率會對此進行修改。不過值得注意的是,若是透過質押,出於安全與效率考慮,發行方或會自身建構節點成為驗證者,這反而會稀釋其他以太坊生態項目的市場佔有率。

回到以太坊本身,作為加密領域的最大應用平台,ETH的價格實際上代表著整個加密生態的發展。但近年來,隨著應用與生態發展進入瓶頸期,以太坊炒作週期開始以升級為話題,除了質押帶來的活力外,就是作為主流幣的符號象徵存在。

而相較於比特幣的價值共識,以太坊在機構眼中的定位就相當曖昧,一面是技術股中的藍籌股,是區塊鏈世界中的絕對頭部,但另一面也是投資產品中更容易被替代的存在,價值堅挺度不如比特幣,部分時候甚至跟跌不跟漲,而漲幅又不如部分美股。尤其是在當下應用創新有限的背景下,以太坊的生態成長放緩,MEME週期也隨之輪轉,時不時就會傳出Solana超越以太坊的論調。

儘管從投資價值來看,以太坊是否是優於比特幣的投資商品爭議重重,但沒有人會否定以太坊的地位與網路效應。這也是為何市場高度關注以太坊ETF的原因,以太坊的資金是有可能透過質押的傳導流入山寨幣市場的,但比特幣的資金不會。

縱觀各種價格觀點,以太坊在通過ETF後會迎來高波動也是大概率事件,關注賣事實,短期看跌、長期看漲也符合市場的價格預期,而在通過前,生態上的各種幣種炒作已然開始,或許這也是另類的獲利的方式之一。