作者:Peter Chung,Presto Research;編譯:陶朱,金色財經

摘要

-

Mt. Gox的賠償計畫在2024年7月1日至10月31日期間將向Mt. Gox債權人分發價值數十億美元的BTC和BCH。在這4個月期間,這可能會導致BTC和BCH的供需動態發生變化,從而可能開啟配對交易機會。

-

我們的分析表明,BCH 的拋售壓力將是BTC 的四倍。假設是:1)對於BTC,只有一小部分會被出售,因為債權人大多是「手握鑽石」的富有的比特幣持有者; 2) 對於BCH,鑑於其投資者基礎要弱得多,短期內將出售100%。

-

多頭BTC 永續合約與空頭BCH 永續合約配對是表達這一觀點的最有效的市場中性方式,除非存在資金利率風險。希望鎖定融資利率的人可以探索其他方法,例如短期期貨或在現貨市場借入BCH。

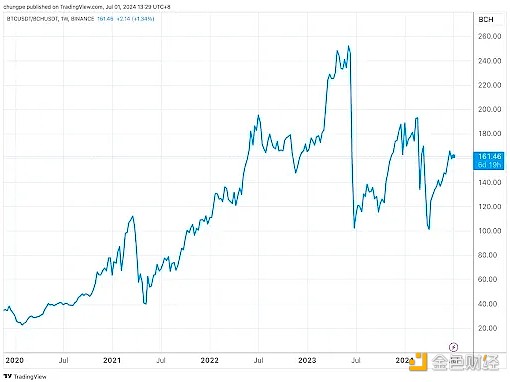

圖1:BTC/BCH 比率呈上升趨勢

資料來源:TradingView、Presto Research

前言

Mt.Gox 發布的《關於開始使用比特幣和比特幣現金還款的通知》於6 月24 日明確表示,Mt.Gox選擇所謂「早期一次性付款(如下所述)」的還款將於2024年7 月1 日至10 月31 日之間進行。這將導致BTC 和BCH 在這4 個月期間的供需動態發生變化,可能會開啟配對交易機會。本報告將詳細探討這一點。

Mt. Gox的償還計劃

Mt.Gox 曾經是全球最大的比特幣交易所,直到2014 年初因損失了客戶持有的近100 萬比特幣而關閉。其中一些資產後來被找到。受託人正在努力根據計劃償還債權人。

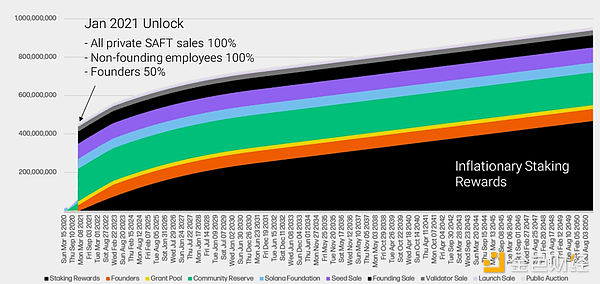

根據該計劃,Mt. Gox 債權人可以選擇根據迄今為止收回的資產進行小幅削減,「提前」獲得補償,而不是等待「完全收回」。這種選擇通常被稱為「提前一次性付款(ELSP)」對於想要確定預付款的債權人來說,這將是首選。另一個選擇是堅持下去,希望資產追回取得進一步進展,同時承擔可能影響還款金額的各種風險,例如目前正在進行的CoinLab 訴訟。由於這兩個問題的結果都不確定,也沒有明確的時間表,因此大多數債權人更願意提前退出。 ELSP的亮點如下(圖2)。

圖2:ELSP 詳細信息

資料來源:CoinTelegraph、@intangiblecoins、Presto Research

目前的主流說法是,數十億美元的還款將淹沒供應並導致拋售,因為還款的接受者將成群結隊地套現。雖然這樣的前景肯定會讓市場感到不安,但評估它是否真的會產生重大影響需要更仔細的分析。一般來說,只有當1) 賣方面臨時間壓力,或2) 持有資產的機會成本被認為很高時,任何市場中所謂的「懸而未決」風險才會出現。評估所討論的兩種資產(即BTC 和BCH)的這兩點,我們可以觀察到不同的動態正在發揮作用。

分析Mt. Gox的債權人

我們的分析受到Galaxy Digital 研究主管Alex Thorn 的「X」主題的啟發,該主題為思考該問題提供了一個出色的框架。我們在下面複製了他的表格,並補充了其他數據以確保清晰。

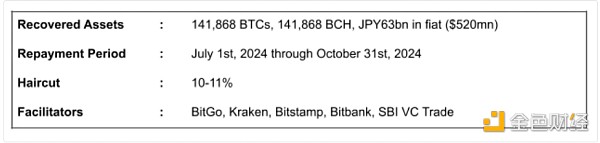

圖3:分析ELSP 還款

資料來源:@intangiblecoins,Presto Research

評估債權人在收到還款後可能會如何行事,需要更仔細地了解他們是誰。上表顯示,除個人債權人外,最大的兩個債權人群體是「索賠基金」和Bitcoinica。索賠基金本質上是機構“禿鷹基金”,其目的是以大幅折扣購買破產索賠。 Fortress Investment Group和Off The Chain Capital是Mt. Gox交易中的主要參與者。在過去的幾年裡,索賠基金已經從陷入困境的賣家那裡積累了大量的BTC索賠,根據Alex的估計,現在有20,000個BTC。 Bitcoinica是一家已經倒閉的紐西蘭比特幣交易所,在Mt. Gox上有多達1萬比特幣的存款。

Alex 在他的貼文中指出:

-

他的分析假設75% 的債權人接受ELSP。

-

索賠基金不太可能立即出售,因為他們的有限合夥人由早期的比特幣持有者組成,他們已經很富有,並希望以折扣價積累更多資金。

-

作為一家正在經歷破產程序的不存在的交易所,Bitcoinica 不太可能清算其所持股份。

-

目前的個人債權人群體可能是“大手筆”,因為他們選擇將其債權保留十年,抵制債權基金的積極出價。實力較弱的債權人有很多機會退出,而且他們很可能已經這麼做了。

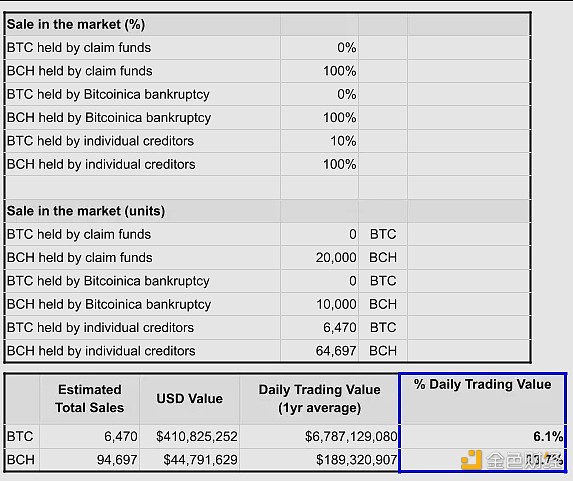

考慮到上述情況,我們透過添加債權人償還進入市場的部分的假設來擴展Alex的原始分析。具體來說,對於BTC,我們假設由於上述原因只會出售一小部分。對於BCH,我們假設100% 將在短期內出售(圖4)。考慮到比特幣現金分叉是在Mt. Gox 破產事件發生三年後發生的。這裡的假設是Mt. Gox 債權人並沒有意識到比特幣現金的原因,並且更有可能像任何加密貨幣狂熱交易者處理空投一樣對待他們的BCH 付款—— 即立即兌現或兌換成BTC。我們將這些假設應用於圖3 的數據,以得出可能的BTC 和BCH 清算的美元價值。與BCH 相比,其交易量要小得多。 由於BCH的交易量比BTC小得多,因此BCH的拋售壓力比BTC大得多——即BTC的日交易價值佔6%,而BCH的每日交易價值佔24%。

圖4:BCH 的拋售壓力是BTC 的4 倍

資料來源:@intangiblecoins,Presto Research

以市場中立的方式利用這種不對稱供應風險的最佳方式是做多BTC 敞口,同時做空BCH 曝險。這可以用幾種不同的方式來表達,但最有效的是永續期貨(perps)市場。永續經營者面臨資金利率波動的風險,但與快速建立和解除雙邊賭注的便利性相比,這種風險很容易相形見絀。

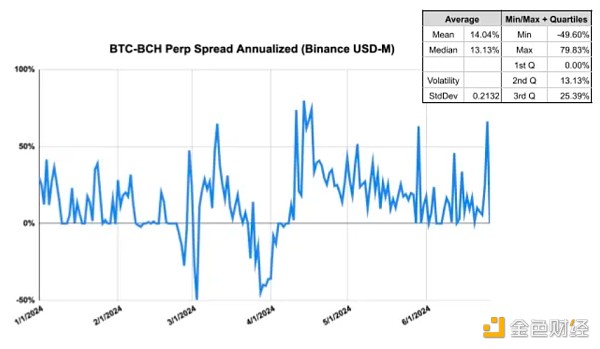

例如,讓我們來看看透過幣安USD-M 期貨來表達這項交易。 2024 年,做多BTCUSDT 永續合約和空頭BCHUSDT 永續合約的平均年化淨資金利率為13%(圖5)。如果您進入該交易3 個月,盈虧平衡門檻將為3.25%。鑑於BTC/BCH 比率目前為161,該比率升至193 的局部最高點(+20% 的上漲空間)將清除障礙率,並產生扣除融資成本後17% 的市場中性回報。此比率的歷史最高點是2023 年5 月的252。

圖5:配對交易的融資成本

資料來源:Binance、Presto Research

此外,希望鎖定融資利率的人可以探索其他方法,例如短期期貨或在現貨市場借入標的資產。有些交易所提供BCH/BTC 貨幣對交易,儘管流動性較低(圖6)。

圖6:BCH/BTC 交易對24 小時交易量為230 萬美元

資料來源:Binance