加密市場很熱,京東也要來分一杯羹?

7月24日,根據財聯社報道,京東科技旗下的京東幣鏈科技( 香港) 將在香港發行與港元1:1錨定的加密貨幣穩定幣,在市場上掀起廣泛熱議。

由於眾所周知的監管原因,國內大廠在早年涉足加密領域後均快速撤退,目前多聚焦於產業區塊鏈或作為投資者間接參與加密項目,即使在香港政策釋放後,參與其中的國內互聯網大廠也鳳毛麟角。

京東此舉,著實令人意外。

01、由來:香港穩定幣發行人沙盒

聊起本次京東穩定幣的由來,還要回溯香港的穩定幣監管政策探索歷程。

僅從穩定幣監管而言,香港淵源已久。早在22年1月,香港就已開始關注這項連結傳統金融與加密領域的關鍵基礎設施。當時金管局就發布了關於穩定幣的討論文件,明確了監管架構的初步方向。

在22年10月轟動的虛擬資產宣言中,香港更是明確表述將制定之政策對穩定幣進行監管。 「穩定幣是我們的另一個焦點所在。有鑑於穩定幣據稱能夠維持價值穩定,而其使用情況愈益增加,例如作為加密貨幣和法定貨幣的交易媒介,因此亦具潛力能夠與傳統金融市場(如支付系統)互相建立關聯。等方面訂出適當的監管。

隨後在23年12月,香港金管局再度發布了關於穩定幣發行人擬議監管制度的諮詢文件,開啟了第二輪的公眾討論。今年3月,金管局公佈了穩定幣發行人沙盒政策,允許在監管沙盒內測試穩定幣發行。

7月17日,香港財庫局和金管局就在香港實施法幣穩定幣發行人監管制度的立法建議聯合發表諮詢總結,對於穩定幣中相應的發行人資格、儲備管理與穩定機制進行了解釋說明。若無意外,下一階段將是立法會審議,預計在年末完成。

在將近2年的探索中,與京東最密切相關的就是「穩定幣發行人沙盒政策」。以通俗語言表達,香港會在一定監管灰度範圍內,選取合適的測試人,探索穩定幣發行的可行性。 7月18日,香港公佈了5家穩定幣發行人「沙盒」參與者名單,分別為京東幣鏈科技(香港)有限公司(Coinlink)、圓幣創新科技有限公司及渣打銀行(香港)有限公司、安擬集團有限公司、香港電信(HKT) 有限公司。

在名單發布後,幣鏈在官網上披露了其的穩定幣信息,聲明京東穩定幣是一種基於公鏈並與港元(HKD) 1:1掛鉤的穩定幣,將在公共區塊鏈上發行,並強調了每個京東穩定幣可按1:1 的比例贖回,其儲備由高度流動且可信的資產組成,這些資產將安全存放於持牌金融機構的獨立帳戶中,透過定期的披露和審計報告,對儲備的完整性進行嚴格驗證。而在監管方面,京東穩定幣也顯示將積極與全球監管機構合作,並遵守現有和不斷發展的法律和監管標準。

02、發酵:大廠進軍加密沒有好下場?

若只談到大廠進軍區塊鏈,並不足為奇,高峰期是在2015年前後。彼時在國外超級帳本、R3等區塊鏈浪潮影響下,百度和騰訊在2015年組建了區塊鏈研發團隊,阿里系的螞蟻金服則成立了興趣小組,平安與京東兩者稍晚,於2016年宣布提出開展區塊鏈的研究部門設置。隨後不久,騰訊區塊鏈、螞蟻鏈、百度超級鏈、京東智臻鏈等拔地而起,站穩了大廠區塊鏈的戰略基石。

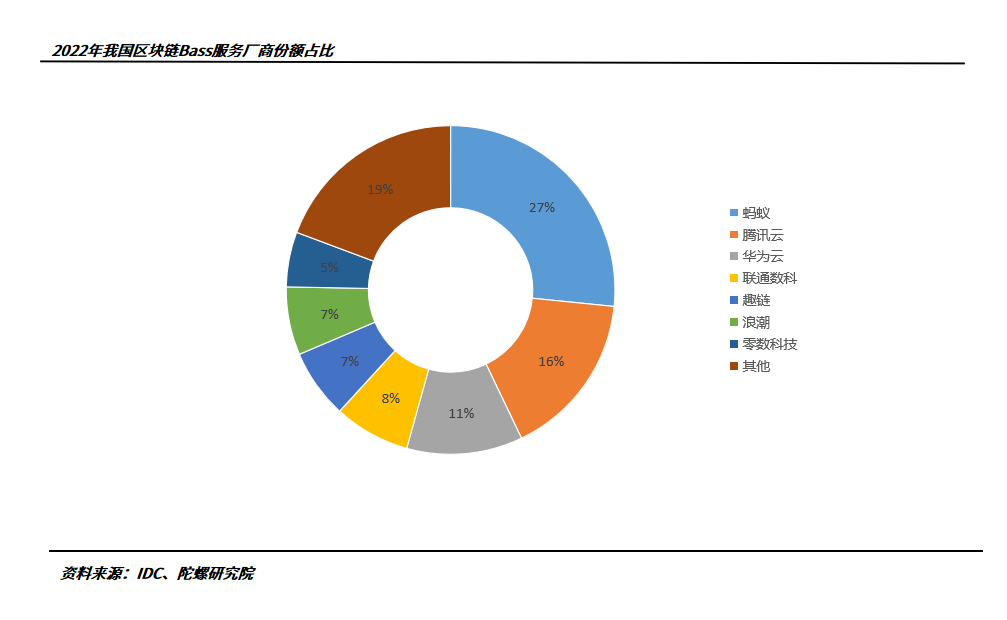

發展至今,我國互聯網大廠也佔據著區塊鏈產業的第一梯隊,涵蓋了從基礎設施到產品應用乃至拓展服務的所有類別,BaaS平台服務端更是眾多大廠區塊鏈發力的關鍵區域。 2022年,中國區塊鏈BaaS廠商市佔率被七單位瓜分,分別為螞蟻(26.6%)、騰訊雲(16.3%)、 華為雲(11.4%)、聯通數科(7.5%)、趣鏈( 6.8%)、浪潮(6.7%)以及零數科技(5.4%),七家佔比高達80.7%。

但要提到加密領域,大廠就有避之不及之態。在18年的加密熱中,以騰訊、阿里、迅雷為首的大廠幾乎都參與了加密項目中,當時的DePin在大廠中格外風靡。但後續由於監管原因,大廠在小賺一筆後紛紛轉身割席,僅在21年數位藏品中再度濺起些微水花。目前,多數大廠的數藏平台早已宣告退出。除了螞蟻旗下的鯨探還在營運外,京東旗下的靈稀與百度旗下的愛尋宇已然銷聲匿跡,而騰訊明智的選擇高峰轉身,關停幻核後陸續撤退了旗下子公司所有的數位藏品業務。

到如今,在嚴密的監管下,大廠參與加密也顯得更為迂迴,不是暗中設立海外機構進行業務分割,如嗶哩嗶哩在海外推廣NFT,就是作為投資方完成佈局,如騰訊投資Immutable X和Chainbase,多數則另闢蹊徑,主動當起了賣鏟子的人,業務重心放在如何在加密領域推廣雲端服務以及基礎設施上,如螞蟻鏈面向香港和海外市場的新品牌ZAN。

回到京東本身,整體來看,京東在我國區塊鏈的市佔率相對有限,然而憑藉著自身強大的零售優勢,在溯源存證方向仍有雄厚的市場基礎,官網數據揭露的用戶數超過300萬,上鏈數據達到了14億,惠氏、伊利、雀巢等知名消費品牌均是其的區塊鏈客戶。但在加密領域,京東則相對保守,涉足切實不多。在搜尋引擎中,京東和加密業務幾乎沒有關聯度。

03、設想:瞄準最賺錢的支付業務

正因如此,幣鍊大刺刺的打著京東名頭宣告發布穩定幣,無疑引起了市場熱議。大廠的進軍,是春江水暖鴨先知嗎?

該問題尚待深究,但若深扒京東幣鏈,其瞄準支付業務的決心倒是可見一斑。

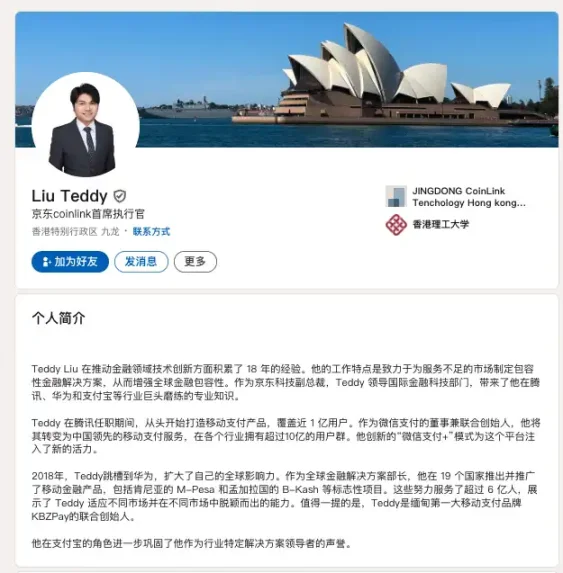

從成立時間來看,該公司不過剛成立,於今年3月才正式註冊,主要業務涵蓋數位貨幣支付系統與區塊鏈基礎設施,現任CEO為京東科技副總裁劉鵬。

而儘管成立不到5個月,但企業牌照許可卻相當健全,根據香港SFC資訊揭露,京東幣鏈科技已獲得的證券交易1號牌、4號牌以及資產管理9號牌照。從牌照來看,幣鏈並未遞交虛擬資產業務核心的7號牌與VASP申請,顯示出暫無虛擬資產交易的進軍計劃,但支付業務牌照的覆蓋,仍體現出明確的業務清晰度,當然,也不排除後續有涉足加密平台的可能。

再看現任CEO,領英上其自稱為「微信支付聯創”,並提到在微信支付的8年經驗,稱作為微信支付聯合創始人和產品總監,從無到有創立微信支付產品,並作為核心產品人員創造微信紅包這一現象級產品。 2018年,其進入華為擔任全球行動支付產品營運業務負責人及聚合營運部部長。

直到22年5月,劉鵬進入京東,先後擔任了京東物流集團副總裁,23年開始負責海外金融科技業務,並於今年創立了京東幣鏈。整體來看,1號位的支付經驗也相當豐富。

可以看出,該企業設立之初就是以數位貨幣支付為目標,至於為何選擇穩定幣這一切入點,而非更直接的加密交易平台,答案就相當簡單——賺錢效應。

加密業務在香港最直接的表現就是虛擬資產交易所,而這領域,顯然暫時不太樂觀。由於嚴格的合規與監管,疊加本土市場狹小,即便有著相對較為亮眼的用戶轉化率,用戶量也非常有限,香港的本地虛擬資產交易所也無可迴避的面臨著盈利與生存困境,頭部交易所Hashkey自持牌來在今年1月才首次實現月度正現金流,而OSL此前更是被BC集團賣身Bitget,反映出經營現狀的不易。

而以ETF論,發行商的收益也肉眼可見,比特幣與以太坊ETF上線2個月交易總量僅有不足3000萬美元,數據只能稱差強人意,作為對比,美國以太坊現貨ETF上市首日的交易量就已突破10億美元。

但作為穩定幣的支付市場,情況則大不相同。數據顯示,過去四年間,穩定幣季轉帳量成長了十七倍,今年第二季已達4兆美元。在2024年7月17日,整個加密貨幣市場的總交易量是948億美元,而穩定幣佔市場交易量的91.7%,達到870億美元,市場龐大。

以USDT為例,母公司Tether簡直是萬利,透過以接近為零的邊際成本發布穩定幣獲取無風險利率及投資利得,在2023年獲得的淨利潤高達62億美元,而該公司的總人數僅僅不過100人,賺錢速度用印鈔機來形容也不為過。

此外,由於業務線條清晰簡單,操作也不若平台側涉及的證券業務那般複雜,換而言之,監管成本也更為可控且具有一貫性。在此背景下,作為數位貨幣支付企業,瞄準最賺錢也最容易切入的穩定幣業務,就顯得理所當然。

04、現況:現實困難制約下的值得一試

從目前的情況來看,京東幣鏈顯然也有模仿之意,以基礎設施的支付為主體,取得先發規模優勢後進行業務延伸。但設想雖好,實際施行也困難重重。

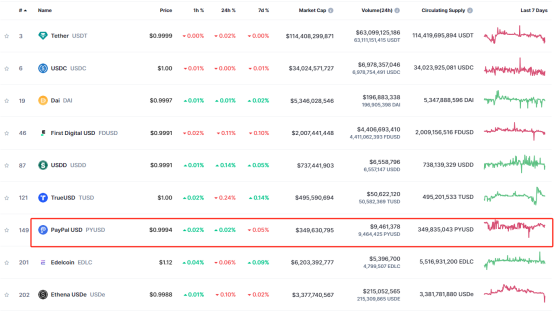

在豐厚蛋糕的吸引下,近年來也有許多知名機構進入穩定幣領域,但多折戟而歸。核心原因就是穩定幣的頭部效應太過突出,在穩定幣市場,三大穩定幣盤踞份額的90%,尤其是USDT,幾乎呈現出一家獨大的局面,在1600億美元的總市值中有超過1100億元為USDT。以全球知名支付巨頭Paypal為例,雖支付用戶量與品牌知名度均位於翹楚,但其去年8月發行的穩定幣PYUSD卻不溫不火,發行總量僅有3.49億美元,然而,其已位於穩定幣領域第七位。

對京東而言,環境則更為惡化。美元穩定幣市場集中的隱含結果是其他法幣穩定幣市場的受限,對比香港加密市場的規模,港元穩定幣能否突出重圍尚待考察,而本土監管同樣也會阻礙京東在該領域的發展。

從本土監管要求來看,香港已對發行人進行了相對明確的規定,高昂的合規成本顯而易見。針對發行人的資格,財庫局要求只有獲發牌的法幣穩定幣發行人、銀行、持牌法團,以及持牌虛擬資產交易平台才可在香港銷售法幣穩定幣,或向香港公眾人士積極推廣有關服務,對於現有的穩定幣發行人,財庫局則設定了過渡期安排。

在儲備方向,金管局要求發行人必須確保法幣穩定幣獲得優質及具高流動性儲備資產的100%儲備背書,同時,發行人最低繳足股本應至少為流通法幣穩定幣總額的2%、或2500萬港元,以較高者為準。為抑制穩定幣對於傳統金融體系的損害,香港穩定幣發行商也將禁向用戶支付利息。

對於USDT和USDC等主流穩定幣進入市場,香港也並未直接否決,而是強調觀測其是否能夠通過香港的監管要求,機構需要在香港成立實體並獲得牌照認可。值得注意的是,香港也並未排除銀行機構申請穩定幣的情況。

這無疑意味著就算艱難取得發行人資格,需要面臨的競爭壓力激增,原有發行人、持牌交易所、甚至銀行都可成為潛在對手。即使從短期現實考量,穩定幣也存在諸多問題,發行門檻較高,並無直接支付系統與儲值方式承載穩定幣,在會計層面,公司資產的判定也未明確。

但無論如何,鑑於當前支付系統面臨的時效性與單一性,法幣的代幣化市場空間必然存在,尤其對於香港這一寄希望成為全球虛擬資產中心的地區,穩定幣是不可缺少的基礎設施,或許這也是大廠願意涉足的重要原因之一。

蚊子肉也是肉,京東,顯然也需要這塊肉,畢竟三駕馬車的核心電商業務增速面臨瓶頸,物流正處於優化期,數位金融的新增長點探索就顯得尤為關鍵。香港政策開放後,虛擬資產市場龐大的流量成為了近在咫尺的盈利點,不論是為試水還是求發展,京東幣鏈都有足夠的理由得以創立。而穩定幣應用場景橫跨B端與C端,傳統金融市場與加密市場一應俱全,更遑論加密跨境支付與京東本身的電商零售業務也高度契合,最終成為了京東進軍加密的首要入口。

整體來看,京東的涉足仍給予加密產業以正面的訊號,後續是否會吸引更多大廠的加入值得期待。但另一方面,需要強調的是,根據規定可知,儘管已然進入了沙盒試點,但這僅是小範圍測試,並不意味著京東幣鏈已有發行穩定幣的資格,後續還要經過重重的審批,目前幣鏈也尚未在香港或其他司法管轄區發行任何穩定幣,而沙盒參與者在最初階段也不會涉及使用公眾資金,投資者也應保持警惕。