作者:Frontier Lab 中文來源:X,@FrontierLab_ZH

引言

Jupiter 成立於2021 年,他的專案定位是Solana 區塊鏈上的去中心化交易流動性聚合器,經過3 年的發展,現在Jupiter 已經匯集了Solana 鏈上超過一半以上的交易量,可以說已經發展到了Solana 鏈上交易聚合器的天花板級別了,在其項目主項的交易聚合器上已經沒有太多的發展空間了,從而其開始了橫向開發業務的項目發展方向,分別推出了Launchpad 平台Jupiter Start 和孵化器Jupiter Labs,透過孵化其他一些高品質的項目來達到Jupiter 在各個平行領域中橫向發展的目的。

專案基本資訊

基礎資訊

網址:https://jup.ag/zh-SG

推特:https://twitter.com/JupiterExchange,粉絲 42 萬

Reddit.:https://www.reddit.com/r/jupiterexchange/

Discord:https://discord.com/invite/jup

白皮書:https://station.jup.ag/docs

上線時間:代幣於 2024 年上線

專案團隊

核心團隊

Meow:共同創辦人。他也建造了 Meteora 和RACCOOONS。他也是最大的 Wrapped 代幣 wBTC 的共同創辦人,同時也是 Handshake 計畫的創始貢獻者之一。

Ben Chow: 共同創辦人。擁有多年的互動設計和產品經驗,社交遊戲公司 Hive 7 的創始團隊成員之一,該公司獲得了 True Ventures 的A 輪融資。 2010 年,Hive 7 被迪士尼/Playdom 收購。 2007 年底,他幫助設計並推出了 Hive 7 的熱門社交遊戲 Knighthood。

顧問團隊

Shun Fan Zhou: Phala Network 白皮書作者之一復日大學系統軟體與安全實驗室博士,曾在國際頂級安全會議USENIX Security 上發表對於以大坊生態中攻擊交易與防御手段的研究,並協作發表多篇國際頂尖安全會議論文。

Sandro Gorduladze:HASH CIB 的天使投資人和合夥人。 Sandro 在 HASH 設立了研究部門,該部門因其深入的報告而聲名大噪。在加入 HASH 之前,Sandro 曾在俄羅斯普華永道工作,為 TMT 行業的公司提供稅務諮詢。

Konstantin Shamruk:法國圖盧茲大學經濟學博士。主導了 Phala Network 經濟設計的博奔論分析工作。

Jonas Gehrlein:Web3 基金會研究科學家。他在Web3基金會負責研究Polkadot 生態系統的經濟問題。在加入 W 3 F 之前,Jonas 獲得了伯恩大學的行為和實驗經濟學博士學位,在那裡他研究了市場和組織中的人類行為。在此之前,他在康斯坦茨大學獲得了定量經濟學的碩士學位。

Zo Meckbach: Polkadot 資深大使,研究者和Web3 和網路安全的倡導者。她目前是 MH-IT& Service GmbH 的 COO,在加入 MH-IT 之前曾擔任Google的應用分析職位。

融資狀況

Jupiter 團隊沒有公佈任何融資資訊。

開發實力

2021 年 Jupiter 立項,由共同創辦人 Meow 和 Ben Chow 創立。專案發展的關鍵事件如表所示:

從Jupiter 的專案發展路線圖來看,Jupiter 團隊在專案推出後雖然取得了巨大的成功,但是其依然能夠不斷的給專案提供創新功能,不斷的優化用戶們的體驗,並且能夠在自己主要業務交易聚合器達到Solana 鏈上的極致之後能夠迅速的發現並且轉變思維擴展其他的平行業務,從而可以看出Jupiter 的專案團隊具有敏銳的商業洞察力以及進取精神,並且在技術開發上也能夠及時的完成開發任務。

主要產品

交易聚合器

交易聚合器是 Jupiter 的核心產品,也是 Jupiter 成功的依靠。交易聚合器是起源於上一輪牛市中Defi 項目的一種,因為上一輪牛市是由Defi 之夏引燃,所以當時眾多的交易者都會聚集在鏈上使用各種DEX 進行代幣交易,但是DEX 有個明顯的缺陷,就是每個DEX 都是擁有的自己的流動性池,各個DEX 的流動性池之間是不互通的,所以投資者在進行交易的時候,往往需要自己尋找最佳的交易池以獲得最優的交易價格,這不僅費時費力,而且由於流動性分散,很難保證交易的最優性。

但是交易聚合器出現以後就改變了這個現狀,交易聚合器可以將同一個鏈上不同的DEX 的流動性池聚合在一起,用戶在使用交易聚合器的時候可以清楚的看清想要交易代幣在市場上所有池子的深度、滑點等等,交易者可以根據自己的需求來選擇適合自己的DEX 進行交易。

Jupiter 是將 Solana 生態中的眾多流動性池聚合在一起,透過演算法自動尋找並聚合最優的流動性資源,為用戶提供一站式的最佳交易路徑。 Jupiter 的操作介面十分友好,比較像 Uniswap 的交易介面,讓大多數使用者能夠適應和熟悉的使用。使用者在操作 Jupiter 之前可以根據自己的需求設定好交易的各項參數,例如交易費用、交易滑點或交易路徑等,這樣就可以使用戶選擇最適合自己的交價和滑點。 Jupiter 主要是透過自身的智慧合約演算法來即時監控和分析,透過市場這些數據的即時監控和分析使得Jupiter 會智慧的幫助用戶在市場中選擇出最優的交易路徑,來提高用戶交易的成功率和資金使用效率。

其中 Jupiter 為了確保交易者的安全和交易質量,從而要求接入進 Jupiter 的交易對的池子最低保證 50 萬美元的流動性,而且必須得經過較為嚴格的代審計。因為以上原因 Jupiter 聚合了 Solana 上大部分的交易額,現在可以佔據整個 Solana 鏈上 50% 以上的交易量,佔據了 Solana 鏈上的絕對主導地位。

限價單

Solana 將自身的主要發展定位放在了交易鏈上,並且因為 Solana 鏈的獨特的共識機制和 SVM 並行能力使得對交易者非常友好,所以許多交易者都選擇在 Solana 鏈上進行交易。因為 Jupiter 本身就是為了交易者而服務的,所以其對交易者提供了限價單的功能,幫助交易者有效避免了交易時價格影響造成的成本增加和滑點問題,同時規避了 MEV 問題。

Jupiter 對用戶的友好也體現在了介面操作上,Jupiter 與Birdeye 和TradingView 合作,Birdeye 為Jupiter 提供代幣的鏈上價格數據,並且Jupiter 採用TradingView 的技術來展示圖表數據,這使得Jupiter 的操作界面與傳統的CEX 介面很像,因此更使得使用者更適應Jupiter 的操作介面,為使用者提供了更好的體驗感。

在具體使用的時候,限價單被設定為可以部分成交並獲得成交部分的代幣。在提出交易時,用戶可以自行選擇訂單有效期限、兌換價格和兌換數量,以更精確的執行自己的交易策略。從而使用戶能夠更加便捷的避免了交易時價格影響造成的成本增加和滑點問題,同時規避了 MEV 問題。

DCA 定投

Dollar-Cost Averaging(DCA)是一種在現實中使用非常多的投資策略,用戶可以透過給自己設定在未來中定期並且定額的投資來降低自己的買入成本到自己的預期價格區間內。這種方法可以幫助投資者減少在波動較大的市場環境下的單一價格點投資風險。 Jupiter 提供 DCA 定投的產品,用戶只需要設定自己的購買頻率、購買價格區間、總時間段以及希望購買的幣種。在定投生效以後,用戶購買的代幣就會被轉移到用戶自己在 Jupiter 中的帳戶內,並且根據預設價格區間和交易頻率自動執行交易。在定投結束後,代幣會自動轉移回用戶錢包。

Jupiter 的 DCA 具有可控的成本價、低廉的費用以及全託管的交易流程的優勢。自從熊市中的時候,DCA 對交易者非常的友好,由於價格波動較大且不確定性較高,DCA 可以讓投資者在一段時間內以較低的成本價均勻買入資產,從而降低單次投資帶來的風險。此外,DCA 還能夠幫助投資者規避市場波動帶來的情緒影響,並保持理性和穩健的投資策略。然而,在牛市中,DCA 的優勢已不復存在。由於市場處於上漲趨勢,單次投資往往能夠獲得較高的收益,因此採用 DCA 定投可能無法充分抓住市場快速上漲的機會。

所以 DCA 作為長期投資策略,在特定市場環境下有一定的優勢。然而,由於其對市場趨勢和週期有一定要求,目前該功能的整體需求量相對較小。投資者在選擇是否採用 DCA 定投時,需要根據自身的風險偏好、市場環境以及長期投資規劃來進行綜合考量。

Jupiter Labs

Jupiter Labs 是一個獨立於Jupiter 的獨立運營的專案投資實驗室,他的運作是基於自身和社區的推動,並不受到Jupiter 專案方的影響,但是其在技術以及資金上是受到Jupiter 的大力支持,所以Jupiter 用戶和社群成員享有某些優先權,包括優先使用權和代幣激勵。

Jupiter Labs 是標誌著 Jupiter 開始橫向發展業務的表現。其透過對各個橫向領域的投資支持來達到橫向擴張自身在整個 Solana 生態中的佔比和影響力,現階段 Jupiter Labs 致力於永續合約和 LST 穩定幣這兩個項目領域的開發。同樣我們可以知道永續合約和 LSD 穩定幣是一個生態中最賺錢和影響力最大的兩個領域。

永續合約

Jupiter Perpetual 是 Jupiter 邁向永續合約的第一步,他的營運模式與 GMX 類似,在 Jupiter Perpetual 中的參與者是:流動性提供者和交易者。流動性提供者向池中提供資金,這些資金被轉換成一攬子代幣,主要包括 BTC、ETH、SOL、USDC 和 USDT,其中 SOL 和 USDC 佔有較高權重,成為主要的交易對象。交易者在進行槓桿交易時,利用流動性池中的代幣建立槓桿頭寸,交易者需要支付交易費用和借貸費用。流動性提供者獲得 70% 的交易費和所有借貸費。與 GMX 相同的是流動性提供者就是交易者在交易中的對立面,交易者進行合約交易也就是在做流動性提供者的對手盤。所以這種模式在熊市的時候流動性提供者會非常多,但是牛市中卻對流動性提供者並不是十分友好。

Jupiter Perpetua 支援交易者可以使用最高 100 倍的槓桿來交永續合約,而 LP 則可以提供資金賺取費用。在永續合約中交易者能夠以較少的資本分配(槓桿)來承擔更大的頭寸,以便利用未來價格波動。在 Jupiter Perpetua 中,交易者幾乎可以使用任何受支持的Solana 代幣作為抵押品,在SOL、ETH 和wBTC 上開設多頭或空頭部位。多頭頭寸需要相應的標的物,而空頭部位則需要穩定幣作為抵押品。交易者可以透過從流動性池中藉入資產來承擔槓桿作用。

LST 穩定幣

XYZ 是 Jupiter Labs 支持的 LST 穩定幣項目,在 XYZ 中用戶可以透過抵押 SOL 來鑄造無借款利息生息穩定幣 SUSD,用戶的抵押物被鎖在智能合約中,直到用戶償還相應的 SUSD。這種借貸模式使得用戶可以在不承擔借款利息的情況下取得穩定幣。而 XYZ 透過 LST 質押所獲得的收入將分配給 SUSD 持有者和治理代幣持有者,用來激勵更多的用戶積極參與到協議中。另外,XYZ 協議也採用了槓桿套利策略來實現最大化收益。當 LST 收益率高於 SOL 借款利率時,使用者可以採取槓桿套利策略,以獲得更高的收益。 XYZ 也類似於Lybra 採用了贖回機制來維持SUSD 的價格穩定,為了減少對借款人頭寸的影響,XYZ 採取在小額價格區間內用治理代幣進行SUSD 贖回的方式,當SUSD 的價格介於0.95-1 美元之間時,XYZ 採用SUSD 贖回治理代幣的方式來降低借款人被贖回的頻率。

Jupiter LFG Launchpad

LFG Launchpad 採用了一種創新的方式來支持新項目,強調以社區驅動和透明度為核心的模式。傳統專案發射平台往往存在複雜性,而 LFG Launchpad 則拋棄了這種複雜性,採用開放市場和社區參與的方法。同時,該平台也放棄了複雜的激勵結構和孤立的價格發現機制,突顯了其獨特之處。 LFG Launchpad 的核心優勢在於其龐大的社群支援、可自訂的 Launchpad 防止機器人代操作、使用者友善的設計工具用於流動性管理,以及全面的交易功能。這些特點保證了使用者能夠發現公平的價格和即時的流動性,同時為技術方面提供了較好的支援。首先,LFG Launchpad 依靠龐大的社群支持來推動新專案的發展。社區驅動的模式使得計畫能夠得到更廣泛的關注和支持,為新計畫提供了更廣闊的發展空間。其次,LFG Launchpad 採用可自訂的 Launchpad 防止機器人代操作,有效地保障了交易的公平性和透明度。這項特點使得交易更加安全可靠,有效地避免了惡意操縱和不當幹預,為用戶提供了更穩定和可靠的交易環境。此外,LFG Launchpad 還提供了使用者友善的設計工具用於流動性管理,使得使用者能夠更方便地管理自己的資產和流動性。這項特點有利於提升使用者體驗,為使用者提供了更便利和高效的操作方式。最後,LFG Launchpad 擁有全面的交易功能,為用戶提供了更豐富和多樣化的交易選擇。無論是交易類型或交易品種,使用者都能夠在 LFG Launchpad 上找到滿足自己需求的交易方式,有利於提升交易效率並滿足用戶個人化需求。

而Jupiter 的聯合創始人Meow 在近期受到媒體採訪時所提到的H 2 計劃中明確肯定了LFG Launchpad 對Jupiter 品牌影響力的提升,並且預計在第三季度Jupiter 會圍繞LFG Launchpad 的規則和發展將繼續深入探索和研發。

與同賽道項目相比

Jupiter 作為Solana 生態中最為成功的去中心化交易流動性聚合器,在Solana 中已經佔據了一半的交易量,所以其主要競爭對手為在以太坊生態中的去中心化交易流動性聚合器巨頭1inch 。

底層運作邏輯

Jupiter 是運行在 Solana 鏈上的去中心化交易流動性聚合器,其享受到了 Solana 鏈上的高性能優勢,其主要表現就是在於 SVM 的使用上。 SVM 支援Rust、C、C++編寫的智慧合約程式碼,在接取到SVM 之後都會被自動的轉換BPF 字節碼,對專案的開發者特別友好,但是對於Jupiter 產生最大優勢的還是SVM 支援並行處理的能力。 Sealevel 引擎是 Solana 上實現並行處理的關鍵組件,並且隨著 Solana 交易中集成了狀態訪問列表,這使得不衝突的交易可以同時運行,從而實現更快的整體性能。 SVM 是支援多執行緒的,可以在更短的時間內處理更多的交易。每個執行緒都包含一個等待執行的交易佇列,交易被隨機分配到佇列。這使得 Jupiter 具有了非常強大的交易處理能力,能夠同時支援數量龐大的交易操作,對交易用戶非常的友善。

1inch是運行在以太坊鏈上的去中心化交易流動性聚合器,其運行的底層邏輯是建立在EVM 之上,而EVM 是一個單線程運行環境,意味著它一次只能處理一個合約,從而導致其在處理交易能力上無法與Jupiter 相提並論。雖然以太坊在 2023 年經歷了坎昆升級之後,再加上其各種L2的解決辦法的提出,使得以太坊上的性能有所提升,但是仍然無法與 Solana 相比。從而使得 Jupiter 在性能上相比於1inch天然的就有優勢。

Gas 費

去中心化交易流動性聚合器是一種高頻的鏈上交易行為,從而使得用戶對 Gas 費非常的敏感。 Solana 鏈採用了歷史證明的共識方式,提高了系統的效率和可靠性,並且採用了SVM 讓Solana 具有極高的處理速度和低延遲,這使得交易能夠迅速得到確認,從而減少了需要支付的Gas費用。基於這點上Jupiter 的交易用戶每筆交易只需要付出0.00015 美元的成本,從而足以支持用戶採用高頻的操作方式來完成自己的交易策略,對於Jupiter 的限價單、DCA 定投和永續合約交易都起到了至關重要的作用。

而以太坊上雖然經過了坎昆升級後有所下降,但是以太坊上平均的交易費用也達到了每筆 0.3 美元,遠遠的高於 Solana 上的 Gas 費。然後1inch這種去中心化交易流動性聚合器在本質上就是一種高頻的鏈上交易行為。交易用戶所支付的Gas 費會隨著交易行為的頻繁度而成倍的增加,從而在牛市期間對於交易用戶非常的不友好,並且聚合器的本質是在通過從多個來源獲取流動性來為用戶提供更好的價格,而不是只從一個特定的DEX 獲取,然後以太坊上高昂的Gas 費會使得使用交易聚合器從多個不同的池中獲取流動性這種行為變的非常昂貴,會惡化原本想要解決的問題,在只從一個地方獲取流動性上進行交易實際上可能更有利。

產品多樣性

Jupiter 為交易用戶提供了多種產品,例如限價單、DCA 定投以及衍生性商品交易等多種服務,從而能夠滿足用戶不同的各種使用需求。在這方面上,Jupiter 可以說是盡可能的幫助客戶解決在交易中遇到的各種問題,不僅僅是流動性聚合器的單項產品角度出發,而是用金融的發展角度為用戶提供了全方位的金融服務,不僅能夠滿足用戶的各種金融需求,也能為交易用戶在各種不同的市場階段來提供最合適的金融服務。

而1inch在產品方面就略顯單一,1inch只是專注於 DEX 聚合器的產品定位,從而只是透過從多個來源獲取流動性來為交易用戶提供更好的價格,並沒有提供其他的金融服務產品。

未來發展方向

Jupiter 現在在Solana 生態中已經在去中心化交易流動性聚合器賽道佔據了絕對的龍頭位置,其在原賽道上的發展空間並不大,所以其將目光轉移到了其它平行的賽道,所以推出了Jupiter Labs 和LFG Launchpad,透過支持和投資其他Solana 生態中不同賽道的項目,來增加自己的影響力。所以從未來的發展方向來看,Jupiter 除了會不斷的更新以及增加自身流動性聚合器中的各項功能,其發展的著重點在於大力推動Jupiter Labs 和LFG Launchpad,在其聯合創始人在H 2的工作計劃中明確了Jupiter 會圍繞LFG Launchpad 的規則和發展將繼續深入探索和研發。

1inch雖然在以太坊生態中的去中心化交易流動性聚合器賽道佔據了主要的地位,但是其並不像Jupiter 在Solana 生態中佔據的絕對主導地位,因為在以太坊生態中Uniswap 是一個非常成功的DEX,Uniswap 也聚集了相當多的用戶。所以1inch在之後的發展路線與Jupiter 不同,1inch主要還是對去中心化交易流動性聚合器賽道的業務進行深耕,透過將自身部署到不同的L2中對交易速度以及Gas 費做出最優化的調整。

專案模型

商業模型

Jupiter 是一個去中心化交易流動性聚合器並且還提供衍生性商品合約服務和專案孵化,所以 Jupiter 經濟模型由三個角色組成:交易用戶,流動性提供用戶,新孵化項目。

交易用戶:交易用戶是Jupiter 項目成功與發展的基礎,交易用戶在Jupiter 平台中享受了各種的金融服務項目,例如流動性聚合、限價單、DCA 定投以及合約服務等,為此交易用戶需要為此向Jupiter 支付一定比例的交易和服務費用,這也是Jupiter 計畫的主要收入來源。

流動性提供用戶:因為Jupiter 不僅將自身設計的業務局限於流動性聚合器,Jupiter 向外延伸到了永續合約,其運營的模式類似於GMX,所以其必須要有專門提供流動性的用戶,來保證永續合約的正常運行,從中流動性提供者獲得70% 的交易費和所有借貸費,剩餘的30% 作為Jupiter 專案的收入來源。

新孵化項目:Jupiter 推出了LFG Launchpad 之後,採用了一種創新的方式來支持新項目,其中Jupiter 不僅提供技術支援也提供一定的資金支持,而新孵化的項目作為回報會將自己的一部分代幣分給Jupiter,這也是Jupiter 計畫的一項收入來源。

從以上分析可以看出 Jupiter 的收入是:

-

使用 Jupiter 的流動性聚合器需要支付的費用是 2% 以內,費用根據不同的流動性池而定。

-

使用 Jupiter 的限價單功能,使用者需要支付 0.3% 的費用。

-

使用 Jupiter 的 DCA 定投功能,用戶需要支付 0.1% 的費用。

-

使用Jupiter 的永續合約產品,開倉/平倉需要支付0.1% 、交換費用需要支付2% 以內(根據池權重而異)、借款利率為0.01% /小時*代幣利用率%以及30% 的交易費和所有借貸費。

-

由 Jupiter Launchpad 孵化或經營的計畫將自身的部分代幣分配給 Jupiter。

代幣模型

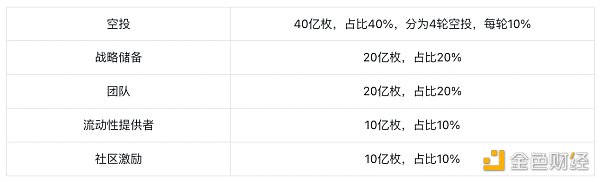

根據白皮書顯示:JUP 總量為 100 億枚,現在流通量為 13.5 億枚,流通率為 13.5% 。初始流通量為 13.5 億枚,其中 10 億枚用於空投, 2.5 億枚用於Launchpool,另外還有 5000 萬枚分別用於CEX 做市和鏈上LP 需求。總體的代幣分配如下:

協議承諾將50% 代幣分配給社區,並給團隊和社區各分配了一個冷錢包,初始流通代幣預計為用於添加流動性的5% 和空投代幣的10% (可能會有額外的2% 左右代幣解鎖)。

代幣的賦能

根據白皮書顯示,JUP 在 Jupiter 的用途如下:

-

治理權證:JUP 代幣持有者可以參與 Jupiter 平台的 DAO(去中心化自治組織)治理,透過投票表達意見,影響協議的運作和發展方向。

-

流動性挖礦:用戶可以透過向 Jupiter 流動資金池提供流動性來賺取 JUP 代幣獎勵,激勵用戶增加平台流動性,降低交易滑點,提高交易效率。

-

手續費折扣:持有 JUP 的用戶在使用 Jupiter 進行交易時可享有一定程度的手續費減免,進一步提升了代幣的實用價值。

-

擴充功能:隨著 Jupiter 平台的持續演進,JUP 代幣的功能也在持續拓展,例如,用戶可能能夠使用 JUP 參與平台推出的永續合約交易或取得新產品和服務的優先使用權。

JUP 的價值判定

根據白皮書介紹,在 Jupiter 專案中,JUP 不存在集中銷毀或定期銷毀以及質押分取手續費的場景。

對JUP 的賦能較少是Jupiter 項目的一個顯著缺點,在其設計中並沒有加入質押機制,從而減少了對JUP 代幣鎖定來增加項目價值這一關鍵點,並且現在JUP 代幣流通率為13.5% ,在今後隨著每次空投的解鎖都會向市場中投放10 億枚JUP,屆時將是巨大的市場拋壓,所以對JUP 代幣更多的價值增加是來自Jupiter 項目的本身價值,有點類似於UNI 和Uniswap 的情況,而JUP 也沒有質押參與分攤專案收入的這一項,從而導致專案對其賦能較小,JUP 的上漲只能是依賴Jupiter 的發展趨勢和用戶們對Jupiter未來的看好。

代幣價格表現

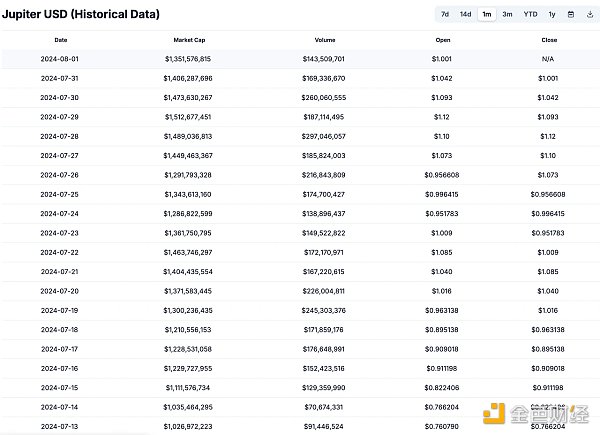

根據Coingecko 統計數據,JUP 自2024 年1 月31 日發幣以來,價格已上漲超過2.8 倍(最低點0.46 美元,最高點1.75 美元),主要交易場所為Binance,OKX,HTX,bybit 等一線交易所。

JUP 價格走勢(資料來源:https://www.coingecko.com/en/coins/jupiter)

根據Coingecko 統計數據,JUP 自2024 年1 月31 日發幣以來,價格已上漲超過2.8 倍(最低點0.46 美元,最高點1.75 美元),主要交易場所為Binance,OKX,HTX,bybit 等一線交易所。

-

市值:JUP 現幣價為 0.973 美元,現流通量為 13.5 億枚,市值為: 13.3057 億美元。

-

FDV:JUP 現幣價為 0.973 美元,總流通量為 100 億枚,市值為: 97.3 億美元。

日均交易量

JUP 日交易量(資料來源:https://www.coingecko.com/en/coins/jupiter/historical_data)

JUP 的每日交易量 1.54 億美元,其流通市值約為 13.3057 億美元,換手率有 11.57% ,屬於中等水平。

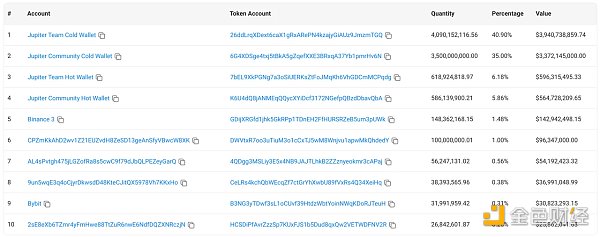

前十名代幣持有地址

JUP 前十名持有地址(資料來源:https://solscan.io/token/JUPyiwrYJFskUPiHa7hkeR8VUtAeFoSYbKedZNsDvCN#holders)

由圖可以看出,PHA 持有地址前十名總共佔有 91.93% 。

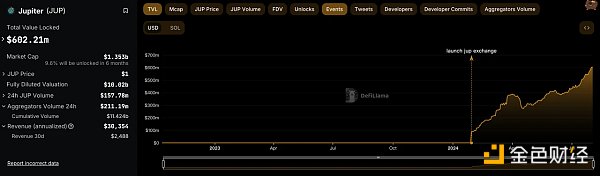

TVL

Jupiter 的 TVL(資料來源:https://defillama.com/protocol/jupiter#information)

可以看出近半年以來 Jupiter 的 TVL 一直在成長,現在已經達到了 6.02 億美元。

日交易量

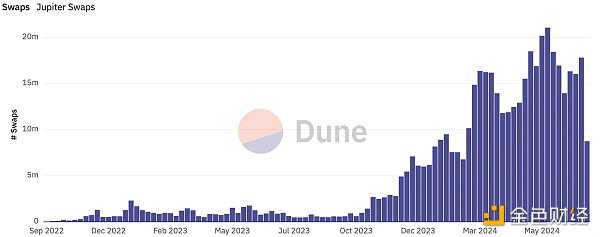

可以看出 Jupiter 的每日交易量一年來持續增加。

專案風險

JUP 代幣除作為 Jupiter 的治理代幣外,就是給流動性提供者的獎勵和持有 JUP 進行交易可以對手續費進行部分優惠。但 JUP 代幣缺少像 Cruve 一樣的 Ve 代幣機制,不存在集中銷毀或定期銷毀以及質押分取手續費的場景。所以造成了 JUP 就好像 UNI 一樣,只是 Uniswap 專案的代幣,但其他任何功能基本上都不具備,只是一個專案吉祥物的作用。從而 Jupiter 的代幣經濟學並沒有 JUP 代幣質押的設計,所以不利於代幣價格的提升。

總結

Jupiter 是一家交易聚合平台,其業務已經接近天花板,因此採取了向其他平行賽道發展的策略。 Jupiter 除了關於自身主要業務的創新之外,還推出了 Launchpad 平台和孵化平台,充分利用了自身的資源優勢。其所推出的項目值得關注,並且在 Jupiter 的支持下具有較大的發展潛力。隨著投資其他平行賽道的不斷發展壯大,相信 Jupiter 將會在其他領域取得較大的成功。

但是 Jupiter 本身的代幣經濟學過於簡單,沒有一套很好的質押機制,導致了代幣的流通性很大,間接造成了對代幣價格上漲的不利影響。雖然 Jupiter 對 JUP 也進行了治理、減免手續費等賦能,但是始終沒有涉及到質押、集中銷毀或定期銷毀以及質押分取手續費的場景。從而對 JUP 代幣價格的上漲不利。

總而言之,Jupiter 隨著限價單、DCA 定投、用戶合約等創新產品的推出鞏固了其在去中心化流動性聚合器賽道的地位,並且將眼光放的很長遠,開始積極的佈局整個Solana 生態,如果後續其支持與推出的項目陸續獲得成功的話,不僅會使其影響力在Solana 生態大增,而且還會逐漸的成長為Solana 生態中的一個獨角獸項目。所以我們很看好 Jupiter 在未來的發展。