作者:Climber,金色財經

8月5日,全球金融市場遭遇“黑色星期一”,加密市場跌幅直追“312”。而新通過的以太坊ETF也未能讓ETH受損較小,反而在做市商Jump Crypto的連續拋售影響下最低跌至2100美元。不少社群和分析師更是將此行為視為導致整個加密市場暴跌的原因之一。

事實上,Jump Crypto的拋售行為早就發生,並且近乎「清倉式」。鏈上數據顯示近10天其累計拋售的ETH價值就已超過3億美元,歸集ETH行為包括從Lido 中解除質押ETH、多次從其他錢包中轉入,目前其標記倉位穩定幣佔比已超96%。

對於Jump Crypto的拋售行為各方猜測紛紜,有懷疑是CFTC調查導致的清算,也有觀點認為該公司是為應對經濟風險而將資產轉換為穩定幣。鑑於Jump trading高保密製度的傳統,筆者在梳理過往資料後更傾向於的推斷是,Jump trading提前切割Jump Crypto部門,以防止捲入Terra案44.7億美元天價和解金糾紛。

Jump Crypto「清倉式」拋售,各方猜測紛紜

標記為Jump Trading的鏈上錢包地址最早的異常轉帳記錄發生在7月17日,當時某0x401c開頭地址向Jump Trading地址轉入9998枚ETH,價值約合3440萬美元。

之後透過對比Arkham Intelligence上其代幣餘額歷史記錄後發現,該公司自7 月19日起就一直在拋售其持有的以太坊,而不是僅在上週末。

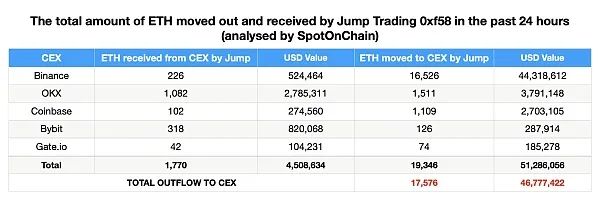

Spot On Chain數據也顯示,自7月25日至8月5日,被標記為Jump Crypto錢包向CEX交易所充值了累計價值為2.79億美元的ETH。

而另據公開資料,Jump Trading 先前多次實行從Lido解除大量ETH質押並從其他地址批量轉入的行為。

鏈上分析師餘燼監測,Jump Trading自7月25日到8月4日期間,將8.3萬枚wstETH贖回為9.75萬枚ETH,其中有6.6萬枚ETH流入了交易所。

截止撰文,其wstETH存放地址還有3.76萬枚wstETH未轉出。而贖回ETH地址中1.15萬枚stETH正在贖回成ETH;ETH轉入交易所地址中有2萬枚ETH也在分批進入交易所。

此外,它還向不同的中心化交易所存入了價值近3億美元的ETH,其中包括OKX、Binance、Coinbase 和Gate.io 等頂級參與者。

目前,Jump Trading穩定幣位佔比已超96%,總價值3.24億美元。而追蹤機構數據也顯示,Jump Trading連日持續套現。自從7 月24 日Jump Trading 開始出售ETH 以來,其從幣安提取了6.178 億枚USDC,並將5.582 億枚USDC 存入Coinbase。存入Coinbase 的USDC 可能會以1:1 的比例兌換為美元。

對於Jump Trading的拋售套現行為,多方猜測不一。

加密投資公司Cake Group CEO表示,近幾日加密市場被大舉拋售或因Jump Trading,要么是因為傳統市場被追加保證金,需要流動性,要么是因為監管原因退出加密貨幣業務。

Steno Research 高級加密分析師Mads Eberhardt則認為,Jump Trading 一直在藉入日圓來資助其高頻交易業務,也許是為了擁有足夠的流動性或收購加密資產由於日圓兌美元匯率飆升。以美元計價的貸款償還成本大大提高,而他們的潛在抵押品可能也受到了打擊,Jump Trading 可能已經收到了貸款保證金追加通知。

值得一提的是,BitMEX聯創Arthur Hayes恰在此時發聲,他表示其透過傳統金融領域的訊息管道得知,某個「大傢伙」倒下並賣出了所有加密資產,而這個「大家夥」被社區猜測其所指為Jump Crypto。

Terra案44.7億美元和解金或成最大包袱

Jump Trading是一家位於芝加哥的金融公司,以高頻交易而聞名,後來成立了Jump Crypto專注於加密貨幣業務。不過,Jump在嘗試恢復TerraUSD(UST)固定匯率的過程中,透過秘密交易獲得了巨額利潤,但最終未能避免UST的崩潰,這導致全球投資者損失了約400億美元。同樣,這事件也讓Jump Trading面臨聲譽危機。

隨著Terra案件的推移,SEC開始調查Jump Crypto總裁是否在UST崩潰期間與Do Kwon簽訂秘密協議,即Jump Crypto被指控操縱穩定幣TerraUSD的價格,從而賺取12.8億美元的利潤。當時Kanav Kariya對此問題拒絕回答。

儘管今年的4月和6月,Jump Crypto在SEC與美國商品期貨交易委員會(CFTC)的調查下未被取得不法行為的證據,也沒有被指控任何不當行為。但Jump Crypto 總裁Kanav Kariya 還是迅速宣布了辭職,結束在Jump Trading 六年的職業生涯。

Jump Trading與Terraform Labs是否還有其它不法機密不得而知,不過Jump Trading的舉報人曾幫助美SEC對Do Kwon立案,並且近期黑山法院也已裁決Do Kwon將被引渡回韓國,

而就在今年的5月底,Terraform Labs和Do Kwon同意就證券詐欺案達成和解,和解金高達44.7億美元。

先前,FTX和CFTC達成127億美元的和解協議、幣安和CFTC的和解協議包括CZ將向CFTC支付1.5億美元,幣安將向CFTC支付27億美元。但很明顯目前的Terraform Labs和Do Kwon已經難以支付這筆罰金。

在和解協議達成後,Terraform Labs的執行長Chris Amani宣佈公司計劃解散其業務,並要求社區掌管業務。此外,該公司也正在考慮出售其四項業務。

有鑑於此,我們便不能排除SEC繼續對Terra暴雷案件的其它責任人追責的可能,而Terraform Labs和Do Kwon為了減輕罪責也難保不會吐露更多有關Jump Crypto的內幕信息,而且Jump Trading也有檢舉前者的事例在先。

此外,CFTC主席也在今年5月公開發表言論成,加密貨幣面臨不可避免的執法行動浪潮,未來六個月到兩年內將出現「執法行動週期」。

再配合先前各方的猜測,或許真的是Jump Crypto這個「大傢伙」要倒下了。

另一方面,Jump Trading原本業務範圍廣泛且極度重視保密。而Jump Crypto加密部門僅是其中一項,提早丟車保帥,也能及早止損,避免更大聲譽及資金損失。

而根據美國破產法第七章清算案條例,公司申請第七章破產後,法院在清算案件中任命破產管理人(trustee)。美國各州都允許債務人保留其必要的財產(即免稅財產)。破產管理人將收集債務人的非豁免財產,將其出售並將收益分配給債權人。第七章案件結束時,可免除和未償還的債務都會被抹去。

結語

Jump Crypto選在了最不合理的時期大量拋售ETH,美國以太坊ETF通過、牛市預期、降息、加密市場下行等因素都表明此時不適合清倉。如此大規模的拋售套現對於一家背靠Jump Trading的業務部門來說,最大的可能就是遇到了「生存困境」。如果只是為了套利顯然不符合其一向宣揚的投資策略。

而高達44.7億美元的和解金對此時的Terraform Labs和Do Kwon來說很明顯也是不切實際的,各方要素助推之下SEC與CFTC等美國監管部門就需要尋找「第二責任人」。如果後續真的牽扯出Jump Crypto的更多罪責,那麼對於Jump Trading來說無疑是麻煩更大。